BTC/HKD-0.39%

BTC/HKD-0.39% ETH/HKD-2.81%

ETH/HKD-2.81% LTC/HKD-1.85%

LTC/HKD-1.85% ADA/HKD-2.27%

ADA/HKD-2.27% SOL/HKD-0.12%

SOL/HKD-0.12% XRP/HKD-0.58%

XRP/HKD-0.58%機構入局加密貨幣的步伐正在明顯加快。

從灰度周增持加密貨幣10億美元,到美15家上市公司持有60萬BTC,到Coinbase持有加密貨幣價值110美元,且還在快速增長,再到眾多華爾街大佬們的堅定看多,一場新的超級大牛市似乎正在朝我們揮手。

但是,這些沖進加密貨幣領域的大機構,為加密領域帶來了什么?他們為何大舉布局加密領域?這些投資真的都能獲利出局嗎?

1、機構的瘋狂加持

這是一場加密盛宴,從Coinbase到灰度,從上市公司到機構大佬。

截止10月中旬,加密貨幣交易所Coinbase其冷庫中擁有大約994904枚比特幣,價值110多億美元。

除了Coinbase這樣的大機構持有了大量比特幣,美國上市公司們也大量買入比特幣,根據BitcoinTreasuries.org最新數據,截至目前共有15家上市公司持有共持有601,479枚比特幣。

灰度資產管理總規模達376億美元:金色財經報道,據灰度官方推特消息,截至美東時間2月11日,灰度資產管理總規模達376億美元。比特幣信托基金(GBTC)交易價格為每份39.35美元,較前一日下跌4.02%;以太坊信托基金(ETHE)交易價格為每份29.2美元,較前一日下跌6.35%。[2022/2/13 9:48:27]

例如,美上市公司MicroStrategy曾于今年8月購買超2.5億美元BTC,后又于9月份再次購買1.75億美元BTC。目前,MicroStrategy先后購買了價值4.25億美元的BTC。

此外,灰度也在加速增持加密貨幣。截至10月22日,灰度資產管理總規模達73億美元,這一數據比10月15日公布的63億美元增加了10億美元,其中比特幣數量多達467,000。

灰度資產管理總規模突破430億美元:金色財經報道,據官方推特消息,截至美東時間3月10日,灰度資產管理總規模升至433億美元。比特幣信托基金(GBTC)交易價格為每份50.40美元,較前一日上漲2.61%;以太坊信托基金(ETHE)交易價格為每份17.39美元,較前一日下跌4.45%。[2021/3/11 18:34:13]

增持10億美元加密貨幣,僅用了一周時間,用一日千里形容一點也不為過。

如果對比比特幣流通量,結果或許會更讓人驚詫。

目前,比特幣已挖出18,500,000左右,目前灰度總持倉量比特幣數量已達466,591BTC,占量的2.5%;但是,如果算上丟失的300萬比特幣,灰度持倉占BTC總流通就高達3%。

灰度BTC信托增持16243.55枚 BCH持倉增長4.73%:美東時間1月18日,灰度投資(Grayscale Investments)比特幣信托增持16,244枚,BCH信托增持11,357枚,LTC信托持倉量增加5566枚。截至目前,灰度比特幣信托共持有632,801枚BTC。

此前報道,灰度已恢復BTC信托、BCH信托、ETC信托、ZEN信托、ZEC信托、LTC信托、XLM信托,ETH信托暫無法申購。[2021/1/19 16:29:10]

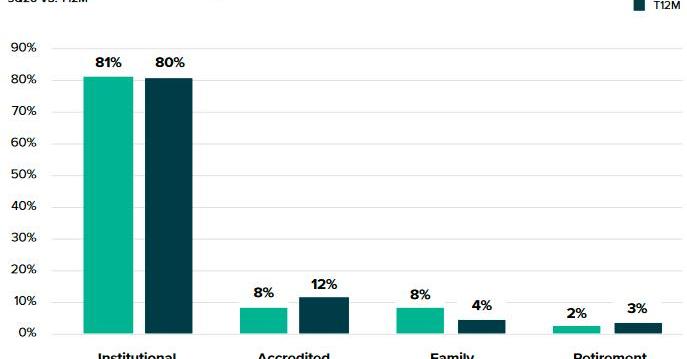

而根據灰度Q3投資者季度研報,這些投資者機構占比80%,個人投資者、家族信托、退休金賬戶三者的投資共同占比為20%。

這就是機構的速度!

那么,機構投資者為何會在2020年下半年瘋狂加持比特幣?

2、機構為何瘋狂加持比特幣?

2020年9月份,全球最大的主權基金挪威政府養老基金,管理資產超過1萬億美元,正式投資加密貨幣。

灰度:比特幣被視為提供大量增長機會的資產:10月30日,灰度Garyscale發推表示,比特幣被視為提供大量增長機會的資產,這仍將是人們關注的重要動力。 我們的新研究表明,有59%的美國投資者調查受訪者受到增長前景的激勵。[2020/10/30]

而根據ArcaneResearch的報告顯示,挪威政府養老基金通過投資納斯達克上市公司MicroStrategy的形式,實現對比特幣的投資。目前,該養老基金擁有1.51%的該公司股份,間接持有577.6個BTC。

對此,Gemini聯合創始人CameronWinklevoss評論稱,挪威政府養老基金增持比特幣,說明比特幣正在成為全球機構的主流配置資產之一,人們開始認識到持有固定價值資產的重要性。尤其,在美元逐漸喪失其全球主權貨幣的地位后,眾多投資人開始尋求變化,標準資產配置比例也進入重新洗牌階段,類似比特幣、黃金白銀包括國債等避險資產再次得到投資人的認可。

對沖基金等機構已在灰度加密信托中投資17億美元:截至6月灰度Grayscale管理的資產規模已達38億美元,相比于2019年5月的21億美元和2020年3月的22億美元已大幅增長。

灰度Grayscale投資者關系總監Gray Sharif-Askary在Coinscrum播客中表示,對沖基金和其他金融機構已在Grayscale加密信托中投資17億美元。(Decrypt)[2020/6/6]

因此,機構大舉進入加密貨幣領域進行投資,其目的是避險,避持有美元的風險。

另一個原因源自于比特幣的自身的安全性。

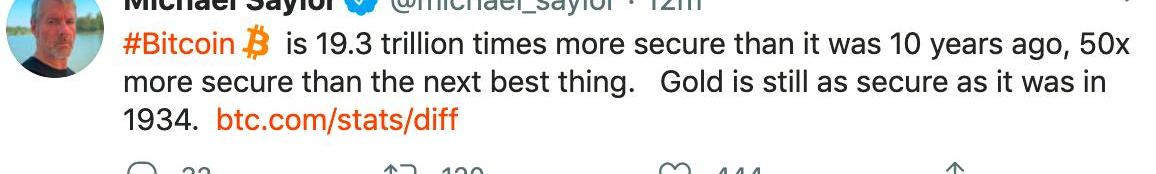

作為MicroStrategy首席執行官,MichaelSaylor在9月份發推稱,比特幣安全性是10年前的19.3萬億倍,是次優資產的50倍,黃金仍像1934年時一樣安全。

換句話說,比特幣的安全性在不斷進步,而黃金在安全性方面的改進早已停滯不前。

此外,Saylor在接受采訪時表示,他希望能獲得一種能投入4.25億美元并持有100年的資產。現在,放棄美元是Saylor的主要關注點,他表示自己無法承受通脹風險。

對于投資比特幣的原因,Saylor表示:“我們對比特幣的投資是我們新的資本配置戰略的一部分,該戰略旨在為股東實現長期價值最大化。這項投資反映了我們的信念,即比特幣作為世界上最廣泛采用的加密貨幣,是一種可靠的價值存儲手段,也是一種具有吸引力的投資資產,比持有現金更具長期升值潛力。”

那么,這些投資機構投資者以如此快速的步伐入局,真的都能盈利?從歷史數據分析來看,并不盡然。

3、機構真的都能盈利?

投資者往往認為,機構投資者財大氣粗,完全有實力操縱加密市場,借以獲得高額利潤。

但是,這種思維方式是不準確的,或者說是片面的,因為機構投資者也有可能面臨虧損,甚至倒閉的可能。在加密貨幣投資的“虧錢之路”上,GalaxyDigital走在最前列。

GalaxyDigital由億萬富翁、前高盛合伙人MichaelNovogratz創立。公司的業務范圍主要包括加密貨幣交易、資產管理、委托投資和咨詢四大領域。

響亮的名號,光鮮的履歷,看起來是一家很不錯的機構,但是從公司的報告來看,GalaxyDigital既不擅長交易,也不擅長投資。

根據GalaxyDigital公開財報,除了2018年第2季度、2019年第1季度、2019年第2季度之外,GalaxyDigital的季度業績始終處于虧損狀態。

例如,在加密貨幣交易方面,GalaxyDigital在2020年第1季度出售了1226個比特幣,造成了3820萬美元的虧損。此外,GalaxyDigital的USDC和USDT美元穩定幣持有量翻了一番,從2019年第4季度的598萬美元增加到2020年第1季度的1280萬美元。

這是交易方面的“戰績”,GalaxyDigital在投資方面也表現平平。

在投資領域,Galaxy的投資部門投資1740萬美元進入ICO領域,最終虧損88%,而對Xapo優先股的投資約為1380萬美元,虧損70%。GalaxyDigital在2019年向WAX投資5000萬美元,最終虧損96%。

盡管連連虧損,但該公司也進行了一些成功的投資,比如對BlockFi優先股約370萬美元的投資,產生了283%的收益,對Cryptology的90萬美元的投資,取得了902%的收益,對NuCypher首次代幣發行前期的50萬美元投資,取得了852%的收益。遺憾的是,這些投資的規模要小得多。

因此,雖然機構投資者大力入局加密貨幣,熱鬧非凡,但并不是每家機構最終都能盈利出局。這真正應驗了那句話,投資有風險,入市需謹慎。

Tags:比特幣加密貨幣BTCGALAXY超級比特幣最新價格加密貨幣市場是什么行業btc交易平臺appMetaGalaxy

特約作者:不盹編輯:吳說區塊鏈18日早間,協議實驗室在Slack發布消息透露,或將于下周三/周四進行改進提案FIP-0004的升級.

1900/1/1 0:00:00從目前不多的公開信息看這次攻擊事件,可以歸因于閃電貸首次利用巨型資本打破了Curve.fi“引以為豪”的匯率平衡,使得相應穩定幣資產匯率價格發生改變.

1900/1/1 0:00:00據媒體報道,世界上最大的糖提煉廠AlKhaleej在迪拜經濟開發區開通了在區塊鏈上的糖的現貨的通證的交易。糖通證的交易量可以從一公斤到一百萬噸,交易費用為0.4%,托管費用是每年2.5%.

1900/1/1 0:00:00本文兩位聯合作者是PANONY&PANews策略師、特許金融分析師EricChoy,以及B&BAnalytics|SEBA數字資產研究員SaurabhDeshpande.

1900/1/1 0:00:00數字資產交易所Bitstamp加強了其保險措施,以應對與加密領域相關的內在不確定性。10月15日,Bitstamp發表了一份聲明,此聲明詳細介紹了該交易所最新的保險措施,“該政策可以為一系列與犯.

1900/1/1 0:00:00深圳數字人民幣的試運行,透露出其背后在支付運行體系和機制上可能出現的重大變化。 2020年10月12-18日,中國人民銀行與深圳市政府聯合實施了一次規模很大、流程較全的數字人民幣社會公測或實際試.

1900/1/1 0:00:00