BTC/HKD+1.04%

BTC/HKD+1.04% ETH/HKD+1.43%

ETH/HKD+1.43% LTC/HKD+1.79%

LTC/HKD+1.79% ADA/HKD+1.41%

ADA/HKD+1.41% SOL/HKD+1.51%

SOL/HKD+1.51% XRP/HKD+1.23%

XRP/HKD+1.23%作者?|?TaoHuang、KevinYang、ArvinWang、CaraCao,來自IDEG投研團隊

一、蓬勃發展的期權市場

作為一種相對復雜的金融工具,普通投資者對期權可能并不十分熟悉。但是在傳統金融市場,期權早已被大量應用在不同的投資策略組合中,用以緩解風險、提高收益。尤其是2020年上半年,新冠疫情疊加發酵已久的經濟衰退,導致全球市場劇烈波動。在此背景下,通過運用期權構造各種金融組合來緩解風險的需求愈發凸顯。隨著2020年期權市場交易量的激增,更多的投資者開始將目光轉向到了這個神秘而又存在已久的市場。

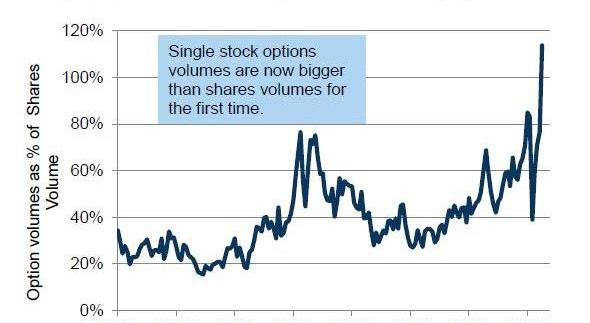

個股期權市場交易量首次超過股票市場

據高盛的研究報告顯示,由于散戶投資者的大量涌入,2020年初至今,美國個股期權的交易量增長了129%,其中僅7月就增長35%,創下了歷史新高。當月,美國個股期權日均交易量首次超過了股票,交易量的比值達到了1.14。

數據來源:GoldmanSachsGlobalInvestmentResearch,OptionMetrics,Dataasof21-July

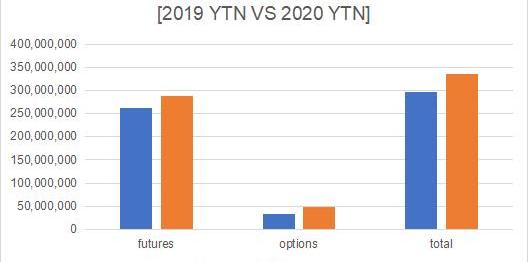

期權交易同期領漲衍生品市場

據ICE最新報道,2020年年初至11月,在ICE交易所中結算的期權合約總成交量為3,350,772張,同比增長42.24%。

Otherside:共有7200多名Voyager和受邀者參與“Otherside:2nd Trip”:金色財經報道,Yuga Labs元宇宙項目Otherside昨日開啟了“Otherside:2nd Trip”活動。Otherside表示,此次活動共有7200多名Voyager和受邀者參與。

此前消息,Yuga Labs宣布“Otherside:2nd Trip”活動暫定于3月25日上線。據介紹,Voyagers將能在Trip(旅行)開始前15分鐘進入體驗,Otherdeeds NFT持有者將有機會參加此次活動。2nd Trip可以通過邀請參與,未來幾周將提供更多關于Guest Pass(訪客通行證)如何運作的細節。

一旦2nd Trip達到容量,玩家將無法再加入體驗。Voyagers將優先于訪客通行證進入體驗,參加2nd Trip的旅行者將有資格獲得FIRST TRIP Obelisk碎片。[2023/3/26 13:27:00]

反觀期貨市場,2020年結算合約總量為21,839,492張,雖然絕對值高于期權,但同比增長僅10.06%。?

數據來源:ICE

可見,不管是和股票市場相比,還是在衍生品市場內部比較,期權交易市場的表現都十分亮眼。

BitKeep黑客正通過SideShift和FixedFloat進行混幣:12月26日消息,據Supremacy安全團隊監測,北京時間11點,BitKeep黑客正在通過SideShift和FixedFloat進行混幣,目前已轉出652 BNB和236010枚穩定幣(USDT、DAI)。[2022/12/26 22:07:39]

數字資產期權市場發展迅猛

期權市場的發展,是傳統金融趨于成熟的標志之一。在創新和發展速度呈指數級增長的數字資產行業,期權及由此構建的結構化產品也在逐漸占據市場的一席之地。

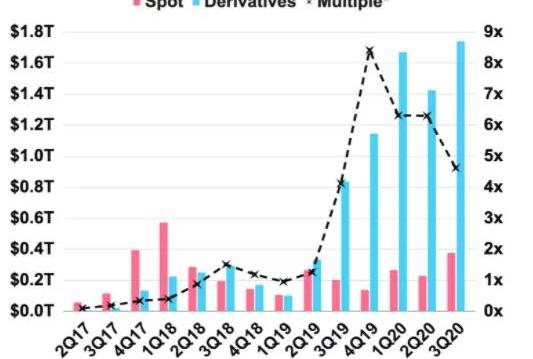

從Kraken給出的數據可以看出,數字資產市場上,衍生品已完全取代現貨成為主導市場。衍生品的名義交易量從2017年Q2的6百億美元激增至2020年Q3的超1.7萬億美元。

數據來源:Kraken,CryptospotvolumeVSCryptoderivativesvolume

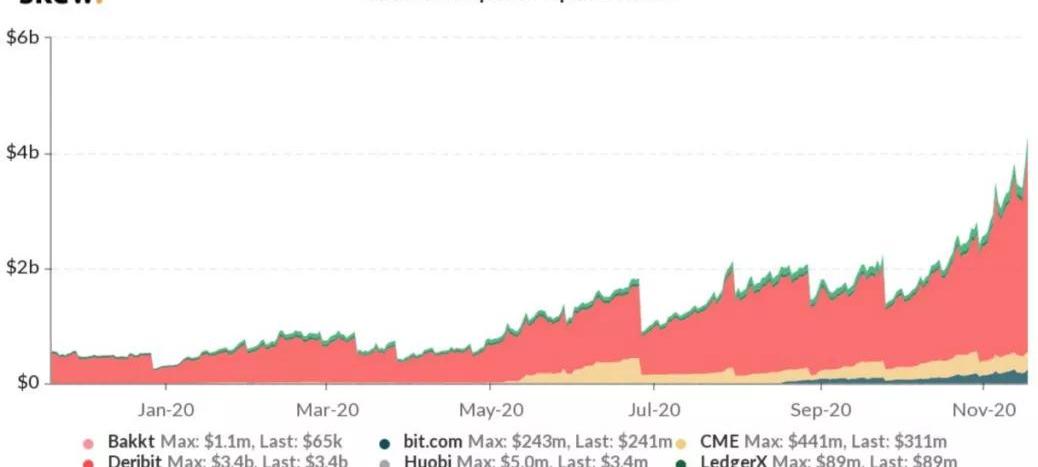

從Skew發布的下列三個數據中可以看出,自2020年年初以來,數字資產衍生品市場里的期貨和期權的未平倉交易量大幅上漲,其中期權市場的交易量漲幅尤為突出。

EOS舉辦EVMxIdeathon活動,總獎池達12.5萬美元:9月20日消息,EOS網絡基金會與Helios于2022年9月19日合作推出EVMxIdeathon活動,旨在激勵EOS生態所有人參與構建下一代DApp。

活動分為兩部分Ideathon和Hackathon。Ideathon無需代碼基礎,圍繞DeFi、Gov3、GameFi、Social Good以及Web3五大主題闡述想法并提出可行項目方案即可參與;Hackathon要求開發者圍繞GameFi構建具體應用。活動將持續八周時間,共有52個優勝項目,總獎池達125000美元獎金,并有機會加入Ideathon孵化計劃。[2022/9/20 7:09:13]

數據來源:Skew

根據CME和Skew的數據顯示,截至2020年12月10日,BTC期權市場目前OI接近47億美元。而ETH期權市場,也達到了8.5億美元的未平倉權益規模。

二、期權的價值

從1973年4月26日芝加哥期權交易所開張,第一次進行統一化和標準化的期權合約買賣開始,到2020年傳統期權市場和數字資產期權市場的雙爆發,期間期權市場雖然經歷起起伏伏,但總體呈現上升趨勢,側面體現了期權市場的內在價值和時間價值是經得起歲月考驗的。

動態 | 以太坊Dapp24小時用戶數IDEX居榜首:根據DappRadar數據,以太坊上的Dapp中24小時用戶數最多的是IDEX,用戶數達1815個,數字貨幣交易所ForkDelta24小時用戶數為1112,位列第二,賭博類游戲Fomo3D24小時用戶數量分別為551,排名第三。[2018/8/28]

對于普通買方來說,期權有三個比較重要的價值:一、期權是對沖基礎股票風險的絕佳工具。這里要注意的是,對沖的根本是防止虧損,而不是主要的賺錢策略。二、與股票相比,期權的進入成本低,允許投資者或交易者持有少量頭寸入場。三、增加投資策略的靈活性。期權使投資者能夠較為靈活地交易基礎證券的任何潛在變動,只要投資者對有價證券的價格波動有一定看法和預測,就可以使用期權策略。

當然,期權市場也具有一定風險,主要體現在流動性低、操作原理復雜和可能損失的期權費,但期權買方的損失和風險是可以提前根據其自身情況進行控制的。

期權賣方的最大收益為期權費,但對應了長尾風險。若標的股票價格上漲并大幅高于行權價,期權賣方的虧損則有可能數倍甚至數十倍于期權費。由于期權賣方處在一個長期承擔無限風險的處境,所以大多數期權的賣方都是風險承受能力較高的專業投資機構,如投行、基金或者保險公司。在建立了期權賣方倉位后,除了時間作為緩沖,期權賣方還可通過止損交易策略、Delta對沖等策略對沖掉部分的風險。

三、以期權構建的結構化收益產品

Fidelity Investments打算自建數字貨幣交易所:據cryptonews報道,美國投資管理巨頭Fidelity Investments正打算建立一個自己的數字貨幣交易所。[2018/6/7]

期權的套期保值以及對沖風險等這些特性,使得其非常適合構建多元化的結構性理財產品,雙幣理財就是其中的典型代表。

雙幣理財產品與貨幣匯率掛鉤,根據投資者對匯率的預期,通過不同的投資組合在兩種貨幣間的匯率差進行套利。投資者可以使用某一幣種A進行投資或存款,合約到期日時以幣種B取出。因為不同幣種之間的匯率差浮動頻率較大,因此雙幣理財具有一定風險,但也會提供相對高的收益率。

在傳統金融領域,特別是在亞洲的銀行,雙幣理財產品早就有相當成熟的應用。日本的雙幣理財存款自1990年代面世以來流行至今30年。中國亦在2005年由招商銀行和光大銀行首批發起并推出了這種產品。

目前國內的雙幣理財主要可以分為以下幾種模型。

l光大銀行模式:以人民幣作為投資本金,將所產生的利息兌換成美元,然后將此美元作為投資本金再進行外幣理財。最后,以美元來結算外幣產生的收益和本金。

l招商銀行模式:投資本金由人民幣和美元共同組成,先將美元折合成人民幣,作為投資本金,到期后以人民幣的形式返還,然后將人民幣兌換成美元,然后和美元部分的資金一起作為投資本金進行外幣理財,到期后以美元結算收益。

l匯豐銀行模式:其本質類似期權,投資時存在兩種貨幣,投資期限可理解為期權期限,投資者在購買時與銀行確定一個協議匯率為期權執行價格,并且在其基礎之上還存在不同的費率即期權的價格。

通常來說這種投資組合的賬面收益率要比一般的理財產品高一些,但其中也有一些風險,其主要的風險在于人民幣兌美元或歐元等外幣的匯率。匯豐銀行的結構模型又明顯異于其他兩類,作為結合了外匯和期權的結構化產品,將是本文討論的重點。

現有的數字資產雙幣理財產品是一種浮動收益非保本型投資產品,特點是「一次投資,兩種收益」,收益模型較為與眾不同。

以BTC本位為例

投資者在12月1日購買了一份期限為11天的「BTC-USD雙幣理財」產品,假設當天BTC報價為19,200美元,其他相關參數如下:

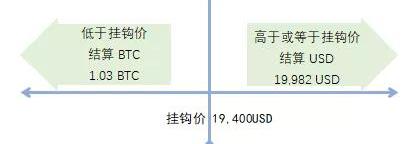

掛鉤價:19,400美元

到期日:12月12日

投資金額:1枚BTC

收益率:3%

在到期日12月12日時,將會有兩種可能的結算方式:

若BTC的結算價格低于掛鉤價19,400美元,將會以BTC進行結算,結算金額=(1+收益率)*購買數量=(1+3%)*1=1.03BTC。

若BTC的結算價格高于或等于掛鉤價19,400美元,將會以USD進行結算,結算金額=(1+收益率)*掛鉤價格=(1+3%)*19,400=19,982USD。

以USD本位為例

投資者在12月1日購買了一份11天的「USD-BTC雙幣理財」產品,假設當天BTC報價為19,200美元,其他相關參數如下:

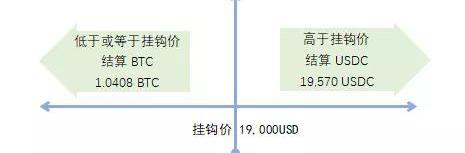

掛鉤價:19,000美元

到期日:12月12日

投資金額:19,200美元

收益率:3%

在到期日12月12日時,也將會有兩種可能的結算方式:

若USD-BTC的結算價格低于或等于掛鉤價19,000美元,投資者將會以BTC進行結算,結算金額=購買數量/掛鉤價*(1+3%)=19,200/19,000*(1+3%)=1.0408BTC。

若USD-BTC的結算價格高于掛鉤價19,000美元,投資者將會以USD進行結算,結算金額=(1+收益率)*掛鉤價格=(1+3%)*19,000=19,570USD。

幣本位購買時,若結算時幣價高于或等于掛鉤價,則投資者可以高位套現離場;若結算時幣價低于掛鉤價,則投資者可以獲得更多BTC。

法幣本位購買時,若結算時幣價高于掛鉤價,則投資者可以獲得更多USD;若結算時幣價低于或等于掛鉤價,則投資者可以相對低價抄底BTC。

概括來說,雖然在到期日時BTC-USD結算價會有所變化,但投資者總會得到3%的確定收益,唯一的不確定性是回款資金的類型。

四、雙幣理財產品的適合人群

對于在持有BTC和持有美元之間無法抉擇的投資人而言,選擇權本身可能已經變成了負資產。此時其可以通過將選擇權出售給市場,從而獲取一定補償。由于數字資產高波動率的特點,這種補償往往比傳統收益更高。

例如礦工,這類持有BTC并有變現需求,同時又積極看好BTC增長潛力的群體,可通過雙幣理財實現更高價位出售BTC;而若投資期間BTC價格回落,礦工也愿意兌換更多的幣本位收益。

另一類群體則較為普通,即那些想在BTC市場獲得相對穩定收益,但對市場波動缺乏判斷且愿意低位持有BTC的投資者,可以通過雙幣理財在幣價高位時獲得美元收益,低價時抄底BTC。

雙幣理財這一產品擺脫了單一本位限制,為不同類型的投資人提供了更多維的獲利空間。

五、數字資產結構化產品的潛力

結構化產品是近年來傳統市場發展最為迅速的一類金融產品,其之所以受到機構投資者的青睞,在于其條款設計上的靈活高效,可以緊貼投資者的個性化需求,成為資產管理的有力工具。

基于期權構建的結構化產品,豐富了數字資產市場的收益類型,滿足了更多資本的訴求。本文所述的雙幣理財僅是各類結構化產品中較為簡單的一種。長期以來,數字資產市場收益來源單一、收益波動巨大的特點,一直被傳統資本所詬病。而結構化產品的推陳出新,則改善了這一問題,讓更多差異化的資本能夠共享數字資產市場發展的紅利。

2020年,我們見證了期貨、期權等金融工具在數字資產行業的蓬勃發展;DeFi與CeFi規模的指數式成長;結構化產品的需求進一步增加。這些金融創新,加速了數字資產領域的多層次資本市場發展,是本行業日趨完善、成熟的表現。未來數字資產市場的分層將更加豐富,吸引的資本類型也將更加多元化。

Tags:BTC數字資產USDTRIbtc轉到錢包為什么變成btck數字資產和數字貨幣的區別泰達幣usdt錢包Neutrino System Base Token

本文來自MorningTick,作者VarshaSaraogi,由Odaily星球日報實習生Vane編譯.

1900/1/1 0:00:00擬議的監管可能會從根本上改變穩定幣的生態系統,所以值得一看這個擬議的立法究竟包括哪些內容。隨著2020年接近尾聲,加密領域也出現一項擬議的立法,如果這一擬案按照目前的寫法推出,那么就可能會改變并.

1900/1/1 0:00:0012月15日SushiSwap聯合創始人0xMaki提到SushiSwap計劃在波卡上推出,并提到用戶將會收到moonSushi。消息一出,評論區內反響熱烈.

1900/1/1 0:00:00DeFi領域依然是目前最熱的領域之一,很多朋友在研究DeFi的時候找不到好的著力點,沒有好的數據分析系統,今天分享一些我常用的網站,希望對大家有所幫助。“工欲善其事,必先利其器”.

1900/1/1 0:00:00本文來源:中國宏觀經濟論壇CMF作者:邵宇,東方證券首席經濟學家以下觀點整理自邵宇在中國宏觀經濟論壇宏觀經濟熱點問題研討會上的發言 對數字貨幣的界定? 貨幣就是指M0、M1、M2.

1900/1/1 0:00:00據Decrypt12月19日報道,加密貨幣據平臺Glassnode的數據顯示,大約10%的比特幣在10年或更久的時間里沒有移動過,但這是為什么呢?Glassnode的數據顯示,截至12月17日.

1900/1/1 0:00:00