BTC/HKD+0.39%

BTC/HKD+0.39% ETH/HKD-0.08%

ETH/HKD-0.08% LTC/HKD+0.52%

LTC/HKD+0.52% ADA/HKD-1.21%

ADA/HKD-1.21% SOL/HKD+1.2%

SOL/HKD+1.2% XRP/HKD-0.57%

XRP/HKD-0.57%還有15天,動蕩魔幻的2020年將迎來最終章。

這是各行各業都值得好好復盤的一年,對一些人來說2020是災難,也有人認為今年是這幾年中最好的年份,尤其從二級市場來看2020,是一場十幾年不遇的牛市。

加密貨幣市場當然也是,在搭上商品與科技股齊飛的高速列車后,比特幣刷新了自己的新高,美股市場對比特幣的日交易量到達了4億美金,甚至超過了今年的市場寵兒醫藥類資產。

比特幣顯然不是加密貨幣在2020年唯一的高光,BlockchainCapital在《2020Yearin?Review》中,對一整年的加密貨幣市場做了完整復盤,從宏觀經濟、到加密金融,到大宗經紀與合規,最后對2021年做出了十大預測。

作為區塊鏈行業的頂級投資機構,BlockchainCapital的投資版圖幾乎覆蓋了行業內那些如雷貫耳的名字:美國最大交易平臺Coinbase、托管機構Xapo、NFT最大交易平臺Opensea、EOS母公司Block.one、最大合規融資平臺CoinList等,還有幾十個知名項目。

結合BlockchainCapital的總結與律動BlockBeats的整理,我們一起做一場復盤和暢想。

宏觀環境

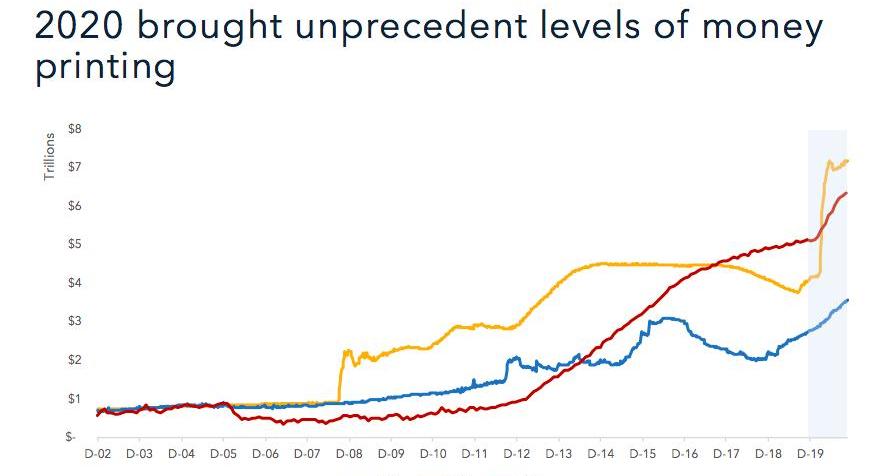

2020的宏觀環境基本上可以歸納成一個詞,放水,這是一場史無前例的放水。

Cardano在2022年Q1新增超45萬個錢包,每天約5000個:4月5日消息,據Cardano Blockchain Insights的統計,在2022年第一季度,Cardano網絡從1月1日到3月31日增加了453121個錢包(從2666372個到3193445個),這表明在這段時間內,Cardano網絡平均每天增加5000個錢包,僅第一季度錢包總數就增長了19.76%。

值得一提的是,自2022年開始,隨著Cardano在今年二月初達到300萬錢包的里程碑,ADA已經總共新增了50萬個錢包。(Finbold)[2022/4/5 14:05:15]

從上圖可以看出,美聯儲、歐洲央行,以及日本央行在今年的貨幣發行量急劇上升,美聯儲最為明顯,美元發行量在2020年中以近乎90度的幅度拉升。

各種央行的利率整體也處于下行趨勢,美國、英國、日本都已使用零利率刺激經濟,瑞士更是啟用了負利率策略。

但即使這樣,全球的經濟也遭到了極其嚴重的打擊,中美在2020的經濟增長已達近年最低點,相比于2019年,全球經濟增長幅度僅為2.4%,這是自2009年經濟危機以來的最低增長。

比特幣

放水的效果在資本市場肉眼可見,在今年所有的大類資產中,比特幣的市場表現最好,刷新歷史新高,單價接近2萬美金。在律動看來,所有的一切都源于疫情。

大環境在放水,錢流入資本市場,擁有商品、科技、避險等屬性的比特幣進入機構視野,通過灰度資本去購買比特幣的機構越來越多。同時散戶也有投資需求,美股市場中特斯拉、蔚來早已歷史新高的標的讓他們望而生畏,而長期趴在1萬美金的比特幣不失為一個好選擇。

BCH錢包Yenom將于2020年12月底停止服務:7月20日,由日本mikan公司推出的BCH錢包Yenom官方宣布,將于2020年12月底停止服務。[2020/7/21]

于是,PayPal為自己的3億用戶提供了購買比特幣的渠道,在機構與散戶的加持下,比特幣價格水漲船高,但這不是比特幣一個人的牛市,大量資產在今年都走出了「深V」的曲線,比特幣只是其中之一。

不少觀點認為今年比特幣新高似乎沒有此前牛市的聲音出現,因為我們不能把目光只放在比特幣上,放眼世界,幾乎所有的資產都在漲,比特幣并沒那么強的辨識度,僅僅是一種資產配置。

以太坊與去中心化金融

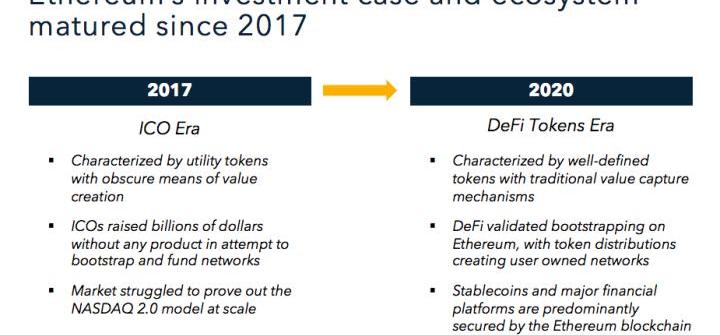

2020年的以太坊開啟了兩個轉換,一是共識轉化,從PoW開始進入轉換PoS的流程,啟動原計劃的第0階段;二是價值轉換,從IC0代幣融資時代的價值,轉換到了DeFi時代。

在律動看來,DeFi的發展也可能與大環境有關,穩定幣這樣的底層資產不斷增加,成為DeFi爆發的基礎。

DeFi領域內容在今年的發展并非幾句話可以概括,推薦大家閱讀兩篇文章:《MulticoinCapital:全方位理解DeFi生態的依存關系》,這是目前對DeFi全棧最全的梳理;《2020加密金融市場報告》,這是律動研究院整理的加密金融全年發展,詳細梳理了去中心化金融的爆發歷程。

2020年Q1比特幣算力波動明顯 舊礦機被逐步淘汰:TokenInsight近期發布了2020年第一季度加密礦業報告。該報告強調了比特幣算力的波動和舊ASIC礦機的逐步淘汰。然而,市場波動對中國礦工的影響更大——今年3月,Antminer S9曾一度達到關機幣價。該報告稱,在2020年的頭幾個月,BTC的算力“極其不穩定”——波動區間從70 EH/s到100 EH/s。報告稱,較老的ASIC礦機的利潤率正“被新一代的礦機搶占”。報告發現,比特大陸旗下的Antminer S9在2020年前幾個月的盈利能力約為35%,之后在今年3月的加密市場崩潰中陷入負值區域。不過,報告指出,S9的盈利能力在4月份反彈至約20%。(Cointelegraph)[2020/5/3]

穩定幣與CBDC

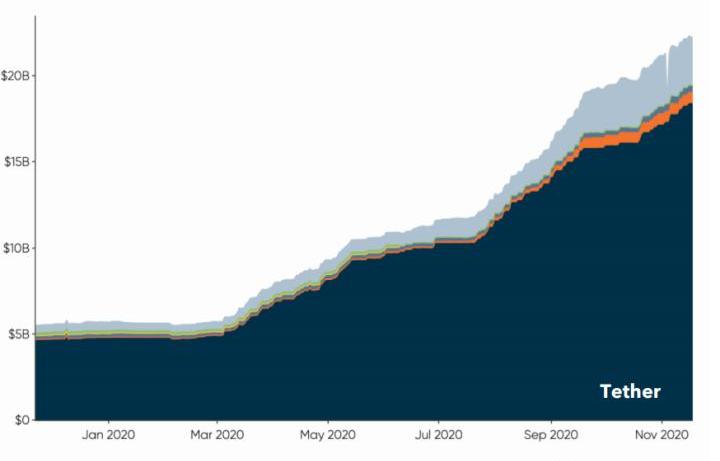

穩定幣在今年迎來了爆發式增長。

從年初約60億美金增長至如今超過260億美元,其中USDT發行量超過200億美元,Tether仍然牢牢占據著穩定幣市場的領先位置。

快速增長的穩定幣在不知不覺中影響著加密行業,衍生品市場、流動性挖礦和DeFi的崛起讓諸如USDC、DAI等穩定幣的使用場景越加豐富,加密錢包等基礎設施也助推了穩定幣的普及。數據顯示,目前穩定幣在比特幣和以太坊區塊鏈的每日結算量能占到40%。

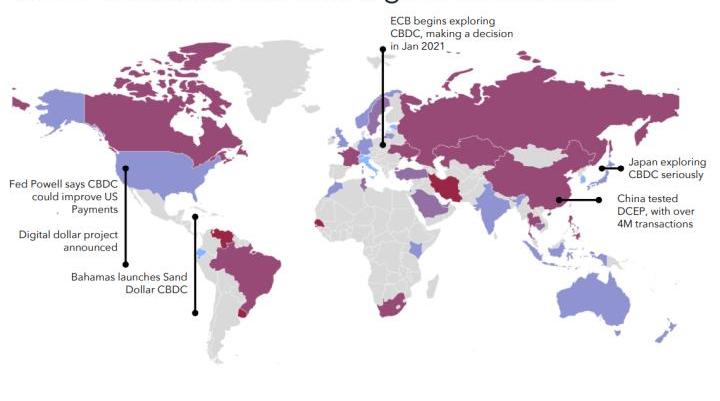

除穩定幣之外,各國也加快了央行數字貨幣的研發與上線進程。從下圖可以明顯地發現,全球各國對于CBDC均持不同態度。

觀點:60%到70%的礦工或已在2020年前放棄螞蟻礦機S9:數據顯示比特幣挖礦難度可能在下一次上調超過5%。此前受新冠病疫情影響的中國主要礦機制造商比特大陸、微比特和嘉楠耘智最近逐漸恢復業務。這意味著礦工們將逐步接收期待已久的新礦機并進行部署,以填補一些搶先賣掉舊礦機的礦工留下的缺口,如螞蟻礦機S9。為北美礦工提供服務的Blockware Solution首席執行官Matt D'Souza表示,“礦工們已經賣掉S9或者升級了下一代設備的電力基礎設施……可能60%到70%的礦工在2020年之前就放棄了S9。”一旦部署,這些新礦機通常提供舊礦機(如Antminer S9)兩倍的算力,可以提高總體網絡算力,這與挖礦難度正相關。此外,多位業內人士表示,盡管有幾家礦場因新冠病關閉,但多數礦場仍未受影響,在過去兩個月繼續運營。比特幣最大礦池之一幣印礦池(Poolin)首席運營官朱砝表示,“在疫情爆發期間關閉的工廠很少。我還沒有聽說過有任何一家礦場因新冠病而關閉,或者說這件事還沒有塵埃落定。”據悉,主要制造商最近已發布新設備,如比特大陸AntMiner S19系列礦機和微比特WhatsMiner M30系列礦機。(The Block)[2020/3/6]

其中,中國、俄羅斯在內的多個國家已對CBDC制定出相應的法案,而美國、日本仍然在研究中。今年10月,美聯儲主席鮑威爾發表觀點稱,CBDC可能可以改善美國的支付系統,美聯儲要評估CBDC可能對一系列關鍵問題產生何種影響。

動態 | Gartner:區塊鏈是2020年十大戰略技術趨勢之一 將解決不同網絡間的協作問題:據Cointelegraph消息,知名信息技術研究和分析公司高德納(Gartner)發布關于2020年十大戰略技術趨勢的報告。在報告中,高德納將區塊鏈列為十大技術趨勢之一。該報告表示,開放式區塊鏈網絡可以解決不同網絡之間的可擴展性和協作方面的問題,并設想區塊鏈將于2023年解決這些問題。此外,該報告還指出區塊鏈具備減少交易成本、運輸時間和改善現金流的優勢。[2019/12/5]

經紀商市場

今年以來,中心化交易平臺交易量開始爆發,從數據來看,幣安、Coinbase和Kraken仍保持著市場領先的位置,而今年發展最為迅猛的去中心化交易賽道,最亮眼的非Uniswap莫屬。12月15日,根據Uniswap創始人HaydenAdams提供的數據,目前該平臺總交易量已超過500億美元,穩居加密資產DEX細分賽道龍頭。

除了提供資產交易的平臺,加密經紀業務中還有質押、托管、執行、出借和解決方案等細分賽道,隨著BisonTrails、Xapo、SFOX、GalaxyDigital和BitGo等公司的發展壯大,整個加密經紀市場在逐漸成熟。

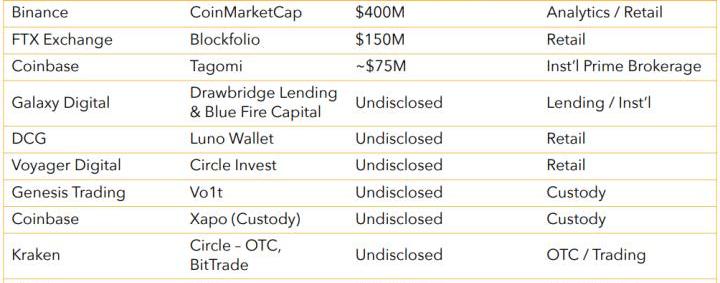

強者恒強。2020年,加密領域的經紀板塊也發生了數起收購和IPO案例,幣安、Coinbase、DCG等團隊都加快了收購的步伐,整個市場結構得以鞏固。

市場進入早期并購階段,大宗經紀商初顯跡象

合規

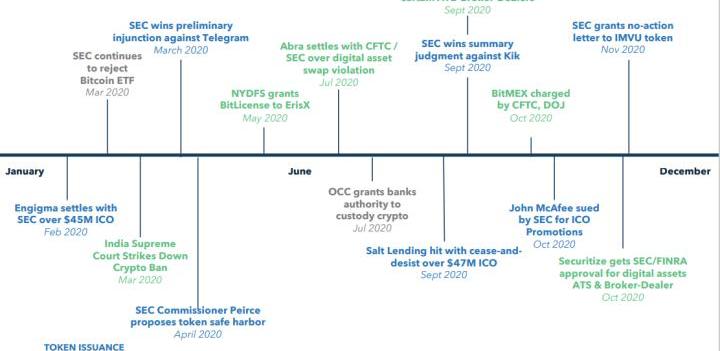

2020年,政府機構對加密貨幣的監管仍在摸索中前進。

今年,持續三年之久的Kik訴訟案落下帷幕,Telegram也在監管禁令下停止開發,而隨著「IC0」銷聲匿跡,美國SEC仍在「秋后算賬」,EOS、Engigma等項目不得不繳納數千萬美元后與SEC和解,就連JohnMcAfee也因為此前的站臺卷入訴訟。

除了代幣售賣,被認定監管機構為不合規的離岸交易平臺和市場,也開始面臨美國的民事和刑事訴訟。最典型的案例是BitMEX。

監管部門越來越重視人為操縱的市場。監管機構認為,BitMEX這樣的商品市場極易受到操縱和利益沖突影響,且不遵守包括KYC/AML等法規要求;像Helix這類提供混幣服務的工具,則很容易助推或混淆犯罪活動。基于以上考量,CFTC和FinCEN采取了民事訴訟,司法部則提起了刑事訴訟。

與此相對應,合規或「監管者友好」的實體,如Securitize、Kraken、Coinbase、TRM和Chainalysis等平臺或機構則得到了監管機構支持。

以下是2020年全球主要合規實踐時間圖:

BlockchainCapital認為,IC0法規最終讓非代幣發行的服務提供商受益,今年聯邦法院對加密相關案例的實踐,也重審了只要具備以下兩條要求,就屬于投資合同的范疇:(a)使用代幣售賣獲得的資金,用于加速網絡或協議的發展;(b)發行沒有實際使用場景的代幣。值得注意的是,即便發行了代幣,也不一定就是證券。

今年以來,隨著DeFi的興起,監管對代幣發行方也提出了新的要求。為避免觸及「紅線」,團隊可以在代幣發行之前就已經把協議搭建起來;發行的代幣是作為協議參與者的補償,而非用于售賣;此外,代幣的價值基于協議的治理權,用戶的角色則相當于股東和董事。

去中心化協議應該是「軟件,而非服務」。DeFi協議為世界各地的用戶提供互動服務,這種操作通過智能合約來進行。尤其重要的是,智能合約必須是開源軟件,且不受核心開發者長期的技術或治理控制,至少開發者不應當具備「關閉協議」的權限;根據設計,DeFi協議應該讓用戶也參與到治理中。

應用

2020年,加密貨幣開始逐漸被更多的人所知。一個最直接表現是,據MetaMask官方公布的數據顯示,今年4月到9月,MetaMask月活用戶從27萬增長至100萬,以太坊和DeFi的影響力正在不斷擴大。

除了加密原生應用,金融科技門戶也在「過濾」著市場對比特幣的興趣。

一些重要的用例值得稱道,比如PayPal宣布向3億用戶開放加密貨幣買賣服務;Square旗下CashAPP見證著圈外用戶對比特幣的感知變化;eToro不斷強化著對加密貨幣Staking和資產擴張;而SoFi獲批NYBitlicense,為向更多人提供加密交易服務掃清了障礙等等。

2021年的10大預測

預測未來是一件棘手的事情,沒人能做到100%正確,但還是會有很多人在為此做嘗試。去年,BlockchainCapital對2020年給出了11條大膽的的預測,從結果來看,有的已經成為現實,有的則尚未明晰:

會有一家加密企業以超過5億美元的價格被收購;

鎖定在DeFi中的資產價值將突破20億美元;

面對中國的競爭,Libra將成為獲準的以美元為支撐的穩定幣;

聯邦法官將對SEC在加密案件中的行為進行不利裁定;

根據網絡價值的定義,沒有一個2020年上線的Layer1協議能進入「Top10」的位置;

USDC將迎來300%的增長;

對比特幣需求的增長將推動交易手續費超過100美元,交易規模進一步擴大;

美國金融犯罪執行網絡和金融行動特別工作組對穩定幣的要求將比紙幣嚴格;

KYC/AML將成為DeFi監管合規的新戰場;

隱私幣將會從主流交易平臺下線;

比特幣價格將創下歷史新高。

展望新的一年,BlockchainCapital對2021年給出了以下10條預測:

Coinbase將成為加密領域的首個IPO案例,市值超過300億美元;

業界將見證兩筆收購金額超過5億美元、一筆收購金額超過10億美元的案例;

錨定美元發行的穩定幣市場發行量將超過1500億美元;

排名前三的DeFi治理代幣的總市值將從占ETH總市值的33%增至66%;

DeFi協議中的在貸余額將增加10倍,超過300億美元;

33%的加密貨幣現貨交易量將來自DEX;

微信和支付寶將支持DCEP;

SEC批準首個BTCETF及首個數字資產經紀交易商的「托管」業務;

比特幣的市值從黃金市值的4%增長至10%;

Microstrategy將更名為Macrostrategy:)。

*律動BlockBeats提示各位投資者防范追高風險,本文所提觀點不構成任何投資建議。

摘要 比特幣價格持續新高,距成為全球十大資產僅一步之遙,數字黃金漸行漸近。近日,比特幣突破24000美元,持續創出歷史新高,最高達24298美元,總市值在4500億美元左右,已超越美國強生公司、.

1900/1/1 0:00:00研究人員LeonidasHadjiloizou認為Ripple聯合創始人、前CTOJedMcCaleb目前已經停止出售其持有的XRP.

1900/1/1 0:00:00FTX上線了特斯拉、蘋果等股權通證;Uniswap上線了外匯交易對XSGD/USDC;資管平臺上線了DeFiPulse指數;MakerDAO在嘗試引入更多實物資產作為DAI的抵押品;.....

1900/1/1 0:00:00總部位于紐約的區塊鏈金融公司Paxos在2020年即將結束之際宣布完成了加密貨幣世界歷史上最大的融資輪之一.

1900/1/1 0:00:00大家好,我是Keven,萊比特礦池產品經理,也是一名小礦工。我本人持有比特幣和以太坊礦機,最近又加倉了一些以太坊礦機.

1900/1/1 0:00:00注:今日,DeFi安全審計公司TrailofBits披露了Aave借貸協議此前存在的一個嚴重漏洞,在發現到該問題后,Aave迅速修復了該漏洞,從而避免了一場危機.

1900/1/1 0:00:00