BTC/HKD-0.12%

BTC/HKD-0.12% ETH/HKD-1.71%

ETH/HKD-1.71% LTC/HKD+1.9%

LTC/HKD+1.9% ADA/HKD+3.29%

ADA/HKD+3.29% SOL/HKD+0.52%

SOL/HKD+0.52% XRP/HKD+1.44%

XRP/HKD+1.44%來源|StakeWise

本文分為上下兩部分,介紹了什么是stakedETH代幣(即質押ETH所獲得的代幣),以及它們是如何運作的?

本文由CollinMyers@StakeETH聯合撰寫,并由Cryptotesters的LitoCoen以及Superfluid的FrancescoRenzi編輯。

我們正處于一個充滿創新與進步的時代。

我們不需要看太遠,現在就有許多創新項目——自Eth2Staking上線以來,各種第三方質押平臺爭相推出(https://cryptotesters.com/ethereum-staking-platforms)。有像Binance這樣的中心化交易所,也有像RocketPool以及StakeWise這樣的DeFi項目,并且各有不同。

盡管這些項目各有千秋,但是他們有一個共同點:他們都試圖提供解決方案,以減少任何人在質押ETH時遇到的必要摩擦。這些摩擦有什么?

以太坊未確認交易為190,319筆:金色財經消息,據OKLink數據顯示,以太坊未確認交易190,319筆,當前全網算力為674.35TH/s,全網難度為9.00P,當前持幣地址為63,274,417個,同比增加103,959個,24h鏈上交易量為2,346,894ETH,當前平均出塊時間為13s。[2021/9/21 23:41:08]

首先,質押ETH有一定的技術復雜性,這超過了一般用戶的處理能力。再者,至少需要質押32ETH才能運行一個驗證者節點,在ETH價格不斷上漲的情況下(截至本文ETH價格約1290美元),這對普通用戶來說是難以企及的數額。最后,質押的資金將會有18-24個月的鎖倉期,這項安全措施旨在以安全且可控的方式從當前的以太坊區塊鏈過渡到以太坊2.0。

這三種限制加起來,將許多不那么熟練的用戶從高回報率的以太坊質押市場排除在外。

質押池是如何解決這些問題的?

這就是以太坊2.0質押池的用處所在。他們累積多個用戶的ETH,并代表用戶運行以太坊2.0的質押基礎設施,從而使得任何人都能獲得質押獎勵,無論其技術水平或存款額度如何。

此外,他們通過鑄造ETH1代幣(作為用戶質押本金及其在ETH2鏈上獲取的獎勵的憑證)來緩解質押所導致的流動性不足的問題。這些質押代幣給持幣者提供了機會:用戶可以通過在二級市場如Uniswap上把代幣換成ETH,從而提前退出質押。他們還能夠在DeFi中使用stakedETH代幣(比如在Aave中抵押)。

以太坊未確認交易為149,660筆:金色財經消息,據OKLink數據顯示,以太坊未確認交易149,660筆,當前全網算力為491.67TH/s,全網難度為6.67P,當前持幣地址為60,410,660個,同比增加38,025個,24h鏈上交易量為929,858.22ETH,當前平均出塊時間為13s。[2021/7/19 1:01:18]

然而,代幣模式在不同的池之間的實現不同,這無疑會給終端用戶帶來一些嚴重的影響。例如,Lido的stETH代幣與StakeWise的stETH代幣并不相同,因此在二級市場上定價應該不同。同時,RocketPool的rETH代幣不同于stETH實現,就像CREAM的crETH2、Stkr的aETH等等。

簡單來說,不同的池的代幣機制存在許多差異,因此可能會造成混亂并給終端用戶帶來不良后果。然而,可以對這些差異進行分類和評估,找出某些池相對于其他池的優勢。此外,這種比較分析為我們設計不同的評估方法奠定了基礎,從而允許用戶在不同的Eth2質押代幣中獲得價格效率。

本文旨在向社區普及不同質押池使用的代幣經濟類型。我們希望人們能夠避免因對產品了解不足而損失慘重,并希望社區能夠積極討論,為在Eth2質押池行業中找到有效定價以及套利機會做出貢獻。

彭博策略師:以太坊市值或將超越比特幣:金色財經報道,彭博高級商品策略師Mike McGlone預測,以太坊可能會在某個時候超越比特幣,成為市值排名第一的數字貨幣。[2021/6/12 23:32:06]

在本文中,我們將揭開stakedETH代幣化的神秘面紗,并舉例子說明不同的質押池的代幣是如何運作的。接下來的文章將重點關注對stakedETH代幣的評估框架,以及分析代幣設計的選擇對不同協議的可組合性和可用性會有何影響。

StakedETH代幣模型有哪些

主要分為兩種模式:單一代幣設計(將質押本金以及獎勵一起捕獲至同一種代幣中);雙重代幣設計?(將質押本金以及獎勵分別捕獲至兩種不同的代幣中)。

單一代幣設計

單一代幣結構基于一種再平衡/再定價代幣概念。這種設計最常用,因其簡潔性,大多數質押池都使用它。池子基于用戶的存款,為用戶鑄造單一的代幣,從而試圖捕獲在同一種代幣下所累積的質押獎勵和懲罰數額。可以通過兩種方式完成:

數據:以太坊2.0驗證者每天賺取0.002792 ETH:12月23日消息,根據Flipside Crypto團隊近日統計的數據,以太坊2.0驗證者目前每天可獲得0.002792 ETH,如果按每枚ETH 613美元的價格計算,這一數額大致相當于每天超過1.71美元。

假設每個以太坊2.0驗證者持有32 ETH,則0.002792 ETH意味著每日利率為0.008725%。基于該數據進行換算,持有32 ETH的每個以太坊2.0驗證者的復合年利率約為3.2%。(Ethereum World News)[2020/12/23 16:15:47]

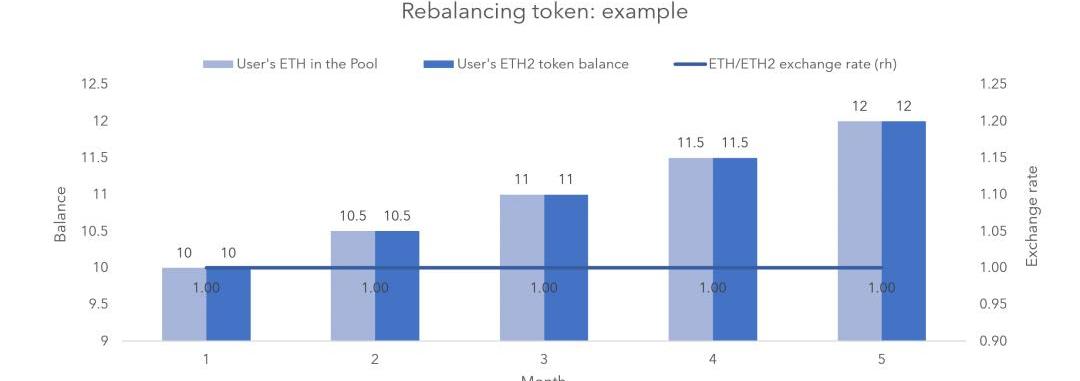

?在Eth2上累計的質押獎勵與懲罰,會通過實時變化的代幣余額表現出來(因此被稱為“再平衡”),在階段1.5中,用戶可以憑借其持有的stakedETH代幣以1:1的比率贖回ETH。

?在Eth2上累計的質押獎勵與懲罰,會通過代幣價格表現出來(因此被稱為“再定價”),在階段1.5中,一個單位的質押代幣所能贖回的ETH隨著池中的獎勵和懲罰總額變化而波動。

舉例說明這兩種代幣機制的差異:

1.余額變化:在池中存入1ETH,獲得1枚stakedETH代幣。

動態 | 以太坊ProgPoW審計資金獲得批準:據coindesk報道,以太坊開發人員今天宣布,用于審計存在激烈爭議的ProgPoW代碼變更的資金已被批準。自2月份以來,開發人員一直在籌集資金以啟動對ProgPoW代碼的第三方審計。今天在每周一次的會議上,開發人員宣布已獲得了目標金額50000 DAI(相當于大約5萬美元) 。[2019/4/27]

隨著池中的獎勵和懲罰總額的增減,每位參與者在池中的代幣余額也會相應變化。如,1.1ETH=1.1stakedETH代幣余額。因此,用戶的質押獎勵將被捕獲,其地址上的代幣余額將不斷增加,由池子為用戶鑄造。等到階段1.5,所有stakedETH代幣將以1:1的比率贖回ETH。

使用該設計的有LidoFinance和Binance。

請注意:stakedETH代幣的余額始終等于池中ETH的數量;在整個質押期間,匯率保持為1。

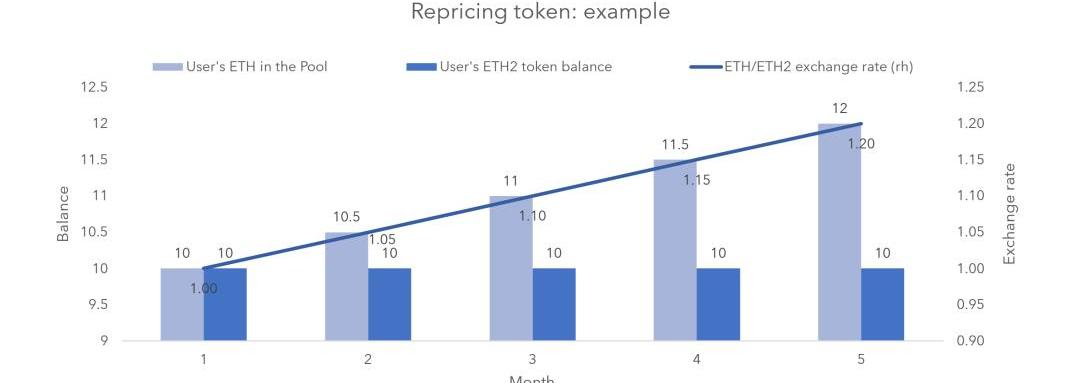

2.價格變化:在池中存入1ETH,并根據同期ETH/ETH2的代幣匯率獲取相應的stakedETH代幣。

池中給定的匯率由池中ETH與代幣總數的比例決定,并根據池中累計的獎懲總額變化。

假設存款時的匯率是1,即池子還沒有獲得任何獎勵,則1ETH=1枚stakedETH代幣。

隨著池中的獎勵和懲罰總額的增減,用戶的stakedETH代幣余額將保持不變,但是每個stakedETH代幣在池中所能贖回ETH的數量將會改變。換句話說,1枚質押ETH代幣=池中的1.1ETH。

因此,每枚stakedETH代幣的價格從1ETH變為1.1ETH,這代表著用戶的質押收益。到了階段1.5,用戶將以最終的ETH/ETH2比率,憑借所持有的stakedETH代幣贖回ETH。

使用這種模式的有RocketPool、CREAM、Stkr和StaFi.

請注意,匯率的變化—它記錄了用戶質押獎勵的增長。

盡管這兩種單一代幣設計使用不同的機制來反映收益的累計情況,但是它們有一個共同點:將存款以及獎勵捆綁在同一個代幣中。?這意味著用戶任意時候在市場上購買或出售該代幣,或者通過質押獲得代幣,都是在接收/出售存款本金和過去池中積累的任意獎勵。

我們會在另一篇文章中繼續討論這樣設計會帶來的影響,但是用戶在評估不同的質押池時應考慮其設計因素,因為這決定著用戶對質押年化率的預期以及對代幣在二級市場定價的預測。

雙重代幣設計

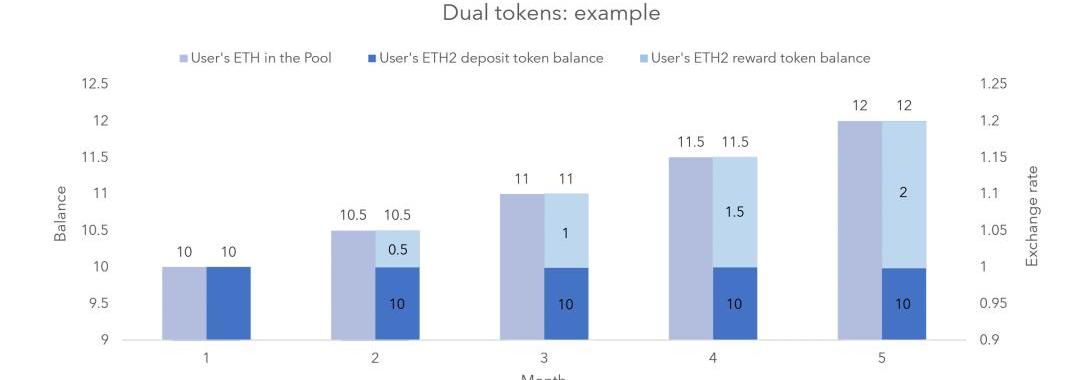

相反,在雙重代幣結構下,有兩種再平衡的代幣(分別映射存款和獎勵)。

用戶在池中的存款(有人喜歡稱之為本金)映射在(depositETHtoken)存款ETH代幣中。與其他再平衡代幣一樣,根據用戶存入的ETH,以1:1的比率被鑄造出來。

用戶地址中的depositETH代幣不會增長,而是會生成rwETH(rewardETH)代幣,按照1:1的比率映射用戶在池中收益的增長。這些代幣的總和組成用戶的全部質押余額,可以在以太坊地址之間自由轉換,并且和單一代幣一樣可以在智能合約中使用。

舉例說明:

1.雙重代幣:在池中存入1ETH,然后獲得1枚depositETH代幣(stETH)。

隨著池中獎勵的增長,depositETH代幣的余額保持不變。然而當它出現在用戶的地址中,就會觸發rewardETH代幣(rwETH)的生成,以映射池中收益的增長。只要用戶持有depositETH代幣,地址中就會產生rewardETH代幣。

到了階段1.5,不管是depositETH代幣還是rewardETH代幣,都能以1:1的比率贖回ETH。

使用雙重代幣設計的質押池只有StakeWise。

請注意,depositETH和rewardETH代幣的總數總是等于池中ETH的總數;兩種代幣的匯率均為1。

雙重代幣結構允許創建一種類似于債券動態的新型混合工具,但是區別在于,雙重代幣將質押余額分配到不同的應計價值以及不同的現金流預期(本金和利息)中。

比如,當用戶獲得獎勵代幣時,他們可以在本息分離債券市場(STRIPsmarket)中逐漸出售rewardETH代幣,有些用戶就可以不用親自質押也可以獲得質押紅利了。

(上部分完,下部分將闡述質押代幣的運作方式)

Tags:ETHSTASTAKDETpSTAKE Staked ETHbitstamp交易平臺StakeWisedeta幣怎么樣

規模最大的加密貨幣資產管理公司Grayscale正考慮通過注冊Aave、Cosmos和Polkadot的信托產品進入DeFi領域.

1900/1/1 0:00:00這是我們很特別的一期直播,臨時組局。因為狗狗幣這兩天的漲幅實在是太難以忽略!在昨天上午開始發力,從0.008美元附近一路飆升到今天最高的0.086美元.

1900/1/1 0:00:00在倫敦交易員眼中,主作是一位既能玩期權和數字貨幣、又能玩美食健身Vlogger的鮮肉男神上周國內娛樂界的瓜讓網民吃的有點難消化。剛緩過神來,這幾天中英文媒體給大家帶來一件金融界的大瓜.

1900/1/1 0:00:001月21日,最高人民法院發布《關于人民法院在線辦理案件若干問題的規定》,對區塊鏈證據的效力、區塊鏈證據審核規則、上鏈前數據的真實性審查、區塊鏈證據補強認定等方面進行了詳細說明.

1900/1/1 0:00:00DeFi周刊是金色財經推出的一檔每周DeFi領域的總結欄目,內容涵蓋本周重要的DeFi數據、DeFi項目動態等.

1900/1/1 0:00:00原文來源:TheTIE 原文編譯:0x26 加密貨幣研究機構TheTIE發布了一份關于GitHubCommits與加密貨幣價格相關性的報告.

1900/1/1 0:00:00