BTC/HKD+0.91%

BTC/HKD+0.91% ETH/HKD+0.47%

ETH/HKD+0.47% LTC/HKD+1.81%

LTC/HKD+1.81% ADA/HKD+2.39%

ADA/HKD+2.39% SOL/HKD+1.48%

SOL/HKD+1.48% XRP/HKD+4.41%

XRP/HKD+4.41%GME事件中的“多空對決”會在加密貨幣期權中上演嗎?

深鏈財經

剛剛

25

華爾街“拔網線”了。

原因是因為他們在期權上吃了個虧。

1月28日,以Robinhood為代表的美國券商直接關閉了GameStop、AMC和諾基亞等股票的買賣。也就是說,不讓散戶買入了。

與此同時,前不久在GME多空對決中聲名鵲起的Reddit熱門子板塊WallStreetBets服務器被Discord平臺封殺,被迫轉為私人服務。

由此來看,前天美股散戶與華爾街空頭之間上演的“世紀逼空大戰”,深深的讓華爾街資本巨頭們感受到了“布衣之怒”有多強大。

雙方決戰的股票是GME,1月28日,美股散戶們和華爾街大空頭們圍繞著GME的股票和期權展開了激烈的廝殺。

GME股票當天從最低112.25美元漲至最高483美元,單日漲幅高達430%,也順手打垮了一家私募基金。

而在這過程中,買入看漲期權的散戶們賺的盆滿缽滿,而買入看跌期權的空頭們則被打的丟盔棄甲......

故事還得從2019年說起。

作為一家擁有37年歷史的游戲產品零售商。

GameStop在21世紀的今天由于互聯網的發展和數字化游戲的崛起,陷入了困境。

再加上疫情的肆虐,其線下店鋪銷售額進一步下跌。

當人們不會在GameStop上去購買游戲實體卡的時候,GameStop的股價也隨之被人看低。

也正因此,來自華爾街金融界的各大對沖基金開始了對GameStop的做空。

Crypto Finance與Figment合作為機構客戶提供加密質押服務:金色財經報道,Crypto Finance宣布與基礎設施提供商Figment建立戰略合作伙伴關系,以擴大其協議擔保產品。該合作伙伴關系將Crypto Finance的完全集成平臺與Figment的完整股權架構相結合,為機構提供購買、存儲、管理和入股ETH和其他數字資產。[2023/7/25 15:58:04]

在此之后,GME的股價一跌再跌,在去年3月份,其股價甚至一度跌到3美元以下。

然而,2019年3月份,當大空頭們開始做空GME股價的同時,便有網友在社交平臺Reddit的“下注華爾街”版塊表示GameStop的價值被嚴重低估了,緊接著,電影《大空頭》的原型基金投資人MichaelBurry宣布買進GameStop股票。

除此之外,去年11月,美國寵物電商創始人RyanCohen宣布入股GameStop。

而后者也在此之后進入了GameStop的董事會,這使得許多網友相信GameStop將能順利轉型。

在此之后,今年1月11號,RyanCohen繼續大量購入GameStop股票,并成為了該公司的第二大股東。

在此期間,受到兩位業內大V的號召,有越來越多的散戶們開始買入GME的看漲期權。

2019年9月,用戶DeepFxxingValue曬出一張持倉單,證明他已靠著期權在GameStop股票上賺到了錢。

除此之外,另一個網友Player896呼吁所有網友一起“軋空”空投,“讓華爾街痛吧!”

并貼文指出,做空GameStop的股票數已超過實際流通數,前者是后者的120%。

Komainu與Figment合作為機構提供Solana和Polkadot鏈上質押服務:7月13日消息,由野村證券、Ledger和Coinshares合資成立的合規數字資產托管商Komainu宣布與質押基礎設施提供商Figment達成合作伙伴關系,旨在為資產管理公司、家族辦公室、對沖基金、養老基金和其他機構投資者在Solana和Polkadot區塊鏈上提供質押服務,機構投資者將保留對質押數字資產的控制權,相關數字資產的安全托管將由Komainu提供支持。[2023/7/13 10:53:23]

事實上,據S3Partners統計,截至1月26日,游戲驛站的空頭倉位達到55.1億美元,是流動市值的140%。

140%的比例意味著在GME股票中,有40%的做空倉位無法通過購買流通股份平倉。

正是由于這一規則的存在,也為1月28日的多頭大爆發埋下了伏筆。

GME股價是從今年1月13日開始產生明顯漲幅的。

20美元、40美元、90美元、156美元、300美元、483美元......從1月13日開始GME股價開始了瘋漲。

伴隨著GME股價的猛漲,曾經看空GME的大空頭們則遭遇到了前所未有的挑戰。

著名做空機構香櫞因為公開表示GameStop的股票只值20美元都被眾多散戶“圍攻”,社交賬戶被黑客攻擊,不得已開設了另一個賬號,并宣布“不再就游戲驛站發表意見”。

而對沖基金MelvinCapital則因為做空GameStop巨虧30%,被迫接受Citadel和Point72兩家對沖基金共計27.5億美元的注資。

盡管如此,面對洶涌澎湃的散戶,接受注資之后沒幾天,1月26日宣布清空GameStop的空頭頭寸,投子認輸。

質押服務商Figment在C輪融資中籌集1.1億美元,投后估值為14億美元:12月20日消息,質押服務商Figment在C輪融資中籌集1.1億美元,投后估值為14億美元,ThomaBravo領投,CounterpointGlobal、ParaFiCapital,、AvonVentures以及幣安、Bitstamp等跟投。據悉,Figment每月的收入約為1000萬美元,預計今年的收入約為1億美元。它在50多個區塊鏈上運行驗證器,并管理著75億美元的資產,該公司從產生的所有抵押收入中抽取一部分。[2021/12/20 7:52:06]

在大空頭吃癟的同時,散戶們卻在這一次多空對決中獲利良多。上文中,曾經以5萬美元購買GME股票的DFV,現如今已然有4千萬美元的回報,而在Reddit上,GMEtothemoon,holduntil1000的口號不絕于縷。

之所以,我們能在2021年的開年,便見證了散戶對華爾街機構的勝利,其原因就在于期權。

期權在其中所扮演的角色

要想明白期權在GME的多空對決中發揮的作用,我們就有必要先明白什么是期權。

期權是一種在未來某個時間可以行使的權利,期權的買方向賣方支付一定數額的期權費后,就獲得這種權利:在未來某個時間內以一定的價格買入或賣出一定數量的標的資產,這就是期權交易。

期權產品一般有兩種:看漲期權與看跌期權。如果對市場長期看好,則可以買入看漲期權,反之需要購買看跌期權。

乍一看,期權的玩法和我們尋常理解的期貨合約交易有一定的相似性,但和合約也有顯著的不同。

Figment CEO:質押的價值建立在社區之上:金色財經報道,Figment首席執行官Lorien Gabel今日在Token2049會議表示,權益證明(PoS)區塊鏈將成為Web3的底層基礎設施,而質押代幣的價值來自于它們所支持的社區參與。Gabel稱,社區不是一條單行道,要成為一個社區,你必須參與。Gabel還強調了質押提供商治理參與的重要性,以避免成為商品化服務以及運行“提取性基礎設施”。[2021/10/9 5:48:28]

最直觀的區別,就在于其利潤結算的計算方法不同。

舉個例子,當前比特幣價格在35000美元左右,但用戶在35000美元買入比特幣的看漲期貨之后,如果比特幣繼續上漲,那么用戶就能獲得收益,如果在結算時比特幣跌破35000美元,那么用戶就會承受除了本金以外的額外虧損。

而同樣的,如果有用戶在35000美元時,買入看漲期權,那么但比特幣繼續上漲時,用戶就能獲得收益,而當比特幣跌下35000的時候,用戶可以選擇放棄行權,除了本金以外,用戶不需要再賠付其他損失。

除此之外,期權和期貨在收取保證金方面也存在不同,期貨合約的買賣雙方都須繳納保證金,存在爆倉風險。而期權買方支付權利金,不繳納保證金,同時也沒有爆倉風險;而期權賣方收取權利金,必須繳納保證金,如果對價格變化的預期出現偏差,可能要支付比較多的期權費。所以期權賣方的風險往往更高,如果沒有對沖,裸賣就很危險。

明白了區別之后,讓我們再把視野轉回到GME事件之中去。

在此次攻擊中,散戶們接二連三的買進,推動著GME的股票和期權價格不斷上漲。

隨著股價的上漲,GME的期權價格也隨之上漲。

按常理來說,在傳統金融領域,如果有用戶想要賣出對沖,就必須同時持有一部分對應公司的股票,防止期權行權時,市場上沒有對手盤,導致無法成交。

Tokenise Stock Exchange與GMEX合作,通過代幣化證券實現融資:合規數字證券交易所Tokenise Stock Exchange已與GMEX Group的全資子公司GMEX Technologies(GMEX)達成合作。

GMEX提供多資產數字和傳統交易以及交易后業務和技術解決方案。此次合作的目標是利用區塊鏈技術,通過代幣化證券實現融資,使發行方能夠代幣化其股本、債務和收入流。(The Paypers)[2020/6/2]

但由于上文中所述,截至到1月26日的時候,GME的空頭頭寸規模已經達到其GME股票流通市值的140%,這也意味著,40%的做空倉位無法正常通過購買流通股份來平倉。

而要想購買股票平倉,就必須提高價格,這樣一來,反過來又促使GME的股票價格以及期權價格進一步上漲。

而隨著GME股價的持續飆升空頭機構們要想解套則愈發困難,最終,導致了香櫞的沉默和梅爾林資本的認輸。

誠如《一群“烏合之眾”,如何用期權拉爆百億基金》所講的那樣,散戶們用微小的資金,加上百倍杠桿買入GME期權,并撬動了整個GME股價的走勢,打擊了空頭的同時,自身也收獲了天量的回報。

利用期權,散戶完成了一場“庶民的勝利”。

這是一場足以載入金融歷史的多空對決,同時也受到了世界各個金融領域的關注。

而事實上,作為新興金融領域的加密貨幣行業,我們同樣也能看到期權的身影。

加密貨幣期權發展前景巨大

早在2019年3月,Deribit就推出了期權交易,此后,加密貨幣衍生品交易平臺Bakkt也在同年12月推出了首個受監管的比特幣期權合約。

而在2020年,包括CME、OKEx、幣安、FTX、BitWell等多家交易平臺相繼開通期權交易。

除了Deribit以外,目前市面上常見的期權產品大多來自于

火幣、幣安、OKEx、FTX和BitWell。

整體而言,市面上大多數期權合約在玩法上并無太多不同,只是在結算周期上有所不同。

其中,幣安的期權時間最短,目前只有最長24小時;而火幣的期權最長時間周期為一季度;

OKEx的期權最長時間周期為175天。

而2020年新興的加密貨幣交易所BitWell在誕生之初,便選擇了與其他衍生品交易所不同的發展軌跡。

除了尋常的比特幣、以太坊期權以外,去年8月,BitWell將行業內大火的DeFi與衍生品交易相結合,推出了全球首款“DeFi+期權”的玩法,并率先上線了MKR期權交易,推出3天,MKR當周看漲期權即創出了逾150倍漲幅。

在此之后,BitWell上的期權產品屢屢出現高收益的傲人戰績。

去年12月29日,BitWell平臺DOT看漲期權暴漲1770倍。

今年1月7日,BitWell

比特幣當周看漲期權上漲近20倍。

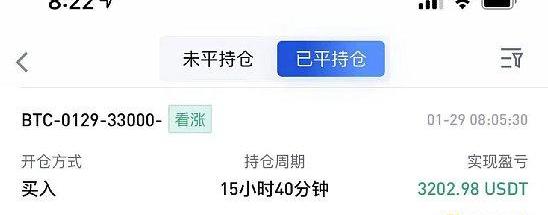

更有甚者,就在昨天,BitWell上一位用戶用300美元的成本買入BTC看漲期權,一晚上便賺取了10倍收益,豪取3000美元。

從上述數據來看,和DFV在GME中利用5萬美元,賺到4000萬美元相比,BitWell上的期權產品,其“造富效應”同樣不遑多讓。

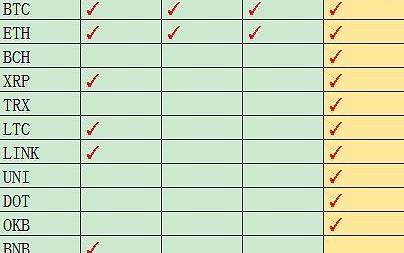

除此之外,和其他加密貨幣期權產品相比,BitWell上面的期權種類更多。

目前,在

火幣上,期權產品一共只有BTC和ETH兩種,而OKEx上只有BTC、ETH和EOS三種,幣安則只有BTC、ETH、XRP、BNB、LINK和LTC六種。

但在BitWell上,期權產品一共有10種,并涵蓋了主流幣、DeFi幣種和創新幣種三個領域。

其中,BitWell主流幣期權有BTC、BCH、ETH、LTC、TRP和XRP六種;DeFi期權有LINK、UNI兩個;而創新幣期權則有DOT和OKB兩種。

值得注意的是,目前而言,在加密貨幣期權領域,盡管品種繁多,但在深度方面,只能說差強人意。

截止目前BitWell期權幣種上面的暴漲百倍收益是非常常見的,可謂百倍幣不常有,但百倍期權常常見。

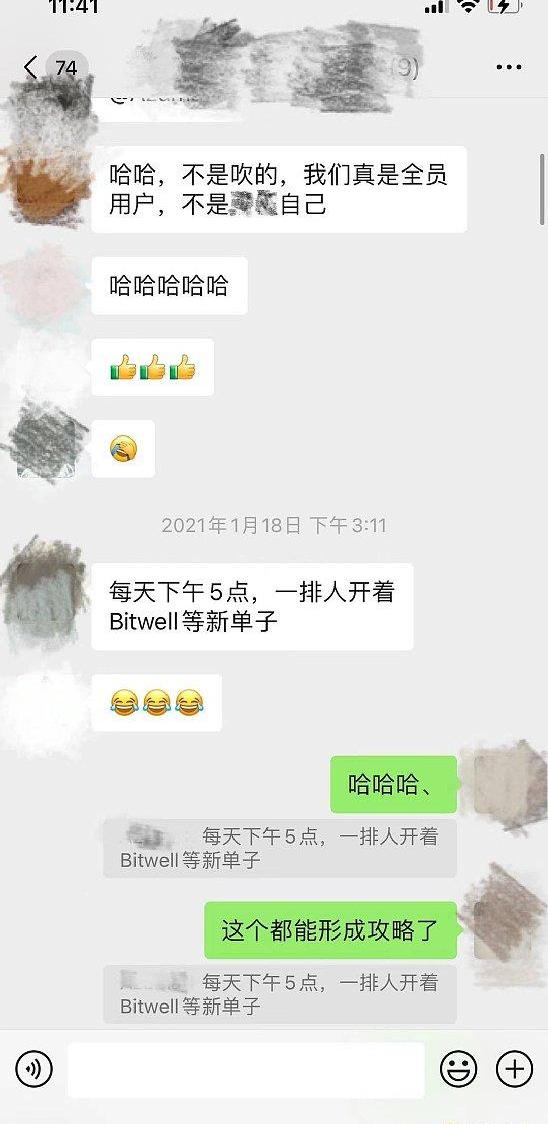

隨著衍生品平臺BitWell的期權造富效應愈傳愈廣,會發現每到放權日那一刻,多個價格合適的期權像更優質號段的彩票一樣立刻被散戶哄搶一空,顯然由于牛市環境下散戶的火熱,BitWell的散戶與賣方比偏近失衡,需要更多賣方來填補市場需求。

據Tokeninsight數據,截至2020年Q3,加密資產合約市場成交規模達到2.7萬億美金,約占市場交易總額的40.3%。

與此同時,2020年全年的期權成交額也只有772億美元,不到前者的3%。

因此,加密貨幣期權市場依然是一片藍海,而BitWell在期權領域的發展潛力同樣不容小覷。

就在昨天,隨著WSB的被封殺,諸多加密貨幣領域人士呼吁WSB來加密貨幣。

福布斯專欄作家RogerHuang刊文稱,Robinhood暫停GME等股票交易,導致一些人呼吁去中心化交易和抵制審查的交易,以避免一個協調的、中心化的金融系統的壓力。

SinoGlobalCapital首席執行官MatthewGraham也表示,Robinhood暫停GME等股票交易的行為暴露了他們的謊言,并進一步凸顯了DeFi的重要性。

Compound創始人RobertLeshner在推特上評論道:“現在是時候讓投資者、監管機構和立法者了解并擁抱DeFi了。

我們有理由相信,在可預見的未來,加密貨幣行業將會得到更多人的注視,也會有越來越多的人和資金進入這條年輕的賽道。

而加密貨幣領域的期權服務也會得到更廣闊的發展空間。

美股

加密貨幣

華爾街

我要糾錯

聲明:本文由入駐金色財經的作者撰寫,觀點僅代表作者本人,絕不代表金色財經贊同其觀點或證實其描述。

提示:投資有風險,入市須謹慎。本資訊不作為投資理財建議。

金色財經>區塊鏈>GME事件中的“多空對決”會在加密貨幣期權中上演嗎?

Tags:GMEBITSTOSTOPGMEE幣bitstamp交易平臺怎么樣STON幣Mirrored GameStop

狂人本著負責,專注,誠懇的態度用心寫每一篇分析文章,特點鮮明,不做作,不浮夸!本內容中的信息及數據來源于公開可獲得資料,力求準確可靠,但對信息的準確性及完整性不做任何保證,本內容不構成投資建議.

1900/1/1 0:00:00談到Osasion歐賽公鏈的一幣雙挖,就不得不提去年火得不行的DeFi與流動性挖礦,基于這個方向上的創新,知其然,知其所以然,不知DeFi的優缺,怎知Osasion歐賽內有乾坤.

1900/1/1 0:00:00近日,下一代游戲數字經濟平臺Cocos-BCX與幣安智能鏈BSC共同宣布,雙方將就區塊鏈游戲,NFT以及DeFi等內容達成合作.

1900/1/1 0:00:00瑞·達利歐親筆:我對比特幣的看法 Odaily星球日報 剛剛 27 我之所以要撰寫這篇文章,目的是為了澄清對比特幣的看法.

1900/1/1 0:00:00數字經濟大勢所趨賦能實體產業 巴比特資訊 剛剛 465 當前,全球經濟越來越呈現數字化特征,人類社會正在進入以數字化為主要標志的新階段.

1900/1/1 0:00:00金色財經報道,1月29日消息,據特拉華州官網顯示,灰度新注冊UNI信托基金,文件編號為4887456.

1900/1/1 0:00:00