BTC/HKD+0.34%

BTC/HKD+0.34% ETH/HKD-0.17%

ETH/HKD-0.17% LTC/HKD-0.05%

LTC/HKD-0.05% ADA/HKD+0.4%

ADA/HKD+0.4% SOL/HKD+1.44%

SOL/HKD+1.44% XRP/HKD-0.27%

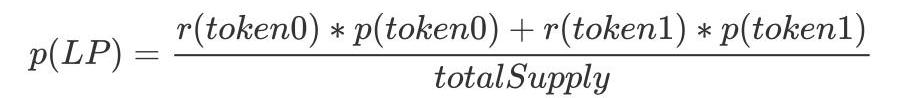

XRP/HKD-0.27%最近在研究Defi衍生品價值評估的問題,比如Uniswap的Liquitidyprovidor(LP)Token該如何估值呢?直觀的感覺就是LPToken的價格等于Pair中代幣數量的總價值除以LPToken的總量。

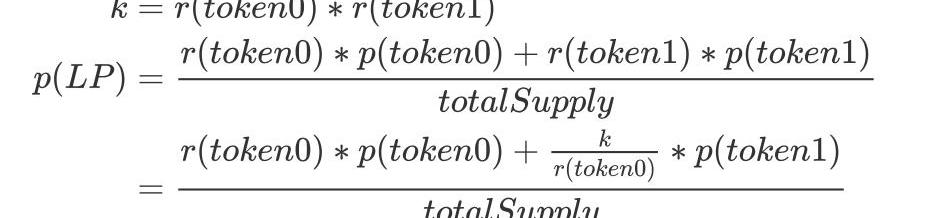

其中r(token)是指Pair中代幣的reserve數量,p(token)是指代幣的價格,totalSupply是指LP的總量。這個公式貌似沒有問題,但在實踐中卻遇到了大問題。

WarpFinance被黑

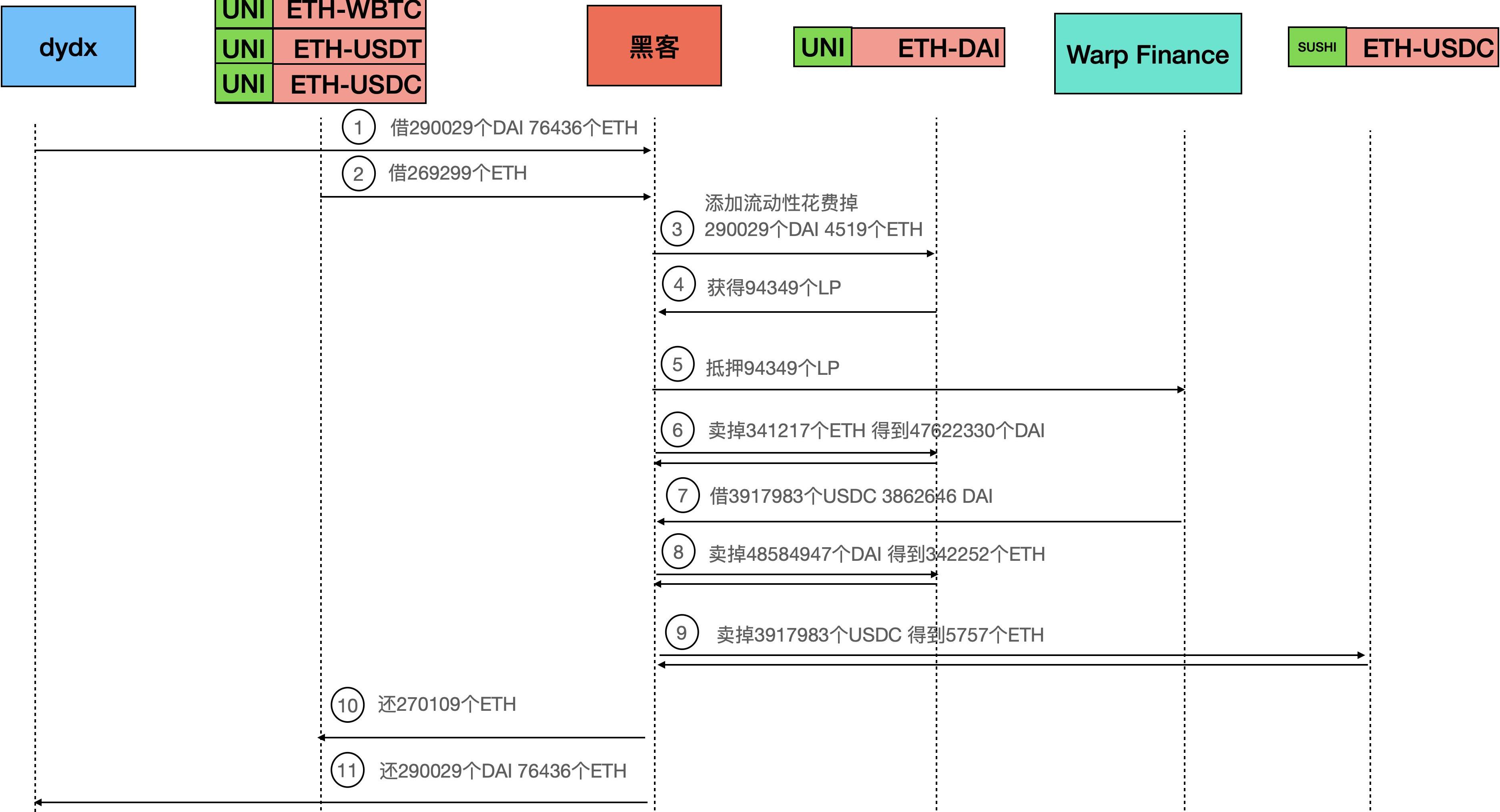

2020年12月17號一個名為WarpFinance的Defi項目被黑了,黑客通過閃電貸操縱Uniswap的ETH-DAI代幣數量大幅提高了LP價格,然后黑客從WarpFinance借走了超過770萬美元的穩定幣,而黑客抵押的LP最終兌換的價值僅為586萬美元。

WarpFinance是一個抵押借貸項目,它的抵押品是Uniswap的LP,通過超額抵押LP能借出DAI、USDC等穩定幣。如果你持有ETH這樣資產,你可以將ETH放到Compund或者Aave這樣的抵押借貸平臺吃利息,也可以放到Uniswap中做市獲取交易手續費。在Uniswap中做市得到的LP流動性很差,如果你持有LP但是又需要穩定幣咋辦呢,可以拿LP去WarpFinance中抵押借穩定幣,WarpFinance這個項目的意義就在于此。

機構分析:日本央行或動用固定利率操作 有望扭轉日本國債走勢:2月7日消息,東京外匯、利率策略師Masaki Kondo表示,日本央行一項計劃外的債券購買操作,可能會結束有關日本收緊貨幣政策的猜測。在上周五日本國債大幅拋售之后,日本央行購買國債的可能性越來越大。市場一直在考驗日本央行捍衛其收益率曲線控制政策的決心,10年期國債收益率上周升至0.20%,距離日本央行政策區間上端僅有5個基點的距離。日本央行可能會在東京時間周一上午10:10(北京時間9:10)宣布一項計劃外的操作,可能是標準的買入,也可能是一種較少使用的固定利率操作。日本央行可能連續數日進行該操作,這應足以扭轉投資者對日本債券的看跌情緒。[2022/2/7 9:35:13]

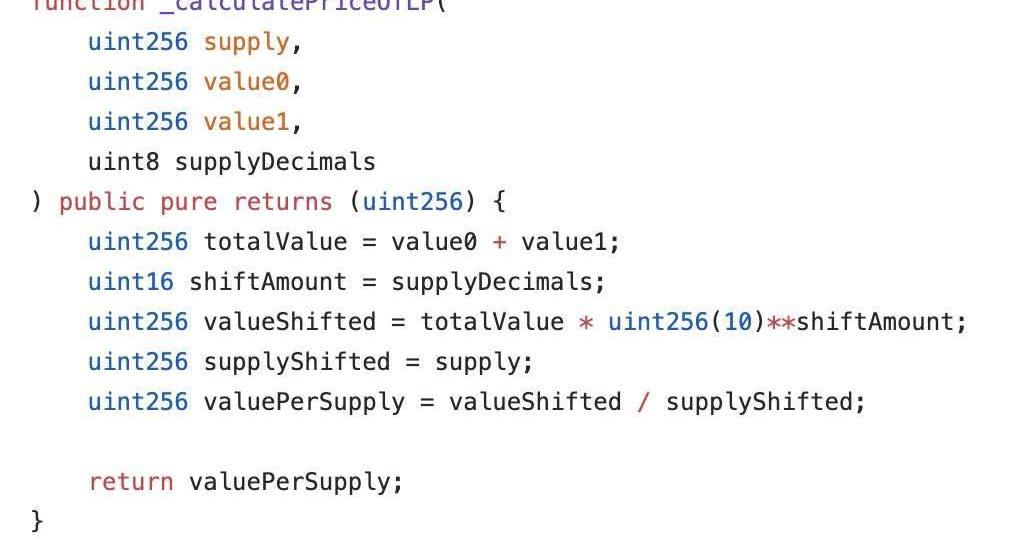

對于抵押LP借穩定幣這個邏輯而言最關鍵的就是LP的價格,價格估低了倒還好,只是影響LP資產的使用效率,如果是價格給估高了,則會給項目帶來非常大的損失。WarpFinance中計算LP價格的代碼正如上文所示的公式一樣:

公式是沒問題的,那黑客到底是怎么攻擊的呢?先看看黑客攻擊的交易,通過etherscan和ethtx.info展示的交易執行數據可以得到下面的攻擊流程:

機構分析:加密貨幣暴跌為避險資產提供了支持:1月24日消息,機構分析,交易員權衡美聯儲政策問題,金價保持穩定,因為投資者在評估美聯儲收緊寬松政策的可能性,而加密貨幣暴跌為避險資產提供了支持。機構的經濟學家預計,美聯儲將在3月份發出信號,準備進行三年多來的首次加息,并在不久之后縮債。

高盛經濟學家認為美聯儲今年收緊貨幣政策的力度可能會超過華爾街目前的預期。此前,金價從兩個月高點回落,因債券收益率上漲削弱了無息資產的吸引力。不過,機構投資者對黃金的看法可能會變得更加樂觀。全球最大的黃金ETF SPDR gold 上周五吸引了16.3億美元的凈流入,以美元計為2004年上市以來的最高水平。(金十)[2022/1/24 9:09:24]

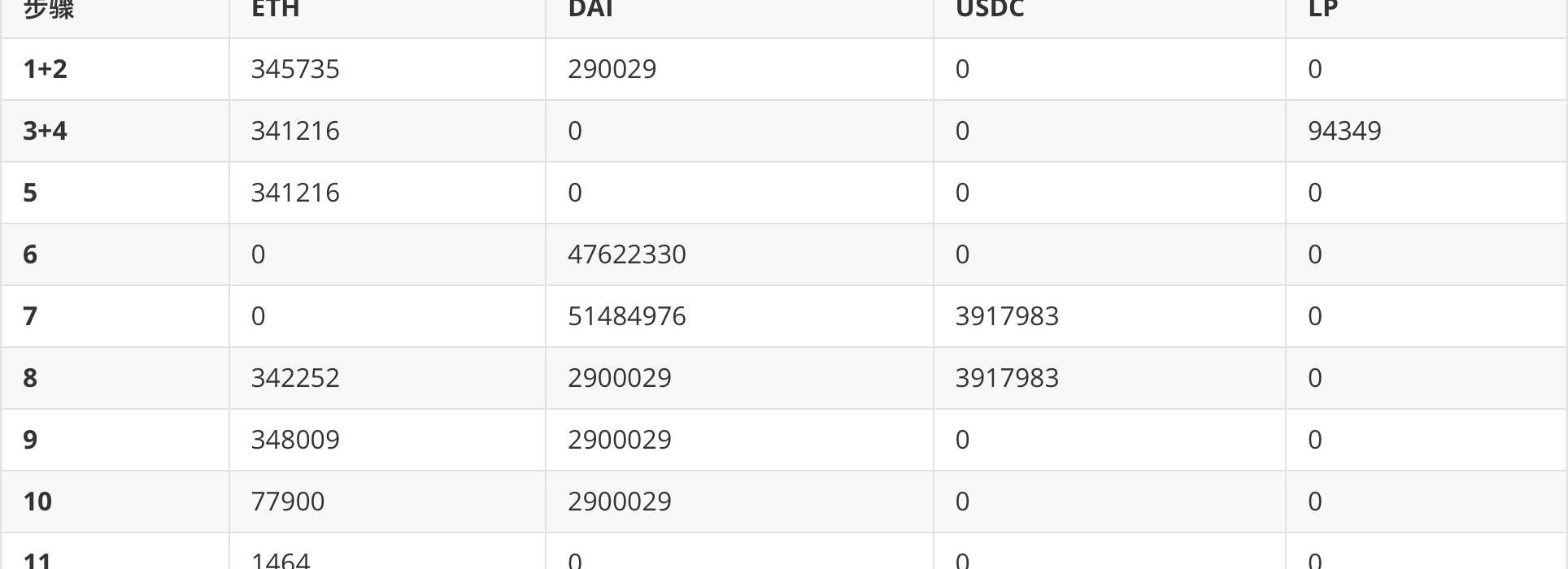

每個步驟之后黑客地址上的幣種余額變化如下表所示:

黑客的操作簡單的總結就是:

通過閃電貸借ETH和DAI

分析:比特幣價格波動率達到三個月低點:區塊鏈分析公司IntoTheBlock數據顯示,比特幣30天波動率現已降至40%,這是自3月6日以來的最低水平。同時,60天波動率降至52.18%,為3月11日以來最低。目前比特幣的交易價格在9300美元至9900美元之間,盡管陷入到狹窄的價格范圍,但其波動率尚未達到異常低的水平。 ?

歷史數據顯示,比特幣往往會在波動率低于35%之后出現突然的大幅波動。(Coindesk)[2020/6/9]

添加流動性獲得LP

向WarpFinance抵押LP

大量賣ETH抬高LP的價格

從WarpFinance那里借到超過LP實際價值的穩定幣

歸還閃電貸借來的ETH和DAI

為什么LP的價格能被抬高,黑客為什么是賣ETH而不是反向操作?這個需要分析下上面那個LP的價格計算公式。根據Uniswap的AMM規則有:

在黑客從WarpFinance借穩定幣之前只對ETH-DAI池進行了賣ETH操作,這個操作不會影響totalSupply。另外一方面在WarpFinance的實現中p(token)的價格采用的是Uniswap的X-USDC池子ETH-USDC和DAI-USDC的代幣價格,而且是時間加權平均價(TWP),這個價格是黑客沒法操控的。再加上price(DAI,USDC)的價格可以認為是1,因此LP的價格公式(忽略掉totalSupply)可以簡化為:

分析:比特幣等數字貨幣的定義方式可能對其未來產生重大影響:人們關于比特幣到底屬于貨幣、商品還是證券一直存在爭議,關于比特幣定義的辯論引起了經濟學家和律師越來越多的興趣,他們表示這可能對加密貨幣的未來產生重大影響。比特幣和其他數字貨幣的定義方式可能會影響它們在全球的監管方式。反過來,它們所遵循的規則可以確定其是否從小眾市場資產躍升為主流資產。監管機構方面,美國聯邦監管機構表示,他們看到其證券和大宗商品的成分,但和大多數主要經濟體一樣,他們沒有制定出一套規則。然而,歐盟今年將勾勒出一個框架,該框架可能會將加密貨幣嵌入現有法規中,或創建一套全新的規則。對于市場參與者來說,比特幣等數字貨幣如何受到監管將產生嚴重后果。大宗商品市場的運作幾乎沒有監管。另一方面,證券通常在價格透明度、交易報告和市場濫用方面受到更為嚴苛的規則約束。(路透社)[2020/3/3]

在兌換發生前ETH-DAI池的k值我們可以通過ethtx.info上的日志信息看到

UniswapWETH-DAI.Sync(reserve0=60911018344037202213498302,reserve1=94928655114461712381666)

分析:比特幣隱含波動率上升是價格持續波動的跡象:一個月的已實現波動率圖表顯示,比特幣價格的已實現波動率從1月27日開始遵循上升模式,為55%,并持續上升;直到2月8日波動率下降,達到52%。繼3%的下跌之后,2月15日又出現一次大幅下跌,波動率幾乎下降10%。但從2月15日開始已實現波動率持續上升,從2月15日的42%飆升至2月27日的57%,漲幅達15%。Skew數據顯示,比特幣隱含波動率(IV)正在上升。幾周前,3個月IV從1萬美元價格回調期間的3.5%高點降至3.2%。從2月23日至27日,一個月期間IV上升7%。在27日之后,IV沒有顯著變化,而且比特幣價格相當穩定。然而從28日開始,IV開始緩慢上升。比較上述兩張圖表,2月18日至19日的價格跌幅并不是很大,從隱含波動率圖表可以看出,波動率沒有太大變化。然而,如第二張圖表所示,2月24日至26日價格大幅下跌表明,波動性明顯上升。由于比特幣價格目前在9000美元附近,兩者之間看不到太大波動,但波動模式的緩慢上升不容忽視。通過以上分析可預測,在不久的將來,比特幣價格將繼續波動,第三次減半在即,由于市場的表現,未來可能會經歷更大的波動。(AMBCrypto)[2020/2/29]

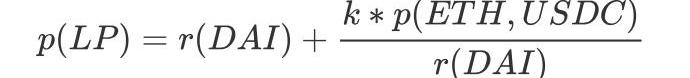

計算得到的k值大概是5.7*10^12,而兌換前p(ETH,DAI)的價格為640左右,而在受攻擊前p(ETH,USDC)跟p(ETH,DAI)的值應該是差不多的。因此根據給定的k和p(ETH,USDC)可以繪制LP的價格與DAI的數量的函數關系曲線圖,如下所示:

這個曲線是存在一個最低點的,從圖中可以看到當r(DAI)的值在6.04*10^7的時候LP的價格最低,而黑客在攻擊的時候池子中的r(DAI)為6.09*10^7恰好就在最低點附近。從曲線上看最低點左側的曲率更大,因此減少池子中的DAI就是一個更優的選擇,這也是為什么黑客選擇賣ETH。

AlphaFinanceLab的做法

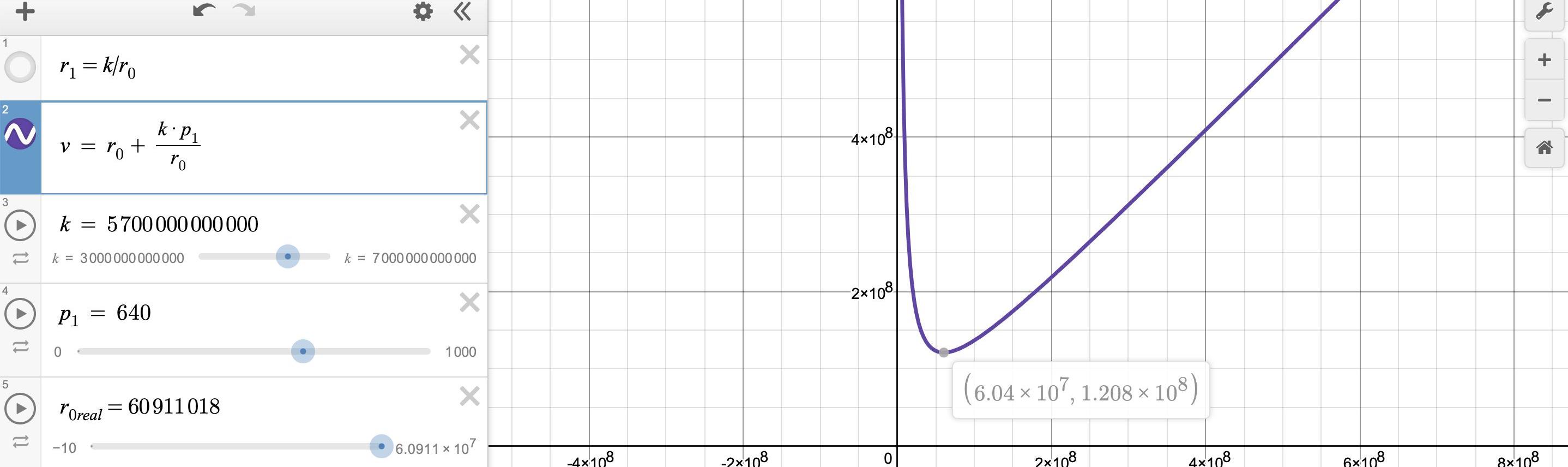

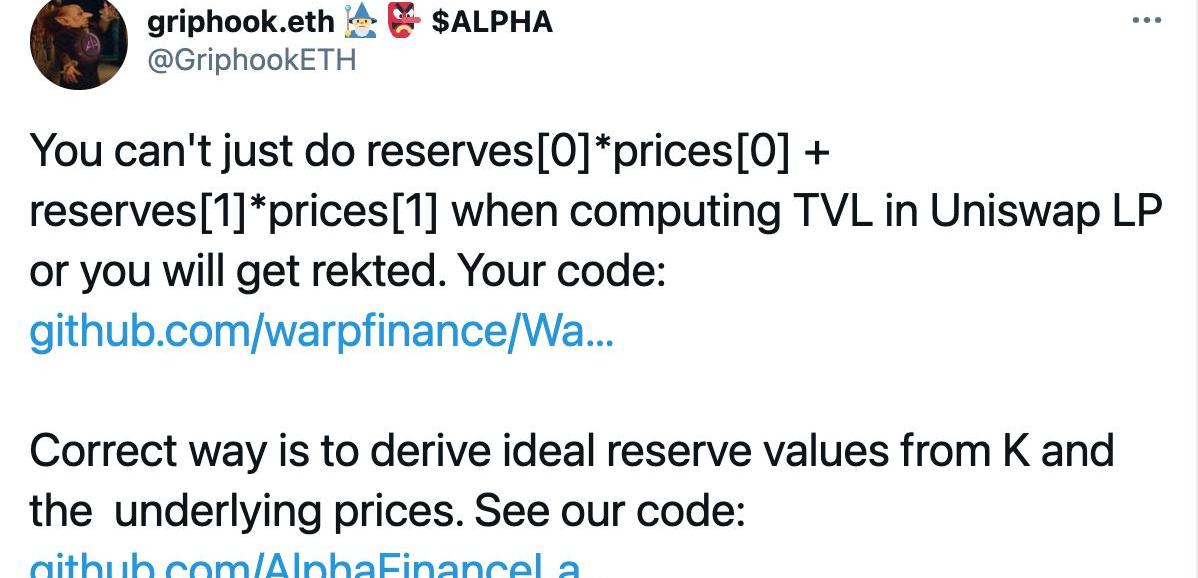

在WarpFinance被黑客攻擊后,AlphaFinanceLab在twitter上指出了WarpFinance計算LP價格的問題:

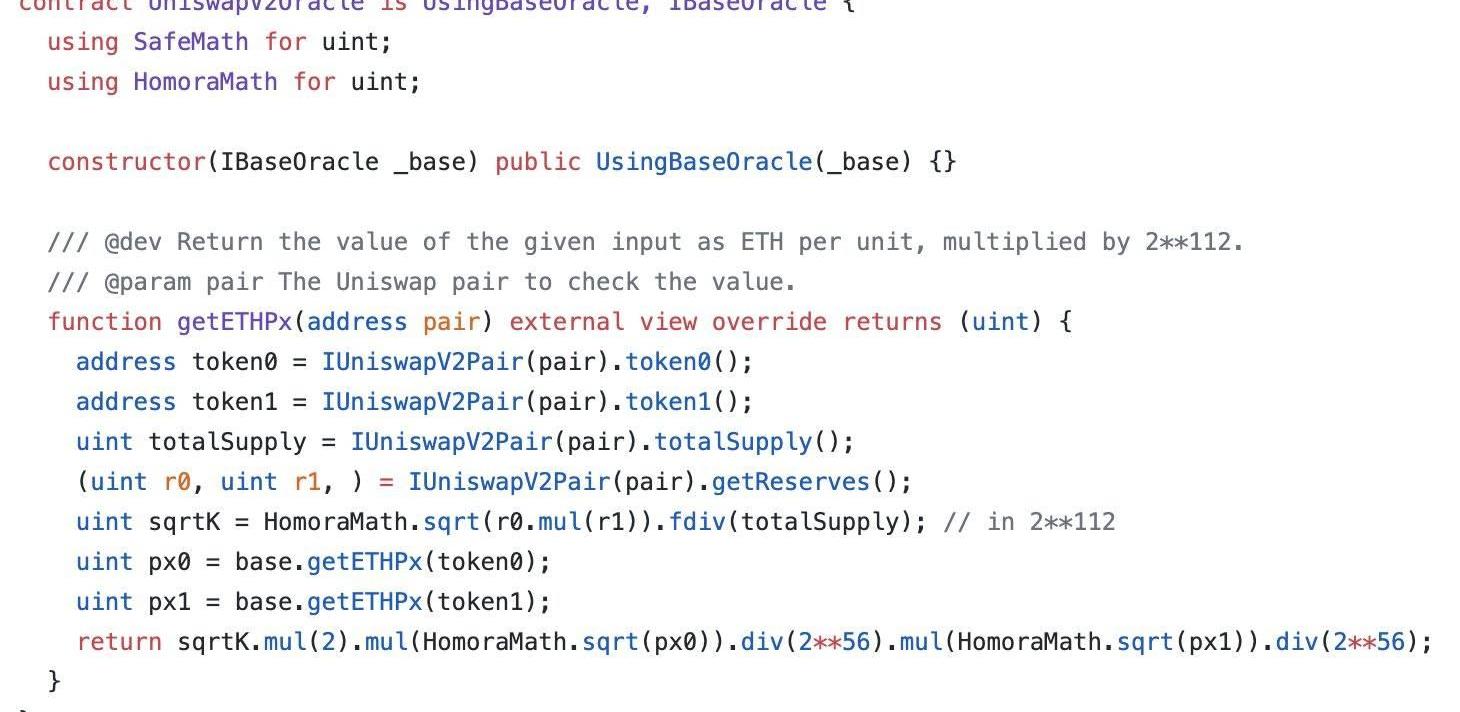

AlphaFinanceLab計算LP價格的代碼如下圖所示:

從代碼中可以看到

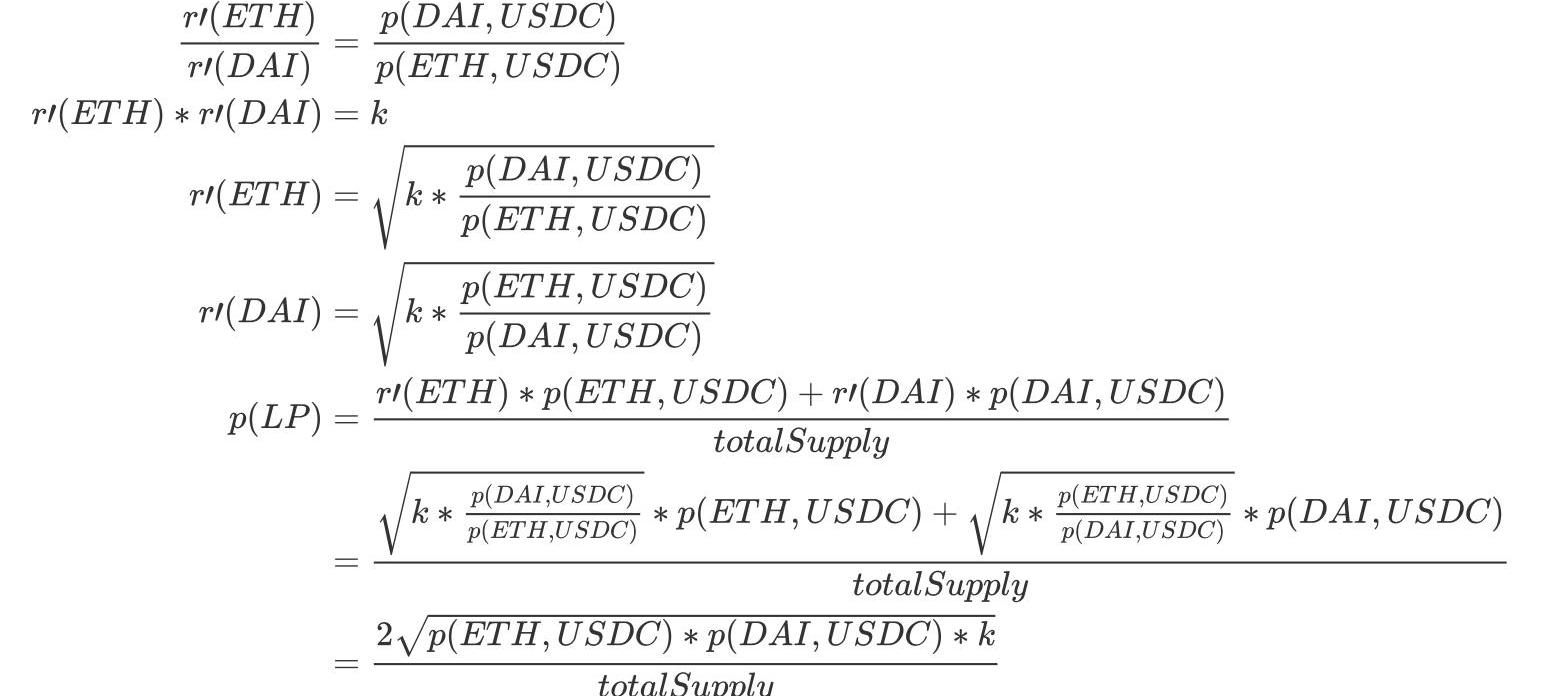

這個公式是怎么來的呢?實際上這個公式依然基于WarpFinance所采用的公式,但是AlphaFinanceLab認為不能使用ETH-DAI池中的r值,應該使用一個所謂公允的值r`。假定ETH-USDC和DAI-USDC中的價格都是公允的,那么

上面這個公式中LP的價格受p(ETH,USDC)和p(DAI,USDC)的影響,假定p(DAI,USDC)的值始終是1,如果要使LP的價格翻一倍則p(ETH,USDC)需要翻4倍,而這個操縱是很容易的只需要往ETH-USDC池子中投入跟r(ETH)相同數量的ETH然后換出r(USDC)數量一半的USDC就能達成。回頭看看WarpFinance攻擊過程中的第6步,黑客賣出大量的ETH使得ETH-DAI中ETH的價格由最開始的640降到30左右,即使最開始ETH-DAI池有大概6100萬美元的DAI,但顯然這個池子的深度在黑客借來的ETH面前還非常不夠看。

不過AlphaFinanceLab采用的公式確實比WarpFinance要好一點,它的LP價格曲線是一個拋物線,并不存在像WarpFinance中有某個最低點,因此不會被精準攻擊。另外要攻擊也只能執行買入ETH的操作。

更優解?

給資產進行估值的時候本質上是在干什么?本質上是在看資產能賣多少錢,比如ETH的價格是100USD,那么1個ETH的價值就是100USD。但是如果是給10000個ETH進行價值評估就不能以100USD的價格進行計算,因為100USD只是市場當前的盤口價格或者是TWP,而真正將10000個ETH賣出得到的實際成交價往往比報價要低。

市場的流動性分散在多個地方,有中心化交易所也有去中心化的交易所,如果Defi項目對資產的評估依賴的是鏈上的報價那么資產的流動性也只能依賴鏈上。以WarpFinance為例,在第6步中黑客往ETH-DAI池注入了341217個ETH來交換DAI,此時第5步黑客抵押的94349份LP也會對應大量的ETH,這么大量的ETH能以p(ETH,USDC)的價格賣出嗎?顯然是不可能的。

實際上Uniswap本身就提供了更精確的接口來幫助我們評估賣出一定數量的ETH到底能得到多少個USDC:

functiongetAmountsOut(uintamountIn,addresscalldatapath)externalviewreturns(uintmemoryamounts);

而且這個接口還會把實際交易過程中收的手續費算進去,因此會非常準確。

結束語

以資產作為抵押的項目被攻擊的手段一般都是抬高資產價值然后借出比資產價值實際上高的多的穩定幣,而鏈上價格非常容易被閃電貸操控,而且操控的幅度會超出你的想象,比如WarpFinance攻擊中把ETH-DAI池中的ETH價格從640打到30。評估資產的價值要以資產實際被賣出時能值多少錢為準,也許實際上做不到這一點,但是要往這個方向努力。

但最重要的還是要有足夠高的抵押率,WarpFinance的抵押率就不高所以才被攻擊成功,這種項目在最開始啟動的時候最好設置高額的抵押率確保安全,即使用戶的資產利用率低一點也沒關系。

如果WarpFinance能在受攻擊后第一時間從ETH-DAI池把ETH取出來然后在中心化交易所上以合適的賣出也是不會遭受損失的,但實際上當ETH-DAI池出現30這樣的低價后,無數的套利機器人就像聞到血腥味的鯊魚一樣撲了上來,很快就會填平這個差價。WarpFinance在反應過來的時候為時已晚。

Tags:ETHDAINANANCtogetherbnb游戲攻略Daily COPBrickchain FInanceRigel Finance

要點: 為了吸引足夠的流動性,去中心化衍生品協議Opium團隊提出了針對Tether償付能力風險保護池的流動性挖礦計劃.

1900/1/1 0:00:00文?|沉思錄?編輯|畢彤彤出品|PANews在ICO熱潮過去3年之后,ETH再次在一月份創下新高.

1900/1/1 0:00:00美國散戶的逼空戰火燒到了幣圈,這次他們的目標是狗狗幣。近日不少美國散戶稱,狗狗幣是下一個游戲驛站和比特幣,價格會達到1美元,并將顛覆加密市場。當時,狗狗幣價格只有0.007美元.

1900/1/1 0:00:00灰度報告:Q4約有33億美元流入2021年加密市場將有六大趨勢 區塊鏈情報速遞pro 剛剛 25 美東時間2021年2月2日,灰度投資公司在推特發布其2020年Q4投資報告.

1900/1/1 0:00:00移動支付網訊:數字人民幣可視卡又有新進展!2月5日,湖南和順石油濱水加油站工行數字人民幣“可視卡”亮相!和順石油作為湖南省加油站場景“數字人民幣”首發站.

1900/1/1 0:00:00主要財經刊物Investing.com高級金融分析師JesseCohen表示,在主流應用越來越多的情況下,比特幣很可能在2021年達到6萬美元.

1900/1/1 0:00:00