BTC/HKD+5.65%

BTC/HKD+5.65% ETH/HKD+7.09%

ETH/HKD+7.09% LTC/HKD+2.87%

LTC/HKD+2.87% ADA/HKD+9.11%

ADA/HKD+9.11% SOL/HKD+7.09%

SOL/HKD+7.09% XRP/HKD+9.01%

XRP/HKD+9.01%朋友來電話,對我哭訴:他借貸挖礦正不亦樂乎的時候。三天在外忙,沒有打開平臺看,發現自己已經被清算了。

由于有這個事情的發生,讓我覺得非常有必要講解一下DeFi借貸中一個很多人忽略又讓很多人頭疼的問題:清算機制。

本文旨在解答如下問題:

抵押率是什么?

最大安全值安全嗎?

為什么我借貸的時候設置的是最大安全值以內還是被清算了?

如何降低清算風險提高資金利用效率?

目前借貸平臺有很多,比如以太坊主網上的Compound、AAVE,比如火幣生態鏈Heco上的借貸平臺。各個借貸平臺的基本清算邏輯是一致的,只是抵押率不同,所以,我會用Heco上的借貸平臺舉例子。

Stably在比特幣網絡上推出美元穩定幣StablyUSD:5月28日消息,Web3 支付基礎設施和穩定幣即服務提供商 Stably 宣布在比特幣網絡上推出美元穩定幣 Stably USD,符號為 #USD。這是一個基于比特幣 Ordinals 協議創建的 BRC20 標準穩定幣,每一枚 #USD 都在由美國監管的托管人管理的抵押賬戶中以 1:1 比例美元進行支持,以滿足 KYC/AML 驗證的代幣持有者的利益。該賬戶月度報告由第三方穩定幣證明人進行,以確保 #USD 代幣始終以美元完全抵押。

#USD 目前可以由 200 多個國家 / 地區(包括多達 44 個美國州)的 KYC 驗證用戶通過 Fedwire、SWIFT、USDC 和 USDT 發行 / 贖回。Stably 表示,它在 #USD 的首次發布中采用了手動發行 / 贖回流程,但計劃在 2023 年第三季度通過該公司的即插即用法幣網關小工具 Stably Ramp 發布對自動發行 / 贖回的支持。屆時,#USD 用戶將能夠通過更傳統的支付方式,包括 ACH、即時 ACH、信用卡 / 借記卡,以及銀行電匯。[2023/5/28 9:47:05]

抵押率與清算

?ChatGPT昨日晚間因滿負荷運行暫停服務,目前已恢復:2月8日消息,昨日晚間,登錄ChatGPT官方網站發現,該網站首頁出現了提示稱其“已經滿負荷了”。ChatGPT在官網表示,許多人在“最近一小時內蜂擁而至我們的網站,但我們的(網絡)資源是有限制的。” 截至發稿時,登陸ChatGPT官網,發現已恢復正常。[2023/2/8 11:54:02]

DeFi借貸平臺可以認為銀行,舉例,抵押房產從銀行借款,評估價值為1000萬,實際放款650萬,沒過幾天房子跌了35%,就值650萬了,那這個資產你如果不補錢的話,現在就可清算賣出了——這就是資不抵債,破產清算。

同樣道理,DeFi借貸平臺也一樣的,且更加明晰。以Heco上的某借貸平臺為例。C平臺上規定USDT抵押率為80%,意思就是存入1萬USDT,最多可以借出來8000USDT等值的加密資產,如8000美金的BTC或者8000USDT或8000HUSD。

金融科技公司Ejara完成800萬美元融資, Anthemis與Dragonfly領投:11月28日消息,喀麥隆金融科技公司Ejara完成800萬美元A輪融資,Anthemis與Dragonfly領投,參投方包括Mercy Corps Ventures、CoinShares Ventures、Lateral Capital、Circle Ventures、Moonstake、Emurgo、HashKey和BPI France,個人投資者包括Blockworks的聯合創始人Jason Yanowitz等。

據悉,Ejara為非洲法語國家的用戶提供購買、出售、交換和存儲其加密貨幣的服務,且使用非托管錢包進行。除了加密貨幣之外,其還在將政府債券代幣化并據此發行儲蓄產品。(techcrunch)[2022/11/28 21:07:25]

對于不同平臺,對于不同幣種抵押率都有可能是不同的。比如Heco上的L平臺,USDT的抵押率就是90%而不是80%。

數據:隨著ETH合并的臨近,鯨魚開始增持:金色財經消息,據Into TheBlock發推稱,隨著ETH合并的臨近,鯨魚開始進入增持模式。[2022/7/20 2:26:19]

一旦超過抵押率,就有可能被清算。

舉例,你存入10000美金,借出8000美金的比特幣,然后比特幣漲了一點,理論上你就應該被清算。也就是資不抵債。

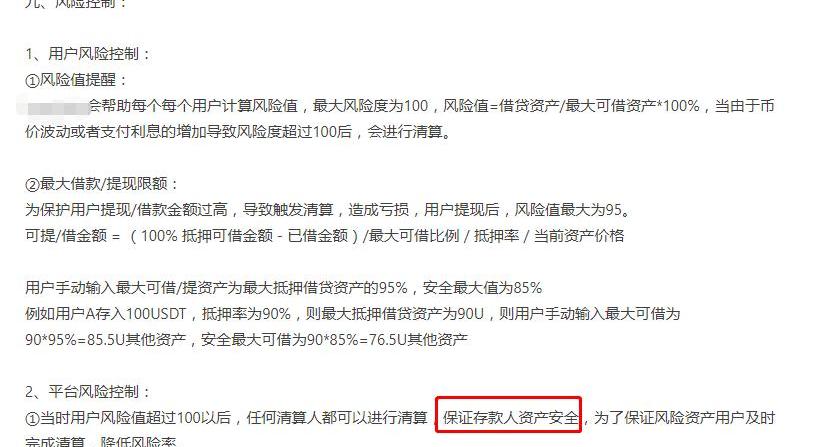

抵押率和清算兩者之間的關系是陰陽兩面,觸發最大抵押率就會被清算。如下圖L平臺的介紹:

看紅色方框內容,這里“保證存款人資產”指的是平臺上其他存款人的資產,不是說被清算的人的資產,如果都不清算,整個平臺資不抵債,別人的正常的借貸也會受到影響,所以,必須有清算機制才能使系統良好運行。資產清算后,對于你來說,就是完全沒有了。

比特幣價格已接近螞蟻S11、阿瓦隆1026等主流礦機關機幣價:6月13日消息,據F2pool數據顯示,隨著比特幣跌至 25,000 美元附近,按照 0.4 元/度電費并基于當前挖礦難度計算,包括螞蟻 S9 全系列在內的多款礦機已到達關機幣價。此外,螞蟻 S11(關機幣價 24600.59 美元)、阿瓦隆 1026(關機幣價 24249.15 美元)、芯動 T2T+(關機幣價 24161.30 美元)、螞蟻 T15(關機幣價 23546.28 美元)等礦機目前已接近關機幣價。[2022/6/13 4:21:59]

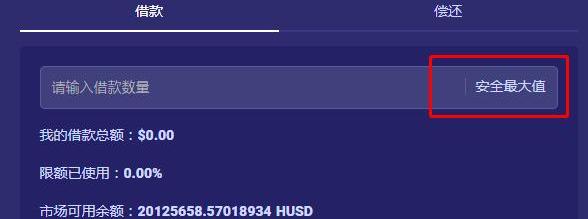

安全最大值、使用率、風險值

上圖中是不同平臺的叫法不同,背后的邏輯和表達的意思是一樣的。

以C平臺為例,USDT質押率為80%,安全最大值平臺默認為80%,如果你10000USDT,存進去,如果按照安全最大值借出USDT或者別的加密資產就是1萬*80%*80%=6400美金。

因為這里的“已使用”“風險值”都是指你借出的資金占用你能借出的資金的比例。你能借出多少資金對于C平臺?你能借出80%,也就是你最多借8000美金,這時候如果你借出的是4000美金,那么,“已使用”就是4000÷8000=50%,你的“已使用”就是50%,而不是顯示為40%。

安全最大值安全嗎?

答案是有些情況下非常安全,有些情況下非常不安全。我們繼續講解。

借入借出都是穩定幣的情況

如果存入是USDT等穩定幣,借出的是穩定幣,由于價格穩定,波動經常在1%以內,最大5%。那么,最大安全值當然很安全,為了提高資金效率甚至可以借出“質押率”的90%,也就是說,這種情況下你存入10000美金,借出9000美金,也沒什么問題。

借入借出資產有波動的情況

如存入1萬美金,如果按照“安全最大值”借出6400美金的BTC,那么,“安全最大值”也是非常不安全的,只需要6400美元的BTC漲價到8000美金,你的資產就會被清算。或者反過來,你存入了1萬美金的比特幣,而借出來6400美金的USDT,如果BTC價格下跌到6400美金÷80%=8000美金,價值1萬美金的比特幣現在價值8000美金了,你的資產也要被清算。

這種情況下建議借出的資產整體不要超過50%或者40%,比如你存了usdt、BTC、ETH等,整體價值1萬美金,你就借出來4000美金的加密資產,每天看一下,不要出現借出的資產短期價值翻倍的話,也問題不大。很多人為了保險對于這種情況往往只借出30%的資產。

借入借出為同一幣種的情況

這種情況下,多數是因為要參與借貸挖礦。存入1btc最多借出質押率的btc也就是0.8BTC,你說兩者價格一致,我可以借出100%可以借出的資產也就是0.8BTC,絕對不可以。依然被清算。原因是,借出的利息往往高于借入的利息,這個存粹的借貸利息都是幣本位的。很快,借出的資產價值高于借入的資產價值的抵押率,清算開始。

但是如果謹慎一些使用最大安全值,或者比最大安全值大一些沒有問題。以C平臺為例,存入1BTC,抵押率80%,借出安全最大值是80%,這時候你借出0.64BTC沒問題,甚至借出超過安全最大值也沒有問題,比如借出你可以借出的所有資金的90%,就是1BTC*80%*90%=0.72BTC。問題也不大。因為是同一幣種,邏輯如同“借入借出都是穩定幣”這一情況。

注意:每個平臺的抵押率不同,每個平臺上不同幣種的抵押率也有所不同,在參與借貸平臺之前務必閱讀平臺的相關清算規則文檔。

總結

使用借貸平臺還是要計算清楚,如果借入借出幣種之間價格波動較大,就需要采用謹慎策略,最好經常去平臺看看“風險值”“已使用”等顯示的比率,這時候“安全最大值”并不安全,應降低借貸率;如果借入借出幣種之間價格波動不大,如單一幣種借入借出或者穩定幣借入借出,則可以超過所謂的“安全最大值”。針對不同的情況,風險和資金利用效率的基本邏輯就是這些。

·····

區塊修羅場,加密烏托邦

神農嘗百草,用錢寫文章

以太坊協議所面臨的一個最為長久且尚未解決的挑戰,就是由于狀態數據規模不斷增長而帶來的問題。以太坊區塊鏈上的許多操作都會給以太坊添加狀態內容,而所有全節點都必須存儲全量的狀態數據,這樣才能驗證新區.

1900/1/1 0:00:00公開資料顯示,截至2020年12月末,全國各類區塊鏈產業園區已有四十余個。其中,近一半是由政府或有政府背景的社會組織主導或引導開發建設的區塊鏈產業園區或區塊鏈產業集聚載體,建立時間集中于2017.

1900/1/1 0:00:00本文來源:澎湃新聞,作者:葉映荷僅隔幾日,全球第二只獲批的比特幣ETF曝光。2月16日,加拿大基金管理公司EvolveFundsGroupInc在官網宣布,獲準推出比特幣ETF,該公司表示已提交.

1900/1/1 0:00:00以太坊的擁堵導致DeFi的外溢,這是正在發生的現象。原來人們預想的路徑是layer1向layer2遷移,而現實的情況是,從以太坊向bsc、heco、波卡、阿童木等鏈外溢.

1900/1/1 0:00:0021:00-7:00關鍵詞:美聯儲主席、比特幣、DeFi1.美聯儲主席重申將保持利率接近零直到充分就業和通脹上升到2%;2.美聯儲主席:寬松貨幣政策將繼續存在;3.

1900/1/1 0:00:00今年春節,我國多地以發放消費券、現金紅包等多種形式,引導民眾“就地過年”。作為首批數字人民幣試點城市,深圳、蘇州、北京等城市先后推出抽簽發放數字人民幣紅包的活動,也為這個春節增加了特殊的年味兒.

1900/1/1 0:00:00