BTC/HKD-0.15%

BTC/HKD-0.15% ETH/HKD-0.23%

ETH/HKD-0.23% LTC/HKD-0.44%

LTC/HKD-0.44% ADA/HKD+0.24%

ADA/HKD+0.24% SOL/HKD+0.86%

SOL/HKD+0.86% XRP/HKD-0.6%

XRP/HKD-0.6%下文將介紹一些衡量DeFi協議代幣價值的指標。

之前提到,DeFi正在超越傳統金融。我們要重新學習,將舊方法進行重組和應用,來適應這一新領域。

因此,本文將介紹一些目前通用和針對不同領域的估值指標,以及在研究新協議時需要考慮的幾個重要比率。

以下是你應該記住的幾個衡量價值指標:

通用指標

1.?市值以及完全稀釋估值

市值與其完全稀釋估值(FDV)之間存在區別,后者指的是所有代幣都在流通中的協議總市值,對于那些希望在資產中持有長期頭寸的人,了解這個區別可能非常有價值。

如果協議的市值和其完全稀釋估值之間有很大差別,這意味著有大量代幣尚未進入流通。因此,投資者應該認識到,這些新代幣進入市場后,可能會造成相當大的拋售壓力。

新上線的協議經常存在這種情況,因為代幣流通供應往往只占總供應的一小部分。如果你還記得Curve首次發布CRV時,代幣交易價格達到15-20美元,協議的完全稀釋估值超過500億美元。這比當時以太坊還要高!

你如果能認識到這種情況,就可以節省一大筆錢,因為當時的估值是不合理的。因此,市場會自我修正,形成向更合理的估值。關鍵在于了解代幣釋放時間,以及對當前估值的影響,這對持有長期頭寸非常有幫助,特別適用于新上線的協議!

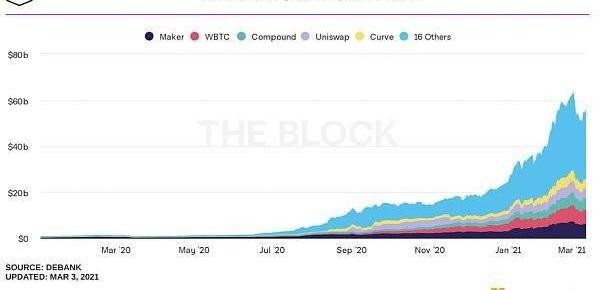

2.總鎖倉價值

在DeFi中,最廣為人知的指標就是總鎖倉價值。它代表每個協議持有的資產總額,有些人將其視為協議的管理資產額。一般來說,協議中鎖倉價值越大越好。

穩定幣crvUSD科普創新清算機制LLAMMA,可在抵押品價格下跌時逐步替換為穩定幣:1月17日消息,Curve官方科普其穩定幣crvUSD創新的清算機制LLAMMA,解釋了LLAMMA通過AMM的特性進行針對債務人更友善的清算方式,讓抵押品在價格下跌時逐漸轉移成穩定幣,讓原本要清償的債務有一定程度的穩定幣可以償還,同時在價格回穩時再逐漸把穩定幣換回抵押品,而不是直接的觸發清算導致債務人的虧損。

此前報道,2022年11月23日,去中心化交易平臺CurveFinance開發者發布Curve即將推出的去中心化Stablecoin“crvUSD”的官方代碼和白皮書。[2023/1/17 11:17:13]

這意味著人們實際上愿意將自己的資產鎖定在協議中,一定程度上代表了對協議的信任,鎖倉能夠獲得收益,鎖定的資產能提供流動性,或充當抵押品。

也就是說,我們必須認識到yield?farming誕生后,這一指標將與激勵型鎖倉和無激勵型鎖倉之間存在細微差別。就一個協議而言,無激勵型鎖倉價值更能反映真實需求,就算激勵型鎖倉價值也能達到10億美元無激勵型鎖倉價值。

一個非常好的例子就是Uniswap和Sushiswap的對比。

兩個協議的總鎖倉價值目前都差不多,Uniswap是37億美元,而Sushiswap是34億美元。關鍵區別在于Uniswap是無激勵型鎖倉,是一個有機過程。相比之下,Sushiswap大部分流動性是通過大量SUSHI獎勵形成的。

徐明星新書《趣說金融史》正式發布 科普金融發展之道:金色財經現場報道,9月23日,歐科云鏈創始人徐明星攜手著名財經作家李霽月、行業觀察者顧澤輝力作《趣說金融史》一書,跨越5000年金融歷史,重讀金錢故事,并預測新的金融時代。該書由中信出版社出版,將于近期正式發售。據了解,本書可以更好地呈現金融的起源與發展,幫助人們理解貨幣、金融與未來經濟。作為區塊鏈行業領軍企業——歐科云鏈的創始人,徐明星深知技術探索對經濟社會的重要推動作用,他曾先后出版過《圖說區塊鏈》、《區塊鏈:重塑經濟與世界》、《通證經濟》、《鏈與未來》等行業權威著作,解讀區塊鏈等新型技術的推動下,金融與社會的升級之道,對經濟社會發展做出了重大貢獻。其中,《區塊鏈:重塑經濟與世界》曾作為新中國70周年重點推薦圖書之一被相關書店推薦。[2021/9/23 17:00:57]

但這并不能決定協議的優點,值得強調的是,你如果將總鎖倉價值作為一種評估指標時,要知道其中激勵型鎖倉的價值。

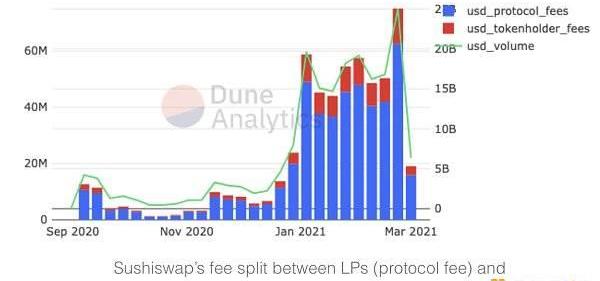

3.?收入

協議的收入等于支付給供給側的總費用。對AMM來說,收入是支付給流動性提供者的總費用。對于利率協議,這可能是借款人支付的利息數額。總而言之,該數目實際上只是用戶愿意為使用協議而支付的金額。所以,收入是一個重要的指標,能夠代表人們為了使用協議服務而支付的金額,如全天候輕松快速兌換任何erc20代幣。

火幣推出《一分鐘讀懂DeFi》系列科普視頻:據官方消息,8月24日,火幣推出《一分鐘讀懂DeFi》系列科普視頻,并與微博財經合作冠名播出,布道DeFi認知,助力行業發展《一分鐘讀懂DeFi》是由火幣成長學院打造的業內首個系統全面講解DeFi的系列科普動畫,繼推出《區塊鏈100問》后的再續佳作。《一分鐘讀懂DeFi》系列動畫對DeFi的發展進行系統梳理,適合想要由淺入深、全面系統了解區塊鏈DeFi的人們輕松了解DeFi。目前視頻已由火幣網官方微博發布。[2020/8/24]

4.?協議收益

協議收入是用戶支付給協議的金額,這主要是由提供底層服務方帶來的收入,協議收益是代幣帶來的累積收入。收益代表利潤,是協議的基礎。

早期初創公司和成長型公司不向股東支付股息,同樣,并不是每個協議都將現金流轉換成代幣,因為在那個時期,這樣做并不能有效利用資本。

Uniswap和Sushiswap的對比就是一個例子。盡管Uniswap在DeFi的營收方面遙遙領先,但它的現金流還沒有流向UNI持幣者。相比之下,Sushiswap選擇將swap產生收入約16%,即swap費用0.30%的0.05%,直接交給xSUSHI的股東。

動態 | 鏈客社區聯合北京交通廣播推出區塊鏈技術科普節目:12月11日15:15—16:00,區塊鏈技術社區——鏈客區塊鏈技術社區將聯合北京交通廣播FM103.9從零開始為大眾科普解碼區塊鏈技術,蜻蜓FM及北京廣播網同期進行全球直播。首期做客嘉賓為鏈客區塊鏈技術社區創始人郄建軍和百度區塊鏈產品負責人于雅楠。[2019/12/11]

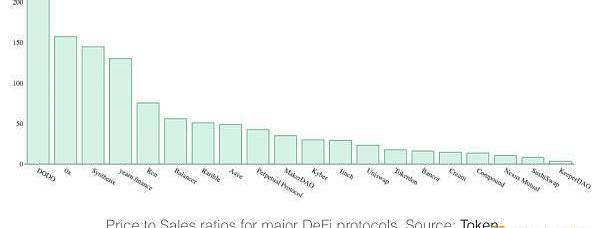

5.?市銷率

市銷率指協議的市值與收入之比。對于經常瀏覽Bankless的讀者來說,你們中許多人可能對這個指標很熟悉。它是一個可靠的衡量標準,因為能夠對比市值和收入,即協議的使用量。在傳統金融中,市銷率是基本指標,衡量用戶如何根據產生的收入和對未來增長預期,對資產進行估值。

本質上,市銷率能夠轉化為投資者愿意為每1美元收益支付的金額。有趣的是,該比率在不同的協議中有不同的含義。以下是一些例子:

1.?DEX:用戶愿意為每1美元交易費收益支付的金額。

2.?借貸協議:用戶愿意為每1美元利息支付的金額。

3.?收益協議:用戶愿意為每1美元流動性收益支付的金額。

因此,市銷率并不是衡量不同平臺的最佳指標,因為代表的含義不同,但若對比相似協議,它是一個很有價值的比率。

聲音 | 浪潮集團云南分公司總經理:云南區塊鏈產業發展需從“科普”到“專精”不斷深化:據昆明日報消息,浪潮集團云南分公司總經理鄭昕表示,云南區塊鏈產業發展需從“科普”到“專精”不斷深化。下一步,浪潮將繼續加大云南農業產業高質量發展體系建設力度,重點以普洱茶等云南優勢產業為切入點,打造云南“綠色、有機農產品高地”的品牌形象,并在此基礎上,開展基于區塊鏈的供應鏈金融服務,解決中小企業貸款難、貸款貴問題。[2019/11/11]

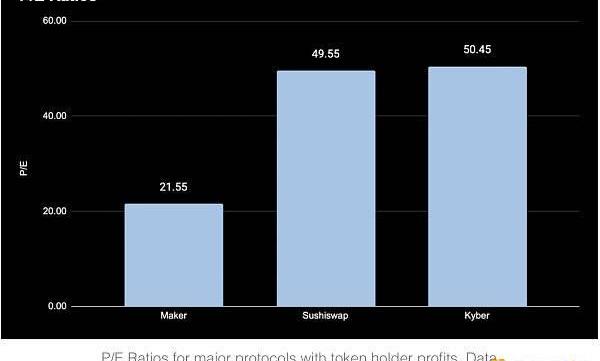

6.?市盈率

許多DeFi協議處于早期發展階段,持幣者通常不能獲得現金分紅,這與傳統金融不一樣。考慮到這一點,隨著DeFi行業的成熟,越來越多協議能夠通過各種活動對持幣者分紅,市盈率變得越來越重要。

也就是說,Maker、Sushiswap、Kyber等一些協議能直接進行現金分紅。以下市盈率通過不同協議的收入數據和潛在收益模式計算得出,數據來自于Token?Terminal。

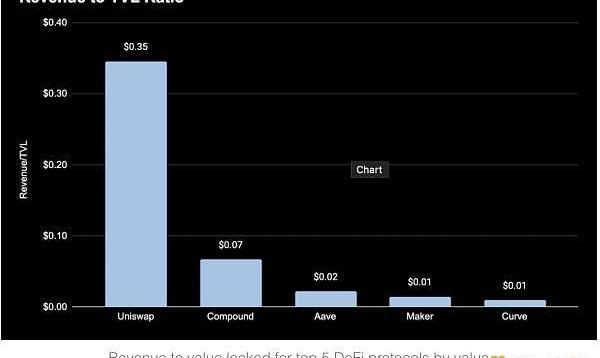

7.?收入與鎖倉價值的比率

該比率可以用來了解協議從其持有的資本中產生收入效率。作為參考,我們通過將每年收入除以鎖倉價值來計算這個比率。

與前文提到的比率一樣,這個比率也能理解成協議每1美元鎖倉價值產生的收入。

與其他類似協議相比,這個比率越接近1,一個協議從持有資本中賺取收入的效率越高,越值得投資。例如,下圖結合Token?Terminal和DeFi?Pulse的數據,按鎖倉價值以及這一比率,得出的5個最值得投資的協議。

Uniswap的比率最接近1,因為該協議每1美元的鎖倉價值就能產生0.35美元的收入,其效率非常高。

針對不同領域的估值指標

這些指標能從根本衡量一個協議的應用是否符合其預期。

例如,DEX的交易量是多少?從借貸協議中借了多少錢?有人生成合成資產嗎?

在研究每個協議的可行性和應用時,這些都是應該考慮的關鍵問題。以下是應該牢記的方面:

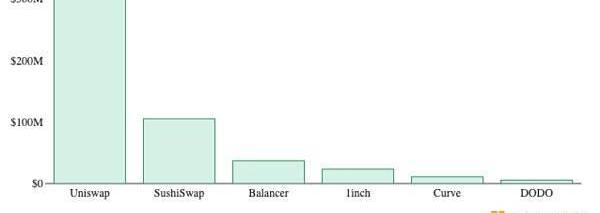

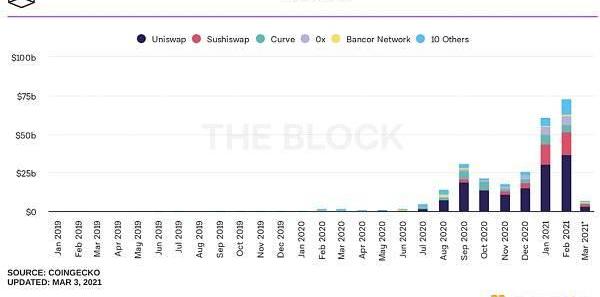

DEX

1.?交易量

通常,要衡量流動性協議是否成功,最基本指標之一就是總交易量。對于協議參與者,例如流動性提供者和持幣者,交易量越高,現金流越大。

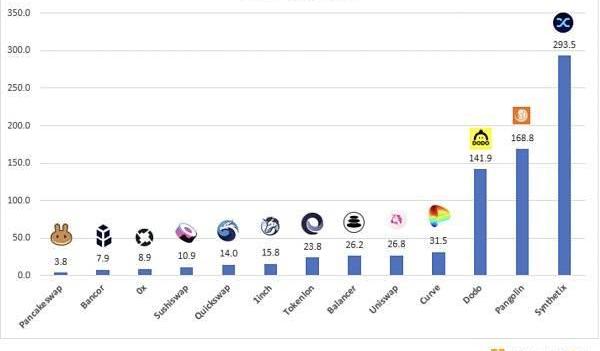

2.?完全稀釋估值與日交易量的比率

該比率針對DEX,擁有與市銷率相同的特征。這一比率的意義在于根據交易所的交易量來衡量市場對其估值,不會根據交易費計算DEX的估值,因為不同DEX收取的交易費不一樣。

借貸協議

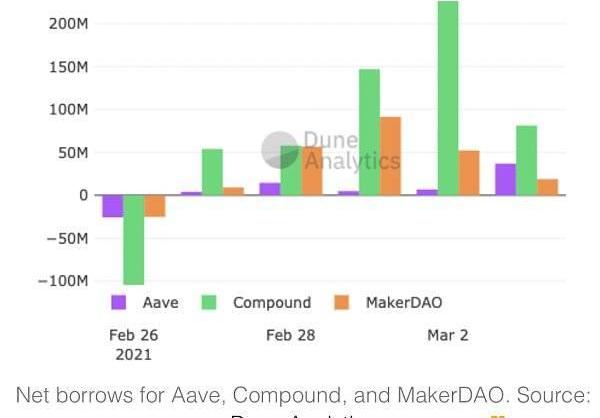

3.?每日凈借貸量

對于Compound、Aave、Cream等借貸協議,總未償還債務金額和使用率能代表協議借貸需求。

對借貸協議來說,這兩個數字至關重要,原因是借款需求越高,放貸獲得的利率就越高,促使更多人為協議提供流動性,增強協議滿足借款需求的能力。

簡單地說,更大借貸需求意味著更高利率,這是吸引資本進入協議的關鍵因素。

衍生品

4.?未償還債務與衍生品的比率

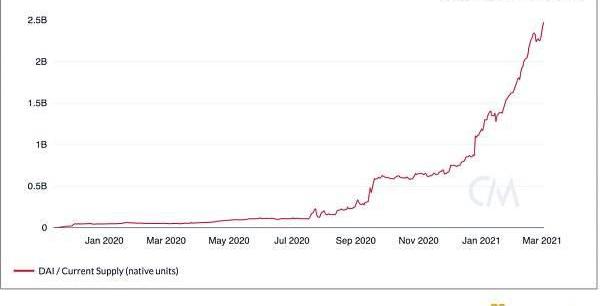

對于Synthetix和Maker等衍生品協議,未償還債務和合成資產是收入和協議收益的關鍵驅動要素。

未償還債務金額越大,協議用于獲利的資本就越多,可以分配給持幣者的現金流也就越大。總而言之,未償債務是一個關鍵指標,代表協議的合成資產需求,例如Maker的Dai和Synthetix的Synths。

保險

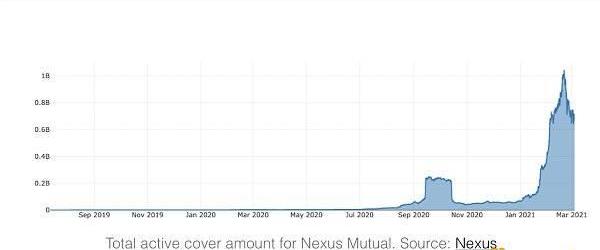

5.?主動投保金額

NexusMutual和Cover等保險協議的主動投保金額是保險業最基本指標。

簡單地說,主動投保金額表示市場對協議的“保單”需求。主動投保金額越高,出售保單越多,這意味著該協議收取的保費越多,收入也越高。話雖如此,這與NexusMutual代幣有非常直接的關系,因為NXM代幣價格由資金池中總資本聯合曲線決定。主動投保金額越多,資金池賺取的保費就越多,對NexusMutual的聯合曲線造成上行壓力!

總結

如今,有很多方法來分析一個協議。幸運的是,加密貨幣行業已經發展成為一個多樣化生態系統,擁有各種各樣的協議,你可以相互對比,以了解它們的發展。

雖然如此,協議的其他特性無法通過觀察數據得出,這些特性也同樣值得考慮。其中包括團隊能力,正在開發的新產品,以及最重要的項目背景。

該行業與傳統金融一樣,很多基本估值指標已經被拋棄。

價值投資已經過時。現在整個市場都受到公司背景的影響。市場不再根據收入乘數或市盈率來為資產定價,而是根據公司背景來對資產進行估值,有些人也認為網紅事件也屬于背景的一部分。

這當然也適用于加密貨幣行業。如果NFT現在很火,那么NFT代幣項目也會很火,就是這么簡單,并不需要分析。

然而,基本估值指標也很可靠,尤其對于深入研究相似的協議。如果一個項目立即進入市場,其完全稀釋估值為500億美元,遠大于其市值,不符合預期,那么這個項目不適合投資,因為市場可能過度擴張。

總而言之,重要的是你要認識到加密貨幣是一個新興市場,運作效率低,價格波動大,不一定符合基本面。

不管怎樣,上面列出那些基本估值指標,可以作為可靠參考,為你的投資觀點提供堅實數據支撐。

本文內容來自于Bankless

為什么NBATopShot的成功難以復制? Odaily星球日報 剛剛 13 NBATopShot現在真的很瘋狂,而且得到了NBA——這個全球最精明的體育聯盟的官方支持.

1900/1/1 0:00:00摘要: 以太坊“柏林”硬分叉升級已經做好部署準備。我們這次升級的進展會非常迅速:第一個進行升級的測試網Ropsten計劃于3月10日進行升級。主網升級計劃于4月14日發布.

1900/1/1 0:00:00EIP-1559:傷害不大侮辱極強 Conflux中文社區 剛剛 31 要說最近區塊鏈領域最有爭議性的話題恐怕莫過于以太坊的EIP-1559交易費改革提案了.

1900/1/1 0:00:00來源:01區塊鏈,作者:林澤玲?蔣照生,原題《中國區塊鏈政策普查及監管趨勢分析報告(上)》 報告摘要: 1、2020年區塊鏈產業政策迎來井噴式增長,截至2020年12月31日.

1900/1/1 0:00:00本期由金色財經和Bitouq聯合推出,由專欄作者陳默出品,授權金色財經獨家發布。每周三,周五固定更新。周末不定時更新。風險提示:根據項目公開消息,為讀者提供相關資訊,不作為投資建議.

1900/1/1 0:00:00NFT是收藏品背后獨一無二的真實性證明,它不能代表收藏品的全部價值。收藏品總是「不太靠譜」,因為許多藝術品能輕松、廉價且完美地被復制.

1900/1/1 0:00:00