BTC/HKD-0.46%

BTC/HKD-0.46% ETH/HKD-0.04%

ETH/HKD-0.04% LTC/HKD+1.19%

LTC/HKD+1.19% ADA/HKD-0.73%

ADA/HKD-0.73% SOL/HKD+0.09%

SOL/HKD+0.09% XRP/HKD-1.28%

XRP/HKD-1.28%在十月的FTX月報中,Z?@SplitCapital提出了一個令人信服的案例,說明了為什么2017年(推動比特幣價格飆升)的幣本位衍生品(coin-margined derivatives)不再是其價格發現背后的主要推動力(全文見《比特幣魔力的終結?傳統金融機構涉足加密貨幣領域!》)。在他的文章中,Z回顧了BitMEX的興衰時間歷程,并進一步強調了去中心化金融正在從中心化的機構與公司手中搶奪市場份額。

我打算在Z奠定的基礎之上,構建一個案例,說明在當今的資本流動顯示出的趨勢下,比特幣的市場結構正在發生的變化,以及將來會如何改變。

作為一名資產管理者,我每天每晚都會問自己三個簡單的問題:

誰是邊際現貨賣家?

誰是邊際現貨買家?

衍生品是否會主導價格發現?

在回答這些問題時,我會嘗試為我認為最能回答好的問題建立有說服力的案例,以讓我更好作出(或不作出)的方向性判斷。讀過FTX十月月報中Z撰寫的部分的讀者應該會立即了解到他提出的一個結論,我本人也同意那個結論,那就是衍生品目前并不能主導加密貨幣的價格發現。有了這個結論,我就會更將更多精力集中于回答其余兩個問題。

機構加密貨幣交易平臺Elwood獲得澤西島投資業務許可證:金色財經報道,機構加密貨幣交易平臺Elwood Capital Management Limited宣布已獲得澤西島金融服務委員會(JFSC)的投資業務許可證。Elwood現在可以根據Elwood資本管理有限公司的虛擬資產服務提供商(“VASP”)附表2注冊提供證券代幣和衍生品交易,以及非證券交易。[2023/6/2 11:54:27]

請允許我花一點時間來介紹一些基本術語。如果您對上文提到的一些概念理解沒問題,則可以跳過下面這一段:

由于價格是由供求關系決定,我們試圖回答這樣一個問題:在某個特定的時間/價格水平,是供過于求還是供不應求?知道了這個答案,我們就會知道價格會上漲還是下跌。供過于求時,就存在邊際賣家,而供不應求時,則存在邊際買家。如果我們得出結論說衍生品可以控制價格發現,那么我們就會去探索另外一套完全不同的問題,本文將暫不對這些問題進行討論。

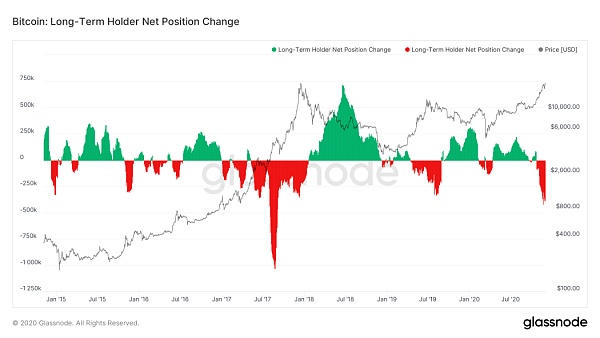

在牛市中,加密貨幣的價格和賣家之間的關系是這樣的:隨著價格上漲,賣出也隨之增加。但是,這種關系并非注定會導致價格下跌,在賣出量增加的同時價格可以繼續保持上升趨勢。直到賣家數量超過買家數量,價格才開始出現下跌趨勢。下圖中,您可以清楚地看到比特幣持有者在價格處于低位時增加其頭寸(買入)并在價格上漲至高位時減少其頭寸(賣出)的趨勢。

美政府機構警告來自朝鮮的 IT 工作者可能從事虛擬貨幣相關的惡意網絡攻擊:5月17日消息,美國國務院、財政部和聯邦調查局發布聯合指導文件,警告稱來自朝鮮的 IT 工作者常常冒充來自朝鮮以外國家并試圖獲得工作,他們設計了虛擬貨幣交易所或為虛擬貨幣交易者創建了分析工具和應用程序,并自己推銷他們的產品,雖然通常從事正常的 IT 工作,他們利用作為承包商獲得的特權進行朝鮮的惡意網絡入侵。[2022/5/17 3:20:43]

某些比特幣利益相關者被要求定期出售比特幣,而很少考慮價格,因為二階因素會促使他們做出賣出的決定。最好的例子是比特幣的主要自然賣家礦工。礦工必須出售比特幣,才能用法定貨幣為其采礦業務提供資金。當然,比特幣還有其他自然賣家,但他們并不一定總是賣家的角色,也很容易成為自然買家。做市商就屬于這一類,因為他們采用大量策略以價差和/或溢價形式獲利。詳細來說,總控波動率的做市商可能需要買賣現貨比特幣,以對沖其賬簿的delta敞口,而以套利為重點的策略則可能傾向于買入期貨,并賣出現貨從低效的市場中獲利。判斷做市商的倉位絕非易事,但是,如果您能夠收集到必要的信息,就會發現自己在理解資產的近期方向性走勢方面能明顯勝人一籌。

韓國監管機構呼吁銀行停止抱怨加密市場風險:近日韓國監管機構的一位負責人一再呼吁銀行停止抱怨加密貨幣交易相關的風險,并指出他們與任何交易平臺合作都必須自擔風險。韓國政府規定9月24日之后,加密貨幣交易所需要向金融服務委員會(FSC)注冊,采用反洗錢(AML)協議,獲得數據安全管理認證。在FSC要求銀行承擔交易所客戶所涉及的100%風險后,銀行呼吁監管機構軟化立場。這實際上意味著,如果合作伙伴交易所發生AML違規行為,銀行將被追究責任,黑客攻擊或欺詐案件也是如此。(CryptoNews)[2021/7/8 0:35:20]

還有一點,隨著獲利的持有者/交易者獲得的利潤越來越多,他們就會成為自然賣家(一般認為落袋為安,沒有多少人能拿得住尚未落袋的巨額利潤)。 希望到了此時,當賣家(礦工,做市商和持有者/交易者)的總和超過買家時,就能明顯看見,價格下跌,那么我們就能據此將市場定性為邊際賣家市場。因此,如果能夠識別出邊際賣家,可能會有助于從中獲利。

如果您在這篇文章中想有所獲取,我真心希望是來自這一小節中。與支配價格與賣家之間關系的規則相反,價格與買家之間的關系是:買家在價格上漲時會更有膽量和信心,從而會加大買入量。為了便于討論,我們可以將比特幣賣家的數量與當前持有比特幣的人數視為是有限的,但是,比特幣買家的數量幾乎是全球能夠購買數字貨幣的合格買家的總數(且這一總數遠未達到飽和狀態)。這點非常重點,因為這是比特幣即便賣出量一直在增加,價格卻不斷攀升背后的驅動力。那么,誰是這些將比特幣價格推高的邊際買家呢?答案是現貨市場中的機構買家,而且我認為這種趨勢才剛剛開始。

金色財經獨家分析 監管機構、媒體、業界提示詐騙風險 區塊鏈科普道阻且長:新華社今日發文表示,近來“區塊鏈”類詐騙案件頻發,不法分子以“投資虛擬貨幣周期短、收益高、風險低”為借口,騙取用戶信任并誘使其轉賬進行投資。無獨有偶,同日消息,騰訊手機管家安全專家也提醒此類風險,并從技術上提出防騙建議。在美國,監管機構警示加密貨幣欺詐現象普遍承諾高收益而不披露潛在風險。金色財經獨家分析,不法分子假借新技術之名進行詐騙,一方面是抓住民眾趨利的心理,一方面反映出區塊鏈科普的欠缺。區塊鏈是新興科技和底層技術并有改變社會生產關系的潛力,應該進行系統性的科普教育,當前,部分大學已經開始設置了區塊鏈課程,但對于普通民眾仍然有科普的需求,人們應該了解到系統和正確的知識,不僅要了解區塊鏈的好,也要明確局限和弊端,以在高收益的誘惑下,保持清醒客觀。[2018/4/11]

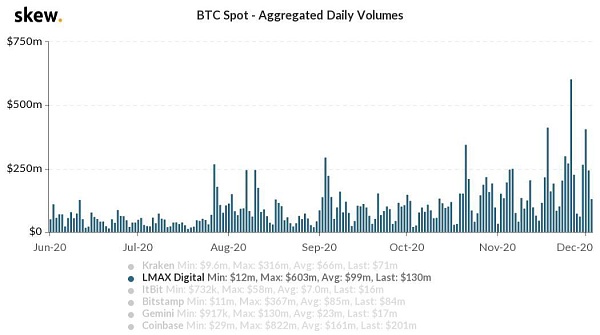

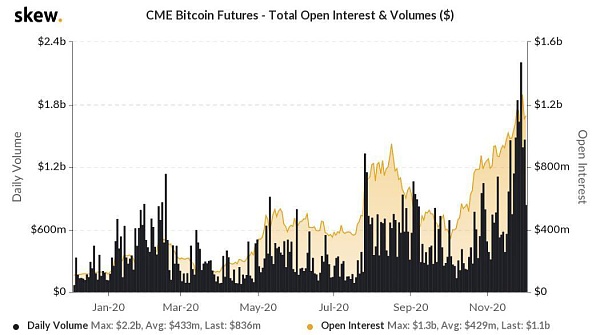

機構買家與加密貨幣出身的基金會的不同之處在于,它們必須遵守更嚴格的法規和制度。因此,他們在這一領域的選擇也頗受限制。他們目前涉足的基本都是LMAX和CME等專注于為機構客戶提供服務且接受監管的機構。

美國保險信用機構NAFCU加入以太坊聯盟 共同致力于構建DLT:美國聯邦保險信用聯盟協會(NAFCU)是美國的一個貿易組織,已經成為企業以太坊聯盟(EEA)的最新成員。隨著這一舉措,該機構加入了已經簽署了聯盟的300多家企業,共同致力于構建與以太坊區塊鏈兼容的以企業為中心的分布式賬本技術(DLT)。[2017/12/9]

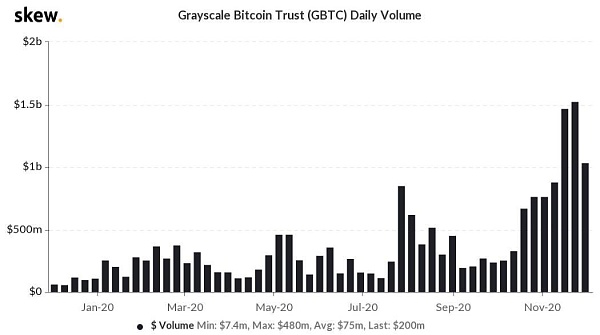

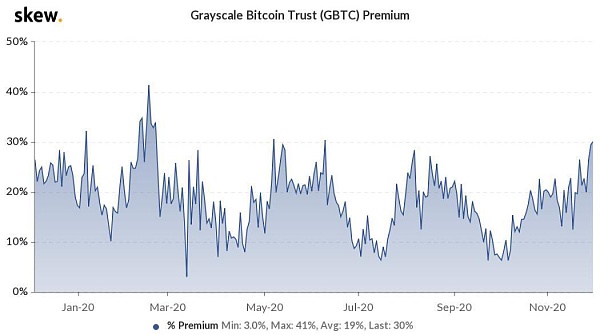

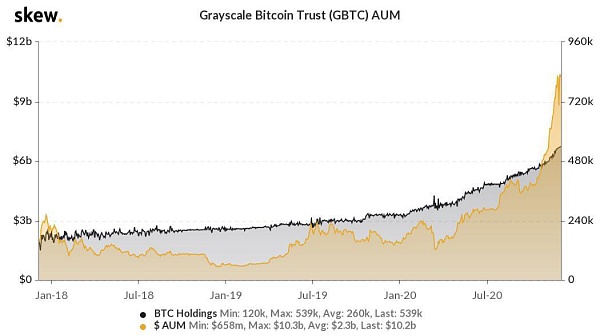

更大的機構購買壓力來自于灰度(Grayscale)的比特幣信托產品(GBTC),該信托為無法或不愿直接購買和持有比特幣的傳統機構和投資者提供了比特幣敞口。GBTC的性質是,當對產品的需求增加時,其份額價值相對于資產凈值的溢價就會增加。這導致做市商和加密貨幣本金通過購買現貨比特幣并將其貢獻給信托來套利溢價。鎖定期過后,若還有溢價的話,現貨供應商就可以兌現這些相對資產凈值的溢價。隨著GBTC相對資產凈值的溢價增加,那些希望抓住價差的人對現貨比特幣的買入需求也隨之增加。目前,灰度的萊特幣產品就是這個現象的一個極端例子。

顯然,對GBTC的需求也使得比特幣現貨買入量增加。但是,值得注意的是,套取GBTC的溢價可能會導致后期比特幣現貨賣出增加,因為隨著交易的結束和溢價到手,套利者可能會賣出比特幣(是否會真正賣出取決于交易者所需的基礎貨幣和承擔方向性風險的意愿)。

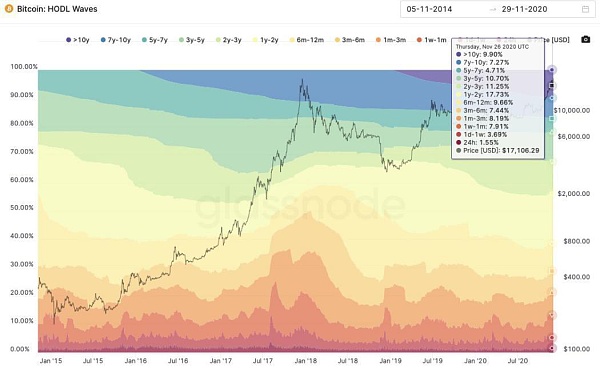

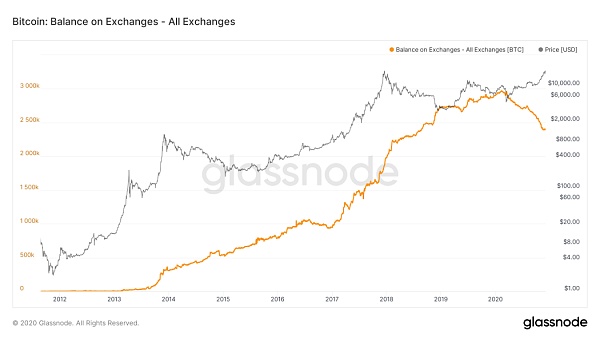

嘗試將邊際買家和邊際賣家劃分到他們所參與的體制結構內也大有裨益。我們可以查看較高的時間框架的鏈上指標,以幫助我們了解相對于先前價格周期而言,目前比特幣在其價格周期中的位置。例如,長期持有者(HODL Waves)和儲備風險(Reserve Risk)的數值都可以提供證據,表明我們確實處于市場積累的后期,處于波動性震蕩牛市的相對初期。

Woo Woo(@woonomic)最近發表了一個觀點,在我看來是很好地把握了市場的周期性時間:

“這輪牛市的重新積累階段,正好與比特幣12年歷史中現貨交易所的BTC庫存耗盡的最長時間和最大深度相吻合。

到目前為止,這輪耗竭已經持續了10個月,是上一周期的5個月跨度的兩倍。同樣,從交易所取出并存入冷錢包的比特幣數量占庫存的19%,而上一個周期為11%。考慮到這一點,預計2021年市場會非常樂觀。”

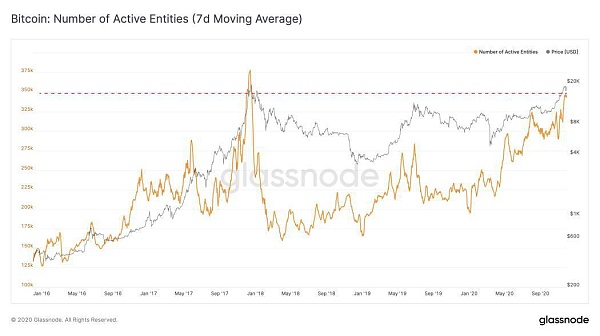

雖然并非一個最合適的衡量標準,但在比特幣區塊鏈上進行交易的活躍實體的數量也表明了存在大量的機構性買入。2020年新實體的數量穩步增長,但是活躍實體總數的指標仍低于2017年的歷史新高。價格與活躍實體數量之間的差異表明,與之前市場上大量小型零散交易者為主不同,更大型的機構性交易者正在推動市場。

市場轉向其實很簡單,只要有邊際現貨買家,比特幣的價格就會上漲,衍生品和技術分析的作用就將會繼續減弱。成功的玩家們會自我調整適應,學習如何跟蹤市場流向,并在此過程中學會識別邊際買家和邊際賣家。

由于更關注資產的長期前景,機構性買家對價格相對沒那么敏感,他們為了分得比特幣現有供應量的一杯羹而相互競爭,以期望比特幣能跑贏黃金。這一輪由機構主導的垂直積累之后,比特幣這個過去不名一文的逆向資產正在進入一個階段趨勢。當我們轉換視角,去了解是哪些宏觀因素吸引了傳統的財富分配者(金融機構)進入比特幣這一領域,我們就能得到一個合理結論,即除非對當前的全球貨幣和財政政策方面產生大的沖擊,否則至少在接下來的六個月中,機構性買家會加大對比特幣的買入。而不適應比特幣這一新的市場結構的玩家則大概率會落后于人。要么適應市場,要么就等著被淘汰出局。

本文摘自《FTX 11月報》,由 Matt Kaye 撰寫。

Matt Kaye是Blockhead Capital的執行合伙人,Blockhead Capital是一家成立于2017年的多空加密貨幣對沖基金。

Tags:比特幣加密貨幣區塊鏈WOO金比特幣是什么我國為什么禁止加密貨幣區塊鏈的未來發展前景pptFarmers World Wood

昨日大幅下探至前期上行支撐線測試支撐后,今日迎來超跌反彈,不過仍未站上20日均線,5日線勾頭向下即將下穿20日均線,MACD快慢線繼續向下發散,周線指標仍是超買區域.

1900/1/1 0:00:00領先的數字資產基金Grayscale(灰度)仍在繼續積累比特幣。技術分析師凱文·羅克(Kevin Rooke)指出:“ Grayscale的Bitcoin Trust(“灰度信托基金)在一天之內.

1900/1/1 0:00:00金色財經 區塊鏈12月19日訊? ?2020年12月,Libra突然宣布更名為Diem并確認將在2021年初上線,同時原Libra協會也更名為Diem協會.

1900/1/1 0:00:00Compound Finance創始人表示,CeFi必將擁抱DeFi,并且有跡象表明這正在發生.

1900/1/1 0:00:00原文標題:OKLink年度特刊 | 2020那些你不知道的鏈上數據站在2020年的末尾,應該如何評價區塊鏈行業這起起伏伏的一年?Ethereum Rio 2022主活動將于明日開啟:3 月 14.

1900/1/1 0:00:00隨著比特幣以令人吃驚的速度持續增長,加密 FOMO 能惠及機構投資者也就不足為奇了。 加密行業目前正在經歷一波牛市行情, 比特幣在本月初突破了 19892 美元的歷史最高值, 全球的金融機構投資.

1900/1/1 0:00:00