BTC/HKD+0.83%

BTC/HKD+0.83% ETH/HKD+0.46%

ETH/HKD+0.46% LTC/HKD+1.27%

LTC/HKD+1.27% ADA/HKD+3.09%

ADA/HKD+3.09% SOL/HKD+0.96%

SOL/HKD+0.96% XRP/HKD+2.24%

XRP/HKD+2.24%

作?者

王天琛許妙言陳晗袁煜明

摘要:

自2013年來,美國比特幣交易所交易基金的上市之路可謂是一波三折,至今未見成果;而近期,加拿大首只比特幣ETF上市則是賺足了全球投資者的眼球。究竟什么是比特幣ETF,它相比于比特幣現貨或灰度信托類基金產品GBTC又有著哪些優勢?本文將圍繞此,深入剖析比特幣ETF產品并展望未來。

加拿大BTCC保留了傳統ETF產品無鎖定期的特征,但境外投資者需郵件確認資格且贖回機制復雜。其首日成交1.65億美元,遠高于加拿大新上市ETF的首日平均成交量;并且持續吸引大量投資者的資本流入,資產管理規模已達6.57億美元,約占加拿大ETF總市場規模的0.53%,遠超加拿大單支ETF的平均資產管理規模。比特幣ETF是一種更靈活、更友好的創新金融產品。相較于比特幣現貨與灰度GBTC,BTCC為代表的ETF產品擁有低于1%的管理費且價格溢價低、無鎖定期、無“合格投資者”門檻、不需要錢包等加密資產交易認知、無需自行承擔資產存儲風險、可便捷通過證券賬戶購買等優勢,產品設計角度更適宜散戶投資者,存在很大的機構及個人投資者需求。

隨著Coinbase即將上市、CME成為全球最大比特幣期貨交易所,比特幣價格受操縱可能正在下降;監管環境的大幅改善以及比特幣市值的提升,均為比特幣ETF的推出創造了良好的市場條件。而傳統機構投資者進場的大趨勢使美國已成為比特幣重要的交易場所,美國比特幣ETF上市的可能性也再度得到提高。加拿大ETF市場規模僅為美國的2.8%,美國經紀商的服務限制也在一定程度上阻礙了美國散戶大幅涌入加拿大ETF市場。展望未來,美國作為全球金融及經濟市場風向標,若美國比特幣ETF能夠上市,或將釋放傳統資金端百億級市場活力。

一、比特幣ETF的前世今生

1.1什么是比特幣ETF?

比特幣ExchangeTradedFunds是一種交易所交易基金,使交易者可以通過傳統股票市場獲得比特幣敞口,而無需直接在加密貨幣交易所上買賣數字資產。目前加拿大開始交易的兩支ETF產品均提供加元和美元兩種計價單位,投資者可以用這兩種法幣進行購買并在退出時獲得相應法幣。

ETF產品讓新投資者,尤其是散戶投資者更容易進入市場。ETF是受管制的合規傳統金融產品,任何投資者可以通過建立在線經紀賬戶或下載Robinhood、Trading212、TDAmeritrade和Fidelity等多個零售友好型移動交易應用程序購買。基金公司將為投資者購買或交易的每個份額持有實物比特幣并交由加密公司托管于冷錢包中,而不僅僅是通過衍生品或期貨合約等金融工具跟蹤資產價格。

研報:識別“具有系統重要性”的區塊鏈銀行的協議可以預防市場崩潰:金色財經報道,泰國Chulalongkorn 大學研究員 Kanis Saengchote 最近開發了一個框架,用于識別和衡量去中心化金融(DeFi)機構的系統性風險。

新協議稱為全球系統重要性協議(G-SIP),這是一個識別和衡量“全球系統重要性銀行”(G-SIB)的系統。使國際清算銀行能夠發現弱點并制定標準,從而更好地防止損失。Saengchote 的研究論文詳細介紹了一種方法,通過該方法可以將類似的標準應用于論文中所說的“區塊鏈銀行”,即在區塊鏈上運行的任何 DeFi 協議。[2023/8/3 16:15:07]

1.2北美比特幣ETF市場演化

自2013年Winklevoss兄弟向美國證券交易委員會提交的比特幣ETF“COIN”被駁回以來,比特幣ETF一直是加密領域的熱門話題。業內普遍認為,比特幣ETF將迎來機構和個人投資加密行業的新一輪浪潮,為市場帶來急需的成熟度和穩定性。然而,7年過去了,盡管多家公司提出了數十項提議,美國SEC仍未批準比特幣ETF。其主要論點是:比特幣市場過于動蕩,缺乏足夠的監管并且太容易被操縱。

2月18日,由加拿大資產管理公司Purpose?InvestmentsInc.推出的北美首只追蹤比特幣的交易所交易基金以BTCC的交易代碼在加拿大多倫多證券交易所開始交易,提供加元和美元兩種交易單位,進一步擴大了以比特幣為代表的加密貨幣投資敞口。EvolveFundsGroupInc.的比特幣ETF也于2月19日開始在TSX進行交易,提供加元計價的非對沖份額和美元計價的非對沖份額;其于3月2日向加拿大證券監管機構提交了其以太坊ETF的初步募股說明書。此外,加拿大投資公司CIFinancial與加密資產管理公司3iQ已提交比特幣ETF申請,正在等待審批。

比特幣ETF持續吸引大量投資者的資本流入,市場對于加密資產的興趣仍居高位。Purpose的BTCC基金在交易的第一小時內產生了8000萬美元的交易量,首日成交1.65億美元,占加拿大股市日均成交額的1.6%,遠高于加拿大新上市ETF首日的平均成交量。

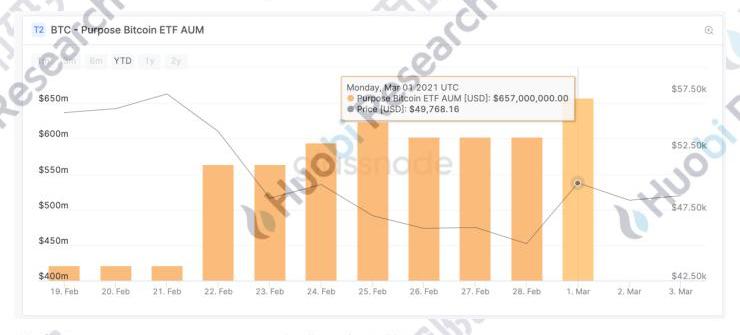

如圖2,根據Glassnode的統計數據,截至3月1日,PurposeBitcoinETF管理的資產規模在不到兩周的時間內已達到6.57億美元,大約占到加拿大ETF總市場規模的0.53%,遠超加拿大單支ETF的平均資產管理規模。加拿大國家銀行也在其2月月度報告中指出:第一支和第二支比特幣ETF在加拿大市場的推出吸引了大量資金的涌入。

Messari發布USDD Q3調研報告:Q3錢包數量增5倍:11月3日消息,加密數據研究機構Messari發布了USDD Q3調研報告,報告從供應量、質押資產、儲備金、錨定、定性分析等多個維度對USDD進行了研究。Messari指出,在經過了二季度的震蕩后USDD成功回錨,第三季度PSM的推出有助于維持錨定,并提升針對USDD穩定性的信心。

報告還指出,其中持有USDD的錢包數量在該季度增長了5倍,達到了12萬個,且平均持有的USDD價值達到6000美元。USDD的累計交易量超過62億,日均交易量的最低筆數為400。由于采用了兌換工具兼匯率穩定機制PSM,USDD目前仍然維持著300%的超額抵押率。

據悉,USDD由波場聯合儲備(TRON DAO Reserve)與區塊鏈主流機構發起,5月5日正式上線,6月5日正式升級為去中心化超抵押穩定幣,升級當日抵押率超過130%,目前的抵押率維持在300%左右。USDD運行波場、以太坊和幣安鏈等全球主流公鏈,發行總額已達到7.25億美元,總質押達到21億美元。[2022/11/3 12:13:20]

如圖3,目前BTCC基金共計持有10673.7枚BTC,其中單日最大增持在2月22日,一天的時間內增持了2251.9枚BTC。此外,Evolve比特幣ETF的管理資產也早已超過1450萬美元。

然而,由于加拿大的ETF市場規模顯著小于美國,美國經紀商的服務限制也在一定程度上阻礙了美國散戶大幅涌入加拿大ETF市場。根據外媒報道的數據統計,加拿大的股市規模僅為美國的8%,ETF的資產總額甚至比標普500指數ETF-SPDR(SPY.US)還少。據此,也不難想見為什么隨著首批比特幣ETF登陸北美,許多人對美國SEC批準比特幣ETF抱有了更高的期待。雖然加拿大等其他國家在比特幣ETF的創新方面走在了美國前列,但在競爭方面,這些國家的市場都難以與美國市場的規模和成交量相匹敵。美國的市場規模大約是加拿大市場的27倍,在美國散戶無法暢通無阻購買加拿大ETF產品的情況下,若美國能批準比特幣ETF進入市場,其比特幣ETF交易量極有可能在投資者的熱情下引發爆炸性的增長。

雖然加拿大監管層受加密貨幣ETF產品種種優勢的啟發,搶先推出了該項產品,但是美國市場的龐大與復雜決定了其可能顧慮更多,難以走出與加拿大同樣的創新路線。BTC等新品類的ETF能完善市場產品配置,擴大參與者,最終主動推動防操縱目標的實現。加拿大在金融創新上經常敢為人先,在1990年推出第一代現代ETF、2017年首次推出*****ETF等,均屬于市場未充分驗證前的監管放行。然而,由于美國的經濟體量、證券市場規模、金融業復雜程度均與其不在同一量級,SEC未必愿意選擇同樣的道路。

動態 | 灰度研報:超三分之一的美國投資者會考慮投資比特幣:Grayscale Investments(灰度投資)今天發布了“比特幣:2019年投資者研究報告”,首次對散戶投資者的興趣、觀念和關于投資比特幣的誤解進行調查。該研究由金融市場研究公司Q8完成。報告顯示。超過三分之一(36%)的美國投資者會考慮投資比特幣,這代表了一個擁有超2100萬投資者的潛在市場。(Globe Newswire)[2019/7/25]

二、需求側看熱度:面向散戶更友好的創新金融產品

本次加拿大首次批準比特幣ETF引發巨大的市場討論熱度,這不僅由于其在這個時間點上代表著北美先行的特殊性,也是因為市場普遍認為這將降低散戶及中小凈值投資者進場的整體門檻,推動加密貨幣加速出圈。

2.1比特幣ETFvs.現貨:低成本、更便捷的投資品

就現貨視角而言,美國及加拿大直接交易加密貨幣現貨已具備較完整的監管體系及交易場所、運營商。2020年6月,加拿大反洗錢及反恐融資新法案生效后,加密貨幣交易所及支付運營商被歸入金融服務機構,運營商及用戶在提供包括KYC、交易細節等信息后可合法提供服務及交易。這點在美國則更早被落實,并不斷修正規則細節。

然而,交易獲得合法地位仍無法直接將加密貨幣帶到所有人面前。投資現貨意味著中小投資人需具備更高的認知成本、交易成本,同時自傳統金融交易系統下切換至加密側將出現便捷性、安全性等方面的選擇。也因此,ETF相較現貨而言被普遍認為是更易出圈、更易被普羅大眾接受的產品形態,因而受到追捧。

認知成本:

希望進入加密市場的用戶若選擇通過現貨買入,則需付出比ETF更高的認知成本。這至少包括平臺選擇、錢包使用等加密側常識、出入金要求、當地征稅要求等;僅就識別選擇平臺是否為合規交易所就可能花上不少時間。而如出入金是否有限制、征稅條款等細則,又由于加密市場的合規進度仍在相對早期,容易發生改變,且易對現貨品類產生較大影響,投資者需時刻更新認知。

反之,ETF作為隨股票市場發展起來的產品,具備完善的監管環境、更久的歷史,用戶不需對外部信息進行過多識別,有傳統金融ETF產品交易經驗的用戶可以無縫銜接進入比特幣ETF的交易中,無需學習錢包使用方法和選擇托管方案。

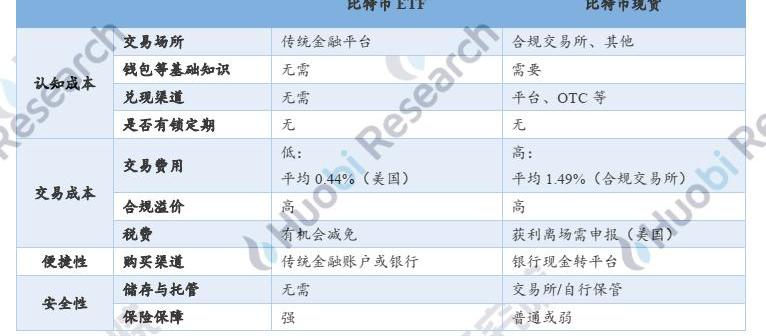

表1:購買比特幣ETF及現貨情況對比

交易成本:

在合規交易的前提下,北美的現貨投資者面臨著比ETF更高的交易成本。以美國頭部合規加密交易所Coinbase為例,個人投資者在使用平臺界面交易時,交易金額超200美金將至少面臨1.49%的交易手續費,以目前單個BTC近50,000美元的單價計算,購買1個比特幣將付出約745美元。這筆成本中固然包括交易所接入銀行等渠道的成本,但也存在相當部分的合規溢價。

聲音 | 中信證券研報∶監管完全擁抱數字貨幣似乎并未意味著利好:中信證券明明研究團隊最新報告指出,監管升級毫無疑問對目前的數字貨幣是較大的利空,但是監管完全擁抱數字貨幣似乎也并未意味著利好。如果投資者非常看好虛擬貨幣的前景,那么大概率后續還會推出清算、保密機制更加完善的升級版,若各國監管部門也看好虛擬貨幣前景而推出自己的數字貨幣,那對于現在的諸多數字貨幣而言,很難判斷究竟是利好還是利空。作為高風險資產,數字貨幣受全球金融市場避險情緒上升影響而價格下跌。[2018/12/6]

然而,根據華爾街日報數據,美國ETF平均成本約0.44%;近期上市的兩款加拿大比特幣ETF中,Purpose旗下BTCC管理費為1%,Evolve的管理費則是0.75%,較低于合規交易所的交易費率。

資料來源:Coinbase官網,火幣研究院整理

便捷性:

從便捷性來看,現貨交易要求用戶至少經過一道現金轉換或加密貨幣轉換。而ETF除認購外將直接在證券二級市場上流通,傳統證券交易參與者不需要新開設賬戶,便可在其金融投資的賬戶中進行買賣。

入金方面,以Purpose目前推出的BTCC為例,其支持加拿大個人用戶通過銀行下免稅儲蓄賬戶或退休儲蓄賬戶進行直接購買,同時通過該兩類賬戶購買可以起到避稅作用。其中,個人可以在銀行、金融公司和保險公司開立TFSA賬戶,盡管供款額度有上限,但賬戶下投資收益無需繳稅。而RRSP作為加拿大養老計劃的一環,資金的投資未取出前無需繳稅。

l?安全性:

最后,在資產保障方面,ETF則會提供比持有現貨更安全的性能。由于加密貨幣的虛擬性質,合理托管保障資產安全是一大問題。Coinbase作為托管業務起家的頭部企業,提供了98%冷儲存的方案,并通過保險覆蓋。然而,在投資者追償的條款中,ETF在傳統金融監管下有著更為明確的規定和步驟,加密貨幣損失的追償外部約束力則相對較弱。

總的來看,與直接購入現貨相比,ETF在成本上具備更低的認知成本及相對低的交易成本,在用戶接受度上對擁有傳統賬戶的個人投資者具備更好的便捷性及相對明確的安全規范;這是ETF較現貨更易出圈,被普羅大眾所接受的重要原因之一。

2.2比特幣ETFvs.GBTC:低門檻、少溢價的直接錨定物

灰度比特幣信托是灰度最早推出的信托類產品,始發于2013年9月25日,并于2020年1月21日通過SEC監管批注,目前大約持有65.57萬枚比特幣,無疑是加密資產市場不可忽視的一股力量。在暫未推出ETF的美國,ETP是受不愿直接持幣投資者追捧的重要產品。然而,ETP相較于比特幣ETF,從設計上更貼合機構投資者的需求,對觸達散戶市場時存在以下幾個方面的壁壘。

全球比特幣挖礦成本研報:年耗電量超過捷克,相當于全球總用電量0.3%:鏈塔智庫發布《全球比特幣挖礦成本研究報告》。報告中稱,截至22日,比特幣年耗電量估計為68.08萬億瓦小時,相當于全球總用電量0.3%。如果比特幣是一個國家,它的耗電量排名大致在41名,位于智利和捷克之間。在韓國比特幣挖礦電力成本最高,委內瑞拉最低。大部分挖礦依靠煤電。全球58%的比特幣礦場位于中國,16%位于美國。[2018/5/23]

投資者門檻:

灰度比特幣信托是根據美國《證券法》D條例506條款設立的,發行人僅能接受合格投資者投資。該條例下,個人合格投資者凈資產需達到100萬美元或兩年年均收入高于20萬美元;機構投資者需滿足資產規模超500萬美元,且有注冊主體要求。灰度方面,GBTC在設計上,設有5萬美元最低投資門檻,但機構投資者有途徑通過離岸主體進行購入,這也是由于其認購方式同時包括現金及BTC認購兩種形式導致的,而BTC認購一直被認為占主導地位;這意味著GBTC本身是針對高凈值客戶或BTC持有者設計出的產品。

根據灰度2020年四季報的數據,機構投資者占到87%,其中離岸主體購入占比為54%,僅Q4一個季度合計流入等值BTC超17萬枚,根據往年數據推算實物認購占比超70%,而比特幣ETF基金門檻相對更低,對于中小投資者更加友好。

交易靈活度:

比特幣ETF基金無需鎖倉,且可以在一二級市場間實現T+0交易,即投資者可以當天在二級市場上出售其當天在一級市場申購的ETF基金份額;此外,通過ETF基金贖回的一籃子股票也可以當天在二級市場中出售。然而,目前,GBTC仍有6個月的鎖倉期,投資者一級市場的認購份額在6個月后才可以在二級市場上出售,交易靈活度顯著弱于ETF產品。

管理費:

管理費方面,灰度GBTC年管理費率2%,以美元逐日累計核算并以BTC結算;核算時間為紐約時間每天下午4點,核算基準則是信托中的比特幣持有量。這種管理費模式將出現兩個問題,首先其2%的費率顯著高于ETF

0.44%的平均管理費率;其次,由于管理費由幣結算而用戶并不直接持幣,導致費用將從用戶GBTC份額對應的BTC份額中扣除。灰度GBTC于2013年上市時于BTC錨定基準為1000:1,即每份GBTC合0.001枚BTC;截止2020年末,每份GBTC約合0.00095枚BTC,且該數值將逐年降低。而ETF由于是錨定價格指數,如Purpose本次推出的BTCC不選擇以幣本位結算,意味著ETF產品的錨定基準更穩定,單份產品內含BTC份額不會折損。

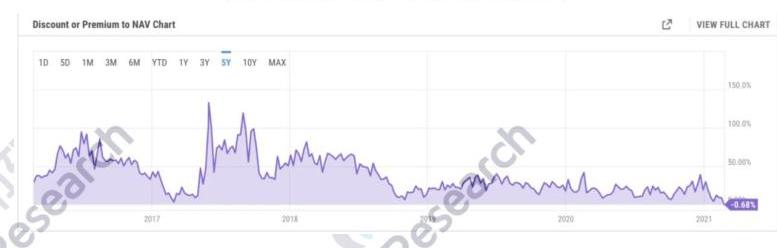

溢價率:

美股OTC市場與比特幣現貨市場是兩個隔離的市場,灰度GBTC不可贖回、6個月鎖定期、有限的流通量,都給投資者套利設置了一定的門檻。此外,由于該信托基金在市場上非常受歡迎,以至于其信托份額在二級市場長期有正溢價——每份額股票的價格通常都超過了實際用來購買比特幣的價格。換句話說,即灰度的投資者購買的比特幣的價格更高。

相較而言,ETF的售價中則并未直接包含這部分溢價率,對價值的映射更為直觀,投資者只需判斷BTC價格的走向即可選擇交易時間與方向。而包含溢價率的GBTC,由于多數時間處于正溢價購買狀態,投資者資金規模較大,若GBTC受市場影響出現長期負溢價,一方面會導致新進市場的人減少從而減少二級流動性,一方面投資者也可以選擇更為直接的現貨進行交易。

通過對Purpose的ETF產品招股書進行深入分析,我們發現BTCC的贖回條款頗為苛刻。首先,BTCC的贖回價格只能是凈資產或其ETF價格的95%之中取較低者。也就是說,如果在比特幣價格較高時,ETF的價格出現折價,則會導致贖回基金份額的投資者可能拿不到ETF價格的95%。若再加上換匯所面臨的風險,其可能根本買不到ETF份額對應的比特幣數量。此外,贖回的資金類別完全由基金經理決定,大部分情況下只能贖回現金而無法獲得比特幣。盡管BTCC不屬于“純正血統”的ETF,但較GBTC為代表的ETP產品,仍具備無鎖倉期、投資門檻低的優勢,具有更好的流動性機制。此外,GBTC支持BTC認購、投資門檻搞且無贖回機制,導致其劃分出了比特幣的一二級市場,存在跨市場套利的溢價空間;二級購買者支付的整體溢價高于BTCC類的ETF,導致其持有GBTC份額對應比特幣份額不足于ETF類產品。

總的來看,比特幣ETF之所以熱門,主要是其相較現有市場上的產品均有一些錯位競爭的優勢,對更大的投資群體呈更友好的形式,而對監管層而言則仍屬于金融產品的管轄范圍。與現貨相比,ETF具備更低的認知及交易成本、更便捷與傳統的交易方式;而較ETP而言,ETF具備更低的購入門檻、更少的溢價、更直接的價值錨定。這是ETF較現貨更易出圈,被普羅大眾所接受的重要原因之一。當然,我們也意識到,一個地區是否會出現比特幣ETF,并不僅由需求決定,在需求側逐漸旺盛市場逐漸成熟的現今,監管側基于監管環境及風險的判斷與抉擇將成為決定性因素。

三、總結與展望:美國ETF若突破或將創造百億AUM

加拿大比特幣ETF作為一項具有突破意義的金融創新,在推動加密市場發展的同時也為投資者帶來了更多的可選擇理財產品。但與之相鄰的美國,比特幣ETF上市之旅則顯得更加波折,盡管SEC也并未否認比特幣以及區塊鏈技術作為投資品以及一項創新所具有的價值。在對SEC歷次拒絕比特幣ETF的文書梳理過程中,我們發現SEC采用最多的理由便是援引美國《證券交易法》第6條中旨在“防止證券欺詐和操縱行為”以及“保護投資者和公共利益”。

然而,從當前北美比特幣市場的發展現狀來看,首先,隨著Coinbase即將受監管許可上市納斯達克,其數據成為全球主流加密交易所價格指數參照對象、CME成為全球最大比特幣期貨交易所,比特幣價格的透明度以及其現貨所具有的流動性都極大的得到了提升;其次,自2020年以來,美國監管環境出現顯著變化為使用加密貨幣交易提供了有效的監管支撐;最后,當前比特幣以超9000億市值位列全球各類資產市值第八位,隨著加密市場的進一步發展,這一數字將進一步擴大。因此,從市場規模來看,比特幣市場已成為一塊巨大的價值藍海。良好的比特幣市場環境,為美國通過比特幣ETF提供了基礎條件。

除此以外,隨著華爾街以及大量機構投資者進入比特幣市場,美國正在成為比特幣重要的交易場所。與此同時,SEC在今年三月即將換帥Gary

?Gensler,市場普遍認為其上臺的第一件事就是將解決美國比特幣ETF發行問題。而這些因素或將推動美國比特幣ETF成功上市。我們對美國通過比特幣ETF保持謹慎樂觀態度,將持續關注其未來進展。

考慮到美國金融市場的全球地位,其任何一次金融創新都將帶來顯著的市場影響。美國較加拿大金融市場有著更大的規模、更多的用戶及更多元的參與方。本次加拿大首推的比特幣ETF對美國及全球用戶觸達加密資產是一個進步,但受限于經紀商跨境服務能力限制,可以服務的傳統用戶有限。

展望未來,若比特幣ETF能夠獲得美國SEC的認可并成功上市,我們預判,這首先將釋放更多市場需求,預計比特幣傳統資產的管理規模或超百億。進一步來說,這還將極大提振加密市場信心,激發加密行業的技術創新與熱情,加速技術及產品的迭代,促進加密市場成熟。最后,考慮到美國金融市場的全球示范效應,未來全球主要經濟體或將在不違背監管框架的前提下引入比特幣為代表的加密資產ETF,進而帶動千億級的傳統資金配置加密資產;隨著傳統資金配置到位、加密市場技術及產品不斷成熟,比特幣等主流加密資產或將最終與實體經濟體系產生融合,從而孕育出新的商業形式。

參考文獻

PurposeBitcoinETF:https://www.purposeinvest.com/funds/purpose-bitcoin-etf

EvolveETFs:https://evolveetfs.com/product/ebit/

Glassnode:https://studio.glassnode.com/dashboards/market-purpose-bitcoin-etf

CanadianETFAssociation:http://www.cetfa.ca/infocentre/stats.html

OtherNews:

https://cointelegraph.com/news/north-america-s-first-bitcoin-etf-sees-explosive-debut-with-564m-in-assets

https://mp.weixin.qq.com/s/73gWh90W64MWt35USlM1IQ

https://mp.weixin.qq.com/s/mtSqwf0RR53DOxpQX-97og

https://www.zhitongcaijing.com/content/detail/414255.html

https://www.sohu.com/a/252050892_100083424

https://www.tuoluocaijing.cn/article/detail-69261.html

免責聲明

1.火幣區塊鏈研究院與本報告中所涉及的項目或其他第三方不存在任何影響報告客觀性、獨立性、公正性的關聯關系。

2.本報告所引用的資料及數據均來自合規渠道,資料及數據的出處皆被火幣區塊鏈研究院認為可靠,且已對其真實性、準確性及完整性進行了必要的核查,但火幣區塊鏈研究院不對其真實性、準確性或完整性做出任何保證。

3.報告的內容僅供參考,報告中的結論和觀點不構成相關數字資產的任何投資建議。火幣區塊鏈研究院不對因使用本報告內容而導致的損失承擔任何責任,除非法律法規有明確規定。讀者不應僅依據本報告作出投資決策,也不應依據本報告喪失獨立判斷的能力。

4.本報告所載資料、意見及推測僅反映研究人員于定稿本報告當日的判斷,未來基于行業變化和數據信息的更新,存在觀點與判斷更新的可能性。

5.本報告版權僅為火幣區塊鏈研究院所有,如需引用本報告內容,請注明出處。如需大幅引用請事先告知,并在允許的范圍內使用。在任何情況下不得對本報告進行任何有悖原意的引用、刪節和修改。

分析師|?Carol?編輯|Tong?出品|PANews一直以來,在A股市場中,“打新”都是獲得高收益的重要手段之一.

1900/1/1 0:00:00|合規聯盟原創出品?| 區塊鏈是一個去中心化的分布式數據庫,由若干數據區塊連接而成,其中保存著公開透明、不可更改的數據信息.

1900/1/1 0:00:00作為僅次于比特幣的第二大加密貨幣,以太坊不僅僅是數字貨幣,它更是數十億美元經濟的基礎。從DeFi到數字藝術,我們需要了解以太坊崛起背后的推動力.

1900/1/1 0:00:00在資本主導的市場,永遠都不缺乏「野蠻人」的身影,他們試圖憑借著資本的力量、野蠻的操作手法,成為主流敘事的一部分.

1900/1/1 0:00:00據彭博社報道,知情人士透露,Coinbase在上周四結束的納斯達克私募市場拍賣中的清算價格為每股350美元,這意味著Coinbase的估值達到900億美元.

1900/1/1 0:00:00本文由NewBloc原創,授權金色財經首發。本文作者為NewBloc策略分析師Barry,5年外匯黃金市場交易經歷.

1900/1/1 0:00:00