BTC/HKD-0.01%

BTC/HKD-0.01% ETH/HKD-1.5%

ETH/HKD-1.5% LTC/HKD-0.9%

LTC/HKD-0.9% ADA/HKD+2.82%

ADA/HKD+2.82% SOL/HKD-0.59%

SOL/HKD-0.59% XRP/HKD-1.32%

XRP/HKD-1.32%最近新型算法穩定幣浪潮來襲,主要項目有Float、RAI和FEI,他們之間有什么差異?Float撰文從錨定方法、穩定機制和風險三個角度進行對比分析。以下是分析原文:

介紹

我們曾多次被問及FloatProtocol與其他下一代穩定幣的比較。到目前為止,最受歡迎的比較是RAI和FEI,兩者取名都是引經據典自雅浦古島的"石頭金錢"。

我們想花一些時間來解釋每種方法之間的差異。我們將分三部分進行研究,首先是掛鉤方法,然后是穩定機制,再是風險和權衡。

錨定的方法

FeiProtocol

FEI與1美元掛鉤。這樣設計的好處是,用戶對價值一美元的穩定幣的概念已經非常熟悉了。

由于與美元掛鉤,FEI與其他加密穩定幣存在類似的問題。首先,從象征性的角度來看,美元是非常傳統的金融體系的貨幣,而加密技術正試圖對其進行革新。第二,由于美元是重要的金融資產,錨定1美元的加密穩定幣面臨越來越多的監管審查。第三,1美元穩定幣必然是以美國為中心的。這對于那些來自世界其他地區,美元不占主導地位的人來說,可能沒有那么大的吸引力。第四,也是最重要的一點,美元正在不斷地被巨大的擴張性和寬松的貨幣政策所侵蝕。這意味著,如果美元的購買力下降,那么與美元掛鉤的穩定幣持有者的購買力也會下降。

credittoDanHeld!

Reflexer

ZKSwap過去24小時捕獲21萬美金手續費,名列所有DeFi項目第6名:過去24小時所有DeFi項目捕獲手續費排名前五的為:Uniswap V2(309萬美元)、Compound(122萬美元)、SushiSwap(69萬美元)、Aave(39萬美元)、Balancer(26萬美元)。 ZKSwap在24小時則捕獲了21萬美金手續費,在所有DeFi項目中排名第六。第七位和第八位則為Bancor Network(15萬美元)和Ren Protocol(2.19萬美元)。zkswap.info瀏覽器數據顯示,截至發稿,ZKSwap流動性已達13.91億美元,L2總資產達到15.3億美元,另據Debank數據,目前ZKSwap鎖倉量以及流動性均已接近Uniswap的30%。(Cryptofees)[2021/3/20 19:03:12]

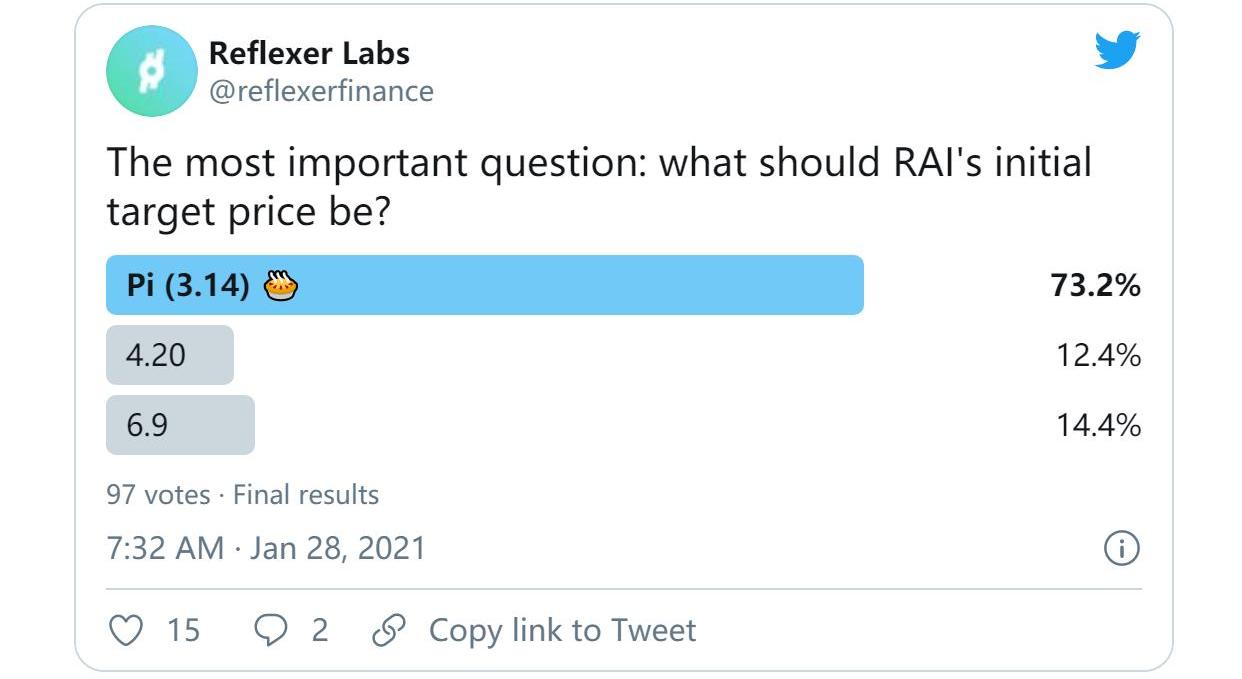

與FEI相比,RAI是一個非掛鉤型的穩定幣。RAI的起始"贖回價"為3.14美元。

贖回價格與RAI的需求量成反比,而與ETH杠桿的需求量成正比。簡而言之,如果對作為貨幣和價值存儲的RAI有大量需求,RAI的價格就會下降。如果對ETH杠桿的需求很大,RAI的價格就會上漲。雖然這規則很簡單,但這是推動RAI長期價格的兩種主要力量。

此外,根據Reflexer使用的"PID控制器"的參數,RAI在短期內應該會有一定的波動,但在長期內應該相當穩定。它還能夠忽略基礎抵押品的價格變動。在他們對ProtoRAI的初步測試中,ETH價格上漲了350%,而PRAI的贖回價格波動不到4%。

The Block創始人:建議投資ETH和SNX、AAVE等特定DeFi項目:The Block創始人Mike?Dudas今日發推稱,我強烈建議成熟的投資者投資ETH和特定的DeFi項目。偉大的DeFi項目包括SNX、AAVE、UNI、YFI、COMP、MKR和SUSHI。以太坊有超越DeFi的用例,并推動這些協議,這就是我推薦它的原因。[2021/1/3 16:20:45]

FloatProtocol

和Reflexer一樣,FLOAT也是一個非掛鉤型的穩定幣。FLOAT的起始價格將是1.618美元。與RAI相比,FLOAT的目標價格與FLOAT的需求增加正相關,與RAI一樣,與ETH的價格正相關。

與RAI相比,FLOAT在短期內將是穩定的,但其價值在長期內將發生較大變化。具體來說,float將對其抵押品的價格變化更加敏感。我們特意這樣設計FLOAT,以保護用戶的長期購買力。這意味著它的價值變化應該比RAI更激進,但具有平穩性和低波動性。

然而,由于天下沒有免費的午餐,這確實意味著在加密貨幣價格長期縮水,穩定幣長期缺乏需求的情況下,FLOAT的目標價格將與其抵押品一起呈下降趨勢。

穩定性

接下來,讓我們來看看穩定性,即每個協議如何將穩定幣的市場價格拉回到其目標價格。

FeiProtocol

Fei是一個部分抵押的系統,起始抵押品是ETH。這個抵押品并不是"用戶所擁有"的,Fei創造了一個叫PCV的術語。這意味著,用戶沒有將抵押品套利帶出系統的直接門路,相反,系統會主動管理這些抵押品來控制掛鉤情況。

中幣(ZB)DeFi挖礦播報:DeFi挖礦總鎖倉量約4180萬美元:據中幣(ZB)平臺數據,今日DeFi挖礦總鎖倉量約為4180萬美元,其中存ZB挖礦、存USDT挖礦以及存QC挖礦的鎖倉量小幅下降;存QFIL挖礦的鎖倉量小幅上漲;存ETH挖礦的鎖倉量不變。[2020/10/27]

系統的工作方式是,它開始時有一定比例的抵押品為系統提供支持。然后,系統會使用全部抵押品來增加ETH/EIUniswap池的流動性。

Fei的擴展

如果FEI的價值超過1美元,協議允許用戶直接從系統中鑄造新的FEI。例如,如果FEI的市場價格是1.50美元,任何人都可以以1.01美元的價格鑄造新的FEI,并在市場上出售,直到套利機會結束。

Fei的收縮

如果對FEI的需求不足,價格跌至1美元以下,系統有兩種主要方法來糾正價格。

第一種稱之為"直接激勵",當FEI價格低于掛鉤價格,相當于對賣家實施懲罰,以這些懲罰作為獎勵,激勵買家購買FEI。實質上,這些直接激勵措施類似于債券,因為它們激勵投機者在價格低于掛鉤價時對價格進行支持。

如果?"直接激勵"未能完全糾正價格,第二種價格修正機制便會啟動。這些機制被稱為"掛鉤權重調整"。在這種情況下,協議將從Uniswap池中提取流動性,被提取的ETH抵押品將用于在公開市場上購買FEI,并使其回到掛鉤狀態。剩余的ETH將在Uniswap上重新供應。最終的結果應該是價格回到掛鉤點,盡管該背后支持該協議的抵押品很少。

Reflexer

OKEx首席執行官:OKEx今日將有一些關于EOS和DeFi的重大更新:OKEx首席執行官Jay Hao發推稱,OKEx今日將有一些關于EOS和DeFi的重大更新,疑似將接入基于EOS區塊鏈的DeFi項目挖礦產品。注:此前,OKEx已接入了Uniswap、YFII及Curve挖礦產品。[2020/9/21]

Reflexer是一個超額抵押的債務系統。它本質上是MakerDao的多抵押DAI的分叉,只是他用贖回價格的變化來代替穩定費,從而允許負利率的情況,進而允許RAI的目標價格隨著時間的推移而變化。

Reflexer的擴展

如果對RAI的需求過剩,市場價格高于贖回價格,系統會將贖回價格進一步下調。這意味著有人可以以贖回價鑄造新的RAI,然后賣出換回ETH,享受做多ETH的豐厚回報。

Reflexer的收縮

如果市場上對RAI的需求不足,市場價格低于贖回價格,系統就會將贖回價格進一步提高,從而使借貸擴張。這將激勵人們歸還貸款,并減少市場上RAI的供應量,在所有條件相同的情況下,RAI的價格應該上升。

FloatProtocol

Float是一個雙代幣、部分抵押的系統。它使用抵押品,并將其存儲在我們所說的"籃子"中。與FEI類似,用戶不能直接從"籃子"中套利抵押品。相反,該協議使用"籃子"通過荷蘭拍賣將價格拉回目標。該系統的主要目標之一是,確保總有一個維持FLOAT目標價格的抵押品數量,我們稱之為"籃子系數"。

IOST發行“NFT+DeFi”限量徽章“iDeFi”:據IOST官方消息,IOST官方正式發布第3款鏈上NFT紀念徽章。本款徽章名為“iDeFi”,是將NFT與DeFi結合的鏈上NFT資產,總共發行1000枚;每一枚徽章都是IOST鏈上資產,且擁有獨立編號,具收藏價值,用戶參與活動即可免費獲得。此前消息,All in DeFi是IOST下半年的發展重點,近日IOST成立了百萬美金的“諾亞預言機”專項基金,在全面助力IOST DeFi生態發展的同時,將重點扶持IOST鏈上的預言機類DeFi項目。[2020/8/15]

Float的擴展

如果FLOAT?的價格高于其目標價格,任何用戶都可以開始拍賣。

一旦拍賣開始,系統就會以市場價格+一些溢價開始發行和出售新的FLOAT?,并慢慢地將報價逐步降低到目標價格。

在每一步都套利機會,套利者將從協議中買入FLOAT,并在市場上賣出,以獲得少量利潤。在從協議中購買FLOAT時,套利者需要支付ETH和BANK。

例如,我們假設目標價格為2美元,市場價格為4美元,籃子系數為200%。假設拍賣中的一個出價是3.90美元。3.90美元中的2美元將以ETH支付,1.90美元以BANK支付,給協議支付的BANK將被協議永久銷毀。通過這樣做,協議將額外的波動率"存儲"到BANK代幣中。如果籃子系數低于100%,BANK可以主動用于收縮。我們還可以看到,在擴張之后,籃子系數將變得更低,并慢慢向目標靠近。

FLOAT的收縮

如果FLOAT的市場價格低于其目標價格,協議就會以"反向荷蘭拍賣"的形式從市場上購買FLOAT。賣方告訴買家它將接受的出價,并以價格遞增的步驟進行。

第一步是市場價格減去一些折扣。協議會逐步增加此價格,直到重新搜索到目標價格。如果籃子因子低于100%,協議將用籃子中的ETH和新發行的BANK從市場上購買FLOAT?。這與擴張中發生的情況正好相反,在這種情況下,"重新填充"籃子系數的成本由BANK持有人承擔,買入的FLOAT?隨即被銷毀。

該協議有個很酷的設計,收縮的過程,籃子系數總是會增加。這是因為在收縮狀態下,FLOAT是以低于其目標價格的價位從市場上買入的。

(附帶說明一下,在v1中,當價格低于掛鉤時,投機者很少有動力參與。不過,我們計劃在未來的版本中引入類似債券的系統。同樣,為了在保護購買力和價格波動之間取得平衡,我們計劃引入一個基于利息的系統,以更精細的方式增加/減少對浮動匯率的需求。)

風險與權衡

最后,讓我們來看看每個系統的漏洞,以及每個系統為實現其目標所做的妥協。

FeiProtocol

Fei的一個風險是,其抵押品價格急劇下跌帶來的負面螺旋效應。這是一個不可避免的風險,因為他要做的是,維持一個固定的1美元掛鉤匯率,而這個匯率是由不穩定的抵押品支持的。如果其抵押品的價格跌幅足夠大,該系統能不能長期維持掛鉤匯率就得打問號了,并可能會引發"銀行擠兌"。

在這種情況下,正如我們在非抵押穩定幣的情況,支持價格的投機者將很快消失。此外,系統將需要通過其"掛鉤權重調整?"來維持錨定狀態。然而,由于無常損失,而且權重調整基本上是利用抵押品來支持公開市場上的價格,負反饋循環可能會隨之而來。為支撐價格而賣出抵押品意味著以后支撐價格的抵押品減少,造成信心不足,從而削弱價格,導致更多的抵押品被賣出。這種情況可能會持續下去,變成完全的死亡螺旋。

Fei提出對抗死亡螺旋的方法之一是,TRIBE可以用來重新抵押。不過,這需要通過緊急投票才可行。這方法要不要啟用,在于是協議是否會因為擔心情況再次出現而恢復。

不論如何,Fei的一個積極方面是,它比超額抵押的穩定幣資本效率更高,而且比第1代純算法穩定幣更穩健。

Reflexer

Reflexer是基于多抵押DAI,這種模式的優勢是通過了2018-2019年熊市的考驗。這意味著黑天鵝風險相當小。但有一定的預言機風險,因為由于預言機的工作方式,系統中的價格會略有延遲。理論上,價格可能會迅速下降,本應標記為清算的貸款將無法被正確標記。結果就是用戶有時間取回存款,導致系統的抵押物不足。

RAI做出的一個權衡是,讓系統的資本效率低于部分抵押的系統。該系統的一個特點是,如果對RAI的需求大大超過ETH價格的上漲,那么RAI的長期美元價格可能會呈下降趨勢。這是因為如果對RAI的需求過剩,贖回價格會向下移動。這可能會降低持有人在現實世界中的購買力。

另一個值得注意的風險是,鏈上PID控制器很復雜,可能很難找到合適的平衡點來維持系統的穩定。

FloatProtocol

與FEI類似,FLOAT的主要風險之一是抵押品價值下降引起的"銀行擠兌"。在這種情況下,如果ETH的價格下降很多,協議將通過緩慢移動目標價格來調整。收縮將由籃子支付,由BANK支持。

有趣的是,突然大舉拋售FLOAT實際上會對協議有利,它可以讓協議迅速提升其籃子系數。這是因為每一次收縮拍賣,該協議最終會得到較高的籃子系數。

然而,FLOAT的風險在于,如果價格長期劇烈波動,流動性和對BANK的投機性需求可能會消失。這意味著協議將很難使價格回到目標。相反,該協議將依靠目標價格的波動來吸收一段時間后的所有壓力。與Fei不同的是,Float仍然會按照設計的方式運行,只是目標價格的跌幅會比理想的大。

關于Float設計的一個很好的特點是,隨著協議的使用量越來越大,BANK的穩定性和市場接受度越來越高,籃子系數可以投票降低到100%以下。這將使協議的資本效率更高,接近于真正的獨立數字貨幣。

關于發行和啟動方式的說明

附帶說明一下,這篇文章并沒有涉及發行和發行方式。

VC融資是鑒別項目質量的一個很好的信號。然而,這會讓項目在早期階段遠離其核心用戶群。我們采取了"民主啟動"的方式,將大部分BANK治理代幣分發給其他平臺的活躍治理參與者。我們設置了3萬美元的存款上限和提過白名單的方式來實現。結果到目前為止,大約有4000個地址購買或挖BANK。

最后

總的來說,我們試圖調查每種方法之間的差異。重要的是,系統設計可能并不完美。最后實踐結果會說話,成功的將是那些適應性最強、最能迭代的團隊,或許他們會相互借鑒想法。

我們認為,兼收并蓄對于穩定幣的進化來說是一件好事。DeFi需要自己的穩定體系,而這種穩定與TradFi無關,我們相信當前和未來的演進會實現這一點。

Tags:LOAFLOATFLORAIUPLOAD幣FLOAT價格hong kong flokiKurai MetaVerse

Ergo落地應用之NFT市場:Ergo拍賣行作者:GuyBrandon Ergo公鏈平臺允許用戶安全而又輕松地出售Ergo的NFT,這是不斷發展的DeFi運動的一次重大發展.

1900/1/1 0:00:00Filecoin又刷了一波存在感。3月18日早晨,FIL一度漲至95美元以上,相比于6天前上漲了1倍。24小時交易額達到44.02億美元,超過ETH.

1900/1/1 0:00:00今年以來,提供礦業生產工具顯卡的企業英偉達Nvidia,多次成功搶占加密領域頭條,RTX3060挖礦限制風波剛過去不久.

1900/1/1 0:00:00本文從理論和實踐的角度考察了數字貨幣的全球發展和競爭,并研究了中國中央銀行數字貨的設計。此外,在修正現有文獻不足的基礎上,本文基于四部門DSGE模型對DC/EP發行的經濟影響進行了定量分析.

1900/1/1 0:00:003月24日下午16點,比原鏈技術運營總監鐘立飛將對話社區密碼學顧問溫隆,對比原鏈2.0的路線及相關計劃展開詳細討論.

1900/1/1 0:00:00據Medium3月19日報道,Unmarshal宣布,種子輪和私募輪融資已結束,共籌集了260萬美元。公司將利用新資金用于建立高級數據索引器網絡,滿足整個DeFi生態系統需求.

1900/1/1 0:00:00