BTC/HKD+0.92%

BTC/HKD+0.92% ETH/HKD+0.26%

ETH/HKD+0.26% LTC/HKD+1.54%

LTC/HKD+1.54% ADA/HKD+3.09%

ADA/HKD+3.09% SOL/HKD+0.82%

SOL/HKD+0.82% XRP/HKD+2.23%

XRP/HKD+2.23%今年下半年的流動性挖礦熱潮,引發了加密市場的非理性繁榮,讓很多 DeFi 項目的 Token 價格短時間內暴漲幾十倍、上百倍。蘿卜、黃瓜、意面、三文魚、泡菜、豬排、餃子……幾乎每天都會上線各種新的「仿盤」,一時間似乎農作物與菜譜的名字都快不夠用了,DeFi 泡沫越來越大。

只有在潮水退去時,我們才會知道誰一直在裸泳。隨著 DeFi 仿盤的變多,流動性挖礦的收益率不斷下降,再加上頻繁發生的黑客攻擊事件,導致泡沫破滅,許多 DeFi 仿盤直接奔向歸零的道路。

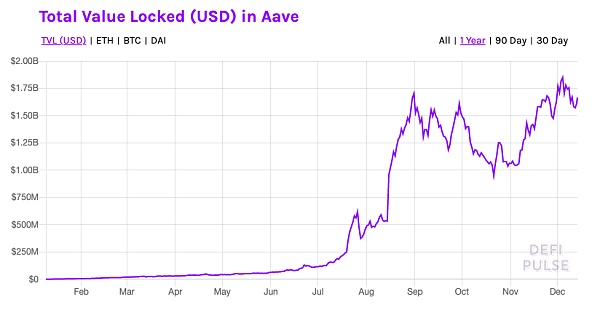

殺不死的,必使其更加強大。去中心化借代平臺 Aave 在 DeFi 泡沫破滅后,也遭遇了幣價暴跌、鎖倉資產腰斬的情況,但短短幾周內,其幣價就從最低點反彈了 3 倍多,鎖倉的加密資產規模也再次回到 16.3 億美元。

圖:Aave 近一年來的鎖倉資產規模;來源:DeFi Pulse

Aave 的前身是 ETHLend,經歷過 2018、2019 大熊市的考驗。Aave 沒有特別顯赫的投資機構扶持,創始人團隊也沒有聲名遠揚的光環,但它卻穩扎穩打,厚積薄發,成為了今年的一匹黑馬,穩坐 DeFi 借代領域的第三把交椅(Maker, Compound)。

今天這篇文章,我們主要來了解一下 Aave 這匹黑馬。

ETH 2.0總質押數已超2700萬:金色財經報道,數據顯示,ETH 2.0總質押數已超2700萬,為27089616個,按當前市場價格,價值約496.22億美元。此外,目前ETH 2.0質押總地址數已超89.43萬,為894315個。[2023/8/5 16:20:10]

羅馬不是一天建成的,Aave 能有今天的成就,也是經過了兩年多的積累。

2017 年,加密貨幣行業掀起了 1CO 狂潮,很多團隊通過在以太坊上發 Token 進行融資解決了項目的啟動資金問題,當然,更多的項目融了錢之后就跑路了。

當時,還在芬蘭赫爾辛基大學讀法學碩士的 Stani Kulechov,聯合另外幾位志同道合的朋友,一同發起了 ETHLend 項目。同年 11 月,ETHLend 項目完成了初始代幣發行,籌了 4 萬多枚 ETH,按照當時的價格計算,約合 1650 萬美元。這個融資規模在當時并不亮眼,做個對比:2017 年波卡融了 1.44 億美元,Filecoin 融了 2.57 億美元,EOS 從 2017 年中到 2018 年中一共融了 40 多億美元。

圖:Aave 創始人 Stani Kulechov

ETHLend,顧名思義,就是在以太坊區塊鏈上做去中心化的借代服務。與現在的主流 DeFi 借代平臺不同,ETHLend 采用的是點對點的借代模式,如果用戶想要抵押加密資產進行借款,首先需要在 ETHLend 平臺發布借款請求,出借人看到適合的借款請求以后,再給借款人資金,同時收取底的加密資產。出借人也可以自己設置利率、期限、抵押品,創建貸款要約。

韓國法院批準延長Bithumb實控人的拘留期限至2月20日:金色財經報道,韓國首爾南部地方法院批準延長Bithumb實際所有者姜鐘賢(音譯)的拘留期限至2月20日。檢察機關在完成進一步調查后,預計在下周之內進行起訴。(News1)

據此前報道,2月2日,韓國首爾南部地方法院負責拘捕令的部長以涉嫌貪污、瀆職為由拘捕虛擬資產交易平臺Bithumb實控人姜鐘鉉(音譯),表示其“有逃跑和毀滅證據的可能”。此外,被認為是姜某親信的非上市相關公司代表趙某也一同被拘留。[2023/2/13 12:03:34]

這種點對點的借代模式,必須要出借人和貸款人的條件相符合才能匹配成功,所以效率低下,用戶體驗很差,導致 ETHLend 一直不溫不火,規模一直起不來。

2018 年 9 月,ETHLend 改名為 Aave。Aave 是一個芬蘭語的單詞,意為「幽靈」,根據官網介紹,“幽靈”代表 Aave 致力于為分散式金融創建透明、開放的基礎架構而努力。

后來,去中心化借代平臺 Compound 創新性地推出了基于流動性池子的借代方案。在這種模式下,借款人只需要向流動性池子借款,不需要匹配出借人;而出借人也只需要往流動性池子存款,不需要匹配借款人,效率和用戶體驗大大提升。

ETHLend 在基于流動性池子的借代方案被市場證明之后,于 2019 年 5 月提出了轉型計劃。今年 1 月 8 日,Aave Protocol 正式上線。、

Aave創始人:Aave V3將拓展至Metis網絡:1月28日消息,Aave 創始人 Stani Kulechov 表示,在 Aave V3 部署到以太坊之后,下一站將拓展至 Metis 網絡。此外,Aave 還將致力于質押服務(LSDs)、穩定幣 GHO 以及錨定穩定模塊(PSM)。[2023/1/28 11:33:44]

目前,Aave 采用的是和 Compound 類似的基于流動性池子的借代方案。

下面通過例子做一個簡單的介紹:

假設小黑想要通過 Aave 進行抵押借代,目前 Aave 支持以下 20 種加密資產進行抵押:

穩定幣:DAI、USDC、USDT、TUSD、sUSD

其他:ETH、WBTC、BNB、Aave、UNI、YFI、BAT、REN、ENJ、KNC、LINK、MANA、MKR、SNX、ZRX

我們假設小黑選擇了抵押 ETH。首先,小黑要向 Aave 中的 ETH 借代池中存入 ETH,存款的利息會根據市場對 ETH 的借代需求進行調整,目前 ETH 的年化收益率是 0.14%。

假設小黑存入了 100 枚 ETH,ETH 的市場價是 600USDT,即小黑的存款總價值為 60000USDT。存入 ETH 之后,小黑的錢包里會收到 100 枚 aETH。Aave 一個重要功能是「Aave 計息代幣(也稱為 aTokens)」,aETH 代表用戶在 Aave 上存入了 ETH,收到的數量和存款數量一致。aTokens 直接在錢包中產生利息,小黑可以看到每秒余額都在增長,因為 Aave 的利息按秒計算。

Aave與StarkWare的第一階段跨鏈合作已完成開發,將進行治理部署:10月29日消息, Aave與StarkWare的第一階段跨鏈合作已完成開發,將經過社區治理進行部署。該階段是Aave v2在以太坊上的aToken跨鏈至StarkNet的智能合約基礎設施,允許網絡用戶在StarkNet獲取跨鏈aToken,即可成為Aave v2在以太坊上的存款者。同時支持通過向用戶提供收費服務,以跨流動性到StarkNet,從而提升Aave v2在以太坊上的aToken持有者的收益率。

據此前報道,今年2月,Aave與Starkware的第一階段合作提案以100%的支持率投票通過,Starkware將通過提供Aave設施來提升StarkNet的用戶群,雙方將為此共同出資約38.5萬美元,并在2-3個月內開發完成。[2022/10/29 11:55:53]

在 Aave 上,因為不同的抵押資產價格波動性不同,所以最大貸款價值比(LTV)也有所差異。ETH 的最大貸款價值比是 75%,也就是說小黑抵押了總價值 60000USDT 的 ETH,最多可借 75%,即價值 45000USDT 的加密資產。

我們假設小黑借出的是 Uniswap 的 UNI,UNI 的市場價假設為 3USDT,小黑借出了 15000 枚。借款的利率與池中可用資金量相關,可用的資金比例越少,借款利率越高,利息也是按秒計算。

在 Aave 上,存在兩種類型的借款利率:固定利率和浮動利率,而且用戶可以自由切換。因此,比較好的策略是,借款時選擇利率低的那一種,中途如果另一種利率降到了更低的水平,立馬切換過去。

加密公司在NBA贊助協議中占主導地位,僅次于科技公司:金色財經報道,加密貨幣公司是2021-2022賽季NBA贊助的主要品牌之一,其協議排名高于傳統贊助商。在整個賽季中,不同的加密品牌投入了1億至1.5億美元,在整體上僅次于投資超過1.7億美元的科技公司。加密公司的投入為NBA貢獻了創紀錄的16億美元累計贊助。在上一季中,加密公司的贊助排名第43位。創紀錄的贊助出現在加密行業的增長中,其特點是越來越多的機構采用。與其他聯盟一樣,在大流行對體育產生廣泛影響后,NBA轉向加密貨幣作為一種推動增長的形式。大多數加密公司都在利用NBA來吸引更多的消費者,專注于冠名權、標識牌和場館標識。(finbold)[2022/6/1 3:56:38]

在 Aave 上抵押借代,需要注意清算門檻,不同的抵押資產價格波動性不同,清算門檻也不盡相同。ETH 的清算門檻是 80%,也就是說,當債務(借款+利息)達到抵押品價值的 80% 時將會被系統清算。在這個例子中,為方便計算先不考慮利息,如果 ETH 的價格跌到了 480USDT,UNI 價格不變,小黑抵押的 ETH 就會被系統強制賣出,以償還小黑的 UNI 債務。如果 ETH 價格不變,UNI 從 3USDT 漲到 3.2USDT,小黑抵押的 ETH 也會被清算。當然,如果 ETH 跌了,同時 UNI 價格漲了,小黑面臨清算的風險就更大了。

在上面這個例子中,小黑既是存款人,又是貸款人。小黑也可以只做存款人,在 Aave 中存入 ETH 賺取利息。

除了存款人和貸款人,Aave 上還存在第三種角色:清算人。

清算人在他人面臨清算時,可以替他還債,同時獲取系統給的清算獎勵。還是上面這個例子,假如 ETH 跌到了 480USDT,UNI 價格不變,小黑抵押的 ETH 要被系統清算,清算獎勵為 5%。小張作為此次的清算人,可以以 5% 的優惠折扣,即 456USDT 的單價拿下小黑抵押的 ETH(市場價 480USDT),同時替小黑償還 UNI 債務。

清算獎勵,本質上是系統以低于市場價的價格拋售用戶抵押的資產,從而避免發生系統性風險。任何人都可以充當清算人的角色。

除了常規的抵押借代之外,Aave 還有另外一個著名的業務:閃電貸(Flash Loans)。

閃電貸是 Aave 的首創,是專門為開發者設計的。

閃電貸不需要抵押加密資產來保證還款,唯一限制的是貸款的還款時間。只要在發放貸款的同一區塊內使用貸款并全額還款,該筆貸款就被視為是有效的。相反地,如果貸款沒有在同一區塊內還清,整個交易就會失敗。

閃電貸一般需要用戶通過編程實現,但目前也出現了一些工具,比如 CollateralSwap、DeFi Saver、Furucombo 等,使得用戶不需要編程也能使用閃電貸。

閃電貸的用途主要可以分為三類:

1、套利:這是目前閃電貸使用最多的地方,之前 Value DeFi 遭受黑客攻擊,黑客就是利用了閃電貸進行套利,并留言“你們真的懂閃電貸嗎?”

2、重新貸款:如果某 DeFi 貸款利率是 4%,后來發現另外一個貸款方只要 3%,那么你可以用閃電貸直接把第一個貸款還了,然后再從第二個貸款方獲取貸款,最后償還閃電貸。

3、更換抵押的加密資產:比如你的貸款本來是 ETH 抵押的,你想換成 WBTC 抵押,那么就可以用閃電貸把貸款還了,取回 ETH,然后用 WBTC 再進行抵押貸款,最后償還閃電貸。

由于閃電貸是在同一個以太坊區塊內完成,對于貸方而言,閃電貸是零成本、零風險的,所以很多借代平臺(比如 dYdX)提供的閃電貸不收取任何費用(以太坊礦工費不是借代平臺收取的),但 Aave 的閃電貸會收取 0.09% 的費用。即便如此,自上線以來,Aave 閃電貸累計交易額已經達到了 12.6 億美元,增長非常迅速。

圖:Aave 閃電貸累計交易額;來源:aavewatch

今年 12 月初,Aave V2 正式上線。

相比于 V1,V2 在很多方面進行了改進,比如對 Gas 的優化。不僅如此,V2 還上線了很多新功能,比如收益和抵押品互換、用抵押品還款等等。

在 Aave V2 中,最值得關注的兩個新功能是:閃電貸批處理,以及債務代幣化。

1、閃電貸批處理

在 Aave V1 中,閃電貸借款人一次只能借到一種 Token。根據官方的介紹,在 Aave V2 上,閃電貸批處理允許開發者在同一筆交易內使用多個加密資產執行閃電貸,這意味著閃電貸借款人幾乎可以獲得所有協議的流動性。

2、債務代幣化

在 Aave V2 中,用戶的債務將被代幣化,因此借款人將收到代表其債務的 Token。

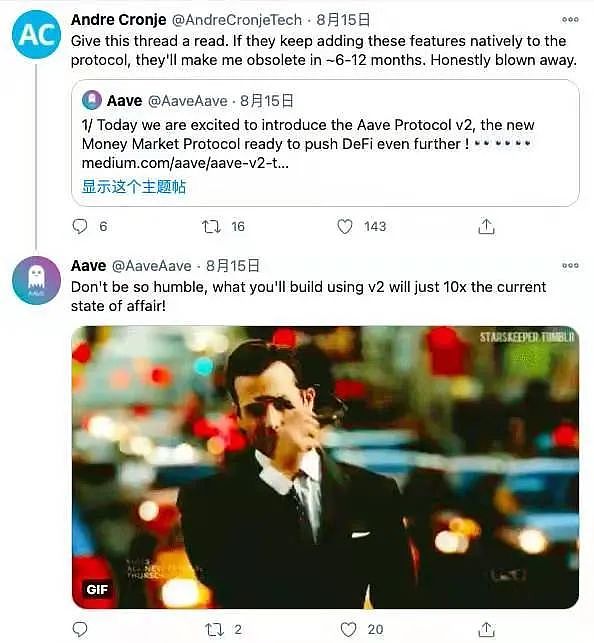

YFI 創始人 Andre Cronje 在評價 Aave V2 時,贊嘆道:

如果 Aave 持續不斷地在協議中加入這些功能,6~12 個月之后,它將會讓我感覺自己落伍了。老實說,我被嚇到了。

對此,Aave 的官方推特回復道:

別這么謙虛,你用 Aave V2 打造的東西只是目前狀況的 10 倍而已!

Aave V2 是不是真的比 V1 強十倍,閃電貸批處理和債務代幣化又會給 Aave V2 帶來哪些積極的影響和變化,或許只有時間會給我們答案。

今年 7 月,Aave 獲得了英國金融行為監管局(FCA)批準的電子貨幣機構(EMI)牌照;今年 10 月,Aave 再次獲得投資機構的資金加持,成功融資 2500萬美元。

從 ETHLend 到 Aave,從 V1 到 V2,Aave 是區塊鏈行業里為數不多的、穩扎穩打一步步實現其路線圖的項目。未來的 Aave 會發展成什么樣子,我們拭目以待。

金色財經 區塊鏈12月22日訊? 鏈上互助保險平臺Nexus Mutual創始人Hugh Karp的個人錢包地址在世界標準時間12月14日星期一上午9點40分遭受到攻擊.

1900/1/1 0:00:00首先,基于德鄰資本對波卡生態的長期研究,我們須明確指出,在平行鏈正式鏈接到波卡( Polkadot)或Kusama中繼鏈并實現跨鏈之前,波卡(Polkadot)并沒有實現真正的生態.

1900/1/1 0:00:0012月1日,ETH 2.0階段0的成功啟動標志著以太坊已正式邁入2.0新紀元,隨后,以太坊將陸續啟動后續三個階段。面對網絡擴展性、成本和效率等現實挑戰,加速ETH 2.0升級顯得尤為迫切.

1900/1/1 0:00:00NEXFIN是以FOREX零傭金為目標而成立的FOREX保證金經紀服務,加入了全球首個基于歐盟的區塊鏈代幣模式,目前已完成30多個支付系統的鏈接,并在2021年3月正式服務前完成開發.

1900/1/1 0:00:00要點: 美國財政部下屬金融犯罪執法網絡(FinCEN)已發布了針對未托管加密貨幣錢包的擬議規則;這些規則將要求貨幣服務企業向FinCEN報告此類錢包的某些加密交易;FinCEN稱這些規則旨在打擊.

1900/1/1 0:00:00隨著XRP在交易所中下架和暫停交易后價值暴跌,Ripple Labs周二發表聲明,鄭重回應美國證券交易委員會(SEC)對該公司的指控.

1900/1/1 0:00:00