BTC/HKD+0.31%

BTC/HKD+0.31% ETH/HKD-0.3%

ETH/HKD-0.3% LTC/HKD+0.93%

LTC/HKD+0.93% ADA/HKD+0.63%

ADA/HKD+0.63% SOL/HKD+0.63%

SOL/HKD+0.63% XRP/HKD+2.08%

XRP/HKD+2.08%3月25日,PancakeSwap的鎖倉量與交易量超越以太坊上最大的去中心化交易所Uniswap,以太坊上高昂的Gas費使生態中DeFi項目的價值外溢,而BSC、Heco等公鏈的DeFi發展狀況已經不能再被忽視。本文將回顧這一個月DeFi項目的進展,并橫向對比各條公鏈目前的DeFi現狀。

項目更新與上線

Ellipsis是3月24日在BSC上線的一個去中心化交易所,專注于穩定幣等同類資產間的交易。Ellipsis分叉自Curve,得到了Curve的官方授權。作為回報,EPS代幣的25%將分發給veCRV的持有者。Ellipsis在上線不到24小時內,積累了將盡9億美元的TVL。高APY對于Ellipsis的資金獲取起到了很好的作用,目前協議中鎖定的資金已經超過24億美元,穩定幣池3PoolLP代幣的質押挖礦APY為95%,EPS/BNB的質押挖礦APY為1632%。

PopsicleFinance與跨鏈交易平臺Multichain.xyz、Tether合作推出來首個官方跨鏈USDT資產fUSDT。Popsicle的平臺幣ICE以及fUSDT于3月底上線,ICE代幣總供應量的6%分發給來Discord的早期參與者,以及Cream、Sushiswap、RenProtocol、BadgerDao的部分參與者。

摩根大通:Curve攻擊影響已得到控制,但DeFi正在“萎縮或停滯”:金色財經報道,以Nikolaos Panigirtzoglou為首的摩根大通分析師在一份報告中表示,最近Curve Finance攻擊對去中心化金融(DeFi)生態系統的蔓延似乎已得到控制,然而整個DeFi生態系統仍處于萎縮或停滯狀態。談到整個DeFi生態系統,分析師表示,由于一些挑戰,過去一年增長陷入停滯,包括 Terra 和 FTX 的崩潰、美國監管打擊和不確定性、黑客攻擊和更高的交易費用。他們表示,這削弱了投資者的信心,導致資金外流和 DeFi 用戶退出。

但分析師表示,DeFi 的某些部分表現良好,比如Tron 生態系統和以太坊Layer 2網絡,包括Arbitrium和Optimism,這些網絡的總鎖定價值(TVL)在過去幾個月都在上升。分析師表示,TVL 的上升可能歸因于他們為用戶提供了更快、更便宜的交易,否則用戶將面臨以太坊網絡擁堵和更高的交易成本。[2023/8/4 16:17:18]

算法穩定幣項目密集更新或上線,Reflexer調整來非治理代幣的回溯獎勵規則;Float進行了參與更廣的Phase2,目前已迎來Phase3;OlympusDAO通過InicialDiscordOffering發放了初始代幣并上線;FeiProtocol迎來創世啟動,在創世階段結束時,共有63.9萬枚ETH參與,鑄造了13億枚FEI。

數據:以太坊上DeFi協議總鎖倉量533.4億美元:據歐科云鏈OKLink數據顯示,截至今日16時,以太坊上DeFi協議總鎖倉量約合533.4億美元,環比上升3.61%。

當前鎖倉量排名前三的DeFi協議分別是Maker 62.4億美元(+2.34%),WBTC 61.3億美元(+2.37%)以及Compound 51.5億美元(+5.4%)。七日鎖倉量增幅前三名的分別是SashimiSwap(+132.11%),imBTC(+74.31%)以及YFLink(+56.72%)。[2021/3/3 18:11:10]

Alchemix于2月底在上線時alUSD的上限被限制為5000萬,3月份逐漸擴大規模,目前alUSD的流通量已經超過2.4億。Alchemix允許創建代表未來質押收益的合成代幣。質押DAI后,允許用戶從協議中合成50%比例的alUSD,質押的DAI會被放入Yearn中進行挖礦,挖礦獲得的DAI可以直接取出,也可以用于償還alUSD債務。與直接將DAI等資產放入Yean中獲得的LP代幣yDAI等不同,alUSD的資金效率更高。yDAI只是一個取回本金及收益的憑證,賣出后將不會再享有任何權益;而在賣出alUSD后,抵押資產仍在Alchemix中挖礦,可繼續獲得收益。Yearn的TVL首次突破20億美元,也離不開Alchemix的貢獻。

ConsenSys創始人:DeFi建立的合作市場會增加項目的真正用戶:ConsenSys的創始人Joseph Lubin發推表示:“大家可能以前曾經聽過我談論所有權經濟。DeFi證明了建立更多的合作市場是有可能的,在這些市場中,價值不僅會增加給投資者或員工,而且還會增加項目的真正用戶。”[2021/1/28 14:11:37]

Uniswap公開了v3版本的詳細資料,新增聚合流動性、多級費率控制、范圍訂單等功能,可提高LP的資金使用效率,為交易者提供更好的流動性。例如,通過將穩定幣交易對的價格設定在1附近,降低交易費率,可能實現和Curve類似的大額穩定幣交易體驗。Uniswap創始人HaydenAdams也表示,可以在Uniswapv3中提供DAI/USDC價格在0.999-1.001之間的流動性,來代替MakerDAO的穩定錨定模塊。

BSC總鎖倉量超200億美元,以太坊生態更均衡

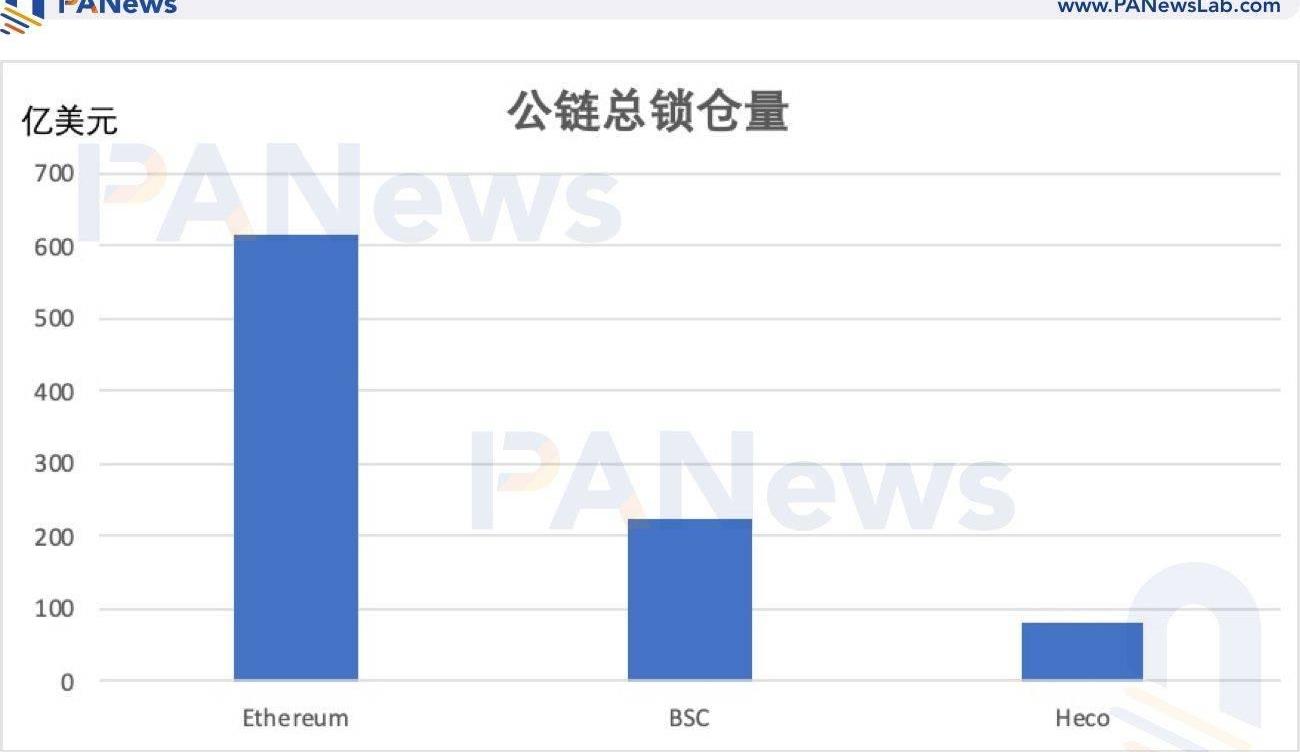

截至4月6日,以太坊、BSC、Heco的總鎖倉量分別為617億美元、225億美元、80億美元,以太坊鎖倉量仍然遠超其它公鏈,在三大公鏈中鎖倉量占比67%,說明以太坊仍然在DeFi的發展中占據主導地位。

Chainlink聯合創始人:有快慢兩種途徑推動主流采用DeFi:Chainlink聯合創始人Sergey Nazarov在Chainlink主辦的智能合約峰會上表示,他認為DeFi有兩種“跨越鴻溝”的方式,能讓更多web2.0公司采用這些技術:“這種轉變發生在兩種不同的關鍵動力中。較慢的路徑是利息收益率。我們目前處于低利率環境,對收益率的追求無疑會成為一大驅動力。第二條,也是更快的途徑,即通過交易對手風險。這就是基于品牌擔保的償付能力有欠缺之時,而基于數學的合約擔保正好出現。慢一點的途徑不可抗拒,而快捷路徑則是可怕的,但我們將看到兩者。”

他補充道,DeFi的一個令人興奮的可能性是,當人們開始考慮將區塊鏈用于金融產品時,此前關于該項技術只用于代幣的想法在轉變。業界最終會看到投資者擁有加密資產,因為他們相信加密資產比其他金融產品具有更高的價值,而且不會僅僅把加密作為一種多樣化的手段。Nazarov指出,市場數據等數據總是必不可少的,但隱私也是如此。他提到了Chainlink最新收購的DECO。DECO協議使用先進的加密技術和零知識證明為用戶提供增強的隱私。(Cointelegraph)[2020/8/30]

分析 | 絕大多數DeFi DApp建立在以太坊區塊鏈:根據幣安研究院6月6日的報告,以太坊開發者構成了DeFi DApp創作者的絕大多數。DeFi生態系統的主要基礎是支持區塊鏈資產的借貸平臺。該報告認為,按市值計算,以太坊是最大的可編程區塊鏈,因此它是大多數DApps的誕生地。但隨著新的和不斷增長的平臺(如EOS)引入,這種情況可能會改變。[2019/6/8]

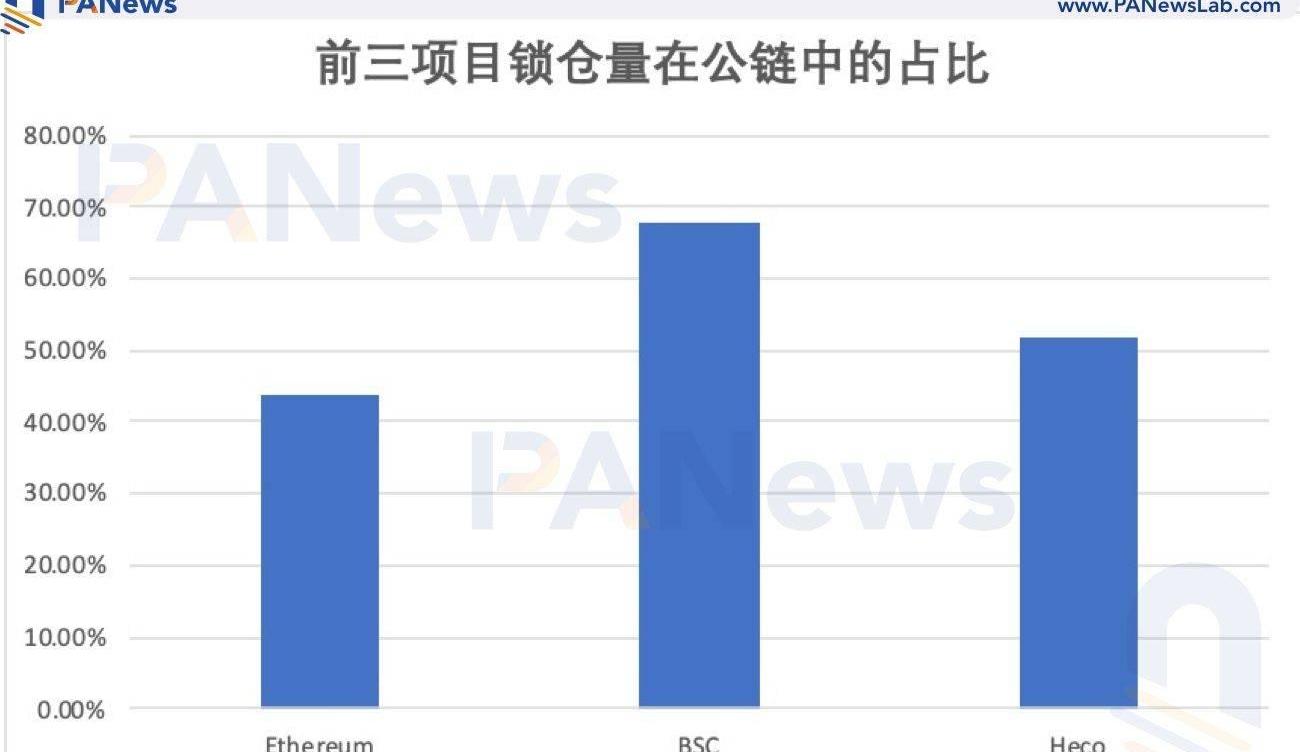

可以用頭部項目在公鏈中的鎖倉占比,來衡量該公鏈中的DeFi項目是否足夠多樣化。BSC中PancakeSwap、Venus、Ellipsis三個項目中總共鎖定了153億美元資金,占BSC總鎖倉量的68%;其中,Pancakeswap鎖倉量占BSC的34%。Heco中MDEX、BXH、CoinWind共鎖定了41.6億美元資金,占Heco鎖倉量的52%;MDEX的鎖倉量占Heco的27%;以太坊中Uniswap、Compound、Maker總共鎖定了271億美元資金,占以太坊總鎖倉量的43.9%;鎖倉量最多的Uniswap只占以太坊總鎖倉量的15.7%。這說明BSC中的資金更多的集中在頭部項目中,而以太坊上的資金相對比較分散。

去中心化交易所:Uniswap遇到勁敵PancakeSwap

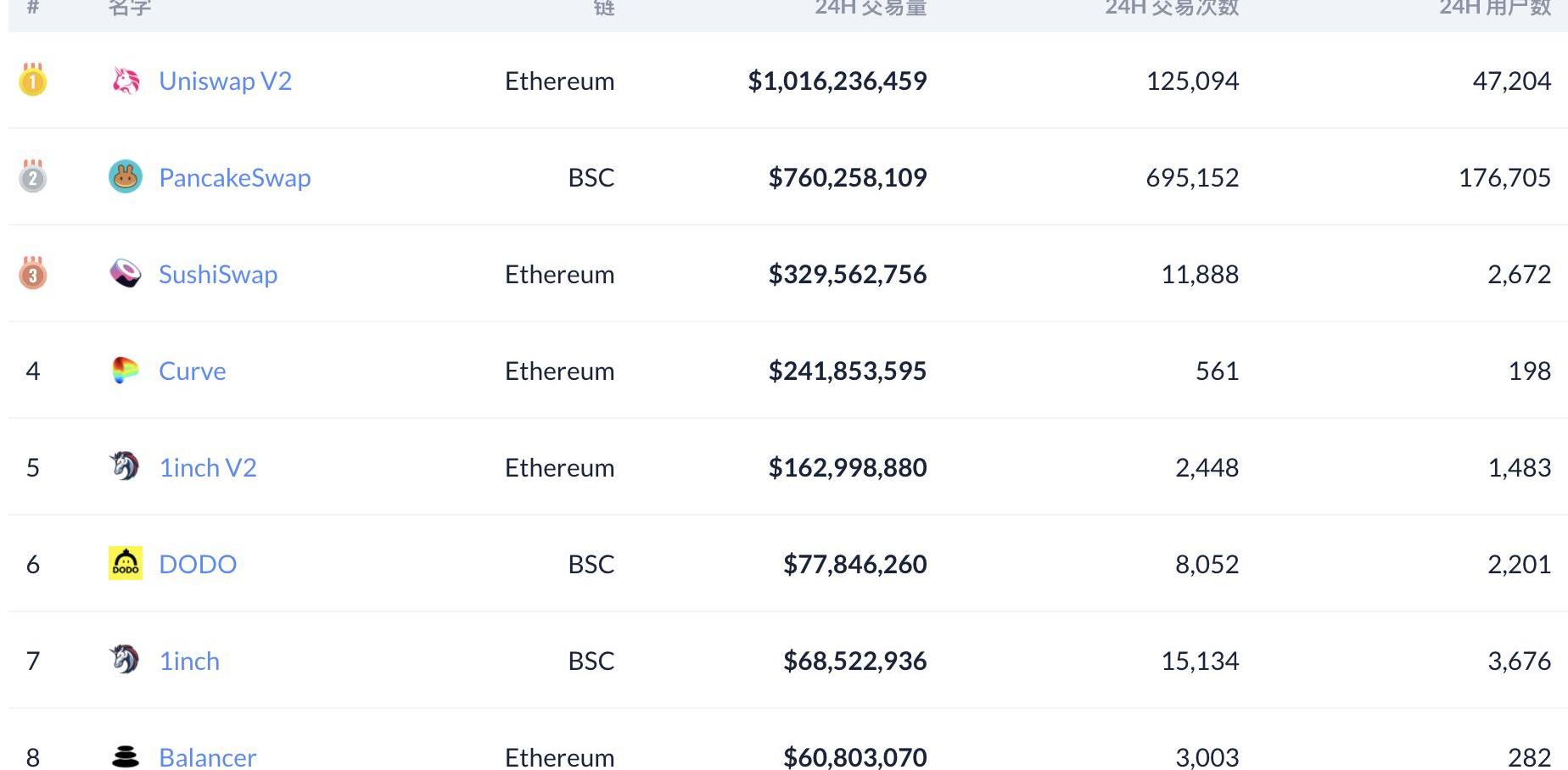

在FeiProtocolFEI-ETH交易對25.7億美元流動性的加持下,Uniswap96億美元的流動性超過同一生態中SushiSwap48億美元,以及BSCPancakeSwap72億美元、HecoMDEX21.4億美元的流動性。

Uniswap過去24小時10億美元的交易量也超過PancakeSwap與SushiSwap,MDEX因為有交易挖礦,數據沒有參考價值。得益于較低的費用,PancakeSwap過去24小時用戶數是Uniswap的3.74倍,24小時交易次數是Uniswap的5.56倍。

作為BSC上的龍頭項目,PancakeSwap與Uniswap的差距并不大,用戶數及交易筆數甚至高于Uniswap。

抵押借貸

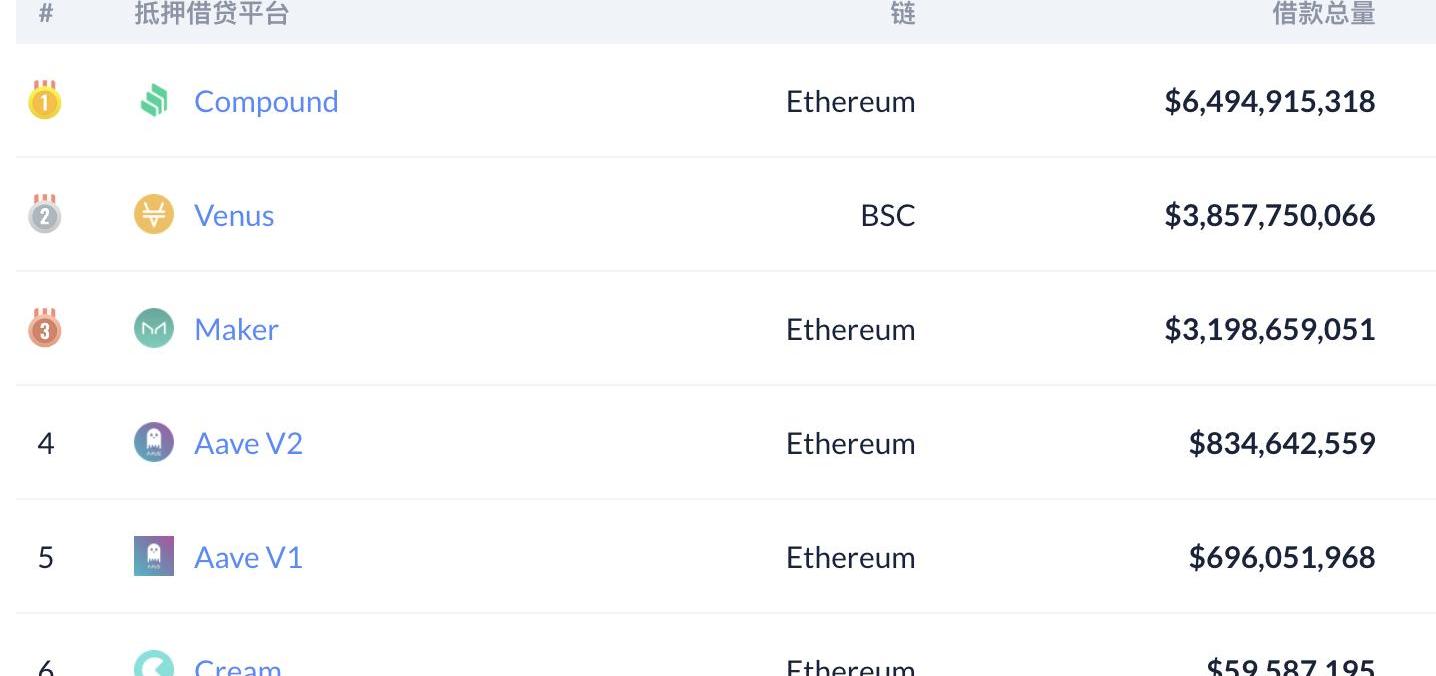

對于資金需求量較大的抵押借貸而言,以太坊上的Compound159億美元的總存款、64億美元的總借款,均位于第一。第二位為BSC上的Venus,總存款80億美元,總借款37億美元。而Heco上的借貸龍頭LendHub,存款總量只有12億美元,與前兩者相差較大。

穩定幣

USDT作為最大的穩定幣,流通量已經達到430億美元,在Omni、ETH、Tron、EOS、Liquid、Algorand、SLP、Solana上均有授權發行,其中在ETH和Tron上的授權發行量分別為224億美元和198億美元。

幣安和火幣均有自己的穩定幣,但均由Paxos托管與發行,瀏覽器中的官網也均指向paxos.com。從Tether官網的透明度表中并沒有看到USDT有在BSC和Heco上發行,但BSC和Heco中也有很多的USDT流通,這是由USDT經過交易所中心化跨鏈后生成的WrappedUSDT。

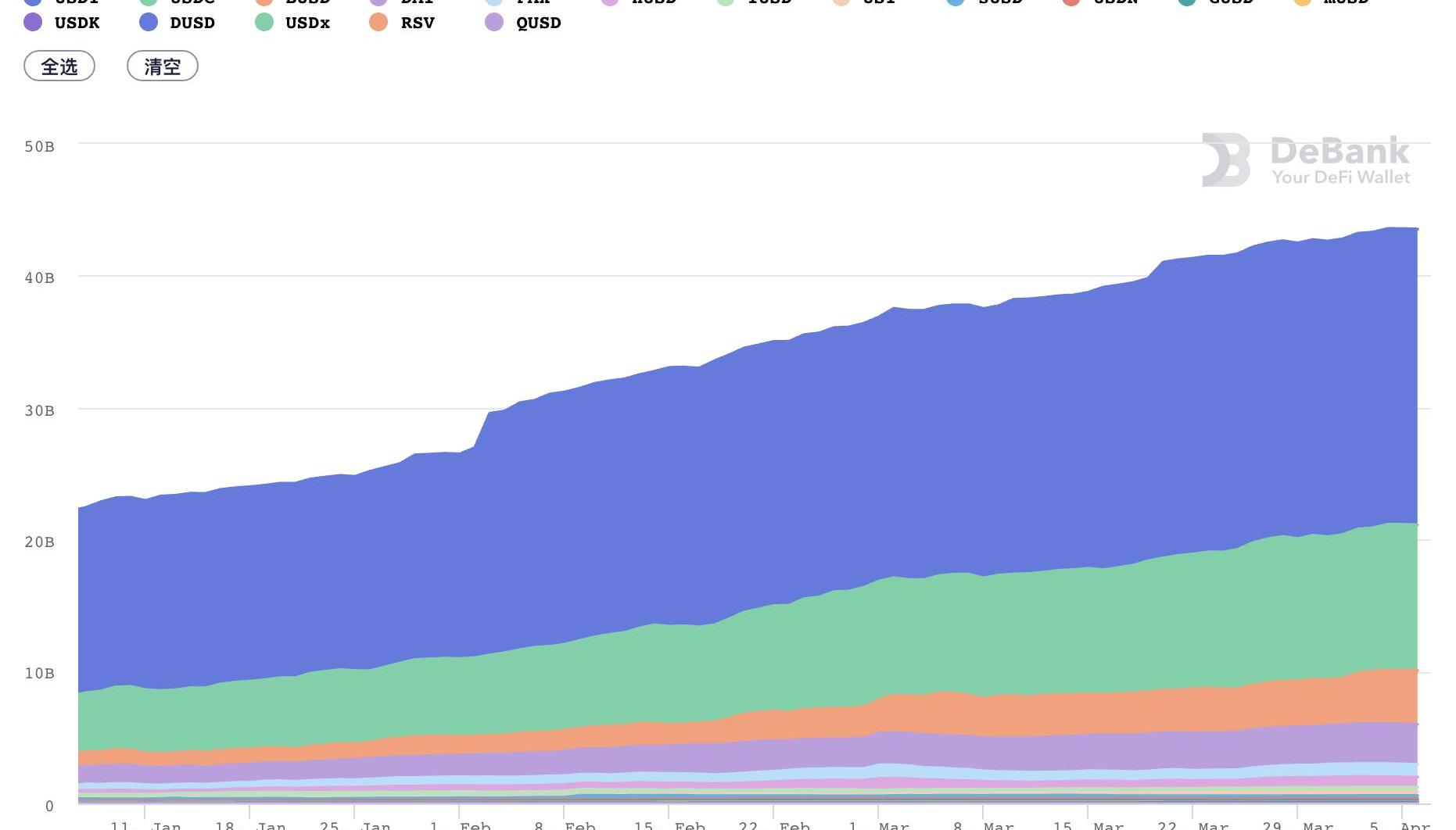

目前,以太坊網絡中的穩定幣流通量已經達到435億美元,上個月增加了17%。

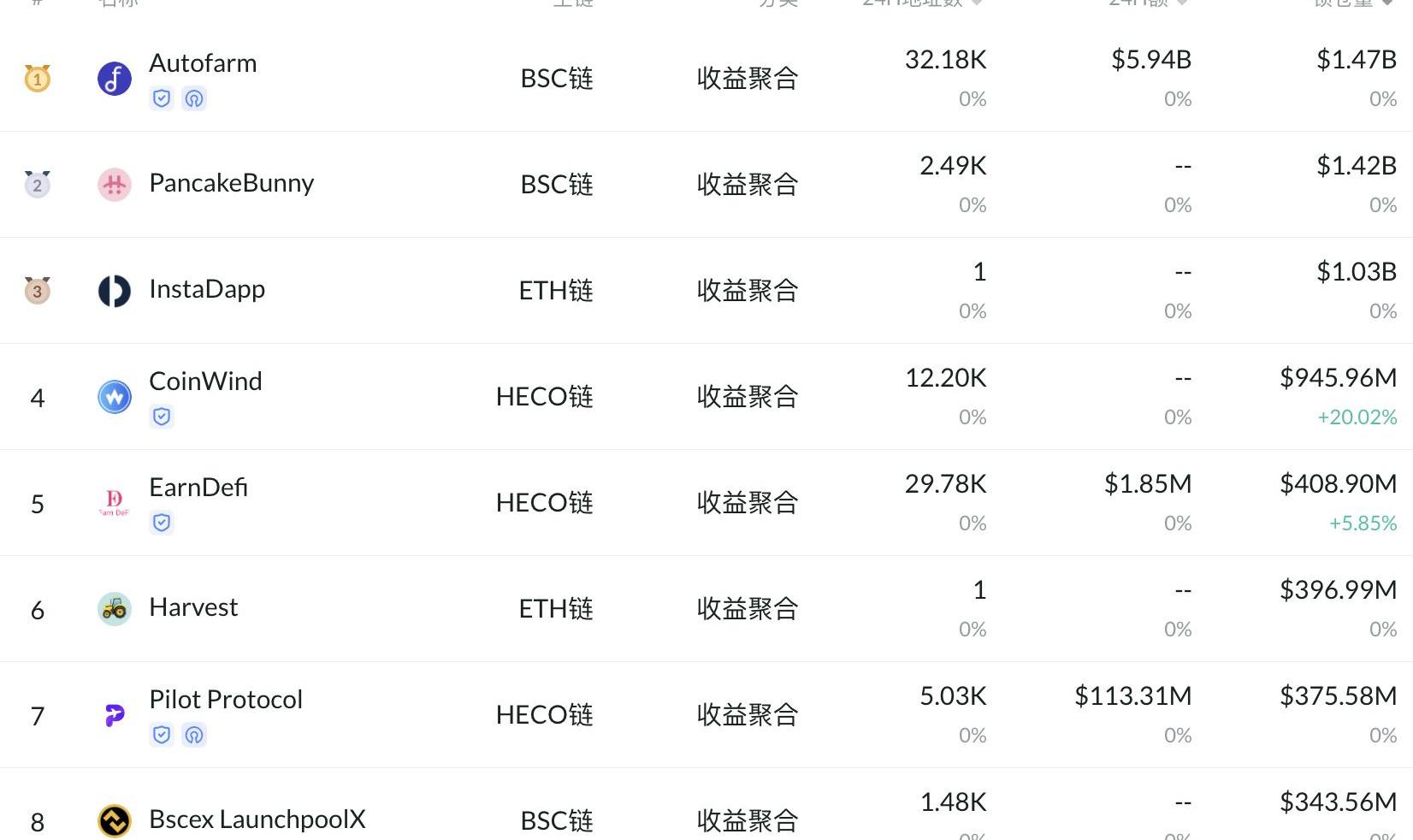

收益聚合

Yearn在近期總鎖倉量首次突破20億美元,InstaDapp鎖倉量10億美元;BSC上的AutoFarm鎖倉量達到14.7億美元,PancakeBunny鎖倉量14.2億美元。以太坊與BSC上的收益聚合器管理的資金差距并不大,Heco在總體資金規模較小的情況下,CoinWind的鎖倉量也有接近10億美元。

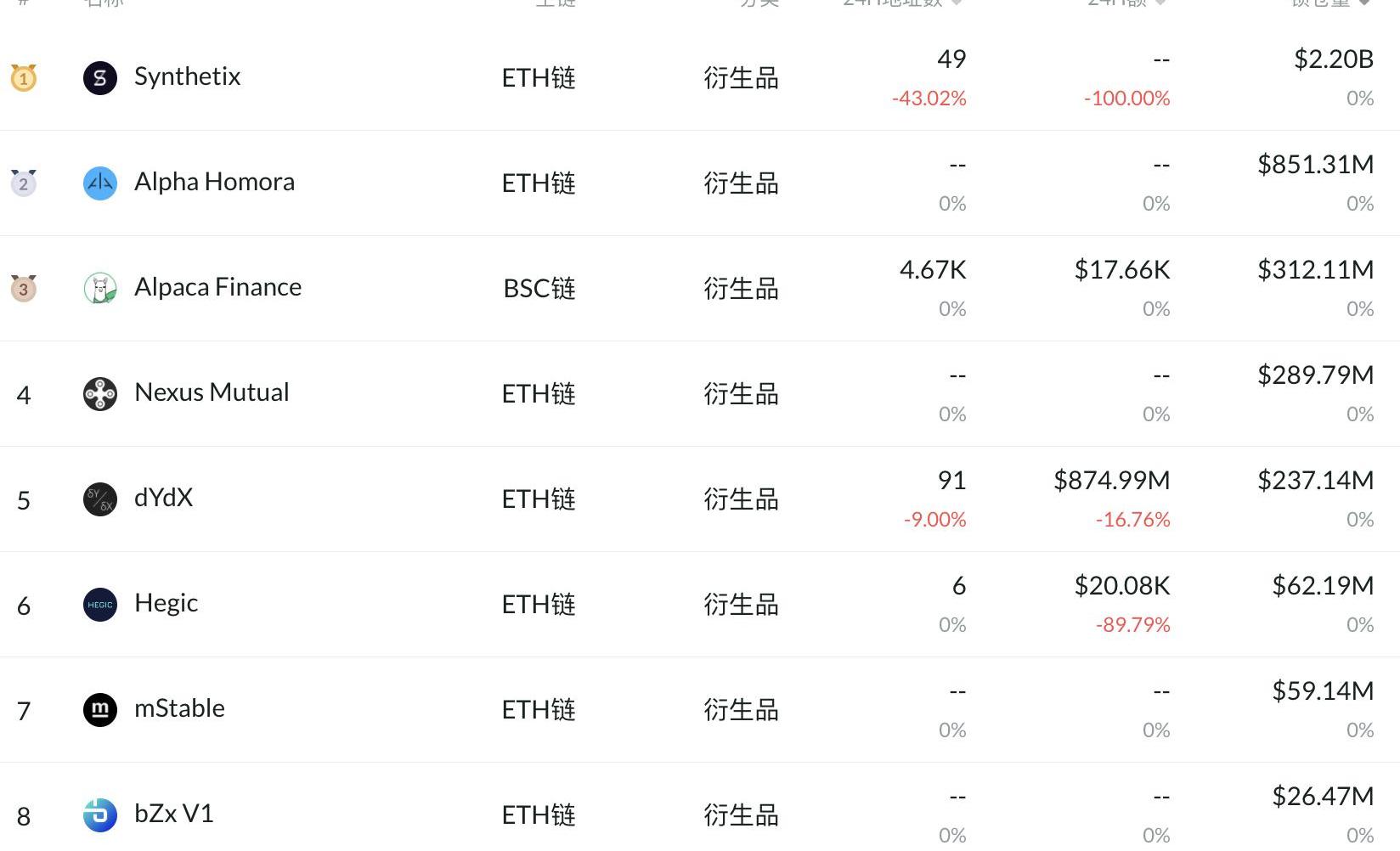

衍生品

以太坊生態中合成資產、杠桿交易、保險、期權等生態相對比較完善,而這些項目對于公鏈來說,并非最急需的,其它公鏈中,只有BSC上的AlpacaFinance中鎖定有3億美元的資金。到目前為止BSC與Heco在衍生品的發展上與以太坊差距較大。

總結

BSC中的頭部項目與以太坊相差不大,如PancakeSwap鎖倉量與交易量與Uniswap的接近,甚至有時候超過Uniswap,且活躍用戶與交易筆數比Uniswap多;借貸龍頭Venus存款與借款數據相對可觀;而Heco上這類需要大量資金的項目與以太坊和BSC仍有較大差距。

BSC和Heco中的資金也更集中于頭部項目,對于一些不是最急需的項目,如衍生品類,BSC和Heco上還沒有比較優質的項目。

金色周刊是金色財經推出的一檔每周區塊鏈行業總結欄目,內容涵蓋一周重點新聞、行情與合約數據、礦業信息、項目動態、技術進展等行業動態。本文是項目周刊,帶您一覽本周主流項目以及明星項目的進展.

1900/1/1 0:00:00許多人都認為比特幣的工作量證明機制“浪費電力”。我尋思著跟大家解釋一下:其實一切都是能量,貨幣也是能量,對能量的評價是主觀的,最后,PoW的能量消耗比之現有的管制系統如何.

1900/1/1 0:00:00DeFi數據 1.DeFi總市值:1078.45億美元 市值前十幣種排名數據來源DeFiboxDeFi總市值數據來源:Coingecko2.過去24小時去中心化交易所的交易量:26.

1900/1/1 0:00:00撰文:AdrianaHamacher翻譯:Turboggs、Jane、三文魚,來自于DAOchurch 概要 得益于NFT的蓬勃發展和新法律的利好,DAO正準備成為主流.

1900/1/1 0:00:00美圖公司又一次出手了。 美圖公司在港交所發布最新公告,該公司繼3月7日和3月17日之后,4月8日根據加密貨幣投資計劃在公開市場交易中進一步購買了175.67798279單位的比特幣,總對價約為1.

1900/1/1 0:00:00回顧2020,征戰20212020年5月,太壹科技&優盾錢包作為一匹區塊鏈技術服務領域的黑馬一躍而出,自此勢不可擋.

1900/1/1 0:00:00