BTC/HKD+1.14%

BTC/HKD+1.14% ETH/HKD+0.79%

ETH/HKD+0.79% LTC/HKD-0.25%

LTC/HKD-0.25% ADA/HKD+0.29%

ADA/HKD+0.29% SOL/HKD+2.55%

SOL/HKD+2.55% XRP/HKD+0.2%

XRP/HKD+0.2%本文來源:李迅雷金融與投資

作者:陳興

去年是全球貨幣超發規模最大的一年,巨量貨幣流入市場,使得投資者普遍對通脹擔憂,對“硬通貨”的信任度下降。但去年以來,比特幣價格漲幅領跑各類資產,比特幣的價格也是屢創新高。不過,比特幣的波動性也極大,4月18日當天的最大跌幅超過15%,故它更像成長型資產而非貨幣。從中長期視角來看,比特幣價格趨勢的形成事實上有著宏觀環境變化的影子。作為比特幣以及由其代表的數字資產系列研究報告的第一篇,本文對此進行展開分析。

主要觀點:

安全資產需求上升。史無前例的新冠疫情,對全球經濟都造成了顯著沖擊,這也使得人們對于安全資產的需求有所上升。從美國的情況來看,疫情使得人們預防性儲蓄需求增強,我國的情況也同美國類似。從收入結構上來看,疫情后經濟的K型復蘇意味著高收入群體財富占比繼續提升,而在安全需求上升的背景下,高收入群體財富的擴張也勢必帶來對于安全資產的配置增加。

傳統資產“安全感”缺乏。那么,哪些資產能夠給人們提供“安全感”呢?過去很長一段時期以來,住房被視為我國最能夠帶來“安全感”的資產,但在“房住不炒”的政策背景下,近來房價漲幅遠趕不上前幾年的水平,住房作為資產所帶來的“安全感”下降,逐漸回歸到居住屬性的定位。

國債也常是資產配置中“安全感”的來源之一,過去債券市場的幾輪牛市與此不無關系。而當前我國十年期國債收益率仍處于后30%的分位數水平,即便存在價格上漲的空間,幅度或也相對有限。不僅我國傳統資產帶來的“安全感”減弱,其實海外也不例外。發達國家貨幣向來被視為海外安全資產的重要標的,但這次為了應對疫情,各國央行紛紛“開閘放水”,削弱了貨幣的購買力。

觀點:鑒于大宗商品價格上漲,美加將在2022年跌至1.20:10月8日消息,盡管基本面對加拿大經濟仍相對有利,但加元在第三季度走軟。展望未來,加拿大國家銀行財富管理經濟學家預計,美元兌加元明年將走低至1.20。鑒于未來幾個月能源價格不會大幅下跌,我們認為美加應該會走低。鑒于加拿大勞動力市場近期的表現,以及大宗商品價格和名義GDP的積極前景,我們繼續預計加拿大央行將在10月份再次縮減量化寬松規模。鑒于我們上調了對石油和天然氣價格的預測,我們現在預計2022年美加將跌至1.20。(金十)[2021/10/9 5:48:38]

比特幣的優勢在哪里?放眼當下,可能只有黃金和比特幣能夠滿足人們對于資產配置“安全感”的需求,而比特幣相比于黃金或許更具優勢。比特幣還并非完全意義上的貨幣,但卻的確是可供投資的另類資產,目前市值在數字貨幣資產中穩居榜首。首先,比特幣作為貨幣的天然缺陷,反倒是其作為資產的優勢。比特幣存在著供給固定的天然缺陷,這也就意味著比特幣如果作為貨幣,將給經濟帶來通縮的困擾,但如果將比特幣當成抵御流動性泛濫的資產,供給固定可預測就成為了它的優點之一。其次,相比于黃金這類實物資產,以數字形式存在的比特幣便于攜帶轉移,而且并無很高的儲藏成本,私密性也相對較強。最后,黃金已經基本上退出了支付流通領域,而比特幣的支付范圍尚在不斷擴大。從資金流向上也確實能夠看到,投資黃金的資金可能正在轉向比特幣的線索。

“安全感”并非完美。事實上,比特幣也并非完美,其最大的劣勢在于面臨著監管風險。美聯儲和財政部對于比特幣都表達過負面看法,其本質在于擔心其對于美元信用的影響。而就我國而言,比特幣目前恐也難有大規模的推廣,主因其為實體經濟帶來的好處還有待研究。

觀點:許多機構投資者過于關注比特幣而錯過山寨幣熱潮:加密交易公司GSR聯合創始人兼交易負責人Richard Rosenblum在接受采訪時表示,盡管比特幣(BTC)是大多數涉足加密技術的金融機構關注的焦點,但山寨幣市場才是真正發生這種情況的地方。他認為目前加密市場正在出現“迷你山寨幣熱潮”。 許多機構投資者之所以錯過繁榮,僅僅是因為他們過于關注比特幣。Richard Rosenblum表示,山寨幣確實沒有得到應有的關注。不過,Rosenblum也表示,在加密領域的大多數小型項目“最終不會成功”,但仍會有少數項目“能夠在該領域保持領先地位,并成為未來投資的好地方”。(CryptoNews)[2020/7/10]

市值規模有限,市場有待成熟。總結來看,疫情沖擊使得當前全球對于安全資產的需求有所上升,而傳統資產能夠提供的安全性正在趨于減弱。在這樣的背景之下,比特幣作為新興的另類資產,充當了抵御經濟衰退和流動性泛濫的重要角色。但值得注意的是,比特幣市場畢竟還有待成熟,監管措施仍不完善,當前總市值也依然較小,價格難免具備高波動的特征。對于杠桿交易的投機行為,需要保持謹慎。

1比特幣“一騎絕塵”

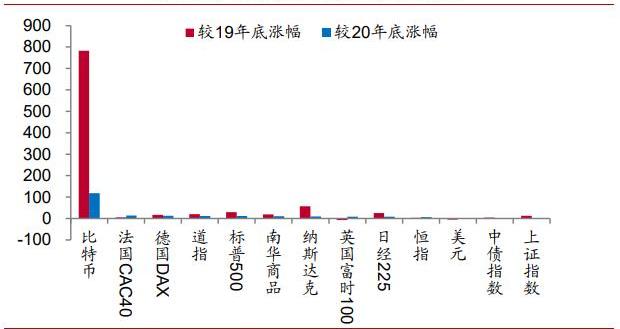

比特幣漲幅一騎絕塵。自2020年以來,比特幣價格漲幅領跑各類資產。截止2021年4月16日,以美元計的比特幣價格較2019年底上漲超過780%,較2020年底漲幅也超過了100%,而即便在疫情爆發以來漲幅同樣可觀的美股,如納斯達克當前相較2019年底的漲幅也“僅有”57%,較2020年底的漲幅尚未超過10%,遠遠趕不上比特幣的價格上漲幅度。

觀點:比特幣是將貪婪和競爭轉變為財務自由和隱私的機器:人權基金會首席戰略官Alex Gladstein今日發推稱,比特幣是一臺機器,它能將貪婪和競爭轉化為更強的財務自由和每個人的隱私。政府、企業和億萬富翁越想掌控比特幣,比特幣就會變得越分散、越強大、越不可阻擋,成為對抗他們的工具。[2020/5/14]

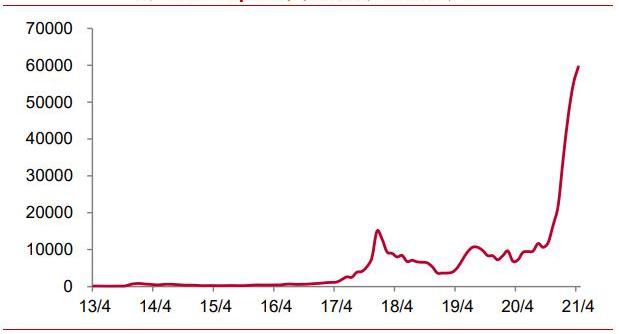

比特幣價格屢創新高。近期比特幣價格更是屢創新高,以Bitstamp的比特幣收盤價格來看,2020年12月平均收盤價突破2萬美元/個,其后在2021年1月-3月接連突破3萬美元/個、4萬美元/個和5萬美元/個,4月中旬比特幣收盤價更是突破6萬美元/個,雖然短期價格有所調整,但目前仍超過5萬美元/個。

誠然,比特幣價格短期大幅上漲和交易情緒不無關系,但從中長期視角來看,比特幣價格趨勢的形成事實上有著宏觀環境變化的影子。作為比特幣以及由其代表的數字資產系列研究報告的第一篇,本文對此進行展開分析。

2安全資產需求上升

史無前例的新冠疫情,對全球經濟都造成了顯著沖擊,這也使得人們對于安全資產的需求有所上升。

從美國的情況來看,疫情使得人們更多地選擇把錢儲蓄起來,而并不是去進行消費,季調后的個人儲蓄占可支配收入比重曾超過30%,而今年2月這一比值仍高達13.6%,除去疫情期間,這也創下了1976年以來的新高。

觀點:證券代幣和區塊鏈結算是機構感興趣的領域:在麻省理工學院比特幣博覽會(MIT Bitcoin Expo)的機構研討會上,道富銀行(State Street)副總裁兼數字資產負責人Ada Kokoshi認為,金融服務提供商最關心的是為客戶提供價值,而加密貨幣只是實現這一目標的潛在途徑之一。專家表示,證券代幣和區塊鏈結算是機構感興趣的兩個利益領域。(The Block)[2020/3/11]

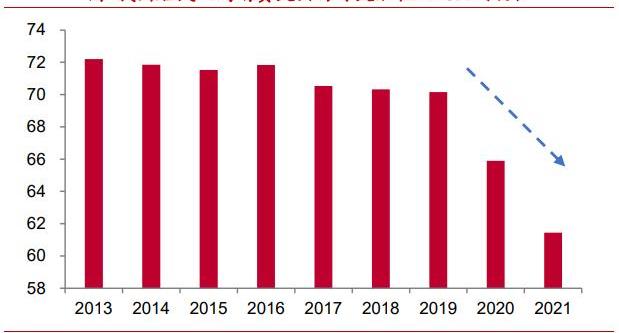

我國的情況也同美國類似,2020年底我國居民人均消費支出與可支配收入之比由2019年底的70.2%大幅回落至65.9%,而今年第一季度這一比值繼續降至61.4%,居民預防性儲蓄需求顯著上升。

從收入結構上來看,疫情后經濟的K型復蘇意味著高收入群體財富占比繼續提升,以美國為例,2020年10月美國前1%的家庭財富占比突破28%,再度創下該數據統計以來的新高,我國也有相似的情況,居民人均可支配收入中位數的增長趕不上整體增速。而在安全需求上升的背景下,高收入群體財富的擴張也勢必帶來對于安全資產的配置增加。

3傳統資產“安全感”缺乏

那么,哪些資產能夠給人們提供“安全感”呢?

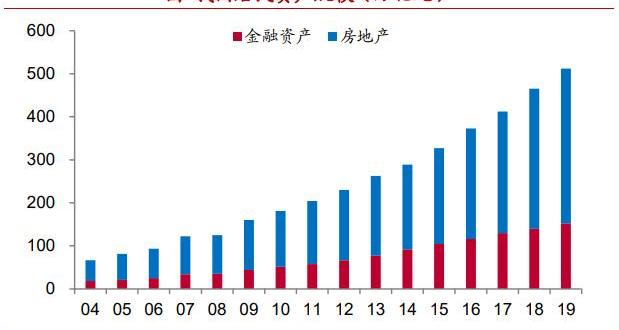

過去很長一段時期以來,住房被視為我國最能夠帶來“安全感”的資產,房地產也成為了居民財富的載體。根據我們的估計,在2019年居民資產配置中,房地產占比超過70%,約是居民金融資產規模的2.4倍。

聲音 | 觀點:Facebook提前宣布Libra計劃是正確的做法:雖然Facebook面臨著監管機構的巨大壓力,但荷蘭國際集團(ING)數字金融與監管首席經濟學家Teunis Brosens表示,Facebook這么早宣布Libra計劃是正確的。他表示,Facebook還反對所謂比特幣“極端主義者”的想法,這些人將自己的信念放在比特幣之上,而不是傳統金融服務。他在周一的圓桌討論會上表示:“他們沒有遵循反對傳統金融體系的極端主義者模式,甚至沒有遵循先推出后提問的Uber模式。他們首先要讓監管者參與進來,這才是正確的選擇。” Brosens表示,新興市場央行可能對Libra這樣的提議“更加開放”,因為其經濟嚴重依賴美元:“它們的借款依賴美元,貨幣政策受到美元和國際資本流動的制約。”(CNBC)[2019/9/19]

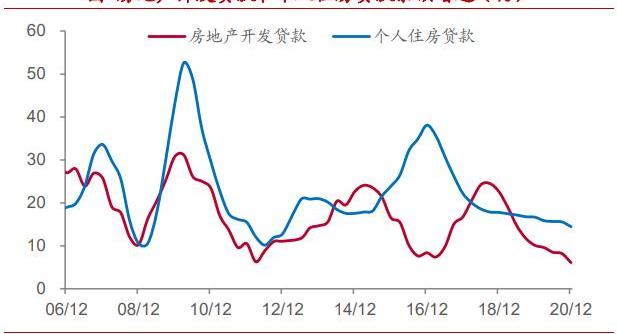

但在當前“房住不炒”的政策背景下,一方面,央行對于商業銀行發放的房地產貸款進行集中度管理,從融資端對地產行業加以約束,規定銀行個人住房貸款余額的比例上限,進而限制了居民加杠桿購房的行為。

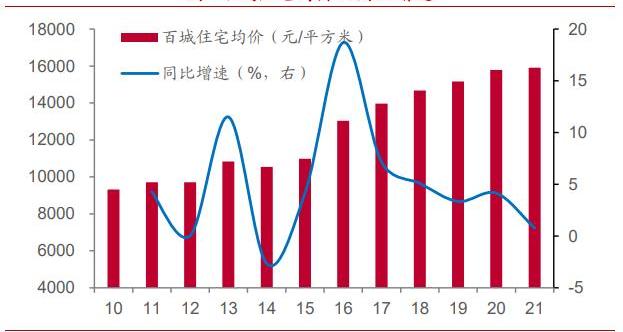

另一方面,“穩房價”的要求也使得近來房價漲幅遠趕不上前幾年的水平。從百城住宅樣本均價來看,2013年和2016年其同比增速曾高達兩位數,房價上漲帶來的財富效應令人欣羨,而2019年以來這一增速已降至5%以下。房價增速的回落也使得住房作為資產所帶來的“安全感”下降,逐漸回歸到其本來的居住屬性。

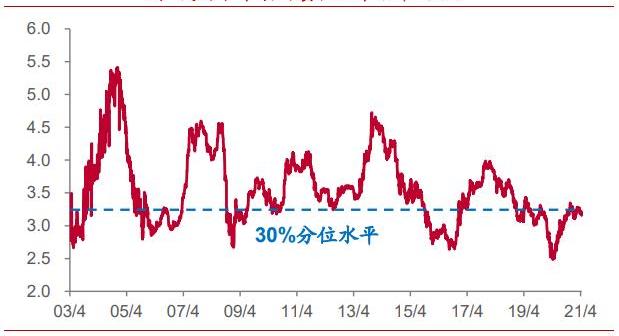

在經濟增長回落、權益市場大幅調整的時期,國債也常是資產配置中“安全感”的來源之一,過去債券市場的幾輪牛市與此不無關系。而當前我國十年期國債收益率雖較貨幣最為寬松階段已有顯著上行,但仍處于后30%的分位數水平,即便存在價格上漲的空間,幅度或也相對有限,提供的安全邊際略顯不足。

不僅我國傳統資產帶來的“安全感”減弱,其實海外也不例外。

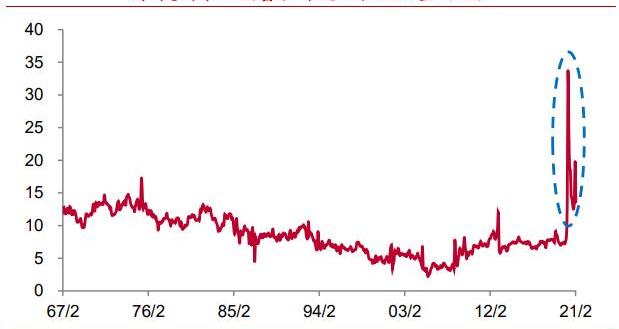

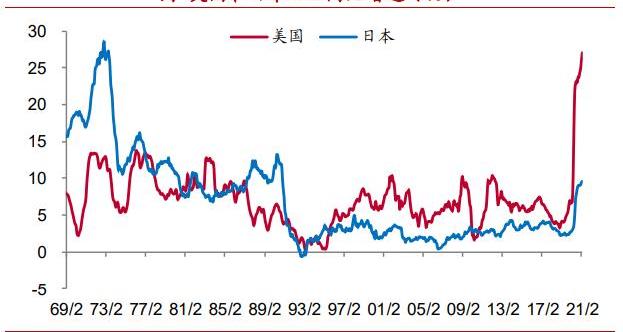

發達國家貨幣向來被視為海外安全資產的重要標的,比如美元和日元在投資者中一直具備著這樣的地位。但這次為了應對疫情,各國央行紛紛“開閘放水”,貨幣超發程度顯著加劇,2021年2月美國M2同比增速超過27%,而2020年同期只有不到10%,日本M2增速在今年2月也達到9.6%,而2020年同期只有3%,這在很大程度上削弱了貨幣的購買力。

4比特幣的優勢在哪里?

放眼當下,可能只有黃金和比特幣能夠對沖經濟沖擊和貨幣貶值的壓力,滿足人們對于資產配置“安全感”的需求,而在這一方面,比特幣相比于黃金或許更具優勢。

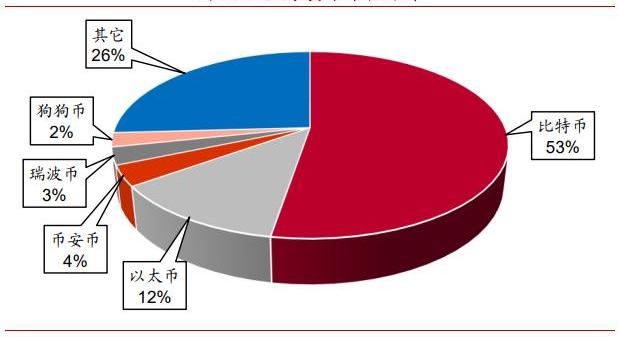

需要說明的是,雖然頂著“數字貨幣”的旗號,我們認為,比特幣還并非完全意義上的貨幣,但卻的確是投資的選項,而且比特幣作為另類投資的資產,目前市值在數字貨幣資產中穩居榜首。以當前市值來看,比特幣占據數字貨幣市值比重超過一半,以太幣位居第二,占比也超過10%,其它貨幣市值占比均未超過5%。

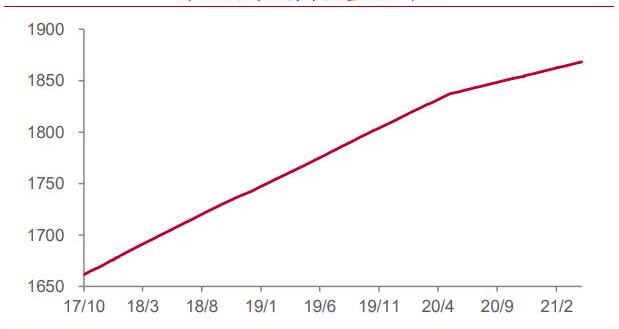

首先,比特幣作為貨幣的天然缺陷,反倒是其作為資產的優勢。比特幣之所以很難替代現有貨幣,很大一部分原因在于其存在著供給固定的天然缺陷。當前流通中的比特幣數量已接近1900萬個,而其數量上限被設定在2100萬個,這也就意味著比特幣如果作為貨幣,將給經濟帶來通縮的困擾,或重蹈金本位下大蕭條的覆轍。但如果將比特幣當成抵御流動性泛濫的資產,供給固定可預測就成為了它優于黃金的優點之一。

其次,相比于黃金這類實物資產,以數字形式存在的比特幣便于攜帶轉移,而且并無很高的儲藏成本,私密性也相對較強,和信息網絡相依存的特征也更加切合新生代投資者的習慣。

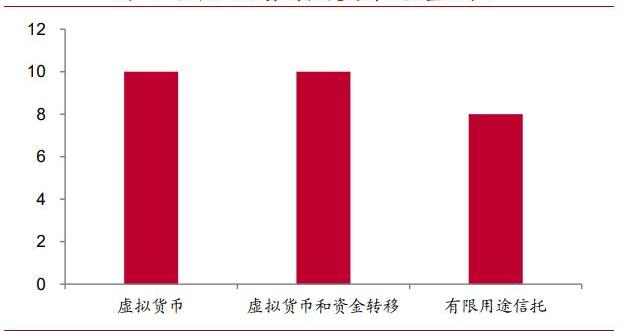

最后,黃金已經基本上退出了支付流通領域,而比特幣的支付范圍尚在不斷擴大。如紐約州金融服務局已經批復了28個虛擬貨幣相關的許可,支持比特幣支付的企業名單也在不斷增加,特斯拉、微軟和PayPal等著名大公司位列其中。

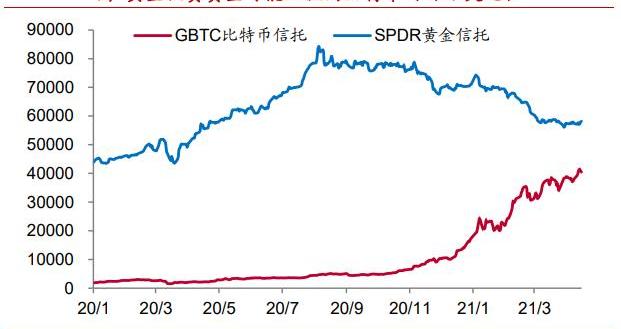

從資金流向上也確實能夠看到,投資黃金的資金可能正在轉向比特幣的線索。如SPDR黃金信托的總資產從2020年底的超過700億美元降至目前不足600億美元,而同期GBTC比特幣信托的總資產由175億美元左右升至目前的超過400億美元。

5“安全感”并非完美

事實上,比特幣也并非完美,其最大的劣勢在于面臨著監管風險。

美聯儲和財政部對于比特幣都表達過負面看法,其本質在于擔心其對于美元信用的影響。而就我國而言,比特幣目前恐也難有大規模的推廣,主因其為實體經濟帶來的好處還有待研究,按照央行前行長周小川的說法,“要提醒,要小心”。

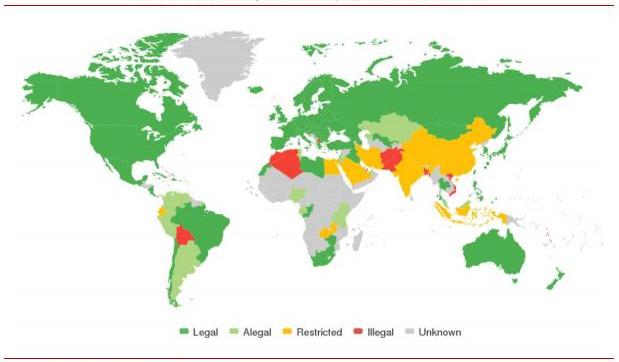

央行副行長李波在博鰲亞洲論壇上也指出,正在研究對比特幣、穩定幣監管規則,將來任何穩定幣如果希望成為一個得到廣泛使用的支付工具,必須要接受嚴格監管,就像銀行或準銀行金融機構一樣受到嚴格監管。全球各經濟體對于比特幣的合法性認定并不相同,如越南就認定比特幣為非法,而我國大陸對于比特幣的態度為限制使用。

6市值規模有限,市場有待成熟

總結來看,疫情沖擊使得當前全球對于安全資產的需求有所上升,而傳統資產能夠提供的安全性正在趨于減弱。在這樣的背景之下,比特幣作為新興的另類資產,充當了抵御經濟衰退和流動性泛濫的重要角色,因此價格得以一路上漲。

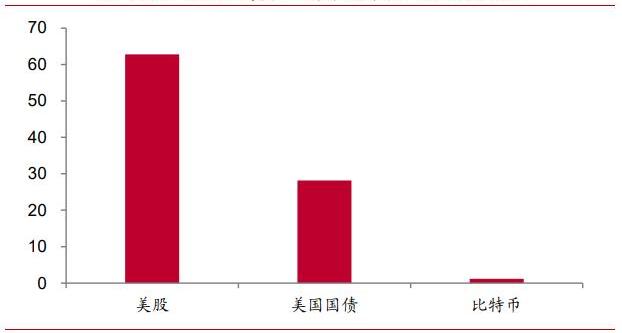

但值得注意的是,比特幣市場畢竟還有待成熟,監管措施仍不完善,當前總市值也依然較小,尚不足美股的2%,僅是美國國債規模的4%左右,參與者相對有限,因此價格難免具備高波動的特征。對于杠桿交易的投機行為,需要保持謹慎。

風險提示:政策變動,經濟恢復不及預期。

就在今晚,萬眾期待的“加密貨幣第一股”Coinbase即將登陸納斯達克。這也將是繼2019年比特幣礦機公司嘉楠耘智上市后,加密貨幣領域又一里程碑和新起點.

1900/1/1 0:00:002021年2月-3月,分布式存儲迎來爆發,賽道龍頭項目Filecoin從20美金直接暴漲至最高238美金,漲幅接近了1900%,目前摸高后跟隨比特幣一起回調.

1900/1/1 0:00:004月17日,“超算·融合,2021全球區塊鏈算力大會”在四川成都正式開幕。本屆大會由巴比特、鏈節點、幣印聯合主辦,吳說區塊鏈協辦,算力360總冠名.

1900/1/1 0:00:00向Layer2的大規模遷移即將發生。隨著協議從以太坊基礎層向Optimisticrollups再到兼容EVM的zkRollups轉移,許多人都希望我們最終可以使得鏈上gas費可控.

1900/1/1 0:00:00自從2009年比特幣誕生以來,比特幣的價值被逐漸發現和證實的同時,數以百計的競爭幣也被開發出來,各有優勢和特性.

1900/1/1 0:00:00摘要:WillyWoo在Unchainedpodcast上表示,因為比特幣,我們都在見證一個新的貨幣體系的誕生.

1900/1/1 0:00:00