BTC/HKD+0.82%

BTC/HKD+0.82% ETH/HKD-0.1%

ETH/HKD-0.1% LTC/HKD+1.16%

LTC/HKD+1.16% ADA/HKD+1.49%

ADA/HKD+1.49% SOL/HKD+0.75%

SOL/HKD+0.75% XRP/HKD+2.74%

XRP/HKD+2.74%DeFi借貸,下一個AAVE在哪里?

在DeFi的「三駕馬車」中,「去中心化借貸」充當了各個角色之間的樞紐,將DEX、穩定幣、借貸等板塊有所連結。

DeFi的大爆發,仍在推動大量新的資產出現在市場上,也讓用戶的借貸需求隨著行業發展不斷發生著變化。除了Maker、Compound等老牌借貸平臺,AAVE、ForTube、Venus等一批DeFi主流借貸模型正在通過改進與革新,強勢入場,共同對數字貨幣市場上的金融借貸新體系進行完善。

去年8月份,Aave升級V2版本。從固定利率存款、穩定借貸率、信用委托、變更抵押品、批處理閃電貸、債務代幣化、社區治理等方向進行革新,極具創新的功能直接讓Aave當時的鎖倉量沖破10億美金,鎖倉量漲幅高逾79%。

DeFi借貸平臺通過功能上進行拓展與延伸,有效提高了平臺TVL及市場預期:截止目前,在不到一年的時間里,AAVE鎖倉金額高達33.29億美元。

上個月,ForTube宣布發布V3版本,該版本從以智能合約、風險市場風險、交易對手方風險三個維度進行更新,上線資產分池功能,提高資金利用率。ForTube功能優化的主要方向在于:資產安全、平臺治理、系統風控、社區建設四個方向。

數據:Wintermute在2022 DeFi漏洞利用損失排行榜上位列第五:金色財經報道,據PeckShieldAlert分享數據顯示,遭黑客攻擊損失1.6億美元的Wintermute在2022 DeFi漏洞利用損失排行榜上位列第五,排在其前面損失金額最高的四個加密項目分別是Ronin Network(6.24億美元)、Wormhole Bridge(3.2億美元)、Nomad Bridge(1.9億美元)、以及BeanstalkFarms(1.82億美元)。[2022/9/21 7:10:58]

4月20日,ForTubeV3版本上線機槍池聚合挖板塊。依托于平臺底層優質借貸資產,在機槍池聚合挖礦加入后,投資人在耕作時通過在ForTube的「中轉」,能將符合風控規則的LPTokens的流動性釋放出來,幫助用戶獲取更高的聚合收益。

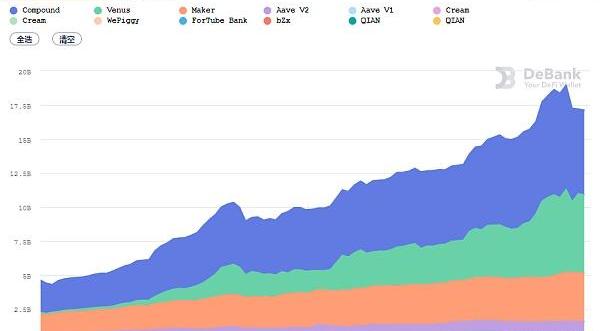

以上是DeBank所顯示的DeFi抵押借貸市場的主要流向。目前,DeFi抵押借貸市場總借款量已高達171.3億美金,想象空間巨大。

當前DeFi總鎖倉量為740.14億美元:金色財經報道,據DEFI PULSE最新數據顯示,目前DeFi總鎖倉量為740.14億美元,鎖倉量排名前三的分別為Maker(150.2億美元)、Curve(100.5億美元)、Convex(80.9億美元)。[2022/3/14 13:54:20]

能夠看到,在眾多DeFi借貸平臺的更新中,都在爭相成為下一個「AAVE」。

DeFi主流借貸平臺革新中

在眾多產品的更新思路中,「機槍池」、「閃電貸」、「Dao治理」等創新方式受到了市場的普遍認可。

Compound最早進行了流動性挖礦。隨后,Aave早先憑借閃電貸、多代幣支持、無抵押借貸等快速生長起來。2020年中期,Curve推出流動性挖礦、Yearn推出了機槍池之后,其底層均采用了Aave池子,讓Aave的鎖倉量幾個月居高不下,幾乎追平Maker。

ForTube作為最早的一批DeFi借貸平臺,ForTube與Compound、Aave等平臺屬于同種類型:超額抵押加密資產,借出其他類型加密資產,包括穩定幣和非穩定幣。

DeFiBox.com數據播報:DeFi總鎖倉量迎來回調 衍生品交易量保持高位:據DeFi門戶DeFiBox.com實時數據顯示,DeFi市場鎖倉量達到239.6億美元,相比之前的260.4億美元,總鎖倉量出現回調,這也是2021年以來總鎖倉量首次出現回調。DeFi衍生品24小時交易量,從10日開始連續3日保持高位。[2021/1/12 15:59:40]

目前市場仍以資金池借貸為主,債券平臺的業務量有限,平臺升級與創新往往能有效帶來TVL變動。從ForTube公布的V3版本可以看出,平臺大量引入已經市場驗證的有效功能。

V3版本的更新邏輯在于:解決目前DeFi借貸普遍存在的單一資金池問題、通證經濟模型和平臺治理問題、安全性問題、以及社區建設問題。這也是每一個借貸產品所需要思考的。

ForTube即將上線的Earn板塊參考了Aave的更新思路。為用戶提供了更靈活的理財方式,包括浮動利率的活期存款,定期存款,以及固定利率的借款產品。

那么,如何引入TVL的增量呢?

ForTube社區引入了一個全新的治理架構FDAO,以平衡ForTube收益分配、風險承擔和治理決策的問題。在該模型下,持平臺代幣FOR的用戶可以獲取分享平臺60%的收益價值,將個人收益與平臺聯系起來,旨在增加持幣人對平臺治理的意愿和參與度。

IOST鏈上DeFi項目Pumpkin(南瓜)正式上線:由IOST節點合伙人開發,IOST項目方提供支持的第一個IOST鏈上流動性挖礦項目“南瓜Pumpkin”于今日16:00正式上線。

南瓜Pumpkin項目的代幣為Pumpkin Token(PPT),PPT總供應量為:2,927,232 PPT,總供應的95%將通過流動性挖礦釋放給用戶。

IOST的技術團隊已對南瓜Pumpkin的合約完成初步審計,并且正在接洽知名第三方的專業團隊進行第二輪審計。此外,南瓜Pumpkin合約啟用了時間鎖Timelock機制,上線即開啟,可有效保證用戶的資金安全。詳情鏈接:[2020/9/13]

根據公開信息,ForTubeV3增設分片借貸池,根據資產評級情況將資產分為穩健區、創新區,以區分資產分享。同時引入FDAO模型,穩定區、創新區均對應一個FDAO,進行管理和運營。

在對應的FDAO中,平臺收益將以FOR的形式,獎勵給對應的FDAOToken持有人。為確保合理性,FDAO使用聯合曲線為基礎全新治理架構,曲線模型下,系統儲備資產越多,兜底資產數量和占比越高,借貸池也就會越安全。

該功能被用以平衡ForTube收益分配、風險承擔和治理決策。平臺各分區在FDAO治理模型下,將智能合約和經濟風險的影響很大程度的分散化。

動態 | DeFi項目鎖倉價值11.1億美元 過去一周環比減少2.17%:據DAppTotal.com DeFi專題頁面數據顯示:截至目前,已統計的33個DeFi項目共計鎖倉資金達11.1億美元,其中EOSREX鎖倉3.31億美元,占比29.88%,排名第一位;Maker鎖倉3.12億美元,占比28.18%,排名第二位;排名第三位的是Edgeware鎖倉1.49億美元,占比13.5%;Compound,Synthetix、dYdX、Nuo等其他DeFi類應用共占比28.44%。截至目前,ETH鎖倉總量達329.19萬個,占ETH市場總流通量的3.04%,EOS鎖倉總量達1.05億個,占EOS市場總流通量的10.18%。過去一周,整體而言:1、Maker大幅降低借款利率至5.5%,受此影響一周DAI借出總量為799萬個,較上周環比增加25%;2、受EIDOS空投的影響,市場對EOS需求大幅增加,EOSREX鎖倉減少434萬個EOS;3、DeFi項目整體鎖倉價值較上周環比減少2.17%。[2019/11/4]

FOR投資人便有了更多使用場景:

1)根據風險偏好,質押資產進入所選分區池,獲取$FDAOToken;?

2)FDAO對其借貸池進行治理,并兜底部分風險;?

3)FDAOToken持有者可分享平臺收益激勵。

(圖片來源:ForTube官網)

在Compound和Aave通過「DeFi樂高」已搭建好「護城河」之時,后進入的借貸平臺需要探索新路徑。

ForTube另辟蹊徑,將突破點置于BSC賽道。目前,幣安智能鏈上借貸項目較少,ForTube為最早部署BSC的借貸項目之一,在一定程度上規避以太坊上的激烈競爭。通過捕獲BSC上的代幣價值以及幣安生態體系的交流,具有一定的發展新市場的潛力。

ForTube的V3版本中,機槍池聚合挖中便出現了與幣安生態的強聯動性。ForTube的Farming板塊中支持單幣挖礦,用戶可將平臺支持的LP存入其中,這其中就包含了大量幣安生態內的幣種,使得用戶在在獲取收益時,額外獲取ForTube借款額度,從而提高了資金利用率。

機槍池聚合挖在保障用戶原有的預期收益的同時,額外提供了一個靈活的借款額度,釋放了部分鎖倉資產的流動性,從而提高了資金利用率:用戶借此可以實施其他收益策略,如杠桿交易以及其他金融衍生品等。

此外,用戶選擇將該LPTokens存入ForTubeFarming后,依然可以獲取預期APY的挖礦獎勵,同時獲取一定的質押頭寸vLP。

在這里,ForTube在向BSC創新區有所傾斜,以該區vLP為基礎,用戶可借出指定的幣種。

隨著ForTube將幣安系更多的幣種納入平臺,這種流量互換的方式便會增多:更多生態內項目上線,挖礦池子越來愈多,將BSC鏈上更大范圍的用戶量最終沉淀于平臺上。據ForTube官網數據顯示,截止2021年4月20日,ForTube?BSC版的市場規模已經超過6200萬美元。

由于幣安智能鏈是幣安目前重點發展方向之一,ForTube在BSC上的先發優勢,讓平臺最先有機會及時建立起進入門檻。ForTube與交易所智能鏈間或許還將形成新的玩法,給市場帶來更高預期。反之,倘若ForTube未能及時發力,將面臨更激烈的競爭。

根據計劃,ForTube目前已經上線了機槍池聚合挖功能,后續還將根據社區投票結果進行平臺代幣FOR的通縮,以及推出新的理財板塊、NFT玩法,增加更多流量入口。在安全性上,V3版本已經通過PeckShield安全審計。

下一個DeFi借貸爆發點在哪里?

能夠看到的是,作為DeFi頭部借貸平臺的演化邏輯已經開始被其他平臺借鑒,這些平臺根據自身特性也在進行不同程度的創新。

當用戶新的交易需求能夠被新一代DeFi借貸所滿足,下一個階段的價值增長點在哪里呢?

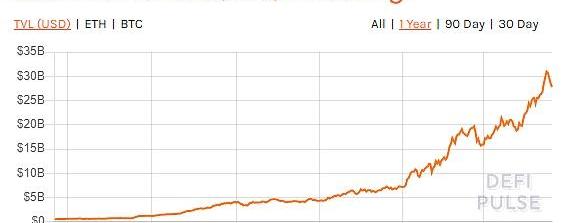

根據Defipulse最新數據顯示,鎖定在DeFi借貸中的流動性資產價值達到277億美元。Compound、MakerDAO、Aave仍占據前三,Compound總鎖倉總價值已占到38%,AAVE緊跟其后,其余借貸平臺瓜分剩余流動性,排名靠前的DeFi平臺包括InstaDapp、Cream.Finance、ForTube等等。

在價格表現方面,AAVE的表現已然超過COMP。今年年初,COMP的價值約145美元左右,AAVE價值為88美元附近。近段時間,COMP和AAVE的價值長期維持在500美元上下。AAVE超過450%。

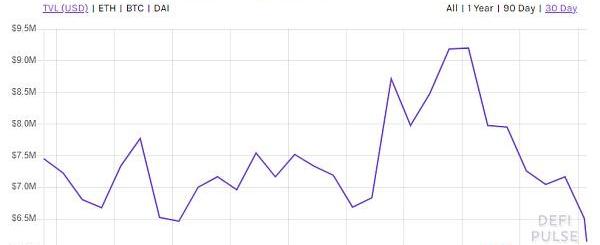

隨著Vunes、ForTube等平臺功能的完善,后發優勢已經顯現。根據公開數據,ForTube在以太坊和幣安智能鏈上獲取的流動性已超過7700萬美元流動性,占一定市場份額,且近一個月上漲趨勢明顯。

對標AAVE,FOR仍處于一個相對較低的位置。相較于同期其他借貸平臺,ForTubeV3版本的功能相對齊全,推出后TVL數值變化,將是市場接下來關注的重點。

在DeFi借貸平臺的拓展與創新中,整個行業的金融借貸體系已經在滿足更多嶄新的交易需求。

回顧這段DeFi借貸的發展之路,這一領域的確取得了巨大的成功。去中心化借貸的規模在過去一年體量增加近一百倍,通過加密社區獨特的「貨幣樂高」形成了發展趨勢。開放式金融的理念,也在試圖構建與傳統金融行業平行的新領域、同時也傳統金融在不斷結合與嘗試。隨著更多資金與流量的涌入,Blocklike將持續關注DeFi借貸平臺在市場中的長期發展。

Tags:DEFEFIDEFIFOR去中心化金融defi什么意思Origen DEFIDefigramDeFi Forge

來源:鏈新 作者:馮銘 不少業內人士預測,2021將會是Layer2賽道爆發的一年。目前在layer2層面也已經出現了多種不同的技術路徑和細分賽道,Plasma、Sidechain、StateC.

1900/1/1 0:00:00繼“繆爾冰川”升級之后,以太坊再次實施了“柏林”升級。4月15日下午6:12分左右,柏林硬分叉在主網的12244000區塊上正式激活.

1900/1/1 0:00:004月14日,美東時間下午1點26分,美國合規交易所Coinbase登錄納斯達克,首日開盤價為381美元,對比納斯達克給出的參考價250美元上漲了52.4%,總市值達996億美元.

1900/1/1 0:00:00注:原文作者是Loopring首席架構師BrechtDevos,在這篇文章中,他闡述了能讓用戶在Layer2網絡直接與Layer1應用進行交互的Ethport設計.

1900/1/1 0:00:00原標題:《硬盤缺貨?歡迎來到大投機時代》「感謝《賽博朋克2077》,雖然這個游戲一堆bug,但因為它我才在一年前買了RTX3080,現在價格早已翻倍了,感謝2077讓我學會了理財.

1900/1/1 0:00:00原標題:《這些來自Chia官方的解答,幫你讀懂已主網上線的ChiaNetwork》為了幫助讀者更好理解這個已經在3月底主網上線的項目,我們精選了Chia官方Q&A中最重要的一些問題解答.

1900/1/1 0:00:00