BTC/HKD+6.08%

BTC/HKD+6.08% ETH/HKD+8.32%

ETH/HKD+8.32% LTC/HKD+4.17%

LTC/HKD+4.17% ADA/HKD+9.32%

ADA/HKD+9.32% SOL/HKD+9.35%

SOL/HKD+9.35% XRP/HKD+9.22%

XRP/HKD+9.22%原文標題:《工具介紹|UniswapV3模擬器:最大化你的流動性效益,準備好了嗎?》撰文:Elponcho來源:鏈新聞ABMedia

追蹤Uniswap在美國時間5月5日上線V3的消息已久,UniswapV3最大的改變在于,它將原本的AMM模式,改成類似于訂單簿的「自訂價格范圍流動性」(官方稱之ConcentratedLiquidity)。

與UniswapV2最大的不同之處在于,流動性提供者可透過價格范圍的設置,更大幅度地獲得交易手續費收入。官方聲稱V3最高可達4,000倍的資金效率。

相對地,價格范圍的設置對于手續費的收益極其重要,若設置的范圍太廣,相較于V2,交易手續費有可能大幅縮減。

Chainlink Labs與樂天集團旗下廣告公司Daehong Communications達成合作:金色財經報道, Chainlink背后的Web3預言機服務提供商Chainlink Labs宣布與樂天集團旗下廣告公司Daehong Communications達成合作伙伴關系,此次合作旨在通過利用 Chainlink VRF 提供的 Chainlink 可驗證隨機性功能,支持樂天集團包括NFT在內的Web3計劃。通過與Chainlink Labs聯手,樂天集團的 NFT 項目將受益于更高的透明度和可驗證性,確保其客戶的公平和價值,雙方都計劃推出樂天集團的NFT項目,并提供多樣化的優質Web3服務。(tronweekly)[2023/5/23 15:21:21]

這個價格范圍設置,看起來類似「網格交易」,只是在兩種代幣互換的過程中,UniswapV3賺的是手續費,而網格交易是支付手續費給中心化交易所,收入為價格套利。

MDEX官方:UniSwap上假幣MDX與MDEX沒有任何關系:近日,有用戶舉報發現UniSwap上出現冒充MDEX的假幣。據MDEX官方核實,該網站使用“MDEX.COM”標志,并使用MDX為代幣名稱,冒充MDEX發幣嚴重侵犯了MDEX品牌聲譽與用戶利益。MDEX官方團隊發布聲明稱:“UniSwap鏈上假幣MDX與MDEX沒有任何關系,請用戶謹慎辨別。” MDEX團隊同時對用戶發出提醒稱,有關MDEX官方的所有進展和信息,均會通過官網公告及官方渠道進行發布。請廣大投資者保持警惕,謹防上當受騙。[2021/1/20 16:33:19]

實際上UniswapV3的流動性收益運作會是怎么樣呢?Uniswap創辦人HaydenAdams分享了一個UniswapV3模擬器,我們可以大略看一下它運作與預期收益。

Bitfinex將列出UNI,現已開放存款:金色財經報道,據官方公告消息,Bitfinex將列出Uniswap(UNI)。現已開放存款,UNI的交易和取款服務將于北京時間9月19日16:00開始,將支持UNI/USD和UNI/USDT。[2020/9/19]

UniswapV3模擬器各項功能

自定義流動性價格范圍策略

網頁中可以自選交易對,作為V3的流動性池模擬,范例中是以WETH/USDC作為交易對。投資額為1,000美元,也就是初始投資額有500美元的WETH與500美元的USDC投入。當下WETH兌換USDC為3290美元。

你可以設置兩種定價范圍來比較。

動態 | IOST與電魂網絡旗下區塊鏈實驗室Unitopia達成合作:據IOST官方消息,其已與電魂網絡旗下區塊鏈實驗室Unitopia達成合作,Unitopia平臺的數十款DApp將陸續登陸IOST主網。[2019/6/6]

案例中的策略一價格范圍較窄,策略二價格范圍更寬一點。策略一設定的上下限是2515~4225,表示僅在這個范圍提供流動性,若超過WETH/USDC超過4225,那么你的流動性會全數變成USDC,若低于2515,就會全數轉為WETH。策略二同樣適用上述邏輯。

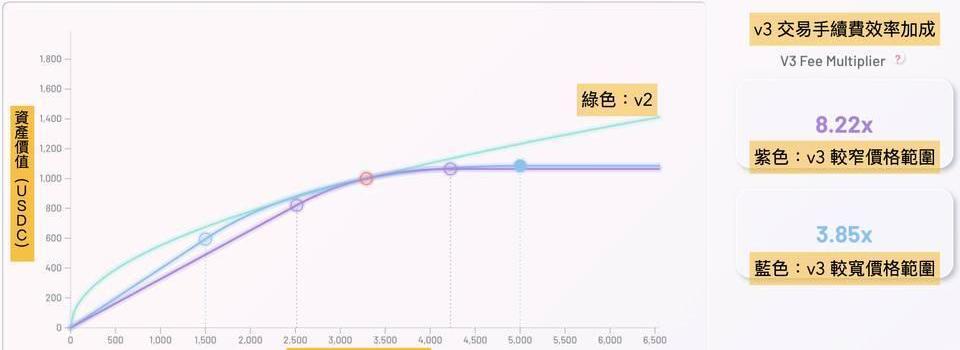

接下來可以看看,V3的策略一與策略二,跟V2的全范圍價格區間,有何不同。

綠色線代表的是,WETH/USDC流動性在UniswapV2中的價值變化,由于流動性池中必須保持兩種代幣的價值對等,所以當幣價變化時,幣的數量也會隨之調整。

由于V2提供的流動性,預設價格范圍是無限小至無限大,它在WETH/USDC價格移動時,資產的價值變化是較有利的。由于WETH/USDC的流動性不會全部轉為其中一種,因此相較V3策略一與二,較能在全部的價格范圍中,維系總資產價值。

再來看看V3的策略,由于有限制價格范圍,流動性會在接近范圍上下限時,大量轉換成其中一種代幣。可以看到策略一與二,都在WETH/USDC價格接近區間上限時,近乎全數轉為USDC,導致在WETH持續上漲時,流動性價值僅些微提升。接近區間下限時,邏輯相同。

從下面的案例來說,V2在ETH幣價來到5,000美元時,投入的1,000美元會成長至1232.88美元;而藍色線的策略,則僅有1064美元價值。

V3到底有什么好處?從右邊的表中可以看到,由于V3的流動性提供者,會把資產集中在價格范圍中提供交易;也就是,同樣的資金投入,V3能在價格范圍中,占據較多的流動性占比,借此收到更多的交易手續費。

所以我們可以在模擬器中看到,紫色策略:較窄的價格范圍策略,相較V2有8.22倍的手續費效率,更寬的藍色策略,則是相較V2有3.85倍的手續費效率。

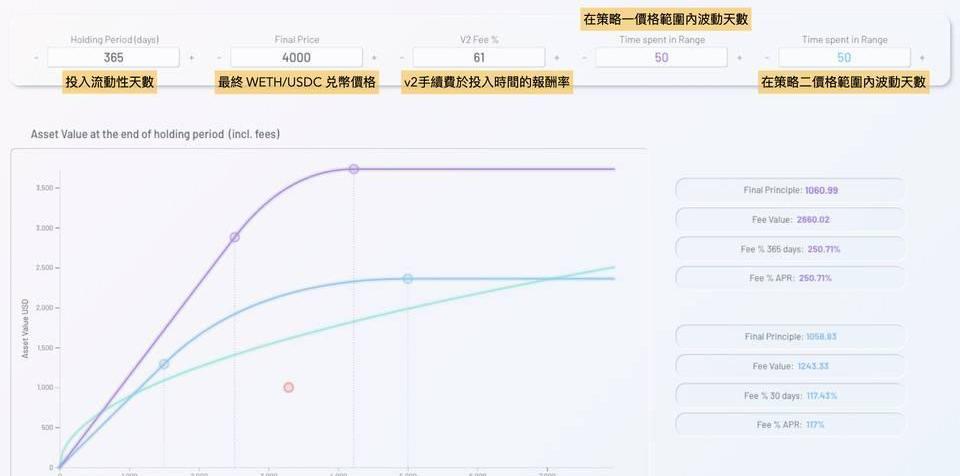

V3與V2的手續費收益比較

另一個模擬結果,是預估V2與V3包含手續費收入的計算結果。你可以填入「投入流動性天數」、「最終兌幣價格」、「V2手續費于投入時間的報酬率」、「在策略一價格范圍內波動天數」、「在策略二價格范圍內波動天數」。

鏈新聞在測試的過程中,是引用當下的V2ETH/USDC的手續費年化收益61%計算,流動性投入天數為一年,最終ETH來到4,000美元。價格在策略一與二的范圍中都是跑了50天。

結果會發現,在V3的價格范圍限制下,包含手續費的收益,比起V2高上許多。不過,必須強調的是,這僅是模擬數據,實際的收益狀況,仍會因不同的市場狀況有所不同。

各策略下的收益比較:

這個模擬網站還有其他有趣的數據可以玩,想在UniswapV3中放入流動性的讀者,可以測試看看。

Tags:UNISWAPUniswapUSDunisat錢包批量創建pawswap幣怎么樣Uniswap FinanceAUSDT幣

近期,關于重新定義比特幣的能源浪費和造成巨大環境破壞的爭論再次引起了人們的關注。特斯拉CEO埃隆.馬斯克周三在推特上說,特斯拉已經"暫停使用比特幣購買車輛",因為擔心"用于比特幣開采的化石燃料迅.

1900/1/1 0:00:00來源:去中心化金融社區 原文標題:《天天都能看到的Web3.0和DeFi,這些到底都是什么呢?》撰文:ChinaDeFiWeb3.0為什么會產生以及它將帶來什么?要了解這一點,有必要時光倒流.

1900/1/1 0:00:005月7日,跨鏈聚合協議O3?Swap在推特宣布其已獲得軟銀新加坡的投資。此前,O3?Swap已經完成200萬美元融資.

1900/1/1 0:00:00這是一篇由JoeHowe撰寫的客座文章,所表達的觀點極限作者自己,不一定反映BTC,Inc.或BitcoinMagazine的觀點.

1900/1/1 0:00:00摘要:主流社會不排斥文化和技術的融合嘗試,如果人類社會注定走向虛擬,那么NFT可以負責“虛擬什么”,而DeFi負責“價值多少”,無論人類最終走向何方,總要有精神寄托和物理棲身之所.

1900/1/1 0:00:00以太坊擁堵以及高昂的Gas費用讓其生態上的Dapp應用頭疼不已。為了打破這種境遇,以太坊于2019年開始推進ETH2.0項目,引入了兩個在以太坊1.0中并不存在的部分:CasperFFG?PoS.

1900/1/1 0:00:00