BTC/HKD+2.29%

BTC/HKD+2.29% ETH/HKD+1.97%

ETH/HKD+1.97% LTC/HKD+3.52%

LTC/HKD+3.52% ADA/HKD+5.48%

ADA/HKD+5.48% SOL/HKD+3.4%

SOL/HKD+3.4% XRP/HKD+4.15%

XRP/HKD+4.15%此前,volmex.finance推出了以太坊波動率指數和比特幣波動率指數,它們分別旨在跟蹤以太坊和比特幣在價內期權附近的30天隱含波動率。今天,我們便來分享關于volmex.financev1的更多細節,這是一個構建在以太坊上的協議,它可以方便地以去中心化的方式表達對加密市場波動性的看法。

volmex.financev1引入了波動性代幣和以太坊反向波動性指數代幣)的發行與贖回,即旨在跟蹤任何加密資產隱含或實現波動性的抵押可互換ERC20代幣。

協議概述

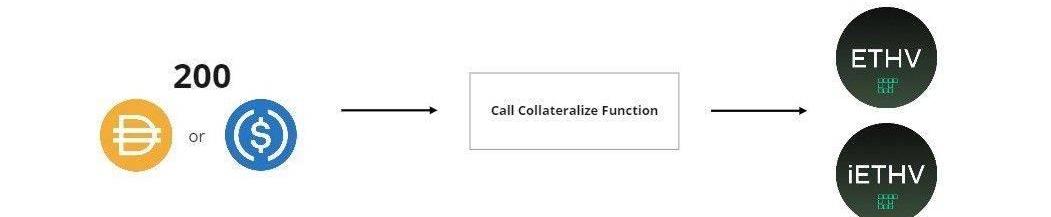

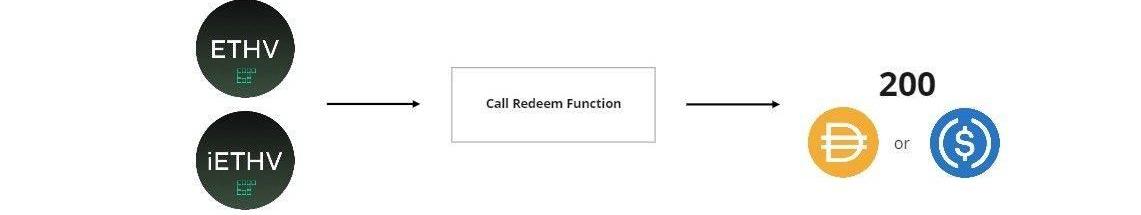

通過調用collaterize函數發行波動性代幣。通過調用theredeem函數贖回波動性代幣;

啟動時支持的抵押品類型:DAI和USDC;

DeFi協議Value DeFi遭受黑客攻擊:5 月 5 日消息,DeFi 協議 Value DeFi 遭受黑客攻擊,PeckShield 「派盾」定位并追蹤發現,該攻擊源于Value DeFi 的 ProfitSharingRewardPool 合約出現代碼漏洞,其vStake 池子受影響。 PeckShield 「派盾」提示投資者謹慎投資。[2021/5/5 21:25:56]

鑄造1ETHV&1iETHV所需的抵押品數量:200個穩定幣單位;

最低存款額:20單位穩定幣;

無代幣過期;

無清算;

無預言機;

ChainUP集團深圳負責人Joy Lee:Defi的總鎖倉量達400億美元,意味著Defi有很多的機會:由Lotus總冠名,金色財經、鏈上ChainUP主辦,BTSLabs、Vtrading協辦,深圳多家區塊鏈企業聯合贊助的金色LIVE在深圳首家區塊鏈酒吧BTCLOUNGE舉辦。本期話題為本期話題為《Defi浪潮下——交易所如何破局而生》。

?ChainUP集團深圳負責人Joy Lee在演講《中心化交易所如何構建Defi世界》中表示,Defi的總鎖倉量已經達到了400億美元,這意味著Defi有著巨大的潛力和機會。

頭部交易所早在2019、2020年就已經開始布局Defi,那么新入局的交易所布局Defi的機會可以從四個方面考慮:1、 DeFi 挖礦;2、上DeFi幣種;3、在Eth Heco Bsc上搞事情;4、開發平臺幣公鏈,打造公鏈生態。但同時,也可能會面臨幾大挑戰:首先是資金問題;第二需要善于發掘新幣;第三,具備Dapp開發能力;第四,具備公鏈開發能力,生態建設能力。[2021/3/17 18:53:28]

0.1%的鑄幣費和0.3%的贖回費,參數可由Volmex核心多重簽名調整;

EOS DeFi挖礦項目EMD疑似跑路:據慢霧區情報,EOS項目EMD疑似跑路,截至目前,項目合約emeraldmine1已向賬號sji111111111轉移78萬USDT, 49萬EOS及5.6萬DFS,并有12.1萬EOS已經轉移到changenow洗幣平臺。據主網部署記錄顯示,該項目在發布后曾對合約進行升級。 慢霧安全團隊提醒,請勿繼續將資金發送到該項目。同時,由于DeFi項目的火熱,投資者在參與EOS DeFi項目時應注意相關風險,盡可能選擇有安全審計公司審計過的項目,并注意項目方權限是否為多簽,由于EOS本身的特性,非多簽的EOS合約賬號可轉移合約內的資金。[2020/9/9]

全球結算機制,使Volmex核心多重簽名能夠為波動性代幣設定結算價格,這一機制的靈感來自MakerDAO的全球結算功能。如果從理論上執行,則做多波動率可用settlementPrice贖回,做空波動率可以用市值減去結算價格贖回。

王彬生:DeFi挑戰傳統金融是過橋現象,真正的方向是點對點協作:8月5日15:00,2020年紛智云端峰會第三場直播正式開啟,本場云會議由元界DNA總冠名,螞蟻節點聯盟、金色財經聯合主辦,主題為“DeFi領航數字金融最前沿”。

中國社科院研究生院金融專業特聘教授王彬生發表了以《?2020年區塊鏈及DeFi投資邏輯》為主題的演講,他表示:區塊鏈技術的普及把傳統信息互聯網轉變為了價值互聯網,人工智能和物聯網結合,資源對資源的協作時代到來,token將是人工智能和物聯網時代的價值交換工具,美元在未來逐步退出流通領域,DeFi挑戰傳統金融只是一個過橋現象,未來真正的發展方向是點對點協作。[2020/8/5]

協議是如何運作的?

volmex.financev1協議有兩個關鍵的參與者群體:1)流動性提供者以及2)交易者

流動性提供者

Mint

流動性提供者通過調用collateralize函數來存放抵押品,并鑄造波動性代幣。

流動性提供者按比例鑄造波動率指數代幣和反向波動率指數代幣。一旦LP收到鑄造的波動率指數代幣/反向波動率指數代幣對,LP可以向Uniswap/AMM池子提供流動性,以賺取交易費用,或在市場上出售其中一種代幣,對預期的市場波動性進行定向押注。

收到的波動性代幣數量基于簡單公式:

收到的波動性代幣數量=N/200

收到的反向波動性代幣數量=N/200

在一個示例場景中,流動性提供者存款200Dai,并接收到1個以太坊波動率指數代幣以及1個以太坊反向波動率指數代幣。

給定的波動率指數代幣會跟蹤相應的鏈外Volmex波動率指數。

反向波動率指數代幣會跟蹤市值減去做多代幣。

Volmex波動率指數源代碼和詳細方法將在其主網上線時提供,波動率指數數據也將在Volmexweb應用程序中提供。

Redeem

流動性提供者可通過調用redeem函數來用波動性代幣贖回等額比例的穩定幣抵押品。

例如,1ETHV代幣和1iETHV代幣就可以贖回200DAI或USDC。

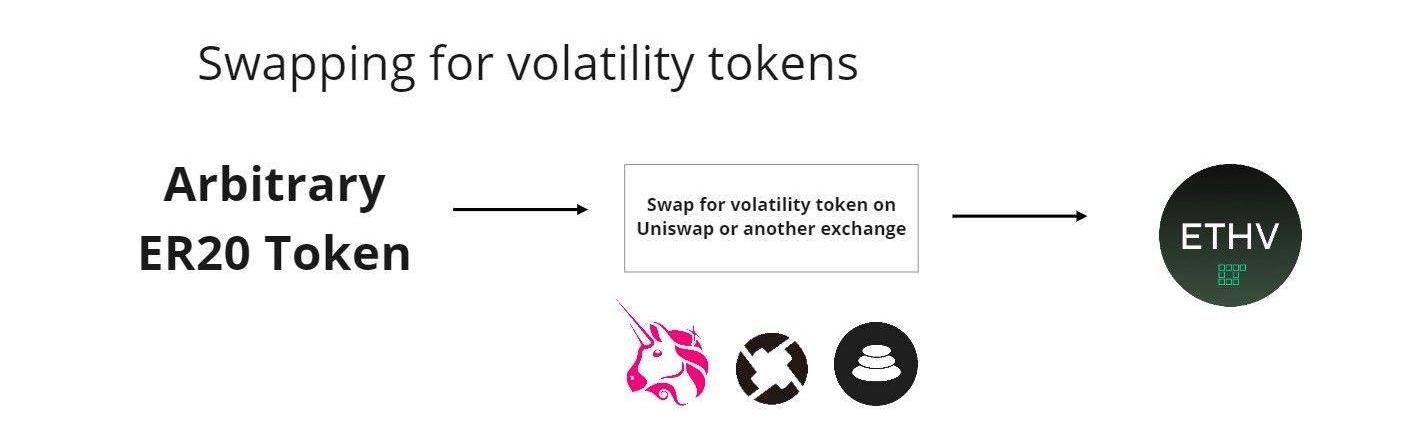

交易者

交易者從Uniswap等現貨交易所購買波動性代幣。

費用

鑄造費用

鑄造波動性代幣是需要繳納一筆鑄幣費用的,這些費用會支付給Volmex核心多重錢包地址,目前的費用率設定為0.10%,它可由Volmex核心多重簽名進行更新。

贖回費用

同樣的,贖回波動性代幣也需要支付一筆贖回費,費用率目前設定為0.30%,它可由Volmex核心多重簽名進行更新。

關于許可和審計

受Uniswapv3的啟發,volmex.financev1將在BusinessSourceLicense(BSL)版權保護下發布,這意味著其代碼庫在兩年內是受到保護的。

此外,CertiK和Coinspect安全公司已對該協議的V1版本進行了審計,完整報告鏈接如下:

來自CertiK的完整審計

來自Coinspect的完整審計?

關于上線計劃

據悉,volmex.financev1將于今年6月上線以太坊主網,之后會擴至Polygon、Optimism等側鏈或二層網絡。

最初,用戶將能夠為比特幣和以太坊這兩大加密資產鑄造、贖回和交易波動性代幣。而更多的指數產品和抵押品類型將會陸續推出。

頭條 ▌美SEC主席:將與國會合作以規范加密貨幣交易所金色財經報道,在眾議院撥款委員會舉行的監督聽證會上,美國證券交易委員會主席GaryGensler對民主黨國會議員MikeQuigley表示.

1900/1/1 0:00:00最近CipherTrace的一項研究描繪了一幅悲慘的景象:盡管加密用戶在犯罪襲擊中的損失在2020年大幅下降了57%,降至19億美元,但DeFi領域的欺詐行為仍在繼續增長.

1900/1/1 0:00:00《覓新》是金色財經推出的一檔區塊鏈項目觀察類項目,覆蓋行業各領域項目發展情況,具體設計到項目概況、技術進展、募資情況等,力圖為您呈現熱門新潮的項目合輯.

1900/1/1 0:00:00《覓新》是金色財經推出的一檔區塊鏈項目觀察類項目,覆蓋行業各領域項目發展情況,具體設計到項目概況、技術進展、募資情況等,力圖為您呈現熱門新潮的項目合輯.

1900/1/1 0:00:00據PeckShield態勢感知平臺數據顯示,過去一個月,整個區塊鏈生態共生46起較為突出的安全事件.

1900/1/1 0:00:006934萬美元成交一張JPEG圖!?290萬美元買入一條推特!?類人機器人索菲亞創作的自畫像賣出近70萬美元!?這些以往不被認為有價值的商品,竟然打破傳統被高價拍賣.

1900/1/1 0:00:00