BTC/HKD-1.05%

BTC/HKD-1.05% ETH/HKD-0.95%

ETH/HKD-0.95% LTC/HKD+0.64%

LTC/HKD+0.64% ADA/HKD+0.28%

ADA/HKD+0.28% SOL/HKD-0.74%

SOL/HKD-0.74% XRP/HKD-1.45%

XRP/HKD-1.45%11月17日,我寫了一篇流動性挖礦停止后,Uniswap可能受到的影響。

在那篇文章中,我主要分析了流動性挖礦停止可能對UNI代幣的幣價造成的影響。很明顯流動性挖礦的停止對Uniswap帶來的直接影響是其鎖倉價值的大幅下降,并且在鎖倉價值的排名上下滑得相當厲害。

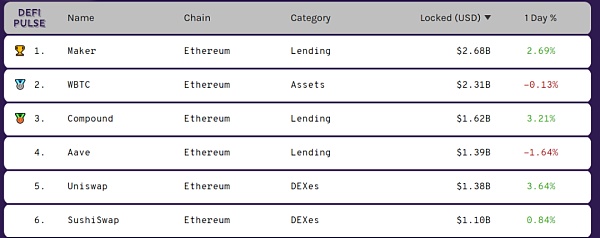

我們看下圖最新鎖倉價值的排名:

在這個排名上,Uniswap不僅丟掉了長久以來排名第一的寶座,而且掉到了第五,被SushiSwap緊隨其后。Uniswap和SushiSwap的鎖倉價值相比,前者為13.8億美元,后者為11億美元,幾乎相差無幾。

去中心化NFT拍賣孵化平臺Opennft.io已于HECO完成部署 ?:據官方消息,由BeeSwap IP Labs、Gene生態聯合開發孵化的NFT基礎設施Opennft.io正式在HECO上完成部署,并開放試運營。OpenNFT將以BeeSwap、Gene.Finance底層流量及去中心化NFT平臺為基礎,融合流行文化及加密領域中的著名IP、名人作品,如NBA球星親筆簽名周邊NFT、動漫IP授權人物形象NFT、電競IP授權形象NFT、區塊鏈游戲等,孵化打造基于HECO的去中心化多元NFT基礎設施。DeFi策略游戲Sovi.Finance將作為首批合作項目入駐。

Gene.Finance是基于元界DNA主鏈開發的創新型DeFi跨鏈聚合平臺,并利用元界DNA作為Layer2解決方案來支持可延展性。

BeeSwap是基于HECO開發的NFT-DAO底層治理架構的DeFi平臺應?。通過場景和流量賦能,打造孵化游戲以及優質NFT項?和拍賣交易于?體的基礎設施。[2021/3/30 19:30:26]

那這是不是說明Uniswap的王者地位由于流動性挖礦的停止正受到強大的挑戰呢?

霍比特Labs戰略投資去中心化金融(DeFi)平臺Bella Protocol:據官方消息,霍比特Labs已戰略投資去中心化金融(DeFi)平臺Bella Protocol,且雙方未來將就跨協議清算、挖礦、數字資產智能投顧等多個方面展開深度戰略合作。

一鍵式DeFi聚合器及資管平臺Bella Protocol宣布完成數百萬美元的融資,超額完成原定募資目標。本輪融資由Arrington XRP Capital領投,歐洲著名風投Alphabit等知名機構及知名投資人參投。

隱私計算網絡ARPA孵化的聚合類DeFi項目Bella Protocol 致力于為用戶提供便捷的跨平臺自動化流動性挖礦策略。

霍比特Labs持續關注優質DeFi項目,投入千萬美金DeFi專項資金,專注于DeFi項目研究、投資與孵化及生態建設,深度扶持DeFi項目健康發展,充分發揮自身市場、技術、行業優勢,推進DeFi在全球范圍內發展與落地。[2020/8/27]

流動性挖礦畢竟只是一個短期事件,這個事件是否有短期影響固然重要,但更重要的還是它會不會對Uniswap的長期發展造成影響。如果它對Uniswap的長期發展造成了影響,損害了其基本面,那我們就必須重新審視UNI代幣的投資價值,并重新考慮我們對其的投資布局。

去中心化風險管理平臺Opyn推出Compound看跌期權:6月27日消息,去中心化金融風險管理平臺Opyn推出Compound看跌期權,旨在幫助持有者降低一些風險。據悉,Opyn將以150美元的執行價提供COMP看跌期權,該期權將在7月3日到期。(Coindesk)[2020/6/27]

那什么因素是我們考察Uniswap的長期發展時必須關注的呢?我認為對一個交易所來說交易量就是核心關注點。我們公認的三大中心化交易所(幣安、火幣和OK)就是憑交易量受到認可的。對去中心化交易所,我認為依然如此。

下圖是Uniswap近期的交易量數據圖。

動態 | Upbit黑客正將被盜資產轉移到去中心化交易所進行變現:Upbit一小部分被盜的以太坊已經被發送到了去中心化交易所Tokenlon。作為測試,黑客可能會將ETH轉換為與EOS掛鉤的令牌VEOS。有用戶評論稱,黑客正試圖利用缺乏監督的去中心化交易所來“清算資金”。若黑客試圖采用該策略進一步分散資金并最終變現,隨后可以看到ETH大量被轉換為EOS掛鉤的代幣,并轉移到其他去中心化交易所。(BeIncrypto)[2019/12/14]

圖中顯示的數據是11月22日的數據,交易量為4.3億美元。根據圖中的歷史數據,自11月17日流動性挖礦停止后,Uniswap一連幾天的交易量如下所示:

11月16日:2.75億美元

11月17日:3.9億美元

11月18日:2.87億美元

11月19日:2.53億美元

11月20日:3億美元

11月21日:3.76億美元

11月22日:4.3億美元

由此可見,在流動性挖礦停止后,Uniswap在經過短暫的休整和低谷后再次爆發,并且交易量持續走高,超過了流動性挖礦停止前的交易量。

這足以證明Uniswap對用戶的強大黏度,也就是說流動性挖礦的停止僅僅只是造成了其鎖倉價值排名的下降,但是在對用戶的吸引力上絲毫不減。

但是僅僅只看Uniswap的交易數據并不能說明各大交易所之間用戶黏度的此消彼長。在這一輪Uniswap的流動性挖礦停止后,從Uniswap那里搶到最大流動性的就是SushiSwap了。因此,我們除了看Uniswap自身的的縱向對比,不妨也看看Uniswap和SushiSwap的橫向對比。

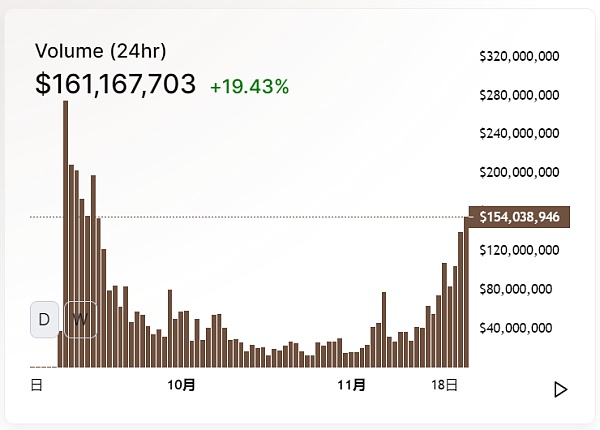

下圖是SushiSwap近期的交易量數據圖。

圖中顯示的數據是11月22日的數據,交易量為1.6億美元。根據圖中的歷史數據,自11月17日SushiSwap從Uniswap那里搶到流動性后,SushiSwap一連幾天的交易量如下所示:

11月16日:0.54億美元

11月17日:0.73億美元

11月18日:1.07億美元

11月19日:0.82億美元

11月20日:1.03億美元

11月21日:1.39億美元

11月22日:1.6億美元

我們把Uniswap和SushiSwap的交易量進行對比就會發現,在Uniswap流動性挖礦停止后,Uniswap的交易量基本上都始終維持在SushiSwap的3倍左右,和流動性挖礦停止前相比只是稍有下降。但這個優勢仍然是碾壓的。

由此可見,Uniswap流動性挖礦的停止只是在表面上讓總鎖倉量發生了大規模轉移讓SushiSwap搶到了大便宜,但在交易量上并沒有讓SushiSwap占到多大的便宜。依然沒有任何去中心化交易所能撼動Uniswap。

這足以說明Uniswap的核心競爭力之強以及其對用戶的黏性之牢固。

因此我依然持續看好Uniswap的長線潛力。

Tags:SWAPUNIUniswapEFIMiQiSwapLeeds United Fan TokenUniswap FinanceOrigen DEFI

以太坊(英文Ethereum)是一個開源的有智能合約功能的公共區塊鏈平臺,通過其專用加密貨幣以太幣(Ether.

1900/1/1 0:00:00據美國合規加密貨幣交易所 Coinbase 透露,隨著“大量資本涌入”,目前托管的加密資產規模已經達到 200 億美元,其中 140 億美元是在過去七個月時間累積的.

1900/1/1 0:00:00關注CyberVein公眾號,發送關鍵詞“報名”,即可獲取報名表! 報名鏈接: https://www.wenjuan.com/s/UZBZJvrnnX/ CVT隊長報名條件 1. 區塊鏈資深愛.

1900/1/1 0:00:00在過去的一段時間,DeFi向我們展示了以太坊的擁堵,gas費用之高讓人難以置信。這只是從用戶體驗的層面展示出來的表象。它深層的意義在于不同DeFi協議在爭奪以太坊的區塊空間,這是零和游戲.

1900/1/1 0:00:0010月15日,自Filecoin主網上線已來,因為FIL本身有存儲抵押的應用場景,導致市場上的FIL一直處于極度緊缺的狀態.

1900/1/1 0:00:00金色周刊是金色財經推出的一檔每周區塊鏈行業總結欄目,內容涵蓋一周重點新聞、行情與合約數據、礦業信息、項目動態、技術進展等行業動態。本文是其中的新聞周刊,帶您一覽本周區塊鏈行業大事.

1900/1/1 0:00:00