BTC/HKD+0.82%

BTC/HKD+0.82% ETH/HKD+0.22%

ETH/HKD+0.22% LTC/HKD+1.31%

LTC/HKD+1.31% ADA/HKD+2.13%

ADA/HKD+2.13% SOL/HKD+0.96%

SOL/HKD+0.96% XRP/HKD+2.22%

XRP/HKD+2.22%作者:DerrickN

在這篇文章中,我將重點介紹Liquity協議和MakerDAO之間的主要區別。

讓我們從基礎開始:

什么是Liquity??Liquity?是一種去中心化的借貸協議,允許您以用作抵押品的ETH提取無息貸款。貸款以LUSD支付,并且需要保持110%的最低抵押率。

什么是MakerDAO?MakerDAO是去中心化借款協議,它允許您針對多種抵押品提取可變利率貸款。貸款以DAI支付,維持所需的最低抵押品比率因不同的Vault類型而異。

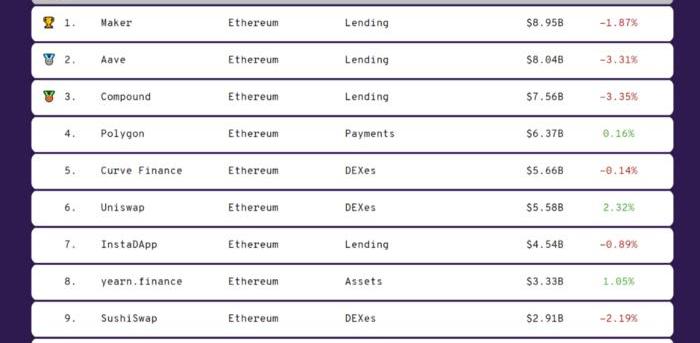

Maker在以太坊生態系統中占據主導地位已不是什么秘密。自從2017年年底推出后,Maker多年來一直穩居前列,在撰寫本文時,它在每個DeFi排行榜上排名第一,總價值約為9B美元。

Liquity自2021年4月5日推出以來,在DeFi排行榜上排名第10,TVL超過2B美元。

Liquity著手創建一個更有效的借貸協議,重點關注權力下放和資本效率。如上圖所示,用戶很快意識到Liquity是當今最具創新性和實用性的借貸協議之一。

下面將介紹這兩種協議之間的主要差異,從技術差異到哲學差異。

治理與無治理

Worldcoin發布代幣經濟學,總流通量1.43億:7月24日消息,Worldcoin發布代幣經濟學,75%分配給社區、9.8%團隊、13.5%TFH投資者、1.7%TFH儲備。流通量為1.43億,有1億貸款給做市商。發布前共分配了超4300萬個WLD代幣。通脹為每年1.5%,預計會在15年后開始。4300萬枚代幣中,各地區分發比例如下:亞洲32.1%、非洲31.6%、拉美18.8%、歐洲17.1%,其余地區0.1%。[2023/7/24 15:55:07]

首先,讓我們來看看Maker和Liquity之間最大的哲學差異:治理。

MakerDAO

治理在Maker協議和生態系統中扮演著重要的角色。使用他們的治理代幣MKR,用戶可以對協議參數以及重要的生態系統事物進行投票。

治理過程相當漫長,但有幾個核心參與者小組,他們確保一切“順利”運行,并定期舉辦公開會議供所有人參加和聆聽。大多數討論發生在Maker治理論壇上,所有投票都通過鏈上MKR投票來鞏固。Maker改進提案流程如下圖所示:

Liquity

Liquity采取完全不同的治理方法,因為它選擇完全不進行人工治理。系統參數要么是一成不變的,要么是“算法控制的”。在Liquity中,允許的抵押品類型、最低抵押品比率等系統參數無法更改。此外,Liquity的借貸費和贖回費僅由數學決定——即沒有人為干預的機會。甚至Liquity確定使用哪個預言機的能力也是這樣處理的。例如,如果ETH/USDChainlink價格饋送下降,它知道如何自動切換到Tellor,反之亦然。

加密支付公司Ramp與金融合規平臺Cable完成整合:金色財經報道,加密支付公司 Ramp 宣布與金融合規平臺 Cable 完成整合,后者主要為銀行、金融科技公司和加密貨幣公司構建合規工具,以提供風險評估、自動化保證、質量保證、管理信息、報告等服務,本次整合將增強 Ramp 合規性、建立用戶信任、提升合規有效性測試能力。。據此前報道,Ramp 于去年底完成 7000 萬美元 B 輪融資,Mubadala Capital 和 Korelya Capital 領投。(itnewsonline)[2023/2/3 11:44:15]

雖然我們可能會挑剔說沒有“人類治理”的細微差別,但至少用戶可以放心,因為他們相信代碼會按承諾工作并按承諾執行。

為什么這很重要?

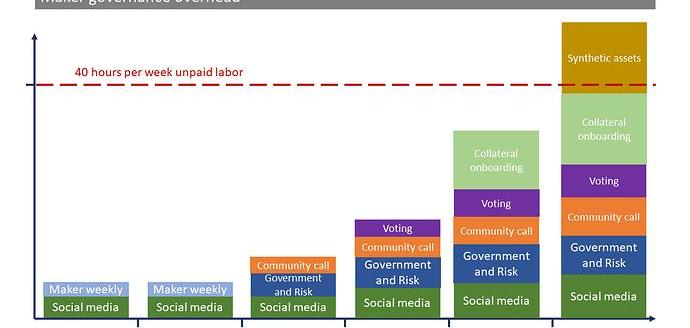

參與治理可能是一個令人頭疼的學習曲線,導致大多數用戶不參與——最終使協議比想象的更加集中。這是Maker治理隨時間變化的需求的有趣視覺效果:

雖然治理的“理念”很強大,但我們經常看到相反的情況。隨著治理開銷的增加,參與治理的每個用戶的要求也會增加。因此,各種協議的治理投票率很低——包括Maker的投票率——許多人需要轉向Compound代表的治理模型。似乎在DeFi治理的當前狀態下,您的選擇并不會執行,相反是由20人做出所有決定,或者仍然由20人做出所有決定的委托模式,這遠非理想。

數據:某巨鯨從Aave贖回22萬枚ETH并轉入Bitfinex:11月15日消息,鏈上數據觀察者The Data Nerd監測顯示,12小時前某巨鯨地址向Aave償還了約1億美元,取回了22萬枚ETH(約2.75億美元)抵押品,然后該地址將22萬枚ETH發送至加密交易平臺Bitfinex。

分析稱,由于該地址曾從Circle接收USDC,并使用Genesis OTC席位,因此推測可能為機構地址。[2022/11/15 13:07:09]

通過取消治理和信任數學,Liquity的生態系統可以轉而專注于自身發展,而無需承擔治理和內部的負擔。社區成員無需花費整周時間準備投票,而是可以專注于他們想要創建的內容、他們想要構建的工具以及與哪些社區合作。如果需要LiquityV2,社區成員和用戶可以用他們的資本投票決定他們更喜歡哪個版本,而不會將這種意愿強加給當前Liquity協議版本的用戶。我們已經在Uniswap生態系統中成功地看到了這項工作,我相信我們會在Liquity生態系統中看到同樣的情況。

多抵押品與單一抵押品

Maker與Liquity之間的另一個重大區別是允許的抵押品的類型——即用戶可以借入的抵押品類型。

MakerDAO

Maker系統支持多種抵押品類型,您可以在此處查看,從ETH到任意ERC20,再到Uniswap對的LP代幣。這套多樣化的抵押品類型可能允許范圍廣泛的借款人,但會給系統帶來新的風險,我將在后面介紹。

Zilliqa與Alien Worlds達成合作,以拓展其競爭性鏈游組合:7月28日消息,Layer1區塊鏈協議Zilliqa宣布與Alien Worlds達成合作,此次合作將使Alien Worlds通過其Unity SDK尋求與Zilliqa區塊鏈的集成,同時Zilliqa將提供一個向主流游戲受眾展示創新的游戲內DAO和玩家對玩家(PvP)功能的平臺。Zilliqa通過建立游戲中心,使玩家能夠交易游戲物品并獲得平臺級獎勵。[2022/7/28 2:42:55]

Liquity

根據其去中心化理念,Liquity只允許以太幣作為抵押品,不可能添加新的抵押品類型,這意味著無法將新的資產風險引入系統。

為什么Liquity會這樣做?

Liquity選擇ETH作為其唯一的抵押品類型有兩個原因:1.DeFi中的大多數借款人使用ETH作為抵押品,2.去中心化和風險最小化被高度重視。

許多人會同意,以太幣是以太坊生態系統中最去中心化、流動性和需求量最大的代幣;所以在任何去中心化借貸協議中優先考慮ETH是有意義的。加上從MakerDAO的歷史中學習,導致Liquity旨在創建一個圍繞單抵押支持的穩定幣構建的高效系統,而不是像DAI這樣的多抵押支持的穩定幣。允許其他抵押品類型可能是一個滑坡和潛在的失敗點——不僅會給協議帶來嚴重風險,還會給其用戶帶來嚴重風險。

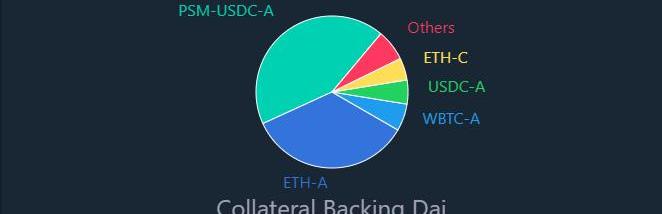

為了擴展我的意思,讓我們放大MakerDAO的抵押品分類:

Zumo 獲得政府資助以推動加密貨幣脫碳:金色財經報道,在成功試點之后,總部位于愛丁堡的加密貨幣平臺 Zumo 已獲得政府資助,以繼續其在加密貨幣脫碳方面的工作。Zumo 的Zero Hero試點項目獲得了可再生能源證書 (REC),以補償通過其應用程序購買的比特幣的用電量。在試點期間,價值 150 萬英鎊的比特幣已被零英雄 REC 購買所覆蓋,通過該計劃補償了總計 850 兆瓦時的電力——足夠驅動電動汽車行駛超過 300 萬英里的能量。現在,Zumo 及其合作伙伴 Zero Labs 已獲得 Innovate UK 的資助,以進一步資助對加密貨幣脫碳的研究。RenewableCrypto 項目將于本月晚些時候啟動,合作伙伴希望找到實用的方法,讓錢包和平臺可以擴大可再生能源的使用。(finextra)[2022/6/9 4:12:05]

DAI由41.9%PSM-USDC、34%ETH、5.6%WBTC、5%USDC-A、4.6%ETH-C和6.5%其他支持。換句話說,DAI有52.5%由中心化資產支持:USDC和WBTC。剩余的大部分借款需求來自ETH持有者。如果有的話,DAI的抵押品細分凸顯了允許非ETH抵押品類型所帶來的非常真實的中心化風險。如果一個去中心化的穩定幣大部分由中心化資產支持,那么……也許它不像人們希望的那樣去中心化。

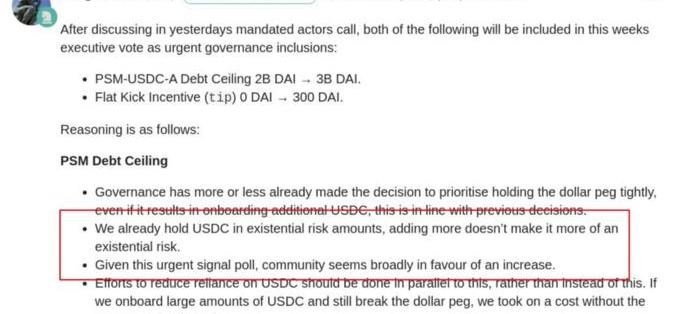

更糟糕的是,最近通過了一項將PSM-USDC-A債務上限提高$1B的治理提案。在這種情況下,他們愿意進一步增加DAI的USDC敞口,至少在短時間內保持DAI的掛鉤。

Maker社區意識到他們對USDC的依賴是一種生存威脅,我希望看到他們在不久的將來減少對USDC的依賴。幸運的是,Liquity不受這種類型的中心化風險的影響,因為它專注于ETH作為抵押品并且它的不變性——使得LUSD在默認情況下更加去中心化。

PSM與贖回機制

如果我不解釋為什么他們會朝那個方向發展,就無法抨擊Maker對USDC的依賴。請記住,LUSD和DAI是與美元掛鉤的穩定幣。因此,他們有經濟機制鼓勵他們的價格保持在1美元左右。我將在本節中簡要介紹這些機制。

MakerDAO

Maker的Peg維護的主要機制是PSM,它允許用戶以固定利率直接將給定的抵押品類型換成DAI,而不是借入DAI。PSM合約的設計考慮了穩定幣抵押品,允許用戶以固定匯率將其他穩定幣換成D??AI,以幫助保持更緊密的掛鉤。

雖然PSM的技術細節超出了范圍,但重要的是要記住,PSM允許有利可圖的套利機會,當DAI與1美元背離時,可以保持與DAI掛鉤。

Liquity

Liquity中存在一種類似但獨特的機制,稱為贖回機制。贖回機制允許用戶以面值將LUSD換成ETH,或者1LUSD=1美元的ETH。用戶可以隨時用他們的LUSD兌換風險最高的Troves的ETH抵押品。該機制用于維持LUSD的掛鉤并保護其約1美元的價格下限。之所以有效,是因為當LUSD低于1美元時,套利者可以將LUSD贖回,就好像它價值1美元一樣,并將差額保留為利潤——在此過程中銷毀LUSD并使掛鉤恢復平價。再次,技術細節都有點超出了范圍,但你可以閱讀更多關于它是如何工作在這里通過Kolten,生長在Liquity負責人寫的文章。

這兩者有些不同,因為它們的功能相反。Maker的PSM帶來抵押品以換取DAI,而Liquity的贖回機制減少全球LUSD債務以換取ETH抵押品。

為什么要比較兩者?

它們都是關鍵的穩定性機制,都引入了權衡,但關鍵的區別在于,它們引入了中心化權衡,并為系統引入了一種新型風險。

引入PSM是為了通過更集中的穩定幣有意增加其支持來維持DAI的掛鉤。正如我上面提到的,權衡是權力下放。由于這種機制,如前所述,DAI現在由USDC支持>~40%。Maker意識到了這一點,但我不確定他們能做些什么來解決這個問題。

另一方面,Liquity的贖回機制不會增加中心化,很好地保持了LUSD的掛鉤,并增加了系統健康度。除此之外,這意味著LUSD可以隨時直接兌換為基礎抵押品ETH,而DAI則不能。

穩定費與免息

我想在本系列第一部分中比較的最后一個區別是Maker的穩定費和Liquity的一次性費用模型。

MakerDAO

Maker的穩定費會不斷地計入您的貸款,直到您還清債務。根據治理情況,此利率可能會在您的貸款期限內增加或減少。目前,MakerETH金庫的穩定費在3%到10%之間。您根據Vault的最低抵押比率支付溢價。最低抵押比率越低,您的穩定費就越高。

流動性

當從Liquity借款時,用戶支付一次性借款費用來鑄造LUSD。這筆費用會一次性添加到您的債務中,僅此而已。借款費用的范圍從0.5%到5%,盡管它有史以來的最高值約為1%,并且通常保持在0.5%左右。您可以在此處查看此統計信息。借貸費用隨贖回量而波動,如果贖回大量LUSD,借貸費用會增加。如果沒有LUSD被贖回,借貸費用會下降到0.5%——不需要治理。

哪個型號性價比更高?

這更像是一種視角/偏好類型的事情,但我會盡力指導你:

短期貸款:Maker的短期貸款更具成本效益,因為所有利息都是按時間收取的,而且沒有預付費用。

長期貸款:Liquity對于長期貸款來說更具成本效益,因為只有一次性借款費用,而且您知道預先借款的成本。無需擔心可變利率。

作為快速比較,讓我們看一下從Maker的ETH-AVault借款和從Liquity借款的成本差異:

Maker:借入10,000個DAIx5.5%=每月約46美元的利息

Liquity:借入的10,000LUSDx0.5%=50美元的前期借貸費

大約一個月后,借入DAI變得比借入LUSD貴得多。此外,您獲得的資本效率較低,因為ETH-AVault需要150%的最低抵押品比率,而Liquity只需要110%。如果您從事高產農業,預先以0.5%的利率借入LUSD并了解您的貸款成本將使您能夠更有效地推斷您的利潤。更好的是,您可以借入LUSD,換成另一個穩定幣,然后將其借出以保持價差——使LUSD貸款對各種用例都具有吸引力。

Tags:LIQLiquityUSDMakerLiquid Staked ETHdusd幣哪個交易所有Masterpiece Maker

注;原文作者是glassnode數據分析師CHECKMATE。比特幣市場在價格走勢、鏈上交易以及價值結算需求方面都經歷了相對平靜的一周,幣價方面,BTC在39,242美元的高點和34,942美元.

1900/1/1 0:00:00來源:人民網-強國論壇 (責編:張桂貴、賀迎春)編者按:5月,“幣圈”吸引無數關注。5月18日,中國互聯網金融協會等三大協會發布公告指出,開展法定貨幣與虛擬貨幣兌換及虛擬貨幣之間的兌換業務,違反.

1900/1/1 0:00:00我們經常會在業內媒體報道上看到“ERC-20”這個詞,它是以太坊上的一種標準協議。除了ERC-20,以太坊上的另一個較多數人聽說過的協議是ERC-721.

1900/1/1 0:00:00一家?75?億美元的對沖基金表示,明年金價將飆升至新高,但隨著全球債務膨脹,尋求貨幣替代品的投資者應將目光投向比特幣.

1900/1/1 0:00:00社交平臺和資訊網站上,眾多未知來源的圖片引來人們的猜測,好奇者會花費大量時間在評論區爭吵。這也許是平臺和內容創作者樂于看到的情況。更多的人參與到討論中,意味著有“話題感”和活躍的“參與度”.

1900/1/1 0:00:006月9日,薩爾瓦多成功批準通過了將比特幣作為法定貨幣的提案,該國成為首個采用比特幣作為法幣的主權國家,而此次事件也被法新社列為了貨幣史上的第14次重大事件.

1900/1/1 0:00:00