BTC/HKD-3.75%

BTC/HKD-3.75% ETH/HKD-4.19%

ETH/HKD-4.19% LTC/HKD-2.64%

LTC/HKD-2.64% ADA/HKD-5.9%

ADA/HKD-5.9% SOL/HKD-7.89%

SOL/HKD-7.89% XRP/HKD-5.34%

XRP/HKD-5.34%Key points:

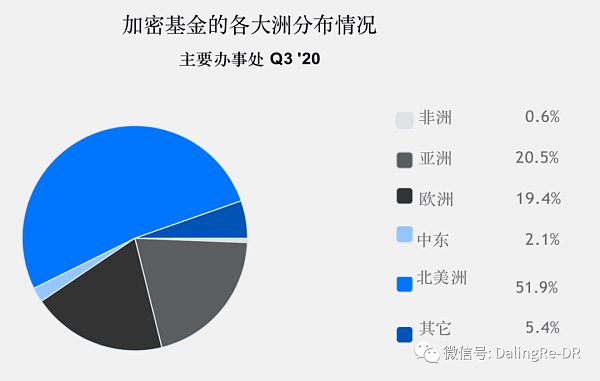

超過一半的加密基金的辦事處都設立在美國,設立于歐洲和亞洲的加密基金分別為20%左右

43%的加密基金并沒有設立實體辦公室,其員工都是遠程辦公或者在家辦公

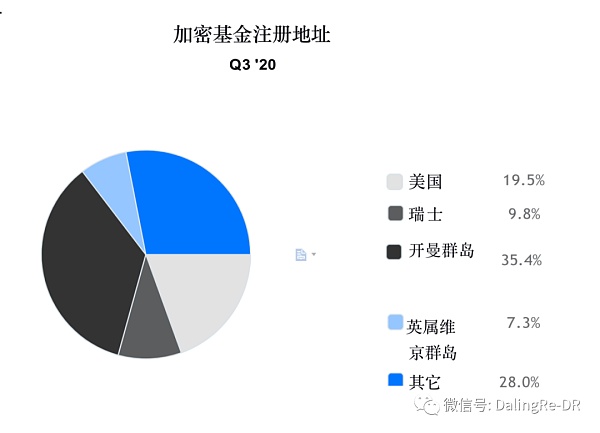

真正設立在美國的加密基金不超過20%, 43%的加密基金合法注冊地都位于開曼群島和英屬維爾京群島這些離岸地區

加密基金的累積資產管理規模在2020年首次突破200億美金,并在2020年第三季度末達到了250億美金

22%的加密對沖基金的最低投資金額為50萬美金甚至更多

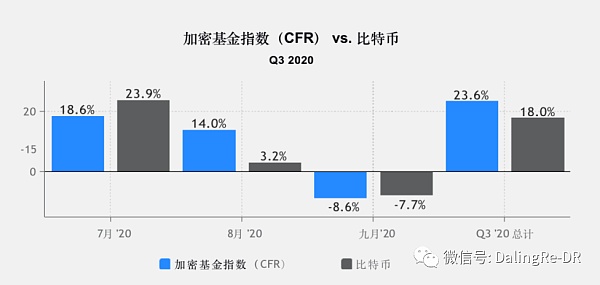

加密基金指數在2020年第三季度回升到23.62%, 七月份和八月份的加密基金指數分別為18.6%和14%,九月份指數掉到了8.6%

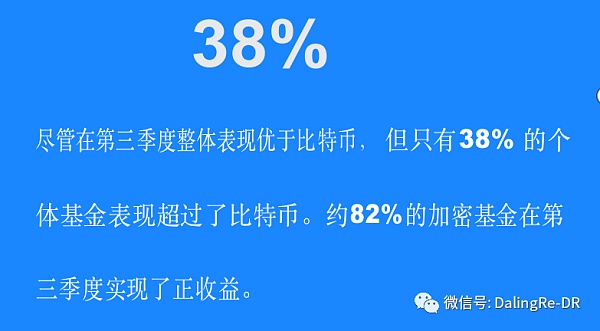

盡管在第三季度整體表現優于比特幣,但只有38% 的個體基金表現超過了比特幣。約82% 的加密基金在第三季度實現了正收益

截至第三季度,加密基金今年增長了60.6%,而比特幣僅增長了50%。

約有92%的加密基金在風險管理中使用了期權

絕大多數加密基金(約70%)認為Covid-19和相關的經濟不確定性將增加加密資產類投資在機構投資組合中的占比

報告摘要:

前言

為了涵蓋盡可能大的范圍,本報告囊括了包括加密對沖基金在內的,風險基金、混合型基金、私募股權基金、母基金和被動型基金的相關研究。除非另有說明,否則報告內提到的“加密基金”包括了以上幾種不同種類的基金。

市場概覽

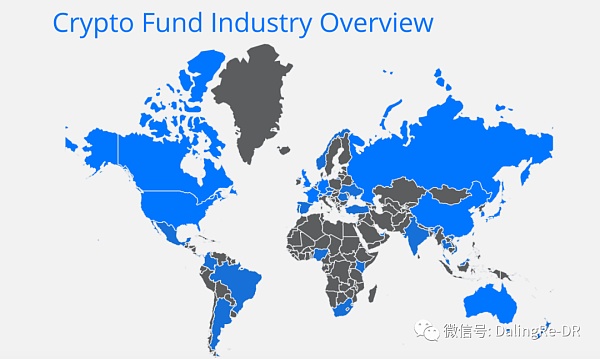

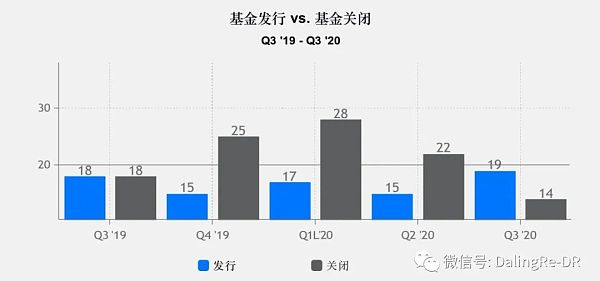

現在全球有超過800家加密基金,其辦事處遍布全球80多個國家。盡管仍然有新加密基金在2020年第三季度相繼推出,但相較于2017年和2018年,2020年加密基金的發行速度有所放緩。

2020年第三季度是加密基金又一個表現強勁的季度。CFR加密基金指數上漲了23.6%,而比特幣上漲了18%。這一現象其實有些反常,通常在比特幣大幅升值的時期,加密基金的表現往往不如比特幣。

市場新動態

壞消息:

微策略(Microstrategy)宣布進行第二輪的比特幣收購,屆時其總資產將超過4億美金;

中立資本(Neural Capital)和另外幾家加密基金在第三季度關閉了其加密基金。

好消息:

灰度(Grayscale)宣布其基金在兩周內增長超過了10億美金;

富達(Fidelity)基金推出了一項新的比特幣基金,名為Wise Origin比特幣指數基金。

市場崩潰導致比特幣交易費飆升至47美元:4月19日消息,根據Johoe-Hoenicke的數據,近13萬筆交易等待區塊鏈上的確認。比特幣的平均交易費用目前處于四個月高點46.88美元,比4月4日的平均交易費用為15.56美元增長了200%以上。(Decrypt)[2021/4/19 20:34:31]

潘多拉資本(Pantera)的加密基金已經募集了1.65億美金。

以下是正文,enjoy:

1.加密基金行業概覽

圖1. 加密基金行業概覽

在過去的幾個季度里,新發行的基金數量首次超過了關閉的基金數量。比特幣和其他加密資產的持續上漲可能幫助加密基金扭轉了先前的趨勢,因為在幣價樂觀的情況下,機構傾向于推出新基金,而在掙扎中的基金也會因為有更多的績效收益可以延長其壽命。

圖2. 基金發行數量vs基金關閉數量

超過一半的加密基金的辦事處都設立在美國,設立于歐洲和亞洲的加密基金分別為20%左右。值得注意的是,相較于傳統基金,加密基金的工作人員分布更加分散。

圖3. 加密基金的各大洲分布情況

基于加密基金調查的最新發現,43%的加密基金并沒有設立實體辦公室,其員工都是遠程辦公或者在家辦公。

雖然大多數加密基金的主要辦事處都設立在美國,但嚴格從法律意義上來說,真正設立在美國的加密基金不超過20%(以特拉華州公司為例)。由于各種稅收,法律法規方面的原因,開曼群島和英屬維爾京群島是加密資產的主要合法注冊地。43%的加密基金合法注冊地都位于這些離岸地區。這一現象和對傳統基金研究的發現一致,大約有1/3的傳統基金是在離岸地區注冊的,真正在美國本土注冊的傳統基金只有20%。

圖4.加密基金注冊地址分布情況

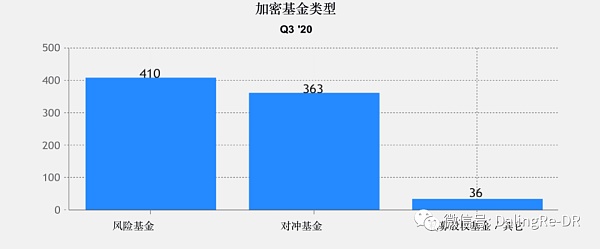

大多數加密基金可以在廣義上被定義為風險基金,然后是加密對沖基金。

Uniswap發行UNI后已有1.65億美元比特幣轉移至以太坊:自從Uniswap推出UNI代幣收益耕作激勵措施后,WBTC新鑄幣數量超過15000枚,如果按照1.1萬美元/BTC計算的話,價值約合1.65億美元。目前,Uniswap上的WBTC-ETH流動性池已經成為最“吸引”比特幣流動性的來源,因為它是Uniswap上的四個流動性之一,而且向其中注入流動性可以獲得UNI代幣獎勵。本文撰寫時,WBTC-ETH池已經是Uniswap上規模最大的流動性池,規模達到3.91億美元,自9月17日以來增長率達到驚人的900%。此外,在其他DeFi平臺上(比如yEarn Finance等),基于比特幣的流動性池相對回報率也高于以太坊和Chainlink。(cryptobriefing)[2020/9/19]

圖5.加密基金類型數量統計

自2018年年初,加密基金的資產管理規模一直保持持續增長。雖然這一趨勢有時確實反應了整個投資組合的增長,但資產管理的大部分收益其實是來自投資者所帶來的現金流。加密基金的累積資產管理規模在2020年首次突破200億美金,并在2020年第三季度末達到了250億美金。

圖6.加密基金累積資產管理規模增長趨勢

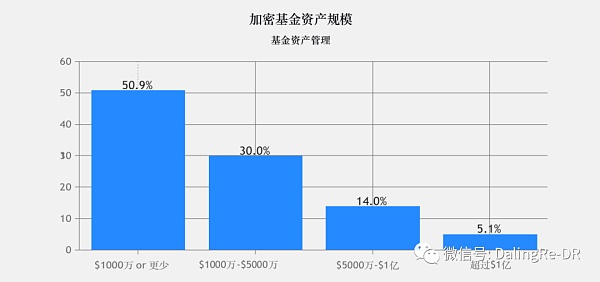

雖然加密基金的資產管理規模持續增長,但資產仍高度集中在數十支基金手中。幾乎一半的加密基金管理的資產少于1000萬美金,超過90%的加密基金管理的資產少于1億美金。

圖7.加密基金資產規模分布情況

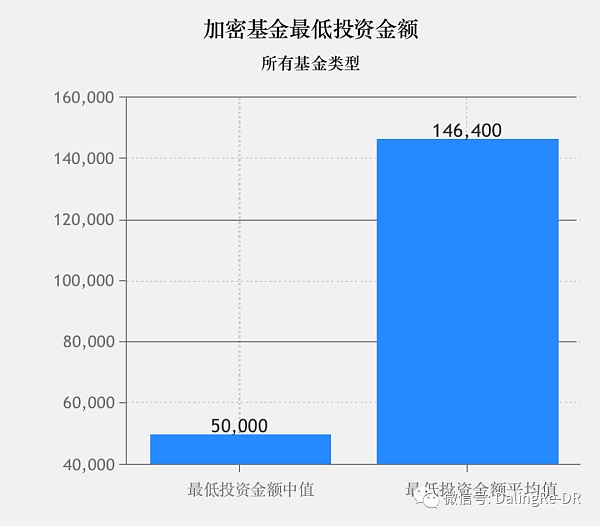

由于加密基金的規模和期限不同,因此查看一些關鍵運營指標的中值會更有意義,指標中值如下所示:

22%的加密對沖基金的最低投資金額為50萬美金甚至更多。

圖8.加密基金最低投資金額

在加密基金中,基金類型不同,投資最低金額也差異較大。通常,加密對沖基金和母基金的最低投資金額最高,而通證化基金的最低投資金額最少或者沒有。

CME比特幣期貨6月合約收跌0.96%:金色財經報道,成交量最高的CME比特幣期貨2020年6月合約今日收跌95美元,收報9800美元,跌幅達0.96%。2020年7月、8月和9月合約分別收報9860美元、9890美元和9935美元。[2020/6/6]

圖9.不同種類加密基金的最低投資金額

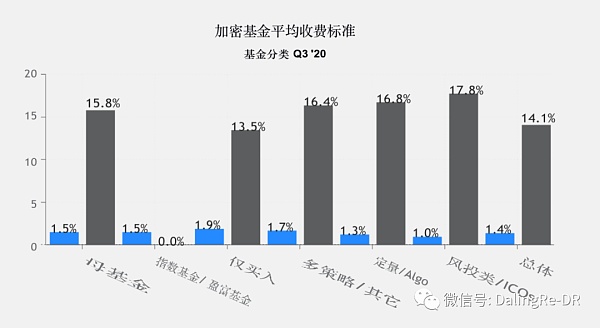

圖10.加密基金平均收費標準

在加密基金中,2%的管理費和20%的績效獎金是最常見的費用組成模式。然而,所有基金的平均費用都呈現降低的趨勢,并且不同基金種類的收費標準也略有差異。指數基金和其它被動型基金通常不收取績效獎金,采取主動型投資策略的基金傾向于收取較高的績效獎金(有時會降低管理費)。

圖11. 各類基金平均收費標準

2.加密基金績效數據以及指標

加密基金指數(CFR)衡量了約70個積極管理的加密基金的平均收益和費用。第三季度的收益率為23.6%,相較于第二季度23.8%的收益率略低。本季度加密基金的表現超過比特幣600多個基點。盡管第一季度表現不佳,但在三季度,加密基金的回報率已經達到了60.6%。

圖12.加密基金指數vs 比特幣

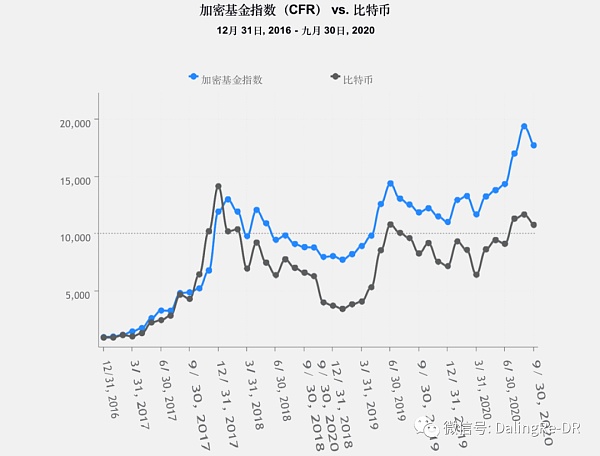

從2017年創立之初到2020年第三季度末,加密基金指數(CFR)的增長率達到了1239%。同期比特幣上漲了922%。加密基金指數表現優于比特幣的情況大多數發生在市場疲軟的條件下,尤其是在2018年初的“加密資產寒冬”時期。

聲音 | Linktobit聯合創始人Alex:Libra是一種類似現金的代幣 不會沖擊比特幣:Linktobit(鏈幣)聯合創始人Alex日前表示,Libra的組織結構有三部分:Libra Blockchain、Libra Reserve和Libra協會。Libra Blockchain負責區塊鏈底層技術的開發,Libra Reserve負責持有一籃子貨幣的安全資產,Libra協會負責監管和管理前兩者。Libra是一種類似現金的代幣,不會沖擊比特幣,反而會增加公眾對比特幣的認知。[2019/7/17]

圖13. 加密基金指數 VS 比特幣

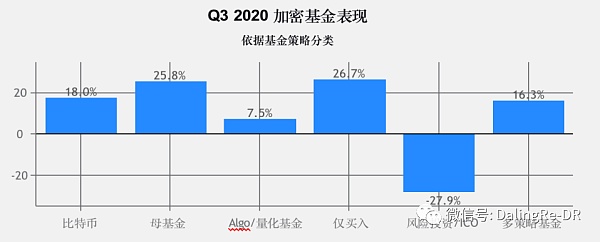

在經歷了艱難的第一季度之后,第二季度和第三季度都是加密基金表現強勁的時期。截至第三季度,加密資產基金增長了60.6%,而比特幣僅增長了50%。第三季度母基金和“僅買入”加密基金的表現均優于比特幣。由于DeFi和其他項目受到了嚴重的打擊,使風險投資陷入了困境。

圖14. 加密基金表現

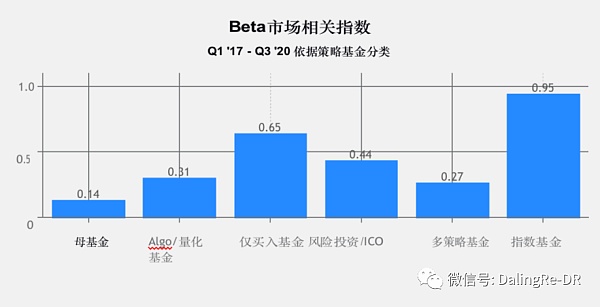

Beta指數在傳統金融中用于衡量市場風險,在使用比特幣作為代理貨幣的金融市場里,Beta指數可以通過基金受到比特幣影響的程度大小來衡量某個策略基金的收益率。指數基金和“僅買入”基金由于受到比特幣的影響最大所以其Beta指數也最高。母基金、多策略基金和Algo/量化基金則觸及了歷史最低Beta值。

圖15. Beta市場相關指數

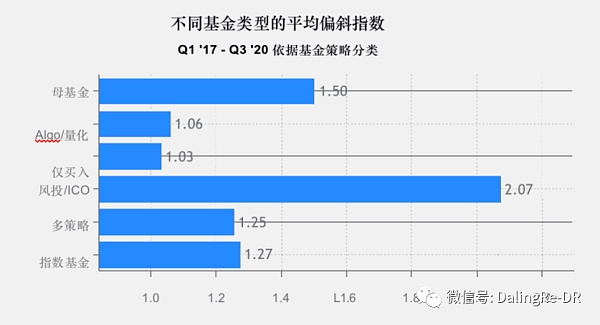

偏斜指數可以用來描繪基金收益的分布情況,并且可以用來定義收益率偏離正態分布的程度。大多數基金策略都呈現正偏斜狀態,或者偏斜指數曲線的尾部呈現較長較平的趨勢。要注意的是,偏斜指數計算的準確性依賴于大量的收益數據分析,但大多數基金通常不能提供大量有效的收益數據。

圖16.不同基金類型的平均偏斜指數

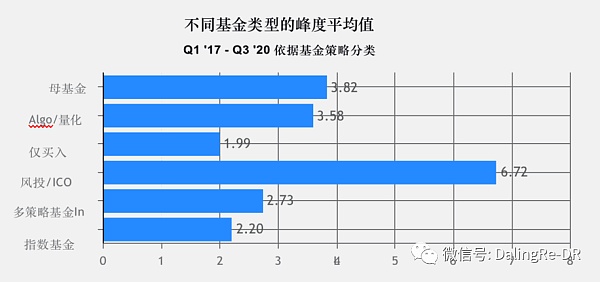

像偏斜指數一樣,峰度可以用來描繪基金收益的正態分布情況。峰度值可以測量極端收益的大小程度,正態分布的峰值通常為3。

動態 | 比特幣出現之后的相關報道逐漸轉向負面:據livebitcoinnews報道,在比特幣初期,尤其是當大量比特幣被用來買披薩的時候。在這段時間里,關于加密貨幣的文章寥寥無幾,但實際上是相當正面的。2017年,隨著比特幣(更不用說大多數替代幣)開始迅速升值,有關加密貨幣的報道真的開始升溫。研究人員發現,在最初的牛市行情中,覆蓋范圍基本上還是積極的。他們指出,這種觀點可能助推了比特幣價格的上漲(盡管美國政府可能不這么認為)。然而,隨著比特幣價格的上漲,相關報道變得更加負面。隨著世界上最重要的加密貨幣接近歷史最高水平,MSM的報告開始從正面轉向負面。隨著熊市抬頭,整個市場的價值開始大幅下跌,這一趨勢仍在繼續。這種負面的報道占據了今天大多數的MSM媒體。[2018/12/3]

圖17.不同基金類型的峰度平均值

3.加密基金調查

最近對超過75種加密基金進行了調查,以評估投資者對加密資產投資所持有的態度,從而對加密基金行業有進一步的了解。該調查涵蓋了2020年6月30日至2020年7月15日之間運營的加密風險基金、對沖基金、混合型基金、指數基金以及母基金。

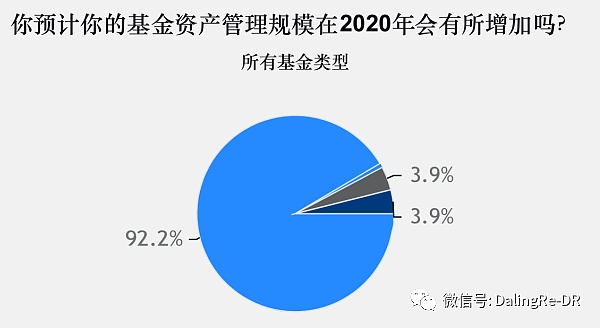

圖18.投資者對基金資產規模是否增加所持有的態度

自2018年以來,加密基金的資產管理規模一直在持續增長。無論基金策略或基金規模如何,大多數接受調查的加密基金均預期2020年其資產管理規模將會增加。只有約4%的基金預計2020年資產管理規模不會增加。

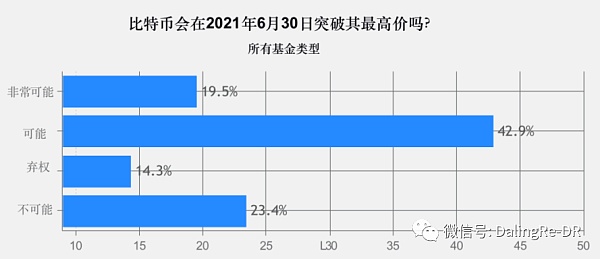

調查顯示,在有關比特幣價格趨勢的預測中,約有62%的加密基金認為,比特幣將在未來12個月內突破其歷史最高價,19,891美元(調查期間的平均價格為9,225美元)。少于1/4的加密基金認為此現象不太可能發生。

圖19.加密基金對比特幣價格的預測

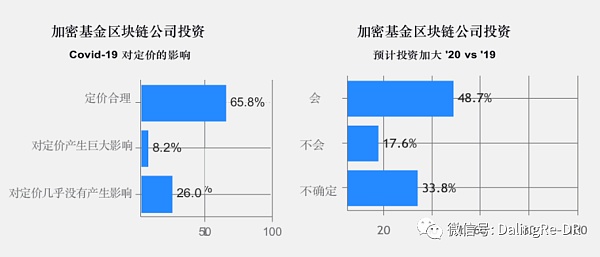

Covid-19對包括區塊鏈和加密資產市場在內的主要經濟體和金融市場產生了重大影響。就區塊鏈公司的估值而言,近2/3的加密基金認為,當前的公司估值應適當地考慮因新冠肺炎大流行所帶來的長期影響。

圖20. 加密基金對區塊鏈公司投資所持有的相關態度

考慮到大部分基金認為新冠疫情所帶來的影響已經被合理考慮到公司估值中,因此幾乎一半的加密基金將會加大對區塊鏈公司的投資也就不足為奇了。大約有1/3的加密基金不確定是否會加大對區塊鏈公司的投資。

圖21. 預計會加大對區塊鏈公司投資力度的基金分類

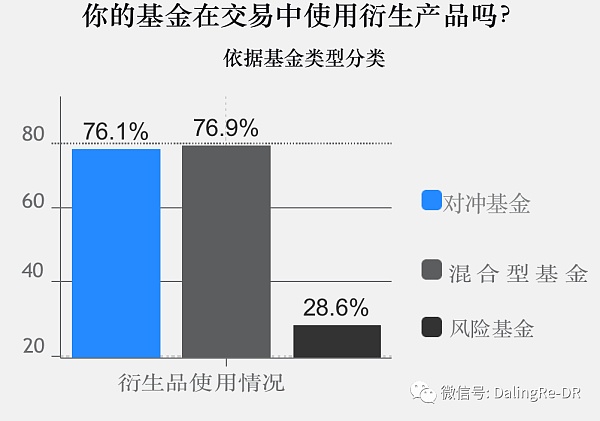

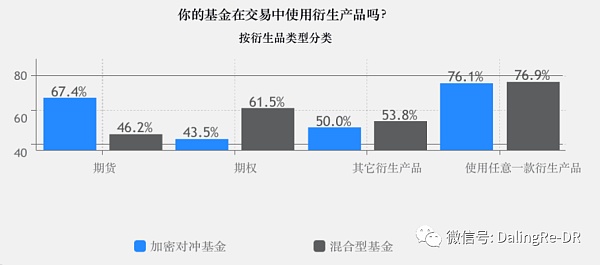

資產規模在500萬到5000萬美元之間的中型基金最有可能在2020年加大對區塊鏈公司的投資。資產管理規模在500萬美元以下的小型基金在2020年的投資最為謹慎。大多數加密對沖基金和混合型基金都將在風險管理中使用衍生產品,杠桿或其金融工具。3/4的加密對沖基金和混合型基金都使用衍生品,其中對沖基金更傾向于使用期貨,而混合型基金更傾向于使用期權或者其它衍生品。

少于1/4的風險投資基金會在交易中使用衍生品,可能是因為它們通常不受風險投資策略的管控。

通過對所有基金類型的調查研究,我們發現資產超過5000萬美金的基金在交易中使用期貨的可能性最小,而資產規較小的基金在交易中使用期權的可能性最小。相較于其它規模更大或者更小的基金,資產規模在500萬美金和5000萬美金之間的基金使用衍生品的可能性最大。

圖22. 不同基金類型的衍生品使用情況

圖23. 基金使用不同類型衍生產品的分布情況

圖24. 不同規模的基金使用衍生品的情況

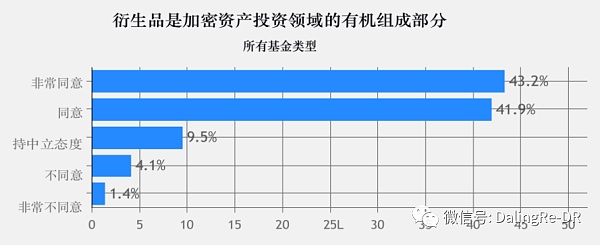

大多數受訪者認為,衍生品在投資策略中起著至關重要的作用。調查結果顯示,大約85%的加密基金同意衍生產品和結構化產品是加密行業能正常運轉的重要因素。僅約5%的加密基金認為衍生產品和結構化產品所帶來的交易風險和濫用風險遠大于其帶來的益處。

圖25. 加密基金對衍生品的態度分布

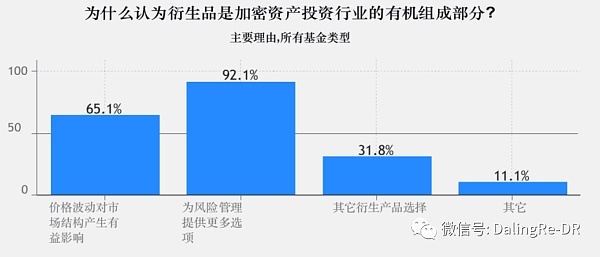

衍生品和其它結構性工具在風險管理方面所產生的效果是加密資產行業使用它們的最主要理由。不論基金類別和規模如何,約有92%的基金在風險管理中使用了期權。價格波動對市場產生的有益影響,是基金使用衍生品和結構化產品的第二大理由。只有約32%的加密基金強調了其他杠桿產品的使用,這些工具為使用衍生產品和結構化產品提供了理論依據。

圖26. 加密基金使用衍生品和結構化產品的主要理由

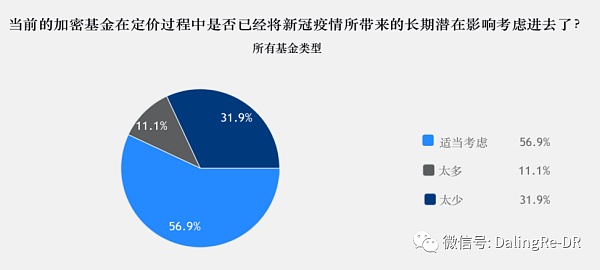

我們詢問受訪者是否認為新冠疫情所帶來的長期潛在影響已經在估值定價中被適當地考慮進去了, 一半以上的加密基金相信市場已經適當地考慮了此類風險。32%的加密基金認為此類影響沒有在估值定價中得到充分的考慮,而11%的加密基金認為此類影響在估值定價中被過度考慮了。

圖27. 當前的加密基金在估值定價過程中是否已經將新冠疫情所帶來的長期潛在影響考慮進去了

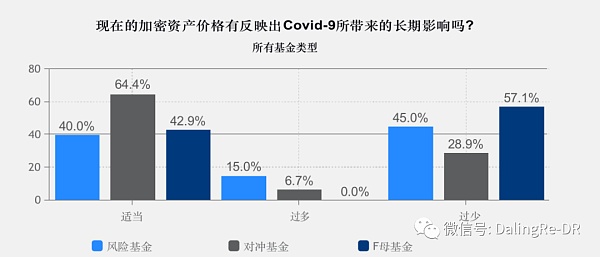

較高比例的加密對沖基金(相比于風險基金和母基金)認為,當前的加密資產在估值定價過程中適當地考慮了Covid-19 所帶來的長期影響。風險基金比其他類型的基金更相信在估值定價過程中過多的考慮了Covid-19 所帶來的長期影響。

圖28. 現在的加密資產價格是否反映出了Covid-9所帶來的長期影響

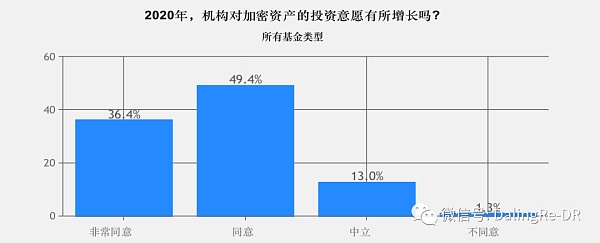

86%的受訪的基金認為,機構對各類加密資產表現出投資意愿,并且他們相信機構對加密資產投資的意愿在第三季度有所增長。

圖29. 2020年,機構對加密資產的投資意愿是否有所增長

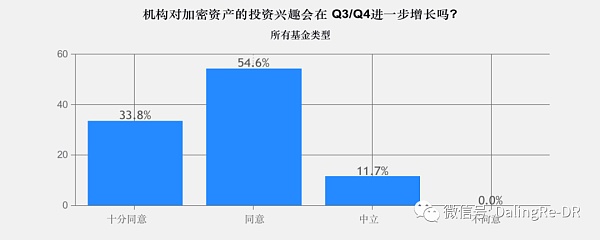

同樣的,大多數加密基金相信機構對加密資產領域的投資興趣會在2020年下半年進一步增加。并且所有基金都同意這一觀點。

圖30.機構對加密資產的投資興趣在 Q3/Q4 是否會有進一步增長

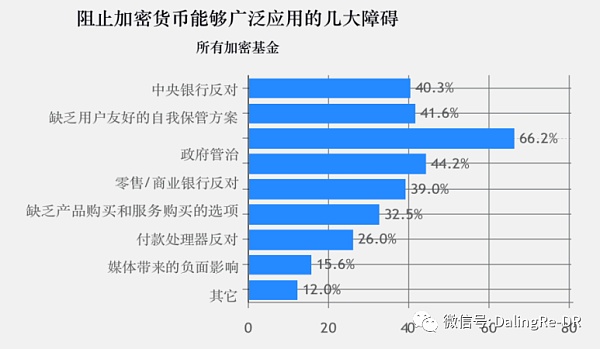

雖然加密資產投資者相信機構對加密資產的投資興趣在2020年會有進一步增長,但加密資產的廣泛傳播仍然存在一些重要的阻礙。

圖31. 阻止加密資產能夠廣泛應用的幾大障礙

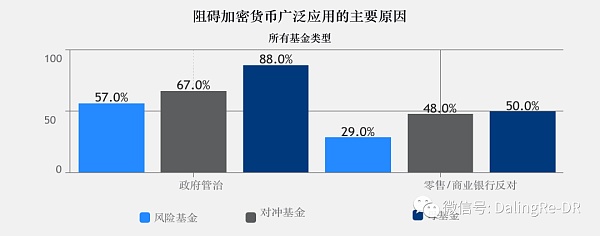

政府管治被認為是阻礙加密資產能夠廣泛應用的最大障礙。零售、商業、中央銀行的反對和缺乏用戶友好的自我保管方案也被認為是重要的阻礙原因。只有一小部分加密基金認為媒體傳播負面消息是阻礙加密資產廣泛應用的最主要原因。

圖32.阻礙加密資產廣泛應用的主要原因

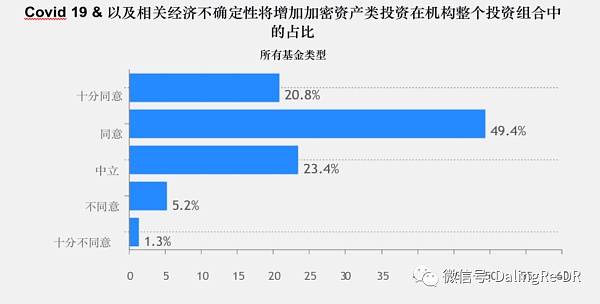

絕大多數加密資產基金(約70%)認為Covid-19和相關的經濟不確定性將增加加密資產類投資在機構投資組合中的占比。另一方面,不到10%的加密基金不同意這一觀點。

圖33. Covid 19 & 以及相關經濟不確定性將增加加密資產類投資在機構整個投資組合中的占比

按基金規模分類,除了管理資產在2000至5000萬美金的基金外,其它不同規模的基金都同意covid-19所帶來的影響將導致機構投資組合中的加密資產投資占比增加。

圖34. 同意covid-19所帶來的影響將導致機構投資組合中的加密資產占比增加

來源:

https://cryptofundresearch.com/q3-2020-crypto-fund-report

翻譯:肖文靜

校對:龔良軍

排版:楊俊義

審核:Amber

由金色財經發起“與時共創·2020年度榜單獎項征集”旨在表彰那些2020年度表現卓越、成長快速、勇于創新、突破價值、最具未來潛力的行業先鋒.

1900/1/1 0:00:00所有市場都會有波動,有起伏也有低迷。有時候市場熱情–或者純粹的貪婪–會推動牛市,但也有時候會導致泡沫的形成。DeFi已經風靡了一段時間,有些項目很成功,也有一些項目還不成熟.

1900/1/1 0:00:00金色財經報道,11月11日消息,據江蘇省工信廳消息,江蘇省印發了《江蘇省區塊鏈產業發展行動計劃》,《計劃》中提及到2023年,區塊鏈產業年均增速不低于15%.

1900/1/1 0:00:00華爾街和科技巨頭顯然正在瘋狂涌入比特幣及其他加密貨幣懷抱。不信你看12月開始僅僅4天的消息。12月1日,Facebook旗下的Libra已更名為Diem.

1900/1/1 0:00:00你有沒有好奇過比特幣都在誰的手里?比特幣地址公開可查,但很難弄清誰才是錢包的主人。好在互聯網有記憶,博主Kevin Rooke根據網絡資料總結出了一份公開持有比特幣的名單,包含諸多上市企業、基金.

1900/1/1 0:00:001.DeFi總市值:172.1億美元 市值前十幣種漲跌幅,金色財經制圖,數據來源Coingecko2.過去24小時去中心化交易所的交易量:6.92億美元 交易量排名前十的DEX 數據來源:Deb.

1900/1/1 0:00:00