BTC/HKD-6.7%

BTC/HKD-6.7% ETH/HKD-12.25%

ETH/HKD-12.25% LTC/HKD-14.58%

LTC/HKD-14.58% ADA/HKD-12.51%

ADA/HKD-12.51% SOL/HKD-11.31%

SOL/HKD-11.31% XRP/HKD-14.73%

XRP/HKD-14.73%隨著DeFi的演化,人們越來越意識到,資本效率的提升是實現突破的最重要方向之一。像Uniswap的V3,試圖為流動性提供者帶來更高的資產利用率,實現更高收益,目前V3的流動性雖不如V2,但其實現的交易量超過V2;像SushiSwap的Bentobox以及借貸協議Kashi也是希望提高其資產的利用率。

同樣,在衍生品領域也是如此。最近,DeriV2的推出,我們可以看到Deri在這方面的探索,其對資本效率提升的優化,值得我們關注。

Deri是去中心化的衍生品交易協議

Deri是去中心化的衍生品交易協議。通過Deri,用戶可以實現風險對沖、套利或者投機。這些是大多數衍生品交易所都能滿足的用戶需求。不過,Deri協議的核心交易邏輯在鏈上完成,符合DeFi發展的趨勢。

那么,作為核心邏輯在鏈上完成的Deri來說,它采用什么樣的機制來完成交易?它跟大多數訂單簿解決方案不同,它采用了AMM模式來進行衍生品的交易。

大家都知道,最初的AMM模式由Bancor提出,但通過Uniswap發揚光大,目前已經成為DEX的主流模式。這是一種經過實踐證明行之有效的模式。那么,衍生品交易領域的AMM也一樣嗎?在某種程度上,存在類似的地方,但從具體機制上又存在較大不同。

數據:Deribit被盜約6947枚ETH、691枚BTC與340萬枚USDC:11月2日消息,Etherscan數據顯示,Deribit熱錢包被盜的2800萬美元包括6947枚ETH(約1080萬美元)、691枚BTC(約1410萬美元)與約340萬枚USDC,隨即攻擊者將USDC兌換為約2133枚ETH,目前攻擊者地址里持有9080枚ETH與691枚BTC。[2022/11/2 12:09:38]

Uniswap和Deri都存在交易者和流動性提供者的角色,不過具體機制上是不同的。在Uniswap中,當LP向流動性池中注入流動性時,一般按照1:1的價值比例同時注入兩種代幣A和B。這樣,當交易者交易的時候,可以使用A代幣兌換B代幣,或者使用B代幣兌換A代幣,它采用了X*Y=Z的恒定乘積做市模式,其滑點大小跟流動性大小直接相關。

Deri也采用了AMM的做市模式,當用戶建立某個合約頭寸,相應的對手方頭寸則由流動性提供者建立。比如說,當用戶建立eth合約的多頭頭寸,流動性池就會建立相應的空頭頭寸。

此外,在Deri這樣的衍生品交易所中提供LP流動性服務,只須提供結算資產,無須像DEX一樣提供代幣對。衍生品交易基于結算代幣的價格波動,最終產生收益或損失,衍生品交易大多數采用“現金結算”,而不是底層資產的“實物交割”。

在Deri的衍生品AMM中,流動性池中有結算資產即可。比如,當一位用戶產生利潤,Deri的AMM池會向用戶支付相應的收益;當一位用戶產生損失,則Deri的AMM池會從用戶那里獲取相應的資產。這樣,用戶和流動性池之間構成了衍生品的交易對手方。

FuseFi融資230萬美元推出DAO,Collider Ventures等參投:12月3日消息,FuseFi宣布完成230萬美元融資,以推出FuseFi去中心化自治組織 (DAO) 和 Volt (VOLT) 治理token。FuseFi DAO得到了Fuse Network區塊鏈代幣原始投資者的支持,包括Collider Ventures、Blockchain Founders Fund、TechMeetsTrader和Collider VC,新風投包括Node Capital、Sheesha Finance、LVT Capital、MVST:MG、AngelDAO、ZBS Capital、Nakheel Capital、Metavest Capital和Shima Capital。

即將推出的FuseFi DAO將管理一體化DeFi平臺FuseFi以及面向消費者的移動應用程序Fuse Cash。Volt (VOLT) 代幣將用于通過快照和鏈上投票進行治理。根據DAO的方向,預計還會在平臺的產品套件中采用其他實用程序,例如提供對Fuse Cash的優質服務的訪問。(Cointelegraph)[2021/12/3 12:49:38]

在AMM模式的DEX中,LP可能會因為幣價的大幅波動導致無常損失,這是因為恒定乘積做市模式導致的。而在Deri中,不用提供代幣對的流動性池,不存在類似于DEX的無常損失,其面臨的主要是市場風險。

如果流動性池建立的多頭頭寸和空頭頭寸是相當的,那么,市場風險是可以抵御的。這里的市場風險在于,空頭或多頭頭寸過于失衡。在自然狀態的市場中,空頭和多頭完全均衡幾乎是不可能的。因此需要通過市場的機制來推動其趨于均衡。

Deribit平臺以太坊期權未平倉合約上升至1.4億美元新高:衍生品交易所Deribit發推稱,skew數據顯示,其平臺上的以太坊期權未平倉合約(OI)上升至1.4億美元,再創新高。

此外,在5月到期之后,該平臺上的比特幣期權未平倉合約仍高于10億美元,其中大部分OI為第二季度期權。[2020/6/4]

一般來說,為了達成這種趨于均衡的狀態,都會采用資金費率的機制。Deri也不例外。頭寸規模更大的一方向頭寸規模更小的一方支付資金費用。在CEX中,一般是8個小時支付一次;在Deri中,其時間按每區塊來計算,調整速度更快。

一旦引入了資金費率的機制,套利者就有利可圖。當資金費率過高,套利者會進入頭寸規模較小的一方,實現套利。由于套利者的加入,會確保資金費率不會過高,也促使多空的平衡,從而減少LP的市場風險。LP市場風險的減少,會促使更多人愿意為其提供流動性,而更多的流動性也促使更多的交易者的加入。而更多交易者的加入,會讓流動性提供者有機會獲得更高的收益,從而促使其走向正向循環。

除了核心交易邏輯運行在鏈上之外,Deri的倉位由預言機更新的標記價格來計算PnL,這樣倉位的PnL可以更為精確跟蹤標的價格。Deri倉位是NFT,其倉位可以通過錢包持有、轉移,也可以進入其他DeFi項目被利用,滿足用戶的需求。

Deri采用多鏈模式,不僅在以太坊鏈,還在BSC、Heco等鏈上推出其去中心化的衍生品交易服務。目前Deri的V1已經在運行,V2也已經推出。

那么,V2有什么核心的訴求?

聲音 | Deribit首席執行官:已修復故障缺陷,將進一步改進避免再次發生:金色財經報道,Deribit首席執行官John Jansen周三在接受采訪時談及了該交易所近期出現的故障。Jansen表示,Deribit已經修復了這一缺陷,并計劃進一步改進以避免類似情況再次發生。Deribit迅速決定賠償受到損害的客戶,因為這是“正確的做法”,但同時Jansen也承認,如果成本更高,問題可能會更棘手。Jansen稱:“我們真的不希望這種事情再次發生,這就像一個昂貴的,但或許從另一個角度看也是廉價的示警電話。

注:比特幣衍生品提供商Deribit的BTC永久掉期合約在11日5時左右出現故障,導致合約價格下跌15%。Deribit已經補償了所有受影響的賬戶,總共償還了約150個BTC。(CoinDesk)[2019/11/7]

資本效率的提升是DeriV2核心關注點

隨著DeFi領域鎖定資產規模的提升,人們越來越關注資產的利用率。繼流動性之后,資產效率的提升成為DeFi競爭的重要領域。這也是DeriV2最核心的關注點。

那么,DeriV2如何實踐這個核心?

DeriV2提出了動態的混合保證金設計、動態的流動性提供機制、一個流動性池中的多個交易標的、倉位的代幣化以及利用外部流動性等。這里設計的核心訴求是為了實現資本效率的最大化,從而提升交易的順滑度,提升其流動性,最終為交易者帶來更好的體驗。

具體來說,這些機制是如何設計的?

動態混合保證金

動態 | 希臘最高法院支持將Alexander Vinnik引渡至法國:據cointelegraph援引塔斯社報道,希臘最高法院裁定支持將現已解散的加密交易所BTC-e的前運營商Alexander Vinnik引渡到法國的決定。據報道, Vinnik已經禁食24天,減掉了8公斤。Vinnik表示只有將他引渡到俄羅斯,他才會停止絕食抗議。塔斯社表示,對于相互沖突的引渡請求的決定可能會由希臘司法部解決,甚至可能由該國的領導層解決。[2018/12/20]

提高資本效率的方法之一是可以讓更多代幣成為保證金。DeriV1的用戶只能存入穩定幣作為保證金,這限制了資本效率。而DeriV2提出了動態混合保證金的機制。這意味著用戶可以獲得更多的杠桿化的代幣風險敞口,可以做多或做空更多代幣。

Deri的“動態混合保證金”機制,有兩個關鍵詞:一個是動態;一個是混合。

這里的混合是指,用戶可以不只是使用穩定幣來作為保證金,DeriV2還支持用戶使用其他代幣作為保證金。這些所有代幣都是作為保證金的基礎代幣,如在BSC上可以是AUTO、CAKE等。

理解了混合保證金,也就能理解“動態”這個關鍵詞。因為相對于結算代幣,保證金池中的基礎代幣的價格相對于結算代幣是處于不斷波動之中的。因此,這稱之為“動態”。

為了支撐起“動態”混合保證金,Deri需要實時計算頭寸動態余額和保證金價值的動態變化。而普通的結算代幣的靜態保證金設計中,則只須比較頭寸的動態余額和靜態保證金之間的關系。例如,當采用穩定幣做保證金,只需要通過比較頭寸的動態余額和靜態的保證金余額即可計算出PnL。而采用動態的保證金,則需要同時計算頭寸和保證金的動態余額。這種動態計算會增加中心化衍生品交易所的處理難度。中心化衍生品交易所的風險管理引擎需要對訂單簿匹配進行實時處理,這帶來一定的限制。

而相比較來說,Deri采用的是去中心化的方式,它通過分散化的清算人來實現這一點,可以實現更大的處理能力,當然,清算人也需要升級其監控頭寸保證金率的算法。

此外,Deri在結算時可以充分利用當前的DeFi樂高積木,其中之一就是DEX,如Uniswap、Sushiswap等。例如,用戶存入的保證金不僅可以有BUSD、USDC等穩定幣,也可以有ETH、UNI、COMP、SUHI、Aave等代幣。因此,如果其頭寸被清算,其他代幣都需要按照穩定幣來結算,這個時候,需要將其他代幣兌換為穩定幣。Deri可以充分利用Uniswap等DEX進行快速兌換,并完成清算。

動態流動性提供

剛才“動態混合保證金”機制是從交易者的角度出發,可以讓交易者有更多的選擇,從而提升其資產的效率,從而獲得更多風險敞口。而對于流動性提供者來說,同樣也有對資本效率的需求。

為了提升流動性提供者的資產的利用率,DeriV2也提出了動態的流動性提供機制。跟交易者可以選擇多種代幣作為保證金相對應,流動性提供者也可以選擇多種代幣來提供流動性,同樣也是動態的,所以也稱為動態的流動性提供。

由于流動性池是交易者的交易對手方,其動態的TVL跟交易者頭寸的動態保證金規模基本相當。由于流動性提供者提供的流動性份額不同,所以,流動性池也會根據LP的份額進行相應的收益分配,其中包括交易費、資金費、交易者的損失、清算頭寸的剩余價值。

具體來說,每個基礎代幣在流動性池中都有一個虛擬賬戶。它會實時計算其損益。當一位流動性提供者撤出其部分或全部代幣的流動性時,都會涉及損益分配。如果產生收益,則LP會收到這些基礎代幣的份額收益,收益以這些基礎代幣來計算;如果產生損失,如果是非結算代幣,還需要將其提供流動性的代幣兌換成結算代幣進行支付。此外,由于提供流動性存在一定的時間周期,每個LP代幣都是不同的。因此,DeriV2采用NFT來記錄LP代幣相關信息。

一個流動性池多個交易標的

在DeriV1的設計中,不同的交易標的,比如BTCUSD、ETHUSD的池子是分開的,也就是說,不同交易標的之間不會共享流動性。

為了提升資本效率,DeriV2提出將不同交易標的的流動性共享。也就是說,DeriV2支持進行多個代幣頭寸的交易,共享相同的流動性。交易品種之間的價格變動相關性越小,那么其實現的資本效率越高。

當然,這只有在DeFi中才能實現,這也是一種DeFi的創新。傳統的訂單簿只是一個交易標的,無法實現多個交易標的同時共享一個流動性。這就是基于資產池的好處,可以實現比訂單簿撮合模式更好的資本效率。

DeriV2的實現架構

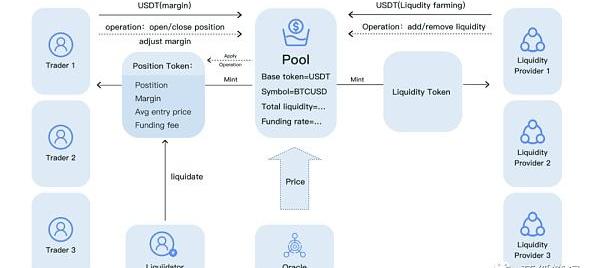

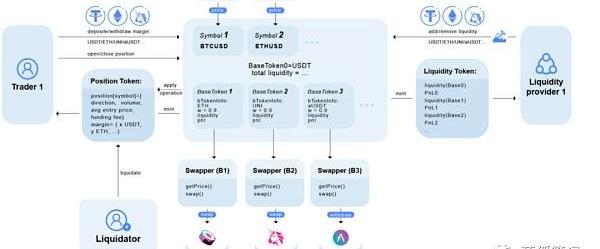

從大框架上看,DeriV2和V1架構上類似,但具體的機制上有較大的區別,可以參考如下的架構圖:

從上面的架構圖看出,Deri架構基本上從交易雙方出發,一方是交易者,一方是流動性提供者。流動性提供者們為流動性池注入各種代幣,同時,交易者有機會構建多種代幣的多頭或空頭頭寸。交易者和流動性提供者通過流動性池構成了交易的對手方。此外,還有清算者的和外部兌換協議參與到Deri的系統中來。

DeriV2的不同之處,在于通過上述的動態混合保證金、動態流動性提供以及一個流動性池多個交易標的等設計來實現更高的資本效率。此外,由于Deri引入了更多不同資產,在結算盈虧時引入了外部的兌換協議,從而實現更高的資產利用率。

DeriV2中NFT

在DeriV2中,流動性提供者的LP代幣為LToken。在DeriV1中,所有的LP代幣都是同質化代幣。但在DeriV2中,由于為了提升其資本的效率,流動性提供者可以選擇多個基礎代幣來提供流動性,這意味著,每個LP提供的代幣、數量以及時間存在差異。在DeriV2中,LToken使用NFT來表達。這樣LToken可以表達LP每個基礎代幣所提供的流動性貢獻以及其每個基礎代幣的PnL等。

DeriV2中的兌換器

在DeriV2流動性池部署了兌換器,每個非結算代幣都有一個兌換器。兌換器可以實現其他基礎代幣和結算代幣之間兌換。例如,當交易者被清算,或者在虧損狀態下平倉,如果其保證金賬戶沒有足夠的結算代幣來結算損失,兌換器會將保證金賬戶上的部分或全部基礎代幣兌換為結算代幣,用于虧損結算;或者當LP從流動性池中撤出其非結算代幣的流動性,且收益為正,這個時候,會將池中的一些結算代幣兌換為該基礎代幣,用于支付該LP的收益。

極致資本效率的探索是DeFi競爭的新階段

隨著越來越多DeFi協議的誕生,同一賽道的項目在基本功能上存在趨同的趨勢。在這種情況下,除了流動性之外,資本效率的提升變得尤為重要。

DeriV2的核心訴求就是資本效率的提升,并為此進行各種設計迭代。從交易者的角度,DeriV2可以讓其選擇一個或多個基礎代幣作為保證金;從流動性提供者的角度,DeriV2可以讓其選擇一個或多個基礎代幣提供流動性;此外,Deri還支持單個池中進行多個交易標的的交易。通過這些設計,Deri試圖實現更高的資本效率,為交易者和LP提供更好的體驗。

在對極致資本效率的探索方面,DeFi領域不會停下探索的腳步,未來會有更多新的突破。

“519暴跌”給火熱的加密市場潑來一盆冷水,強監管政策下比特幣全網算力下跌。自2020年3月份開始比特幣走出了波瀾壯闊的價格曲線,盡管行情在最近一個月急轉直下,但隨著新的比特幣活動的出現和小國對.

1900/1/1 0:00:00本文來自Messari,作者MiraChristanto雖然DeFi在過去一年才剛剛繁榮起來,但基本面投資者已經越來越多地從單純的MEME驅動轉向對鏈上數據進行分析.

1900/1/1 0:00:00加密世界里的Staking是允許DeFi改變未來的一個特征,使數字代幣持有者能夠獲得一些可觀的被動收入.

1900/1/1 0:00:006月14日周一,比特幣在美股盤前半小時重返4萬美元關口上方,為5月27日以來近三周首次,也是兩日連漲且漲幅均為兩位數百分比.

1900/1/1 0:00:00備受期待的“倫敦”升級已經在測試網上開發完成!該升級將率先在Ropsten測試網上激活,激活高度為10499401,預計將在2021年6月23日發生.

1900/1/1 0:00:00據MarketWatch消息,總部位于舊金山的SmartDeFi是一款易于使用的非托管投資應用程序,可滿足傳統投資者想開啟首次DeFi投資但不了解風險的需求.

1900/1/1 0:00:00