BTC/HKD+0.81%

BTC/HKD+0.81% ETH/HKD+0.17%

ETH/HKD+0.17% LTC/HKD+1.61%

LTC/HKD+1.61% ADA/HKD+2.26%

ADA/HKD+2.26% SOL/HKD+1.38%

SOL/HKD+1.38% XRP/HKD+4.4%

XRP/HKD+4.4%本輪加密貨幣市場牛市背后最大的推手是各央行放水,各國央行為推動經濟迅速走出疫情陰霾積極印錢,造成資金源源不斷涌入風險市場,抬升風險市場的資產價格。

但最近關于Taper-Tantrum的探討正在市場不斷升溫。產生該種擔憂的原因是美國近期公布的數據顯示經濟恢復迅速,以及紐約聯儲決定退出二級市場企業信貸工具,帶動美元指數震蕩走高,多個市場陷入震蕩。

最直觀的表現是美股在6月以來進入“滯脹”,標普500因多次試圖沖破5月7日創下的歷史高位失敗受到美股機構關注,終于在昨天美國昨天公布13年以來新高的CPI后創下新高。但此前的震蕩并不多見,LPLFinancial首席市場策略師RyanDetrick指出,此前標普500已經連續9天收盤位在歷史高點的1%以內而沒有突破。Bespoke統計指出,標普500指數連續多日盤中高點距離歷史高位僅差不到0.25%的情況很罕見。

A股的資金供給也出現大幅下降的趨勢,根據國海證券統計,上周A股資金凈流出3.93億元,前值為凈流入585.71億元。

分析師:比特幣與美國傳統股市指數的相關系數的90天移動平均線已降至幾乎為零:金色財經報道,分析師稱,比特幣與美國傳統股市指數(標準普爾500指數和納斯達克指數)的相關系數的90天移動平均線已降至幾乎為零。這種情況意味著僅僅依賴傳統市場情緒和宏觀經濟事件的加密貨幣交易者可能會面臨自己的預測存在差異。[2023/7/10 10:12:43]

貴金屬市場高位回落、震蕩的情形。中信建投報告指出由于Taper的信號擾動,美元有觸底回升跡象,料貴金屬回調概率正在上升,認為可以買入黃金看跌期權。在本周的研報中,廣州期貨預計6月中利率會議聯儲仍將按兵不動,但是隨著美國經濟開放聯儲內部官員或將在7月后更多開始討論縮減購債規模的時點,金銀價格將持續承壓。

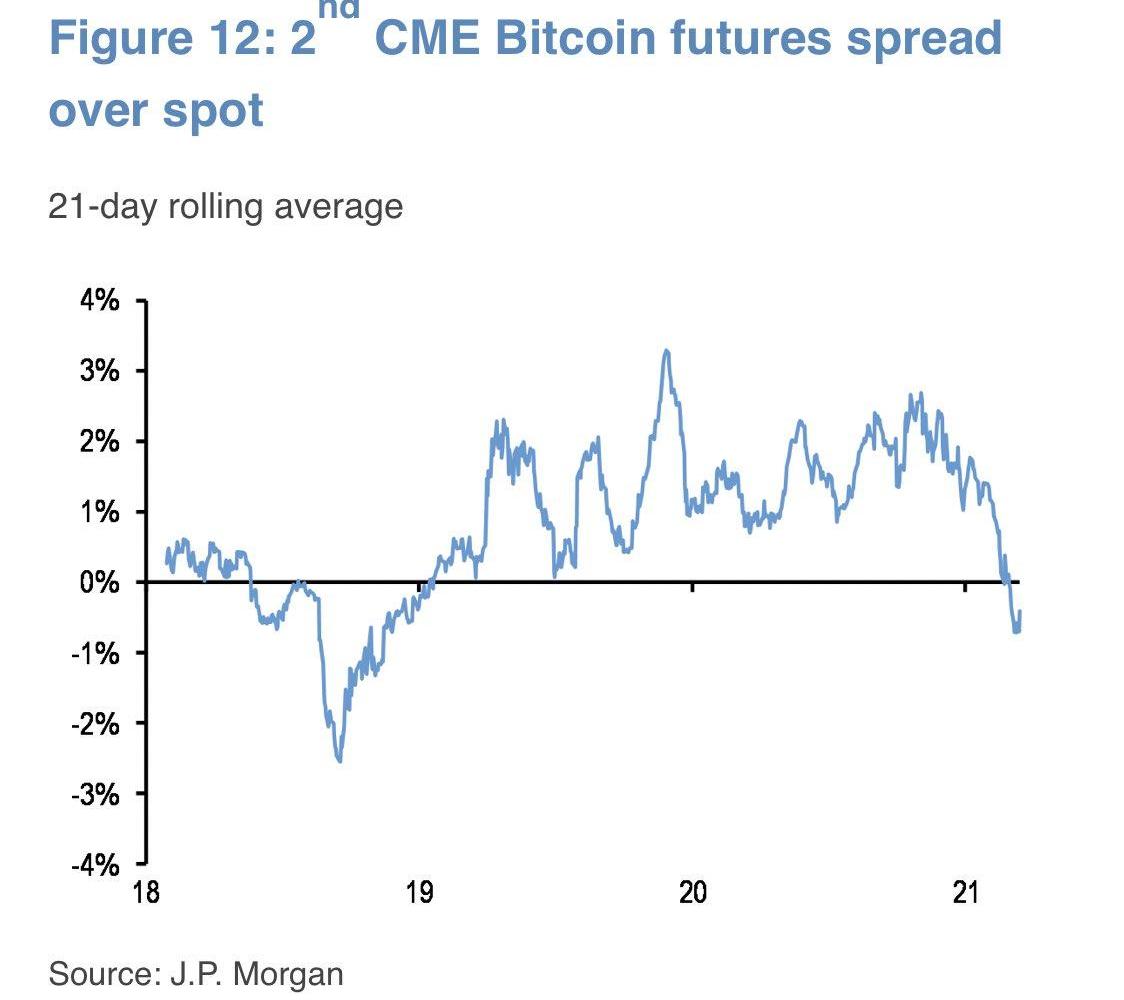

加密貨幣市場也未能幸免。CNBC主播CarlQuintanilla發推稱,根據摩根大通數據,

比特幣期貨負溢價率反映了機構投資者對比特幣需求的疲軟,揭示了機構投資者傾向于使用CME期貨合約來獲得比特幣敞口。

各國股市收盤:德國DAX30指數5月20日(周四)收盤上漲251.64點,漲幅1.66%,報15365.20點;

英國富時100指數5月20日(周四)收盤上漲70.12點,漲幅1.01%,報7020.32點;

法國CAC40指數5月20日(周四)收盤上漲81.03點,漲幅1.29%,報6343.58點;

歐洲斯托克50指數5月20日(周四)收盤上漲58.78點,漲幅1.49%,報3995.52點;

西班牙IBEX35指數5月20日(周四)收盤上漲48.30點,漲幅0.53%,報9119.00點;

意大利富時MIB指數5月20日(周四)收盤上漲218.81點,漲幅0.89%,報24705.50點。[2021/5/21 22:27:09]

美國通脹“爆表”歐央行鴿派態度

盡管此前市場高度關注美國5月份通脹數據走勢,但強勁的通脹數據并未引發市場劇烈波動。投資者對美聯儲政策走向預期的相對穩定反而推動股市顯著高開,并推動

昨日晚間,美國公布通脹數據:5月份美國消費者價格指數環比上漲了0.6%,高于市場預期的0.4%;5月份消費者價格指數的同比漲幅為5%,為2008年8月以來最高值。

仟峰資本管理合伙人Carrie:GBTC是美股市場普通投資者進入比特幣的第一個投資工具:金色財經報道,在11月16日舉辦的《金色百家談 | 深度揭秘比特幣“貔貅”——灰度》的直播節目中,仟峰資本的管理合伙人Carrie表示,GBTC是美股市場普通投資者進入比特幣的第一個投資工具,并且目前還沒有競爭對手。但由于絕大部分個人投資者達不到合格投資人門檻,無法直接參與GBTC的私募,只能在二級市場購買。這種情況就造成GBTC供不應求,從而導致GBTC相對比特幣價格長期存在很高的溢價。另外,灰度不斷“吸籌”的原因在于:美股市場缺少比特幣和加密資產的投資工具造成比特幣敞口供不應求,極高的溢價吸引了很多對沖基金的套利活動。這種情況往往在牛市的時候更為明顯,所以,當我們看到灰度不斷增持比特幣的時候,意味著套利機構對GBTC溢價的樂觀預期。[2020/11/16 20:57:52]

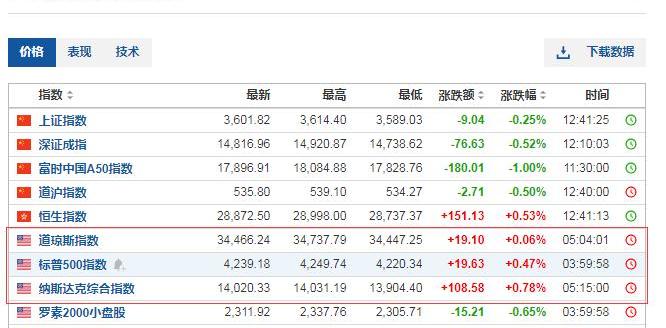

通脹數據亮眼,美股三大股指繼續高歌。英為財經數據顯示,截至收盤,道瓊斯、標普500、納斯達克綜合指數分別漲0.53%、0.47%、0.78%,分別收于34466.24、4239.18、14020.33。

分析:短期內比特幣與美國股市出現脫鉤:自2020年3月以來,即使美國股市發生微小變化,比特幣也朝著相同的方向發展。過去三個月里,基準加密貨幣幾乎一直跟隨標普500指數,它們實現的關聯度在上周達到創紀錄高點。但是本周的情況有所不同,比特幣與標準普爾500指數1個月關聯度從78.8%下滑至56.8%。周三,標普500指數上漲0.9%,而另一方面比特幣下跌了0.72%。(Bitcoinist)[2020/7/16]

此外,貴金屬市場也開始反彈。

數據引發市場擔憂,為何沒有體現在市場表現上,市場反而為之“歡欣鼓舞”?有一種觀點認為這與歐州央行(ECB)鴿派的態度有關,市場或認為同樣現象也會發生在美聯儲身上。

3月股市波動超過比特幣波動 比特幣或重現避風港特性:3月29日消息,在整個3月份,股票市場的波動性甚至超過了比特幣。而加密貨幣分析專家Nathaniel Whittemore在最近的一條推文中指出,本月標普500的波動性大于比特幣。根據美聯儲的數據,標準普爾500最近30天的歷史波動率為200%(而平均水平為27%),比特幣則為138%(平均為65%)。標準普爾500指數的波動率已超過比特幣的均值時,這意味著與過去30天的股票指數相比,加密貨幣與均值的偏差較小。如果這種趨勢延伸到未來并繼續發展下去,那么最近圍繞著比特幣和加密貨幣作為“避風港”的敘述可能會重新浮出水面。[2020/3/29]

10日,在結束貨幣政策例會后,ECB決定維持當前的超寬松貨幣政策。在一份聲明中表示,ECB將把關鍵利率維持在-0.5%,并根據1.85萬億歐元的緊急債券購買計劃(相當于2.2萬億美元)繼續購買歐元區債券,直至至少2022年3月。

另一種分析則是認為與CPI構成有關。5月的CPI是由于二手車車價猛漲所致,其次是大宗商品原材料成本上漲推動。

后果:美股暴跌、大宗商品牛市結束

美國CPI數據公布的同一天,美聯儲的每周持倉數據顯示,其資產負債表規模首次突破了8萬億美元。

市場沒有將擔憂顯示在資產的價格上,不代表這種擔憂被消除。在該數據公布前一天,資本管理巨頭摩根溪首席執行官(CEO)馬克·尤斯科(MarkYusko)警告稱,美股可能會暴跌逾60%,以回到合理的估值水平,其中小型股估值過高尤為嚴重。

尤斯科認為背后的原因是美聯儲的貨幣刺激措施,并且隨著通脹飆升,公司內部人士拋售股票比例達到歷史新高,VIX恐慌指數可能已觸底、將出現有意義的飆升等,“公司內部人士比投資人更了解公司,內部人士不會在底部賣出,內部人士交易達到歷史最高水平。這是有原因的。”

資產管理機構GMO聯合創始人JeremyGrantham近期也宣稱,幾個高度投機市場領域已經見頂,崩盤即將到來。

中泰證券首席經濟學家李迅雷近期表示大宗商品上漲進入尾聲,預計年底價格下行,并認為本輪大宗商品牛市不存在超級周期,是由于疫情導致供給跟不上的補庫存現象。

嘉實財富高級研究員譚華清撰文表示,若美聯儲實行Taper,一般會導致美債收益率回升,美元走強,從而吸引美國本土之外的資金回流美國,此外,股市會出現大幅調整壓力,但在調整早期仍以震蕩上行為主。

Taper會不會提前到來?

當前市場在討論本輪美聯儲Taper時,總是將其與2013年的Taper作比較,完整的QE退出過程要經歷削債、加息和縮表,當前市場關注的首先是削債何時到來,2013年Taper信號發出時,除了美債暴漲,貴金屬跌幅超過大宗,新興市場股市下挫。

彭博社報道,稱基于對2013年美聯儲Taper的記憶,一些投資者正在轉向新興市場資產,這些資產受美債收益率潛在飆升的影響較小。在2013年的縮減恐慌期間,MSCIInc.的新興市場股票指數與彭博巴克萊的國債指標之間的120天相關性小于0.2。在今年全球債券拋售的高峰期,該股指幾乎沒有顯示出與美國收益率的聯系。相比之下,與彭博美元現貨指數的相關性約為負0.6,與標準普爾500指數的相關性約為0.7。

這么做的機構例如威廉布萊爾投資管理公司和富達國際,正在增持對美國利率不太敏感的高收益或前沿債券。與此同時,美國銀行建議投資者買入新興市場歐元計價債券,預計即使美聯儲可能在9月份公布縮減其債券購買活動的計劃,歐元的收益率仍將保持穩定。

CNBC報道稱,美聯儲正處于為Taper做準備的早期階段,目前已有至少5位美聯儲官員公開對美聯儲削減購買資產進行公開討論。但這個過程可能會更溫和,因為2013年美聯儲主席本·伯南克暗示資產購買可能會結束后2013年債券收益率大幅飆升。

從市場多個機構目前的預測來看,縮表信號和啟動時間會在今年第三季度-明年第一季度發出或啟動,較此前市場認為的時間都有所提前。

當前市場關注的潛在Taper日程如下:

6月-7月:美聯儲開始討論縮減QE規模的話題,最早可能在下周的美聯儲會議上就展開。6月17日凌晨2:00,美聯儲將公布最新利率決議,市場正關注美聯儲是否提及Taper。

9月-11月:美聯儲是否宣布縮減QE的相關決定;

12月-明年1月:美聯儲是否正式開始縮減QE;

中信期貨研究部金融期貨團隊報告稱本輪美元周期有新邏輯,與2013年并不相同,本輪美元周期的實質是美國利用低利率環境+積極財政政策修復資產負債表,修復央行功能的漫長過程,因此預測美聯儲縮表時間仍然遙遠,實際利率或長期低于預期,應該重點聚焦縮債落地后帶來的影響,而非僅限于Taper本身。該團隊料今年三季度或之前削債計劃公布料無法避免,此預測對比此前市場對美聯儲減債預期的時間已提前至少一個季度。

但市場也有可能會提前對消息進行消化。2020年12月,美聯儲議息會議紀就提及了Taper,結果今年一季度,美債收益率大幅上升,黃金大跌、A股的核心資產大跌。

那么加密貨幣投資者為什么要關注Taper?

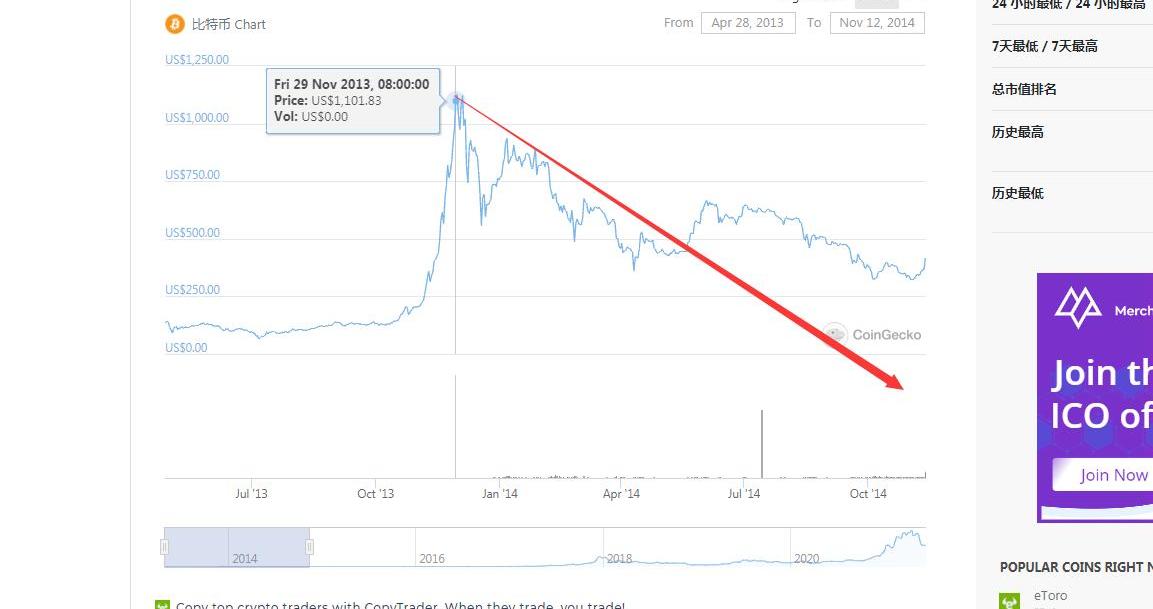

根據歷史數據,比特幣價格與標普500具有較高關聯度,且從資產的價格彈性看,比特幣屬于高風險資產,本輪比特幣牛市更是有美聯儲放水的神助攻。當前市場上有一些賭徒正在押注比特幣大跌,美國公司Bookies.com的數據顯示,比特幣今年跌至1萬美元的賠率目前已提高到了8/11,隱含概率為57.9%。

過往的數據或許也有一點啟發,盡管2013年的比特幣還是一個小眾市場,但比特幣確實在2013年底一路下跌,而2013年12月美聯儲就開始縮表——兩者不一定是因果關系,卻展示出了一種奇妙的相關性,這值得我們注意。

所謂的“不可能三角”是指在區塊鏈公鏈中,很難同時做到既有很好的“去中心化”,又有良好的系統“安全性”,同時還能有很高的“交易處理性能”.

1900/1/1 0:00:00去年此時,以太坊上的DeFi生態開始爆發。根據DeBank的數據,以太坊上DeFi協議的凈鎖倉總額從彼時的8.48億美元激增至當前的469.75億美元,相當于翻了55倍.

1900/1/1 0:00:00幣安:現貨網格交易已開通ARB和ID交易對服務:金色財經報道,根據幣安官方公告,幣安已開通ARB/BTC、ARB/USDT、ARB/TUSD、ID/BTC、ID/BNB、ID/USDT、ID/T.

1900/1/1 0:00:00近期,波卡生態可謂大事不斷。首先,今晚8點,Kusama第一次平行鏈競拍就將上線,屆時KSM代幣持有者就可以參與投標.

1900/1/1 0:00:00狂人說 美國和俄羅斯兩個大國又開始了新一輪經濟較量,先是美國阻斷本國投資以歐元和盧布計價的俄羅斯國債,后是俄羅斯強勢回應打算清倉式減持美元,這倆國家如此一撕,作為旁觀者的我們反而是最大的受益者.

1900/1/1 0:00:00以為UniV3已經開啟了AMM通用兌換的巔峰,沒想到CurveV2是更為艱難的“岡仁波齊峰”。在為技術蝶變而驚喜的同時,我們更驚訝地發現這些頭部DEX/AMM項目正在走向一種“大同歸一”的演變模.

1900/1/1 0:00:00