BTC/HKD-0.24%

BTC/HKD-0.24% ETH/HKD-1.28%

ETH/HKD-1.28% LTC/HKD-4.03%

LTC/HKD-4.03% ADA/HKD-4.01%

ADA/HKD-4.01% SOL/HKD-2.17%

SOL/HKD-2.17% XRP/HKD-3.2%

XRP/HKD-3.2%在Layer2的第一篇的科普文章中,我們對比了不同以太坊2層擴容方案的優劣。隨著Layer2的熱潮升級,頭部DEX們都采用了怎樣的方案?本篇將帶你了解,并會主要從3個角度流動性、交易體驗和安全性,對比Layer2上的DEX和CEX的大致表現。

在Cointelegraph6月22日發布的文章中,使用了這樣“危言聳聽”的標題:《自動做市商AMM已死》。

這篇文章闡述了核心的3個觀點:

1.AMM模式最大的受益者不是LP而是套利者。2.因為LP轉向了新的側鏈、2層上運行的AMMs,使得流動性更加分散。3.為了節省Gas費提高交易效率,交易者和開發者會涌向2層建立DeFi應用程序,在底層鏈上AMM之間的流動性戰爭將在新的戰場進行。

與其說“AMM已死”,不如說新的流動性爭奪戰已經在Layer2拉開序幕。

在以太坊真正突破性能上限,落地鏈上分片ETH2.0之前,L2賽道的熱度還會持續攀升,在L2上部署的DEX也將更多。相信L2+DEX將會成為新的里程碑,因為它們安全性更強、速度更快。與此同時在L1上資金向頭部項目聚集效應也越來越明顯。

數據:LayerX Capital在幣安提取235萬枚MATIC后,質押其全部1436萬枚MATIC:6月21日消息,據LookonChain監測,6個半小時前,LayerX Capital從幣安提取了235萬枚MATIC(約合148萬美元),并于5小時前質押了全部1436萬枚MATIC(約合900萬美元)。[2023/6/21 21:51:29]

為什么L2對眾DeFi項目們如此重要?

主要瓶頸是因為L1的協議并不能很好地支持復雜的程序和結構,例如期貨、期權等衍生品,且手續費頗高。Messari的高級分析員也表示:“L2解決方案現在是對于DeFi發展和刺激新用戶的催化劑。”

在《Layer2系列一:以太坊擴容方案大PK,誰才是解決問題之王?》中我們介紹了在當下的5種主流的L2解決方案,包括側鏈、管狀通道、Plasma、Validum和Rollups,從下圖數據可以直觀地看到各擴展方案的TVL數據,來分析它被采用的程度。

NFT市場Mintable上線NFT Layer2解決方案Immutable X:12月13日消息,NFT 市場 Mintable 已上線 NFT Layer2 解決方案 Immutable X,用戶現可通過 Immutable X 進行無次數限制的交易,且無需支付任何費用。[2021/12/13 7:35:53]

2021第一季度以ZKRollups領頭,Validium緊隨其后。第二季度Validium首先爆發,隨后Plasma崛起占據主導。

其中Validium與ZKRollup的區別是:前者更適用于對信任要求沒有那么高的高頻應用,如游戲DApp,可以達到每秒處理10k筆交易,數據儲存在鏈下。而ZKRollup更適合于對安全性要求很高的支付和交易等場景,數據存儲在鏈上:

IOST與Play2Earn項目Zodium達成合作,擴張NFT生態版塊:據官方消息,2021年9月13日,IOST宣布與Play2Earn項目Zodium達成合作。

據悉,Zodium結合了NFT+游戲,是典型的鏈上Play-2-Earn項目。Zodium的首個產品將于2021年第3季度末上線,玩家可在參與游戲時收集、交易、升級、創建生肖角色,實現娛樂、收益兩不誤。Zodium計劃于2022年第3季度推出有關“12 KINDs”的動漫,并將業務擴大至游戲、商品、商店、主題公園等領域。

Zodium由制作公司IDOU Inc創建。IDOU Inc由LINE-FRIENDs的前聯合創始人創辦。[2021/9/14 23:24:14]

介紹完所有的主流的方案,讓我們把目光縮小到DEX上,它們可以說是第2層生態系統的核心。不同的交易平臺采用了不同的解決方案,代表性項目包括:

Layer2匿名交易協議ZKCHAOS將在5月中旬進行雙重IDO:據官方消息,Layer2匿名交易協議ZKCHAOS將在5月中旬,在BSC Station和Bounce進行雙重IDO。IDO價格為0.25美元,硬頂為25萬美元,IDO代幣占到總量的1%。[2021/5/8 21:39:17]

采用OptimisticRollup技術:UniswapV3、SushiSwap、MCDEX、DODO

采用ZKRollup技術:Loopring、dYdX、ZKSwap

采用Plasma技術:OMGNetwork

采用Validium技術:DeversiFi

目前包括UniswapV3、SushiSwap、DODO、Bancor等去中心化交易所都已在Arbirum上部署。ArbitrumRollup也是一種基于OptimisticRollup技術的網絡,因為易于與DApp們集成并與以太坊EVM完全兼容,已經成為很多知名項目和開發人員的首選。

DeFi 聚合平臺 Instadapp已上線Polygon Layer2 版本:官方消息,4月10日,DeFi 聚合平臺 Instadapp宣布其Polygon Layer2版本已上線,目前已集成Aave Protocol,可提供小額交易的超快確認。[2021/4/11 20:07:10]

L2網絡效應快速升溫,我們熟知的DEX頭部項目UniswapV3、DODO、dYdX的表現如何??

為了進一步衡量當下DEX和CEX上的數據和交易體驗,我們將從以下3個指標來簡單進行對比。

DEXVS.CEX

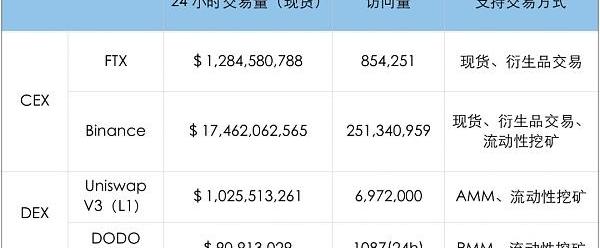

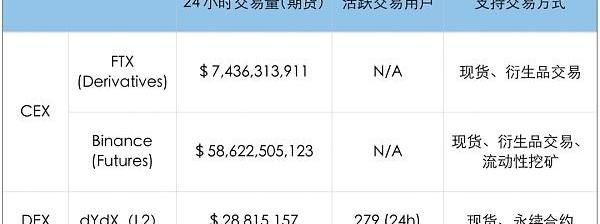

1.流動性:24小時交易量、用戶訪問量、支持交易方式

根據以上數據我們可以看到:各DEX24小時現貨交易量中位居第一的UniswapV3的僅占約占Binance的5.8%。與此同時,一些在L2不同側鏈的頭部DEX的24小時交易量為:

PancakeSwap(BSC):$342,091,865

QuickSwap(Polygon):$208,976,311

SushiSwap(Polygon):$55,816,630

尚未有L2“黑馬”DEX能夠超過L1上DEX的交易量,還在聚集更多用戶和流動性的階段。那么兩者交易體驗相較如何?我們繼續分析。

2.交易體驗:手續費、支持幣種、支持交易對、滑點、界面

注:*在以上DEX交易都需要額外支付Gas費,dYdX除外

*滑點計算方法:以ETH/USDT交易對為例計算1ETH的盤口價差

除去在鏈上需要支付的Gas費,DEX的每次交易手續費已經與CEX們基本平齊,頭部DEX支持的交易幣種和交易對已經可以趕超頭部CEX,包括了更多的長尾資產。

在24小時交易量最高的幣對方面,可以看到CEX交易量最高的幣種是BTC等主流幣,而DEX上是用穩定幣與ETH等DeFi生態資產進行鏈上兌換的階段,長尾資產并沒有達到主流的程度。

dYdX交易頁面

上圖可見,dYdX的交易界面已經很趨向中心化交易所的訂單薄模式。通過非托管、鏈外訂單薄加管理引擎結合的方式,交易者可以更好地進行風險管理、制定交易策略,在上表中交易滑點也逼近CEX。

特別值得提及的是,6月15,dYdX完成了由Paradigm領頭的6500萬美元C輪融資,頂級投資者還包括孵化Wootrade的量化投研機構KronosResearch及QCPCaptital、HashKey等知名投資機構。L2擴容由StarkWare提供技術支持,更多的交易對上線后也將推動平臺交易量。

投資風向進一步表明了對L2賽道中誰能提供更“絲滑”交易的青睞,誰能吸引更多的用戶在DeFi生態系統中交易資產,提供高性能、高速和低滑點的交易體驗,讓用戶“無感”地在主網和L2之間穿梭,誰便將在眾項目中脫穎而出。

3.安全性

DEX的用戶對自己的資產擁有百分百的監管所有權,可以說隱私性和安全性都超過了CEX,但如果在DEX中用戶丟失了自己的私鑰字符串,那么錢包中的財產就有可能會永久丟失。

綜上,無論是側鏈還是其他擴容方案,L2上DEX的發展道路還很漫長,在未來特別需要頭部的知名項目如Uniswap、dYdX繼續帶起交易量,AMM模式與訂單薄模式的PK也愈加激烈。

流動性爭奪戰正在發生著,但無論是CEX還是L2的DEX,不同的用戶有不同的需求和選擇,你的選擇是什么呢?

圍剿之下,加密貨幣下跌如約而來。昨夜今晨,比特幣一度跌破3萬美元這一關鍵關口,最低跌至28911美元,低于2020年收盤時的29026美元,幾乎抹去今年至今為止的所有漲幅,從漲100%跌至僅微漲.

1900/1/1 0:00:00"你的聲音、畫作、甚至推特都可以明碼標價被公開售賣。"這就是2021年同時受到藝術圈與加密圈關注的NFT,NFT全稱為,中文:非同質化代幣,具有不可分割、不可替代、獨一無二等特點.

1900/1/1 0:00:002021年NFT市場正經歷爆發式增長。數據能說明一切,2020年Q4NFT銷售額僅9300萬美元,而2021年Q1NFT的銷售額達到20億美元,增長超過20倍.

1900/1/1 0:00:00截止6月22日16:00,加密市場下行仍在持續。市值排名前100幣種無一上漲,大部分幣種24小時跌幅超10%,部分幣種跌幅超20%.

1900/1/1 0:00:00DeFi數據 1.DeFi總市值:653.91億美元 市值前十幣種排名數據來源DeFiboxDeFi總市值數據來源:Coingecko2.過去24小時去中心化交易所的交易量:33.

1900/1/1 0:00:00為什么做市商很重要? 金融中的做市不僅僅是指x*y=k這一等式。在傳統的中央限價訂單簿市場中,做市商專門提交買方和賣方訂單.

1900/1/1 0:00:00