BTC/HKD+1.75%

BTC/HKD+1.75% ETH/HKD+0.88%

ETH/HKD+0.88% LTC/HKD+2.7%

LTC/HKD+2.7% ADA/HKD+1.59%

ADA/HKD+1.59% SOL/HKD+1.81%

SOL/HKD+1.81% XRP/HKD+1.67%

XRP/HKD+1.67%在過去一年,DeFi生態經歷了爆炸式的發展,Uniswap、MakerDAO、AAVE、Curve等協議已經成為了加密市場中的龐然大物和不可缺失的基礎。而由此衍化發展的各類不同賽道協議也在百花齊放,形成了豐富多彩的底層協議市場。在此基礎上,DeFi各協議間可組合性的特點又讓各項目間開始不斷疊加衍生,出現了更豐富的高級功能協議。

在投資者追求高收益的過程中,聚合收益平臺已經成為一種主流方向。這類產品既可以讓投資者免去一系列跨協議、跨鏈的復雜操作,又能得到穩定的回報。而且從機會成本角度講,當二級市場賺錢效應高時,炒幣的潛在收益可能要高于DeFi市場,但當二級市場進入當前這樣膠著階段時,DeFi聚合類產品所帶有的確定性收益機會便體現了出來。

機槍池的不同類型

目前聚合類收益平臺最主要的產品便是機槍池。這個概念最早源于PoW礦池,意即一種靈活的挖礦策略,礦池可以機動、自由地尋找市場上最優收益率的幣種進行挖礦,狙擊利潤。而在DeFi市場中,機槍池就是一種復合型流動性挖礦策略。一般而言,機槍池可以借助市場中借貸、交易、流動性礦池等收益工具進行組合尋找高收益策略,攫取利潤。其優勢在于投資者可以避免跨協議操作中繁瑣的操作,也可省下精力,不必時時刻刻尋找高收益流動性礦池。而且在機槍池產品中,投資者將按投資比例分攤Gas費用,降低了單獨與協議交互時的Gas成本。

a16z將“開源”其DeFi委托計劃:金色財經報道,風險投資巨頭Andreessen Horowitz (a16z) 周四在一篇博客文章中表示,將“開源”其去中心化金融 (DeFi)委托計劃,并首次揭示了Kiva和Mercy Corps等新受益者。據悉,A16z此前曾透露,已將代幣委托給學生經營的組織,包括斯坦福區塊鏈俱樂部、哈佛法律區塊鏈和金融科技計劃、加州大學洛杉磯分校的區塊鏈組織和伯克利的區塊鏈組織。然而,該做法是存在爭議的。DeFi Watch創始人Chris Blec聲稱,該計劃的提案主要是由a16z委托人決定的。他向a16z發布了一封公開信,呼吁提高該委托計劃運作方式的透明度。在周四的博文中,a16z分享了有關其代幣委托流程的更多細節,包括最佳實踐列表、如何評估代表、法律機制、公司現有代表網絡的構成和未來改進的想法。a16z表示,委托是一種鼓勵“長期發展一個更高質量的管理機構”的有效方法。a16z鼓勵社區自由使用這個框架、修改并提出批評,并最終提供反饋以對其進行改進。[2021/8/27 22:40:08]

在當前聚合收益平臺中,平臺會針對一個或多個協議項目部署機槍池產品,參與的形式可以通過單幣種質押或是為一對兒幣種提供流動性的方式。例如較為早期的聚合平臺Harvest.finance,就有主要針對Curve以及Uniswap平臺的策略。投資者可以將USDC、DAI等穩定幣放入Harvest的資金池中,平臺將自動轉為ftoken并轉入Curve提供流動性賺取CRV獎勵及利息收入。之后Harvest可以在Uniswap中賣出CRV獲得DAI,將30%的分潤用于購買Harvest的平臺代幣Farm作為社區獎金池,剩余的DAI轉入Curve繼續參與挖礦獲取利潤。

Cobo資管業務升級?將推出DeFi基金:據官方消息,加密貨幣托管平臺 Cobo 舉辦主題為”全球市場機遇與如何把握加密貨幣新機會”的內部分享,Cobo 聯合創始人神魚,Cobo 資管 VP Alex 左、Cobo 市場 VP 于菲墨等參與并發表觀點。 在分享中,Cobo 宣布資管業務全面升級,推出全球”Cobo Key Person 節點人”計劃,并計劃推出 DeFi 基金,產品設有 3 種不同階梯。?Cobo資管業務全面升級,將推出 DeFi 基金,目前已面向海外高凈值和機構預售。[2021/8/24 22:34:48]

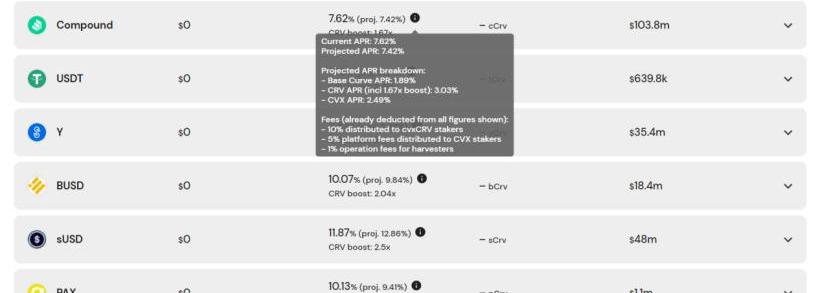

以上只是穩定幣參與機槍池的一個簡單策略,隨著DeFi市場的發展,各類流動性礦池工具增加,更加復雜的可組合收益策略越來越多。投資者在參與機槍池產品前應首先明確該產品的策略為何、收益結構如何以及在harvest之后需要付的費用有哪些。下圖是當前較多資金參與的Convex單幣質押池的產品介紹頁面,在年化收益率一欄,投資者可以清楚的看到當前產品的年化收益率以及拆解年化收益率構成和相應費用等。

FLM延期DeFi挖礦 重啟時間不早于9月26號:公告顯示,由于NeoLine出現技術問題,FLM團隊決定暫停并延期DeFi挖礦,重啟的時間不會早于北京時間2020年9月26日21:00。[2020/9/26]

另外,值得關注的是隨著NFT市場的發展,機槍池的概念也開始向NFT市場的產品中擴展。例如,一個被稱為“封閉式藝術品機槍池”的K21項目已經在NFT市場出現。

K21是一個封閉型藝術品藏品庫,其中將收藏二十一件藝術作品,均由當代知名前沿數字藝術家創作。這些畫家的作品完成后會鑄造成NFT,存入K21藏品庫。藏品庫合約為封閉式合約,二十一幅作品存滿后,合約將關閉。屆時,藏品庫合約權限將轉移給團購合約。轉移后,權限不可更改。只要有人在團購合約中存入2100萬美元等值資金,便觸發合約購買要約。K21代幣持有者可以21%投票率否決某項購買要約。如果購買要約遭到否決,下次觸發價格將增加7%。否決沒有達到21%投票率,藏品庫作品交易成功,代幣持有者按比例獲得藏品出售資金。

幣贏CoinW將于8月18日13:00在DeFi專區上線HAKKA:據官方消息,幣贏CoinW將于8月18日13:00在DeFi專區上線HAKKA/USDT交易對,同時開啟“充值送HAKKA,-0.1%Maker費率”活動。 據悉,Hakka去中心化金融生態系統,包括提供穩定幣自動做市的去中?化交易所 BlackHoleSwap、幫助對沖MakerDao風險的保險機制3F Mutual、質押工具tCDP等。[2020/8/18]

從目前來看,K21的資金級別可能并不是普通投資者可以接觸到的項目,但隨著加密市場的逐步發展,各個項目間的搭載疊加會越來越密切,NFT市場也會成為聚合收益類項目的重要發展方向。

主流聚合收益率類產品現狀

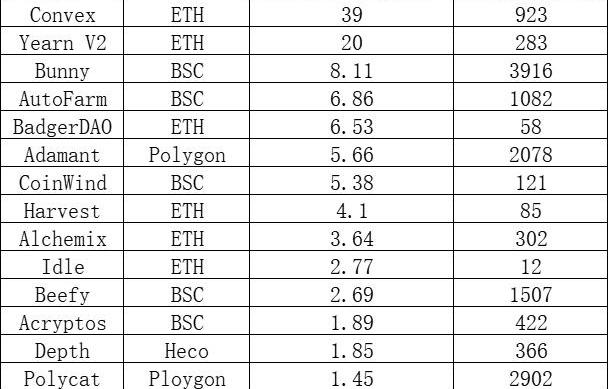

上表整理了Debank網站中管理資金量排名前15的聚合收益類平臺。從表中可以看出,以太坊鏈上的項目依然是聚合類平臺的主力,剩下較為大型的聚合類平臺分布在BSC以及Polygon鏈上。不過,從用戶數量來看,BSC鏈上的聚合項目更受歡迎,這可能也是因為其較低的Gas費以及相對較高的挖礦收益,比較符合中小資金用戶的需求。

Spartan Group聯合創始人:比特幣上漲或將導致DeFi代幣遭遇拋售:Spartan Group聯合創始人兼首席信息官Kelvin Koh表示,不斷上升的比特幣市場可能會給DeFi行業帶來麻煩,并預計DeFi代幣接下來將遭遇拋售。Koh指出,大多數山寨幣在廣泛的炒作下大幅上漲,交易員們拒絕承認在更高的高點購買代幣的風險,這與2017年末臭名昭著的ICO泡沫如出一轍。(Bitcoinist)[2020/7/29]

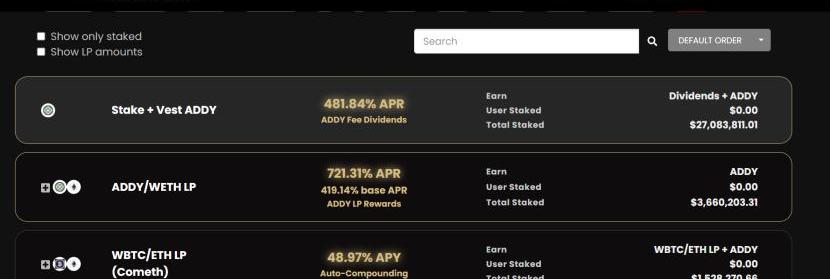

從收益端來看,近期市場下行,各機槍池產品的收益率也在下滑,但總體而言,各平臺產品的收益率不會相差太大。如果是針對穩定幣的機槍池,大部分產品的年化收益在3%-12%之間;而若是針對BTC、ETH等主流幣的機槍池產品,個別產品的年化收益率可以達到40%以上,但整體中位數也就在10%-20%之間。只有一些新項目為了鼓勵更多人的參與會進行平臺幣獎勵激勵,從而出現較高的APR。下圖是4月末才上線的聚合收益項目Adamant的高收益產品。

需要注意的是,從主流產品的獲利模式來看,聚合平臺的價值支撐在于平臺鎖倉量的規模,鎖倉量越高,代表著有更高可能產生更大的利潤。而平臺會從每一次的獲利中截取20%-30%以平臺幣形式進入社區資金獎池。獎金池越大,則可以提升參與者的APR水平,從而吸引更多投資者參與,這是一個正向循環。不過,一旦DeFi市場流動性挖礦收益下降,聚合平臺的盈利能力也會隨之下降。這可能會開啟一個負面循環。

聚合類產品的風險

除了因市場流動性對聚合平臺產生負面影響外,機槍池產品最大的風險因素來自于外部。首當其沖便是黑客攻擊的風險。

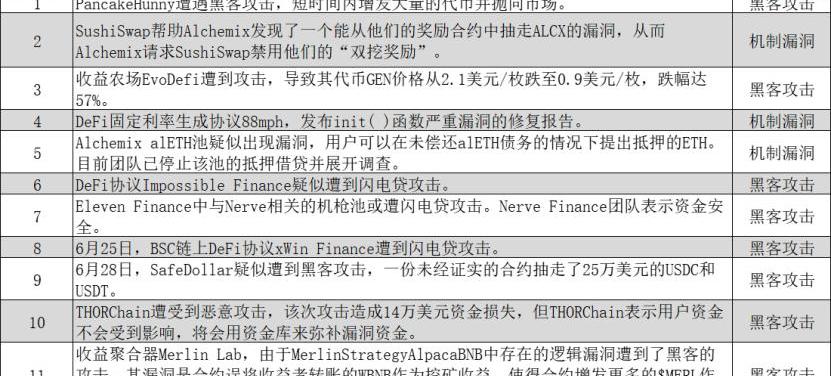

DeFi市場由于缺乏監管,自然也成了黑客攻擊的重災區。雖然大多數項目在上線前都會經過1個甚至更多安全公司的審計,確保代碼層面的安全性。但2021年DeFi市場上的安全事件仍然層出不窮,這其中黑客攻擊是一部分原因,而很多項目在細小機制處設定上的不合理之處在項目上線后也可能成為重大的安全隱患。

根據成都鏈安統計,僅今年6月,DeFi行業的安全事件便有11起,諸如閃電貸攻擊、業務邏輯漏洞、項目獎勵機制等原因,均成為了黑客發動攻擊行為的“裂口”。下表為今年6月11起安全事件的大致情況。

對于聚合收益平臺而言,閃電貸已經成了最常用的黑客攻擊工具。例如,今年5月,PancakeBunny遭黑客攻擊,短時間內鑄造了大量pancakebunny代幣Bunny,隨后被黑客拋售導致bunny幣價暴跌90%以上。

根據各大審計實驗室的研究,這是一次典型的利用閃電貸操作價格的攻擊。關鍵點在于WBNB-BUNNYLP的價格計算存在缺陷,而鑄造的BUNNY數量依賴于此存在缺陷的LP價格計算方式,最終導致攻擊者利用閃電貸操控了WBNB-BUNNY池子從而拉高了LP的價格,鑄造了大量的BUNNY代幣。

如果說黑客攻擊是一種“人禍”,那么對聚合收益平臺造成重大風險的第二種“人禍”則來自于平臺內部。今年4月,BSC上最大借貸平臺Venus調整提款費,而Belt、Autofarm、Beefy等多個機槍池并未及時調整策略而造成了用戶損失本金情況的出現。

DeFi各協議間的搭配屬于樂高積木式的組合,牽一發而動全身。一些底層協議對于費率上的變化可能導致機槍池整體策略收益情況的變化。而在出現變化后,若不及時調整策略,則可能出現損失。

Venus此次提款費的調整是基于社區VIP-12提案部署,提前兩個月便已公布并多次更新提案進展,而涉及此次事件的幾個項目方并沒有及時做出策略調整,進而為投資人帶來損失。這也暴露了聚合收益平臺在策略管理及追蹤上的缺陷。

總結而言,在當前市場下行階段,聚合收益平臺是一種不錯的尋求穩定收益的投資工具。但機槍池產品并不等于沒有風險,投資者在使用前需詳細了解平臺在投資方向、回報表現、安全性等方面的信息,做到心中有數。

NOWPayments與Switchere合作為商家提供SHIB支付處理方案:5月27日消息,加密支付網關NOWPayments宣布與加密貨幣支付和提現服務商Switchere達成合作.

1900/1/1 0:00:00高盛周二在給客戶的一份報告中表示,具有最高“實際使用潛力”的區塊鏈是以太坊,這表明其ETH可能成為占主導地位的數字價值存儲.

1900/1/1 0:00:00將50萬UNI通過場外銷售獲得1020萬USDC后,DeFiEducationFund點燃了Uniswap部分社區成員的怒火.

1900/1/1 0:00:00Cardano的最新更新Alonzo將為該網絡帶來?DeFi?和Dapps。對于許多人來說,這一次升級再次強化了Cardano低費率、高速度的競爭模式.

1900/1/1 0:00:00頭條 ▌倫敦硬分叉預計于8月4日在以太坊主網激活金色財經報道,以太坊核心開發人員會議已于北京時間10日凌晨結束.

1900/1/1 0:00:00從易見股份今年4月28日盤后宣布因不能如期披露年報而停牌開始,持有該股的投資者就預感不好。因為滬深兩市無法正常披露2020年年報的只有兩家公司,另一家是已經收到退市事先告知書的斯太爾.

1900/1/1 0:00:00