BTC/HKD+1.18%

BTC/HKD+1.18% ETH/HKD+1.34%

ETH/HKD+1.34% LTC/HKD+0.7%

LTC/HKD+0.7% ADA/HKD+2.45%

ADA/HKD+2.45% SOL/HKD+5%

SOL/HKD+5% XRP/HKD+1.75%

XRP/HKD+1.75%2020年加密貨幣市場有兩大值得關注的趨勢,其一是年初中心化交易所的衍生品交易迎來爆發,全年比特幣期貨合約的持倉量從約27億美元上漲至約94億美元,漲幅達到248.15%。其二是DeFi協議在下半年得到了適度的應用,借貸協議和AMMDEX成為主導產品,總鎖倉量從6.7億美元增長到了145億美元,漲幅約2100%。

按照中心化交易所中金融產品的發展路徑,不少分析師認為在DeFi現貨交易得到長足發展后的今年,DeFi衍生品也將迎來發展機遇期。那么,今年已過半,DeFi衍生品發展得如何了?PAData對DefiLlama和其他公開資料中收錄的鎖倉量較高的三大類共21種衍生品協議進行深度分析后發現:?

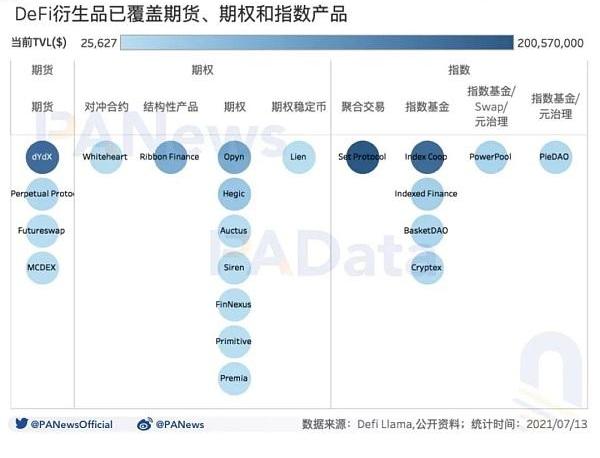

1)DeFi衍生品品類已十分豐富,涵蓋期貨、期權、指數等多個細分領域,其中,期權和指數產品的形態更豐富,已延展出如結構性產品、期權穩定幣、含流動性兌換和元治理的指數基金等。

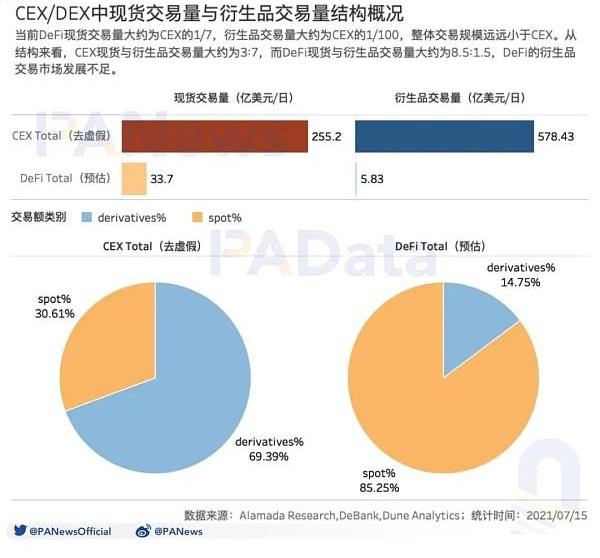

2)DeFi衍生品的交易量尚小,按照預估,當前DeFi衍生品的日交易量僅相當于DeFi現貨交易量的1/6,相當于CEX衍生品交易量的1/100。

3)從衍生品與現貨交易的結構占比來看,DeFi領域更加失衡。當前,DeFi衍生品預估交易量與現貨預估交易量的比值大約為1.5:8.5,而同期CEX衍生品預估交易量與現貨預估交易量的比值已達到約7:3。如果比照CEX的交易結構,在靜態發展下,理論上衍生品的交易量還有當前規模13倍左右的發展空間。

DeFi協議總鎖倉量達674.8億美元:金色財經報道,據DefiLlama數據顯示,DeFi協議總鎖倉量(TVL)達到674.8美元,24小時內跌幅為0.21%。TVL排名前五分別為MakerDAO(91億美元)、Lido(86.1億美元)、AAVE(75.2億美元)、Uniswap(64.1億美元)、Curve(62.3億美元)。[2022/8/15 12:25:09]

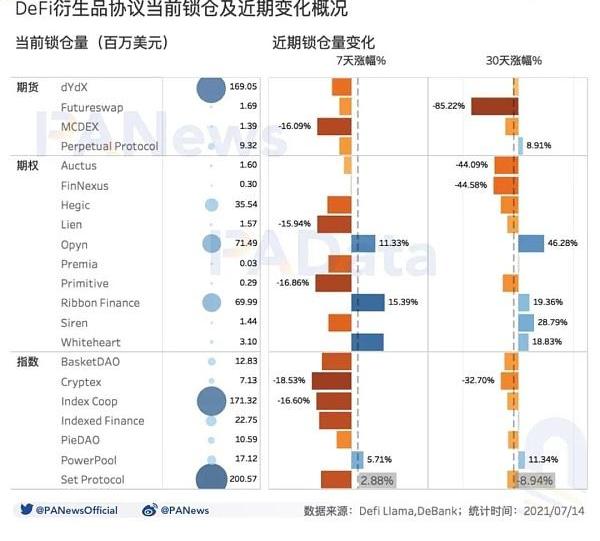

4)DeFi衍生品協議提供的流動性遠低于CEX,當前各DeFi衍生品協議的鎖倉量均值約為3852.98萬美元。其中,僅SetProtocol、IndexCoop和dYdX的鎖倉量超過1億美元。

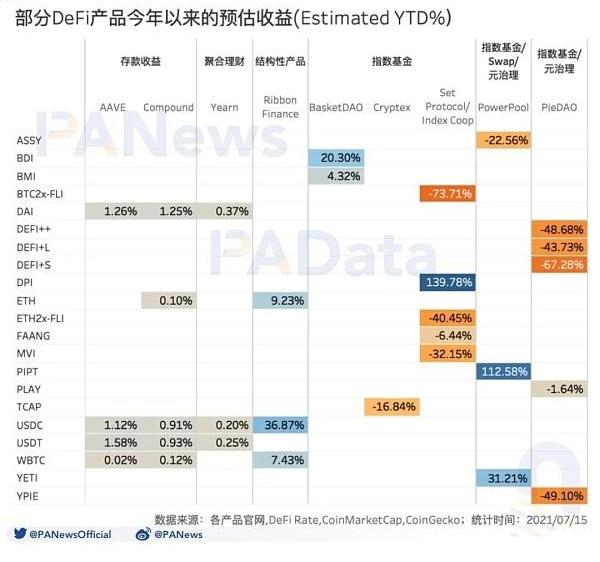

5)DeFi衍生品的預期收益率不佳。與借貸產品相比,衍生品中僅結構化產品在同種資產的預期收益率上占優,而指數衍生品中有75%的產品今年的收益率為負,其中多個產品的虧損幅度都超過30%。

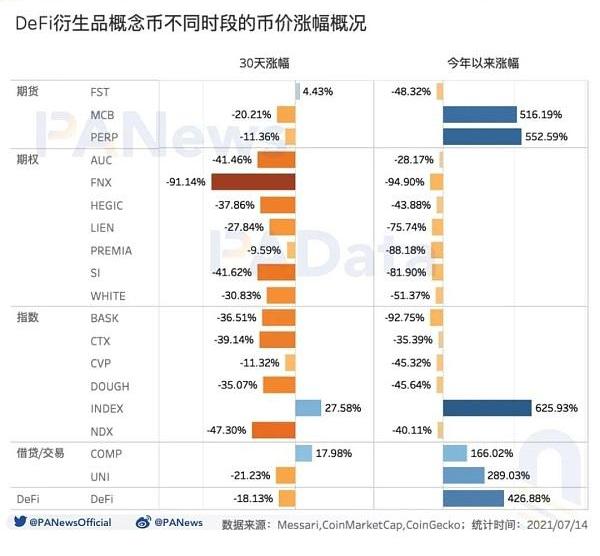

6)DeFi衍生品協議提供的流動性挖礦激勵價值也普遍顯著縮水。最近30天,Messari監測的DeFi概念幣的平均漲幅約為-18.13%,而DeFi衍生品治理代幣的平均漲幅為-28.08%,且16種觀察代幣中僅2種代幣的價格是上漲的,其余普跌。

7)DeFi衍生品的發展需要改善流動性、激勵、產品預期收益率方面的制約。

DeFi衍生品已涵蓋期貨、期權和指數,多種創新機制上線

目前,DeFi衍生品已涵蓋期貨、期權和指數類等多種產品。在PAData此次選擇的觀察樣本中,期貨是出現時間最早的一種DeFi衍生品,dYdX上線于2019年4月,甚至早于Compound。期貨協議通常只涉及標的合約的買賣,但與CEX提供的期貨產品相比,期貨協議是雙向杠桿合約,用戶可以對現貨持倉及未來即將收到的現貨進行風險對沖。目前,期貨協議中最熱門的是PerpetualProtocol,根據DuneAnalytics的數據,其今年以來的日均交易量約為1億美元左右,高于其他期貨協議。

DeFi協議Qilin Protocol已上線V1版主網:據官方消息,6月4日,DeFi 協議 Qilin Protocol 發布公告稱,已上線 V1 版主網。此前,Qilin Protocol 獲得了 Continue Capital、Fundamental Labs、MATH Foundation、Multicoin Capital 和元宇宙資本的 80 萬美元融資。[2021/6/4 23:12:34]

期權協議出現的時間基本在2020年下半年以后,其中僅Opyn在2020年2月上線,是較早面世的產品。目前,期權協議的產品形態已經涵蓋期權、對沖期權合約、期權穩定幣和結構性產品等。其中,Opyn和Siren等協議提供的是標準化期權交易,而Hegic和FinNexus等協議提供的是僅需選擇方向、數量、行權價和持有時間的簡化版期權。?

此外,值得關注的是期權穩定幣和結構性產品。Lien是去年8月上線的穩定幣協議,該協議通過期權合約套利機制實現穩定幣iDOL的價格波動最小化。用戶存入ETH來獲得SBT代幣或LBT代幣,這兩者本質上都是ETH的買方期權,差異在于LBT是2倍杠桿的買方期權,iDOL的價格由SBT和LBT構成的一籃子買方期權決定。RibbonFinance是一種提供結構化產品的協議,通過賣出看跌期權策略和自動買入期權策略來實現收益,目前已推出4款產品,標的涵蓋ETH期權和WBTC期權。

水橋服務聯盟首席咨詢顧問應俊:鏈接實體產生可信數據是DeFi金融體系的必要條件:?金色財經現場報道,9月20日,由金色財經主辦,水橋區塊鏈總冠名的“共為·創業者大會”在廈門舉辦。水橋服務聯盟首席咨詢顧問應俊做了主題為《從概念DeFi到價值DeFi,新一波頭礦的價值幾何》的演講。應俊表示,鏈接實體資產產生可信數據價值是DeFi金融體系的必要條件,作為形成價值互聯網的基礎設施,區塊鏈可以成為數字資產與實體價值資產之間的鏈接橋梁。DeFi是更高層級的金融組合,相較于CeFi,DeFi有公開的資金管理,透明的金融邏輯,平衡的價值收益,不可變更的透明設計。[2020/9/20]

指數協議的出現時間和期權協議差不多,基本也都在2020年下半年以后,其中上線較早的協議是PieDAO,上線于2020年3月。目前,大多數指數類衍生品的運作方式都與傳統金融市場中的指數基金接近,指數協議通常追蹤一類資產的價格變化,比如元宇宙、流動性挖礦、Yearn生態、DeFi等資產,各資產按一定的權重建構為指數,并映射為一種指數代幣,用戶通過購買和贖回指數代幣來實現收益。

不過,值得注意的是,PowerPool推出的PowerIndex系列指數除了能產生類似基金一樣的收益以外,還允許用戶進行元治理和代幣交易。前者指用戶存儲在指數合約中的所有代幣都可以用于在其原協議中進行投票,后者指用戶可在由指數合約中所有代幣建立起來的流動性池中直接進行代幣交換,如一個指數包含COMP、UNI、SNX、AAVE、SUSHI、CRV等代幣,那么用戶可以直接進行COMP/UNI或SNX/AAVE等的交換。

過去一周六個頭部DeFi項目市值縮水一半:根據加密市場數據公司Messari梳理的DeFi資產列表顯示,過去一周34個DeFi項目/協議中有32個出現下跌,只有PowerPool(CVP)和SushiSwap(SUSHI)是上漲的。跌幅排名最高的幾個DeFi項目/協議分別是:Curve(跌幅65%)、Meta(跌幅58%)、Ren(跌幅52%)、AirSwap(跌幅51%)、以及bZx Network和Wrapped Nexus Mutual(跌幅均為49%)。這意味著在這些頭部DeFi項目/協議中有六個市值縮水一半。

此外,Messari還發現有超過60%的DeFi代幣在三十天內出現虧損,排名前四的分別是:Curve(58%)、Bancor(57.8%),Kava(50%)和Meta(46%)。(cointelegraph)[2020/9/9]

預估DeFi衍生品交易量僅為CEX的1/100,市場潛力尚未完全釋放?

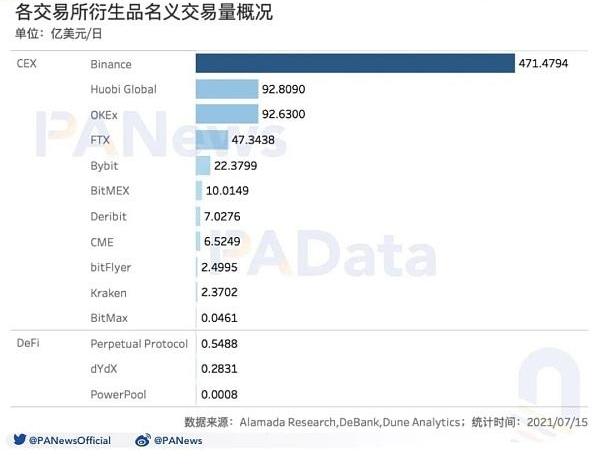

衍生品交易自去年開始就已成為CEX的重要業務之一,根據AlamedaResearch的數據,7月14日,11家CEX最近24小時的衍生品名義交易量約為755.13億美元,按照AlamedaResearch預測的平均23.4%的虛假交易量進行扣除后得到的衍生品校正交易量約為578.43億美元。其中,Binance、Huobi和OKEx的交易量最高。

反觀DeFi衍生品協議的交易量,從DeBank和DuneAnalytics收錄的為數不多的三個協議的交易量來看,DeFi衍生品的交易量遠遠小于CEX衍生品。按照7月13日的數據,期貨協議PerpetualProtocol和dYdX的交易量約為5488.30萬美元和2830.88萬美元,指數協議PowerPool的交易量約為8.30萬美元,合計尚不足1億美元。如果按照三個協議的平均交易量來估算,那么當天觀察范圍內的21個DeFi衍生品協議的總交易量大約為5.83億美元,仍然遠低于CEX衍生品的單日總交易量。

IOST等DeFi生態幣種上線火幣永續合約:據火幣官方公告,火幣平臺于今日上線了IOST等DeFi生態幣種的永續合約。據悉,IOST作為安全、高效的全品類DeFi平臺,此前成立了百萬美金DeFi專項基金,用于支持優秀DeFi團隊與孵化優質DeFi項目,專注于IOST的DeFi生態構建。[2020/8/19]

DeFi衍生品協議的交易量不僅在橫向比較中遠低于CEX,大約僅為后者的1/00,而且即使從縱向比較來看,DeFi的現貨/衍生品交易結構也較CEX更加失衡。?

根據統計,CEX的現貨交易約為255.2億美元,衍生品交易量約為578.43億美元,兩者占CEX日總交易量的比值分別約為30.61%和69.39%,交易格局接近3:7。而DEX的現貨交易量約為33.7億美元,預估的衍生品交易量約為5.83億美元,兩者占DeFi日總交易量的比值分別約為85.25%和14.75%,交易格局接近8.5:1.5。

如果對照CEX的交易格局,可見,DeFi衍生品還有很大的市場潛力。若假設以當前DeFi的現貨交易量為靜態參照,那么要達成CEX3:7的交易格局,DeFi衍生品的交易量需要擴張至78.64億,相當于當前規模的13倍左右。若假設DeFi的現貨和衍生品交易量均在動態發展,則要達成CEX3:7的交易格局,DeFi衍生品的交易量增速需要保持在現貨交易量增速的13.5倍左右。

DeFi衍生品發展面臨的問題:流動性較小、收益較低、激勵不足

盡管DeFi衍生品已經出現了多樣化的產品形態,但市場潛力也尚未被充分釋放,不過,DeFi衍生品在流動性、收益和激勵方面仍然存在一些掣肘。?

首先,DeFi衍生品協議提供的流動性遠低于CEX,而流動性是交易量的基礎。對于大多數非托管的DeFi衍生品協議而言,流動性相當于鎖倉量。根據統計,7月13日,各DeFi衍生品協議的鎖倉量均值約為3852.98萬美元。其中,僅SetProtocol、IndexCoop和dYdX的鎖倉量超過1億美元,分別約為2.06億美元、1.71億美元和1.69億美元,另外,Opyn和RibbonFinance的鎖倉量超過了5000萬美元,其余大多在1000萬美元左右或不超過1000萬美元。?

這一鎖倉水平與AMMDEX和借貸類協議相距甚遠,鎖倉量最高的SetProtocol,其鎖倉量也僅約為Curve的1/128,鎖倉量最低的Premia則僅相當于Curve的1/350000。

而且DeFi衍生品協議近期鎖倉量表現也比DeFi整體情況略差。根據統計,最近7天,DeFi衍生品協議的鎖倉量平均下降了6.88%,而同期DeFi整體平均上升了2.88%,相當于在DeFi整體鎖倉量保持穩定的近期,衍生品的鎖倉量有所下降。最近30天的情況也類似,DeFi衍生品協議的鎖倉量平均下降了13.55%,同期DeFi整體平均下降了8.94%,衍生品鎖倉量降幅更大。

其次,DeFi衍生品協議提供的收益率不及預期。其中,僅期權結構性產品RibbonFinance提供的預期收益率高于資產存款利率,如其提供的看跌期權策略結構性產品T-YVUSDC-P-ETH今年以來的收益率能達到36.87%,而AAVE、Compound和Yearn中USDC今年以來的存款利率分別只有1.12%、0.91%和0.20%。

而種類更多的指數基金產品的預期收益率更是“贏少虧多”,僅BasketDAO的BMI和BDI;Set?Protocol的DPI;PowerPool的PIPT和YETI今年以來的預期收益率為正,其余75%的產品今年以來的預期收益率皆為負,且多個產品的虧損幅度都超過30%。

最后,DeFi衍生品協議提供的流動性挖礦激勵的價值也普遍嚴重縮水,無法與鎖倉量形成正反饋。根據統計,最近30天,DeFi概念幣的平均漲幅約為-18.13%,而DeFi衍生品治理代幣的平均漲幅為-28.08%,且16種觀察代幣中僅2種代幣的價格是上漲的,其余普跌。

即使將時間維度拉長至今年,DeFi衍生品概念幣的漲幅也不及預期。今年以來,DeFi概念幣整體的平均漲幅高達426.88%,COMP和UNI這兩個借貸和AMMDEX的頭部協議代幣的漲幅也分別達到了166.02%和289.03%,表現突出。但DeFi衍生品概念幣的平均漲幅僅為57.69%,遠低于DeFi板塊的整體水平,而且這還是受到INDEX、PERP和MCB三個代幣極端優異表現影響后的結果,若去除這三個漲幅超過500%的代幣,則其余13個代幣的平均漲幅會降低至-59.36%,與DeFi整體水平相距更遠。

DeFi衍生品的發展需要改善流動性、產品預期收益率和激勵方面的制約。

分析師?|Carol?編輯|Tong

Tags:EFIDEFDEFICEXvelodromefinance幣新聞TRD-DeFiPhoenix Defi Financecex幣詐騙套路

DeFi數據 1.DeFi總市值:838.4億美元 市值前十幣種排名數據來源DeFiboxDeFi總市值數據來源:Coingecko2.過去24小時去中心化交易所的交易量:33.

1900/1/1 0:00:00幣圈的“套路”遠不止通過論壇忽悠散戶“入局買幣”這么簡單。“幣圈”還有專職忽悠散戶“挖礦”的“工作人員”。幣圈的暴利神話,吸引了一波又一波95后入局.

1900/1/1 0:00:00富達數字資產公司近日進行的一項研究發現,盡管價格波動是進入數字資產領域的主要障礙,但70%的機構投資者希望在未來投資或購買數字資產,有超過一半的機構投資者表示其已經進行了數字資產投資.

1900/1/1 0:00:002021年7月28日以太坊二層擴容方案StarkEx宣布3.0主網正式上線,StarkEx3.0主網兩大主要特性包括L1Vaults和SHARP(SHARedProver).

1900/1/1 0:00:00法案的內容 美國眾議院議員DonBeyer提出“(1)”,他介紹道,“多年來,數字資產持有者遭遇了無處不在的欺詐、失竊和市場操控.

1900/1/1 0:00:00DeFi數據 1.DeFi總市值:833.89億美元 市值前十幣種排名數據來源DeFiboxDeFi總市值數據來源:Coingecko2.過去24小時去中心化交易所的交易量:42.

1900/1/1 0:00:00