BTC/HKD+0.05%

BTC/HKD+0.05% ETH/HKD-1.35%

ETH/HKD-1.35% LTC/HKD-0.68%

LTC/HKD-0.68% ADA/HKD+3.49%

ADA/HKD+3.49% SOL/HKD-0.59%

SOL/HKD-0.59% XRP/HKD-1.27%

XRP/HKD-1.27%以太坊鏈上活動持續走高,gas費達到3個月以來的最高水平,平均超過80gwei。這主要是由跨DEX的使用和對NFT的興趣驅動的鏈上活動驅動的,并且這場競爭OpenSea已經摘得桂冠,該公司已穩穩領先于Uniswap,坐上日交易量的頭把交椅,現在耗費最高交易費的領域便是NFT。

資料來源:ParsecFinance

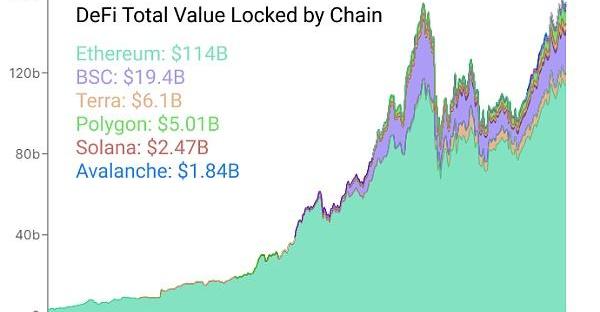

過去幾周更有趣的是,用戶對替代的Layer1區塊鏈的興趣激增,Avalanche和Solana等平臺代幣價格在30天內大幅上漲,預示著多鏈未來的興起。

近期ETH價格保持在2900美元至3400美元的區間內,少數替代類公鏈項目在過去一個月中價格都出現強勁上漲。主要有:Solana(SOL)、Avalanche(AVAX)、Cosmos(ATOM)和Terra(LUNA),上漲均在85%以上。其余大多與BTC和ETH同步發展,Polkadot和BSC等其他Layer1區塊鏈也出現反彈,不過與SOL、AVAX和LUNA相比,表現仍然稍微遜色。

Glassnode:FTX比特幣永續合約未平倉量創4個月新低:11月8日消息,據Glassnode數據顯示,加密交易平臺FTX上比特幣永續期貨合約未平倉量降至984,886,545.31美元,創4個月來的低點。[2022/11/8 12:30:44]

每條鏈上DeFi活動的峰值與原生代幣保持一致。Avalanche的情況尤其如此,其中1.8億美元的流動性挖礦激勵措施引發了該鏈的TVL和原生代幣價格的拋物線走勢,從幾乎為零增加到18+億美元。

資料來源:DeFiLlama

值得注意的是,專注于DeFi的鏈中,憑借第五大TVL和第二大市值,Solana擁有最高的MC:TVL比率,每1美元的TVL,該鏈的市值約為8美元,并且較高的MC:TVL比率表明投機溢價相對較高,因為項目估值超過了鏈上部署的資本。

MC:TVL比率

Glassnode:投資者每天實現約2.2億美元凈損失:金色財經報道,據區塊鏈分析公司Glassnode最新報告顯示,比特幣市場目前只是在堅持,還遠遠沒有走出困境。比特幣投資者每天實現了大約2.2億美元的凈損失。盡管這個規模相對而言相當小,特別是相對于最近數十億美元的投降事件。然而即使有2.2億美元/天的相對較輕的資本外流,多頭也在進行一場艱苦的戰斗。最近的拋售是在比特幣價格達到24000美元以上后開始的,這一水平的拒絕在很大程度上證實了未來道路上的疲軟,因為投資者利用流動性進去退出,在他們的收購成本基礎上賣出比特幣。[2022/9/1 13:01:44]

以太坊:3.3

BSC:4.0

Terra:2.0

Polygon:2.0

Solana:8.3

Avalanche:4.6

這意味著,如果我們假設在DeFi中鎖定的總價值是評估區塊鏈的重要指標,那么Solana可能是該指標被高估最多的。

1.8億美元的流動性激勵措施推動Avalanche迅速崛起

Avalanche是一個權益證明鏈,在智能合約平臺中聲稱擁有最多的驗證器和最快的完成時間。

Glassnode:長期持有者掌握80%的比特幣流通供應:金色財經消息,Glassnode數據顯示,80%的比特幣流通供應掌握在長期持有者(LTHs)手中。LTH指持有比特幣至少6個月的用戶,通常是對比特幣市場周期底部形成強有力支撐的人。LTH在比特幣市場被認為是“smart money”,他們通常在市場低迷期間積累比特幣。一旦進入牛市,LTH就會分配積累的比特幣,并獲得大部分利潤,鏈上數據有力地支持了這一理論。(Crypto Slate)[2022/7/23 2:33:21]

迄今為止,Avalanche的增長相當緩慢,直到現在為止,其DeFi項目吸引的流動性仍舊有限。隨后該項目宣布將使用其AVAX代幣向流動性供應商提供1.8億美元激勵措施,首批2700萬美元已分配給Aave和Curve,該激勵措施為增加使用量和用戶遷移到網絡都提供了強大的激勵,并且自激勵措施公布以來,流動性一直有所增加。

資料來源:DeFiLlama

借貸市場BENQi是Avalanche首個流動性達到10億美元的項目,也是首批加入AVAX激勵措施的項目之一。

Glassnode:2021年11月以來比特幣礦工余額每月累計減少5000-8000 BTC:金色財經報道,區塊鏈分析公司Glassnode最新研究顯示,現階段比特幣礦工收入依然面臨壓力,作為對2021年11月以來美元收入普遍下降的反應,目前比特幣礦工余額出現下降和額外支出上升的現象,礦工余額每月累計減少5千枚至8千枚比特幣,這表明礦工的行為發生了明顯的變化,因為他們的余額在歷史前高的第一次回撤期間出現了約12000枚比特幣的凈積累。為了應對因 LUNA基金會出售超過8萬枚比特幣以試圖維持UST掛鉤而導致的市場崩潰,礦工們此后賣出了1萬枚比特幣,增加了市場的賣壓。[2022/6/9 4:12:27]

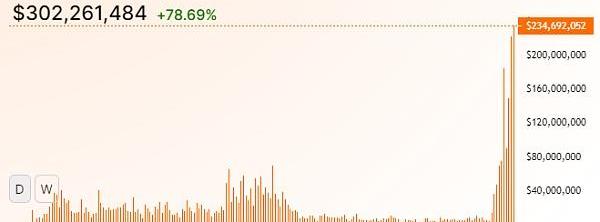

該鏈最大的DEX是Pangolin,第二大DEX是TraderJoe。由于用戶對Avalanche生態系統的興趣增加,Pangolin取得了大幅增長,它的日均DEX交易量從400萬美元增加到3+億美元,增長了75倍。

資料來源:info.pangolin.exchange

Avalanche的崛起能否長期持續下去?目前,流動性仍然有限,因為Avalanche上只有4個DeFi協議的TVL超過1億美元,其中BENQi占主導地位。Avalanche上的項目仍然是克隆以太坊上的現有項目,通過激勵措施可能會吸引高收益的增長,但達不到長期效果。

Glassnode報告:比特幣新投資者在市場調整期間并沒有恐慌拋售:3月8日消息,加密市場數據聚合機構Glassnode分享了有關比特幣新投資者銷售行為的研究報告,根據該報告,2021年比特幣新投資者在調整期間沒有恐慌拋售,盡管市場出現大幅調整,比特幣持有者的士氣依然高漲。Glassnode表示,這表明新投資者持有比特幣的信心很高,在上一次下跌期間,2021年購買的比特幣并未出現虧損。(investing)[2021/3/8 18:25:09]

Solana:專注于可拓展和生態系統?

較代幣價格而言,作為Layer1的領跑者,Solana代幣SOL的價格在過去的30天期間從30美元上漲至120美元。Solana在2021年之前專注于DeFi協議的實施,推動了其生態系統的增長,這種增長在很大程度上受到FTX和AlamedaResearch、SerumDEX的開發者以及Solana生態系統的重要投資者的支持。

目前,在網絡上運行驗證器所需硬件的CAPEX成本約為5000美元。Solana設計人員預計,摩爾定律將在長期內降低計算成本和準入門檻,允許更多驗證器上線并保護網絡安全。他們專注于對高級硬件優化,從而使得網絡能夠擴展,將吞吐量提升至每秒1000個交易,承受更多負載。Solana中的智能合約是使用Rust編程語言構建的。

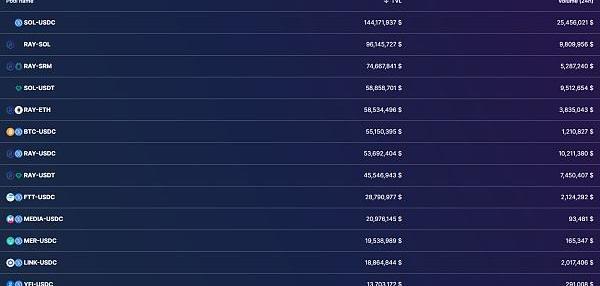

Solana生態系統中最大的DeFi項目是DEXRaydium,擁有約10億美元的TVL,主要是SOL池,也有一些面向以太坊重點項目的流動池。

來源:Raydium?Info

Raydium在交易勢頭強勁的日子里擁有約1.5億美元的成交量,在所有鏈的DEX交易量中排名第7。

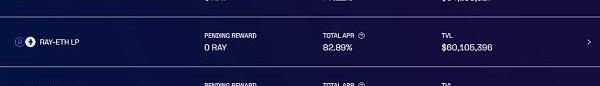

目前,主要的流動性礦池對流動性供應商和質押者的回報都很高,以DEX的代幣RAY支付給質押者作為獎勵。在最大/最低風險池中,APR徘徊在70-100%范圍內;在風險較高的礦池中,APR經常超過200%以上。

來源:RaydiumInfo

迄今為止,Solana生態系統已為許多借貸協議提供了資金,但尚未成功吸引到任何大量流動性。Solana生態系統主要由以太坊項目的類似項目組成:Sabre相當于Curve,而SolFarm是一個收益聚合器,類似于Yearn和其他聚合器,目前TVL為2.6億美元。

Solana有5個項目的TVL超過1億美元,但相比之下,以太坊擁有超過60個TVL超過1億美元的項目。

對于需要擴展的項目,Solana無疑是一個有力的替代選擇,盡管就目前而言,它在與以太坊爭奪總流動性方面幾乎沒有實質改變。

Terra:Cosmos生態系統領導者

Terra是一個基于CosmosIBC的Tendermint區塊鏈,使用Tendermint構建的區塊鏈具有與CosmosIBC中的任何其他IBC區塊鏈互操作性的優勢。當Agoric、Tendermint區塊鏈啟用安全的JavaScript智能合約和其他CosmosIBC項目繼續上線時,它們將能夠輕松互通,因為所有這些都建立在Tendermint共識之上的。

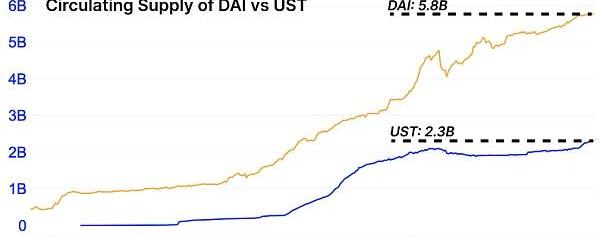

目前,Terra是Cosmos生態系統的領導者。Terra的支柱是Luna,它支持生態系統的UST穩定幣并保護Terra,它的增長受到其兩個主要協議——Anchor和Mirror的刺激,主導借貸協議Anchor的UST代幣是加密領域第二大去中心化抵押穩定幣。

Anchor是Terra最大的DeFi協議,TVL超過34億美元,UST存款為13億美元,Luna和ETH為21美元。目前,貸方對UST存款APY為19%,UST的利用率為60%,UST的13億美元存款中,大約有7.69億美元被借出。

另一個流動性增長明顯的協議是Mirror。類似于Synthetix的鏡像函數,生成現實世界的合成資產,如貨幣和股票等。該協議鎖定了18.4億美元的UST,其合成資產的日交易量超過1000萬美元。Synthetix實際合成資產每日交易量通常不到1000萬美元,SNX鎖定了22億美元。

小結

雖然最近幾周一些替代的Layer1智能合約平臺的原生代幣紛紛大幅上漲,但相對于以太坊而來,其余各條鏈上的實際流動性仍然有限。并且在Solana、Avalanche和Terra這三者中,目前都沒有超過5個流動性超1億美元的項目。

流動性挖礦激勵確實能夠吸引到資金流入,特別是Avalanche的TVL增長,主要是由于其1.8億美元的激勵政策引發的。另一個觀察結果是,跨鏈的互操作性仍然有限,這意味著在不同鏈上部署到DeFi協議中的每一美元都會造成流動性的碎片化。

隨著一些用戶流到更新和更具實驗性的區塊鏈上,開發人員將不得不評估額外用戶和資金進出以太坊的可行性和壽命。隨著對用戶、注意力和資本的競爭加劇,許多開發人員和協議可能會發現這些權衡是值得的,甚至會在協議設計中找到尚未開發的價值和機會。如果以太坊二層仍難以擴展網絡,或者用戶體驗不佳,那么用戶自然會轉向Solana、Avalanche和Terra等替代鏈。

來源:Glassnode

作者:LUKEPOSEY

2008年11月1日,神秘人中本聰在P2Pfoundation官網發表了一篇名為《比特幣:一種點對點的電子現金系統》的文章,這是比特幣同點對點的概念首次進入大眾視野,這篇文章.

1900/1/1 0:00:00金色財經區塊鏈8月29日訊?數據顯示,資產管理公司、私營公司和上市公司對比特幣的興趣日益濃厚。目前,資產管理公司和企業持有的比特幣已經占到比特幣總流通供應量的6%.

1900/1/1 0:00:00金色財經報道,NFT市場OpenSea上的一個漏洞損毀了至少42件NFT,價值最少10萬美元。這個問題首先是由以太坊域名服務的首席開發者NickJohnson提出的,他指出,當他轉移一個ENS域.

1900/1/1 0:00:00移動支付網消息:7月16日,中國人民銀行在官網發布了《中國數字人民幣的研發進展白皮書》,以闡明人民銀行在數字人民幣研發上的基本立場.

1900/1/1 0:00:009月9日,上海市政府舉辦新聞發布會,上海市委常委、副市長吳清介紹《上海市先進制造業發展“十四五”規劃》有關情況。相關規劃的主要內容已在今年7月印發并向社會公布.

1900/1/1 0:00:00NickJohnson可能從來沒有這么恨推特的提醒功能,他在睡前寫道:『我毫不期待明天早起檢查通知.

1900/1/1 0:00:00