BTC/HKD-0.52%

BTC/HKD-0.52% ETH/HKD-2.44%

ETH/HKD-2.44% LTC/HKD-2.54%

LTC/HKD-2.54% ADA/HKD-0.56%

ADA/HKD-0.56% SOL/HKD-1.98%

SOL/HKD-1.98% XRP/HKD-2.2%

XRP/HKD-2.2%在DeFi中,雖然不一定越大越好,但是高APY的美總是能吸引人們的眼球。而且無論與傳統金融相比,DeFi收益率高多少,都不乏渴望最大化利潤的DeFi用戶,他們在平臺與平臺、網絡與網絡之間追求更高的收益。因此,杠桿式流動性挖礦以其優于替代DeFi產品的資本效率,成為有經驗的DeFi參與者實現收益最大化的流行選擇,也就不足為奇了。

杠桿式流動性挖礦背后的概念并不像乍一看那么復雜;如果流動性為X的挖礦獲得Y回報,那么流動性為5倍的挖礦獲得5Y回報。換句話說,借入資金增加你的頭寸X,也就是使用杠桿,使收益成倍增長。當然,這不是免費的;與任何借貸平臺一樣,你必須支付借款利息才能使用借入資金。然而,杠桿式流動性挖礦的亮點在于其資本效率——借入的能力比你提供的抵押品還多。

對于任何使用過DeFi借貸平臺的人來說,就會知道DeFi借貸的一個普遍問題是缺乏資本效率;如果你拿出1美元作為抵押,你可能只能借到50美分。所以如果你用這50美分去挖礦,你的收入會不會比你從一開始就用那1美元少?這個限制對于許多借出用例來說是令人望而卻步的。然而,這不是杠桿式流動性挖礦的情況。

與大多數傳統貸款平臺不同,杠桿式流動性挖礦允許低抵押貸款。這種更高的資本效率不僅意味著挖礦者的APY更高,也意味著貸款人的APY更高,因為這種低抵押模式創造了更高的利用率,這是大多數貸款平臺貸款apy的一個主要因素。其好處一目了然,即更高的APY,這也是為什么AlpacaFinance和AlphaHomora等杠桿式流動性挖礦平臺在TVL上聚集了數十億美元,成為兩個最常用的DeFi平臺。

日本金融巨頭SBI旗下交易平臺SBI VC Trade杠桿交易新增支持DAI:8月2日消息,日本金融巨頭SBI旗下交易平臺SBI VC Trade杠桿交易服務新增支持DAI,此前SBI VC Trade一直提供DAI現貨交易服務。[2023/8/2 16:14:34]

然而,提高你的挖礦地位以賺取成倍的流動性只是使用杠桿式流動性挖礦平臺的最簡單的方法。有先進的功能和實踐,允許用戶創建定制的頭寸,他們的理想風險概況,目標回報,和市場偏見。從做多和做空,到使用市場中性的對沖策略,這一切都可以通過定制的杠桿式流動性挖礦實現,最重要的是,無論你做什么,杠桿式流動性挖礦——你永遠都能獲得收益!

杠桿式流動性挖礦

杠桿式流動性挖礦有兩個關鍵參與者:(1)將單個代幣存入貸款池以獲得流動性的貸款人,以及(2)從這些貸款池借入代幣以利用杠桿式流動性挖礦的挖礦者。

貸款人

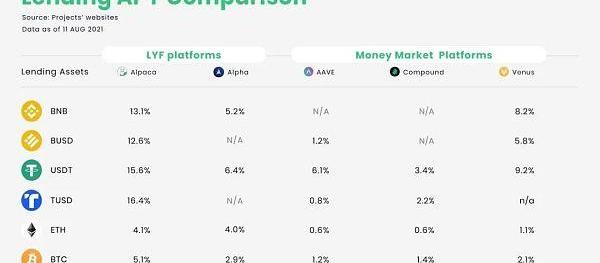

在杠桿式流動性挖礦協議中,貸款人可以在DeFi中找到單一資產的最高收益(上圖)。如前所述,由于貸款池總體利用率的提高,因此可以可持續地實現如此高的APY。什么是利用率?

歐易OKEx將于4月20日調整幣幣/杠桿業務最小交易數量精度:官方消息,歐易OKEx將于2021年4月20日17:00調整部分幣幣/杠桿交易幣對的最小交易數量精度。[2021/4/14 20:19:35]

如果一個借貸池有1000個ETH,并且有借款人想借100個ETH,那么這個池的利用率將是10%(100/1000)。低抵押貸款和杠桿式流動性挖礦的優勢在于,每個借款人都可以借到更多的錢,從而實現更高的利用率。

以前面的例子為例,如果一個傳統借貸平臺有10個借款人,由于抵押限制,每個借款人最多只能借10個ETH,那么他們總共將借100個ETH。在一個低抵押杠桿式流動性挖礦平臺中,這10個借款人可能每人借50個ETH,創造50%(500/1000)的利用率。較高的利用率對貸款人來說很重要,因為大多數貸款平臺都有一個利率模型,在較高的利用率時向上傾斜,使用的是供求概念,即較高的貸款需求導致較高的借貸利率。這意味著,如果利用率達到50%,支付給貸款人的借款利息將遠遠高于10%。

通過低抵押模式,利用率有時可以達到90%以上。同時,在超額抵押借貸平臺上,平臺整體利用率不能高于所有資產的加權平均抵押率。這在數學上是不可能的。例如,如果一個協議有2個資產池,每個都有50%的LTV限制(存入1美元的抵押物最多可以借0.5美元),那么該平臺的總體利用率就不可能超過50%。杠桿式流動性挖礦沒有這樣的限制,為用戶帶來更高的APY!

Bitget正式上線AAVE/USDT永續合約,最大杠桿75倍:據官方公告,新加坡時間2021年3月20日16:30正式開放AAVE/USDT永續合約交易,最大杠桿75倍。

Bitget總部位于新加坡,是一家專注于衍生品的全球數字資產交易平臺。Bitget首發一鍵跟單,是最大的數字資產跟單平臺之一,合約幣種豐富,功能全面,匯聚數千知名交易員,累計注冊用戶超過120萬。[2021/3/20 19:03:37]

然而,盡管這些貸款是低抵押的,現代流動性挖礦平臺所使用的這種模式已經證明對貸款人來說是非常安全的,因為與其他借貸平臺不同,借款人不能從協議中提取借來的資金。因此,資金的使用和隨后的返還受到協議及其清算機制的嚴格控制,確保貸方收回資金。這與傳統的貸款平臺形成了鮮明對比,后者允許借款人在任何地方使用資金。

挖礦者

杠桿式流動性挖礦與LP代幣的標準挖礦類似,但有附加功能。在標準挖礦中,用戶以50:50的比例存入一對代幣,為AMM“提供流動性”(例如,價值100美元的ETH和價值100美元的USDT)。這是創建LP代幣所必需的。然后用戶會收到LP代幣,隨著交易費用累積到這些LP代幣中,這些代幣的價值會隨著時間增長。用戶還可以在DEX上的挖礦池中持有一些LP代幣,以獲得額外的代幣獎勵。

Gate.io今日10:00上線1INCH交易 已開通杠桿交易和幣幣理財服務:據官方公告,Gate.io將于2020年12月25日(今日)10:00上線1inch (1INCH) 交易,現已開通杠桿交易和幣幣理財服務。風險提示:請務必注意價格變化,提前調整市場掛單,切勿追高。[2020/12/25 16:28:30]

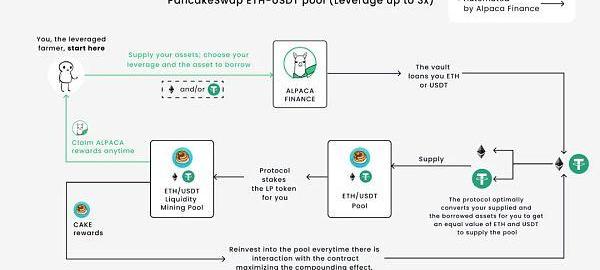

在杠桿式流動性挖礦中,用戶可以借代幣來增加他們的挖礦頭寸,從而獲得額外的挖礦流動性。這個過程很簡單:在杠桿式流動性挖礦協議中,用戶首先存入兩個代幣的任意比例。所以在上述ETH和USDT的例子之前,用戶只能存入兩者中的一個,或者兩者的組合,底層協議會在后臺進行最優交換,將代幣轉換為50:50的分割供LP代幣(這一過程稱為Zapping)。

然后,為了獲得杠桿,挖礦者可以以最大杠桿(1.75x-6x,取決于幣對)借用其中一個代幣。1倍杠桿意味著沒有杠桿,比如標準流動性挖礦。2倍杠桿意味著借入與你存作抵押品一樣多的資金;你的總頭寸價值將是權益價值的2倍。

一旦選擇了杠桿并建立了頭寸,協議將使用一個集成的DEX將所有存入和借入的代幣轉換為50:50的比例,將它們作為流動性添加到DEX的池中,并將收到的LP代幣放入后續的挖礦池中。然而,所有這些都是在后臺發生的。對你來說,打開杠桿式流動性挖礦頭寸時只需單擊一下。

朱砝:比特幣下跌根本原因在于去杠桿,直接原因在于股災帶來的全球性恐慌:3月13日下午,在由金色財經獨家直播,由嘉楠區塊鏈、算力互聯舉辦的2020礦業新勢力AMA上,針對“從3月12日開始,BTC閃跌5555美元后,3月13日繼續大幅度下挫,一度觸及3800美元,創下近1年以來的新低。這背后是由什么原因導致的?”問題,幣印聯合創始人朱砝表示,下跌根本原因在于去杠桿,直接原因在于股災帶來的全球性恐慌,去杠桿是這一輪。我們面臨的一個比較大的一個問題,在18年19年,很多的金融公司崛起,產生了大量的抵押借貸。另外一方面就是19年開啟的這一輪小牛市,導致圈內高倍杠桿風氣嚴重。其實本質是有很多資金,進入這個行業,但他不是看上了這個行業,看好這些資產,所以來買這些幣。他是為了賺這些炒幣人的利息進到了這個行業,是一種虛假的繁榮。[2020/3/13]

挖礦者從綜合DEX(例如CAKE)、交易費用和額外的ALPACA獎勵中賺取流動性挖礦獎勵,并支付借款利息,以賺取相當可觀的凈APY。

來自AlpacaFinance的截圖顯示了CAKE-BUSD對的收益率分解

雖然使用杠桿可以帶來更大的利潤,但也有更大的風險。具體來說,用戶在使用杠桿時最關心的問題之一是清算風險。

杠桿式流動性挖礦協議

杠桿式流動性挖礦協議已經在所有最大的DeFi生態系統中獲得用戶。

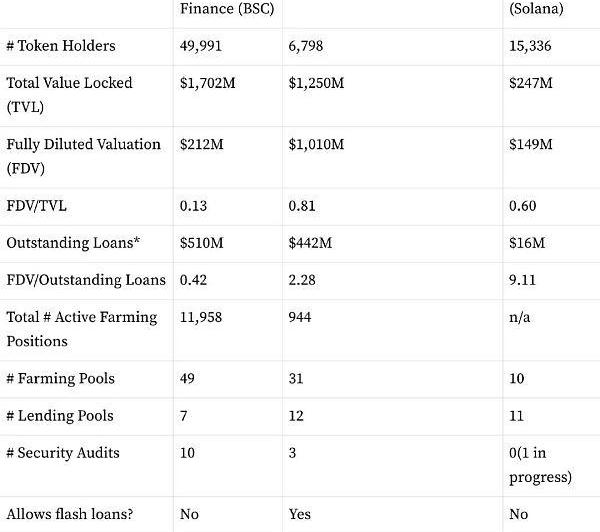

下圖比較了BSC、以太坊和Solana上最大的杠桿式流動性挖礦協議。

表1.DeFi3個頂級鏈中領先杠桿式流動性挖礦協議的比較指標(8/18/21)

未償還貸款與協議的收入相關

數據截止到2021年8月18日

熊市中的可持續性

杠桿式流動性挖礦還有另一個亮點,那就是它如何讓用戶能夠通過做空和對沖來創建高級策略。換句話說,通過巧妙使用杠桿和頭寸定制,用戶可以在持有空頭甚至市場中性頭寸時產生高收益。這意味著,杠桿式流動性挖礦可以讓你在熊市中盈利。

除了資本效率,杠桿式流動性挖礦提供的這種能力解決了流動性挖礦的另一個主要問題,那就是可持續性;更具體地說,流動性挖礦在各種市場條件下缺乏可持續性。

在所有其他流動性挖礦平臺中,你通常必須持有代幣多頭頭寸,以提供流動性和流動性挖礦。這也意味著,在熊市中,當價格下跌時,收益可能無法抵消持有代幣帶來的損失。杠桿式流動性挖礦平臺是解決這一問題的一種方法,可能會成為少數幾個在熊市期間仍能盈利的DeFi避風港。

杠桿式流動性挖礦在DeFi及其未來

從上面的分析可以清楚地看出,杠桿式流動性挖礦提供了獨特的機會,可以在DeFi加密資產上賺取最高的收益。此外,這些策略可以從保守的(挖礦穩定幣或對沖偽三角中性)到高收益高風險的投機性(杠桿做多和做空),因此吸引了廣泛的用戶。

在其基礎上,由于杠桿式流動性挖礦的大部分收益不是來自平臺的代幣獎勵,而是來自更高的資本效率,可以肯定地說,杠桿式流動性挖礦是DeFi中最可持續的部分之一。

杠桿式流動性挖礦也是為數不多的允許抵押貸款的平臺類型之一。它可以通過在協議范圍內限制貸款資金用于綜合交易所的流動性挖礦來安全地實現這一目標。雖然這個用例乍一看可能很狹窄,但在實踐中,它占了今天大多數的DeFi活動。今后貸款申請還可能擴大。它沒有技術限制,因此一旦出現新的收益來源,LYF協議將準備好通過向用戶提供鏈上杠桿來抓住這些機會。

目前,杠桿式流動性挖礦平臺的用戶基礎是多樣化的,不局限于尋求風險的人。當用戶以正確的策略部署資金時,就可以在所有市場條件下產生可觀的利潤,降低風險!有各種方法可以吸引任何人,不管他們的風險概況、目標收益或知識水平如何。

總之,杠桿式流動性挖礦不僅解決了資金效率和可持續性的主要問題,而且目前還提供了具有高收入潛力的成熟產品。因此,我們相信杠桿式流動性挖礦協議將作為一個基本的構建塊和DeFiLEGO繼續增長。

source:https://thedefiant.io/leveraged-yield-farming/

對沖基金OmegaAdvisors的董事長兼首席執行官LeeCooperman承認,盡管比特幣自2017年12月初以來已經上漲了超過300%,但他仍然不了解比特幣.

1900/1/1 0:00:00原文標題:《什么是以太坊域名服務ENS?如何注冊?》你是否經常在Opensea上看到這樣的NFT,以.eth結尾的域名.

1900/1/1 0:00:00原標題:SpeculationandTheSmartContractWars 核心觀點速覽 編者按:本文深入地闡述了近幾個月快速爆發的新公鏈的底層投機邏輯.

1900/1/1 0:00:00區塊鏈上的去中心化金融正變得越來越流行。隨著這種流行,出現了新形式的資產,以滿足更廣泛的用戶群的需求。這些新資產中最重要的一個類別就是合成資產.

1900/1/1 0:00:009月2日,搖擺不定的市場行情出現逆轉。這一天,比特幣突破50000.00美元關口。以太坊的價格延續近兩日漲勢出現了大幅躍升突破3800美元,達到三個多月來的最高水平.

1900/1/1 0:00:00CreamFinance是DeFi領域的知名去中心化借貸協議。項目方在業內首先推出了白名單機制的IonBank借貸機制.

1900/1/1 0:00:00