BTC/HKD+0%

BTC/HKD+0% ETH/HKD-0.68%

ETH/HKD-0.68% LTC/HKD-0.04%

LTC/HKD-0.04% ADA/HKD+0.14%

ADA/HKD+0.14% SOL/HKD-0.06%

SOL/HKD-0.06% XRP/HKD+1.23%

XRP/HKD+1.23%DeFi剛興起時,Staking、YieldFarming和LiquidityMining這幾個術語就迅速伴隨掀起了一陣陣的狂潮。

它們具備許多共同點,有時甚至還可以互換使用,這就導致對于很多人來說,看到這幾個詞依舊是丈二和尚?

在聽說了各種各樣瘋狂的挖礦收益、耕作收益后,想必你也非常想要了解這些術語究竟是什么意思,又是以什么方式獲取收益的。

本篇將為你仔細分析這些概念的基本定義以及它們之間存在的關鍵性差異。

Staking

Staking是本文提到的這三個概念中應用最為廣泛的一個。與另外兩個表示流動性挖礦的術語不同,Staking有許多非加密定義,它可以幫助闡明在加密網絡中抵押資產等行為的本質。

舉一個比較簡單的例子,我們常常提到“押”這個字,百度漢語的第一條釋義便是——把財物交給對方作為保證。也就意味著人們將某樣看重的東西置于危險之中以支持他們所信仰的其他事物,此行為的利益相關者可以是任何人。

孫宇晨:SUN代幣將賦予代幣持有者更多權益:據最新消息,格林納達常駐世界貿易組織代表、特命全權大使、波場TRON創始人孫宇晨直播中表示:SUN平臺將社區治理納入了挖礦生態之中,賦予了用戶對于社區治理的投票權和治理權,以及價值捕獲權及質押收益權等各類權益,社區治理實現去中心化。從今以后,SUN代幣作為SUN 平臺的多用途治理代幣,將會賦予代幣持有者更多的權益。[2022/2/4 9:31:15]

而在加密世界中,Staking也是指提供抵押來作為一方在項目中狀態證明的行為。這也同樣意味著協議利益相關者的誠意,利益相關者通過抵押的行為展現出對他們對其支持協議的信任。

目前已經有多種方式可以支持各種加密和DeFi協議。以太坊2.0?已成功的從工作量證明機制過渡到權益證明機制。

自此以后驗證者不需要為網絡提供哈希,只需要質押32ETH,便可用來驗證以太坊網絡上的交易并獲得區塊獎勵。

SumSwap將為節點用戶發放SCROWN節點權益通證:4月15日消息,數學去中心化創新型協議將為成為節點的用戶發放SCROWN節點權益通證,擁有此通證將享受節點豐厚的權益,權益包括每個時期可得到SumSwap交易手續費分紅,SumSwap平臺各項活動優惠,及平臺后期各項福利政策等。

?SCROWN通證共400枚,永不增發、可轉賬,將SCROWN轉給另一個地址,節點權益也就轉移到另一個地址(認購的SUM不轉移)。權益最小生效單位是1個,小數部分不生效,如擁有2.2SCROWN將享受兩份節點權益,但0.2那部分不享受權益,必須湊成完整一個SCROWN才能享受權益[2021/4/15 20:24:40]

其余收益模式例如——Polkadot等網絡可允許DOT持有者在其提名權益證明?(NPoS)?共識機制中質押他們的代幣并提名驗證者節點,從而獲得年收益率?(APY)?作為回報。其他協議則是要求抵押代幣,以便用戶參與治理決策并投票。

聚幣Jubi啟動JT持有者權益保障機制:據官方消息,聚幣Jubi啟動“JT生態”之JT持有者權益保障機制。凡參與聚幣首發申購或參加PUSH購買的用戶,若項目上線30天內未超過申購價格或PUSH成交價,聚幣Jubi將給予用戶一定特權或損失補償。具體規則見聚幣官網。

在未來,聚幣Jubi將秉承以用戶為核心,以JT持有者為“股東”的初心,不斷推進JT生態的持續發展。[2020/6/24]

Coinbase、Nexo和BlockFi等中心化平臺也允許用戶質押他們的數字資產。

這些平臺的工作方式類似于銀行——獲取小紅的存款,而后將其以信貸的方式借給小明。小紅和銀行獲取小明支付的利息。

對于潛在的利益相關者來說,需要明確一個問題,也就是代幣為什么需要被抵押?

這些協議中,某些協議本質上需要質押來證明用戶在項目中的狀態或啟用重要的財務功能,有些協議則僅將質押作為一種循環供應的方式,以提高代幣的價格。

AOFEX交易所上線AUV?可使用AP兌換權益獲取:據官方消息,AOFEX交易所于3月2日10:00(GMT+8)上線AUV并開放充值,3月3日15:00?(GMT +8)開放AUV/AQ和AUV/USDT交易對,3?月4?日15:00?(GMT +8)開放提幣。2020年3月2日14:00(GMT+8),AOFEX開放了第四期AP(A積分)搶購新上線幣種的權益,40,000AUV在1分鐘內被搶空。

據了解,AP是AOFEX生態系統中的重要一環,持有者將享受生態系統內的多項權益,現可用于參與創新型期權交易、搶購新上線幣種等權益。AOFEX交易所位于英國倫敦,是一家數字貨幣金融衍生品交易所,24小時為75萬社區成員提供優質服務和更安全的加密數字貨幣交易環境。[2020/3/2]

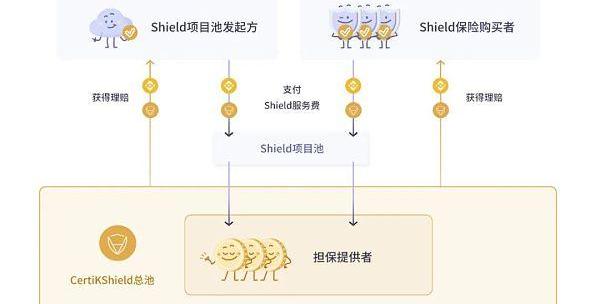

以CertiK去中心化資產保障計劃CertiKShield為例,持有CTK的用戶可以通過向抵押池提供流動性來獲取高達30%的APY。這些被抵押的CTK,其經濟功能十分重要:為在區塊鏈網絡上因被盜等原因導致無法追回的加密資產提供保險。

分析 | PeckShield:EOS生態內Fomo3D類游戲“外掛”侵擾游戲玩家權益:近日,區塊鏈安全公司PeckShield研究人員發現,一種直接鎖定游戲大獎的“外掛”出現在諸如ITE、EOS3D、EOSDAY等多個EOS生態內的Fomo3D類游戲上。合約攻擊合約,“外掛”獲取小概率大獎如探囊取物,奪走了原本屬于游戲玩家的權益,嚴重影響了該類游戲的生態平衡。由于EOS生態數據鏈上可查,攻擊者可通過查看游戲合約的鏈上數據,用簡單的模擬發送請求即可實現“外掛”,并且與以太坊不同的是,整個實施過程門檻低且零成本,加劇了“外掛”的泛濫,甚至會威脅EOS生態穩定。據悉,受此類“外掛”高頻刷獎影響,EOS的CPU、RAM短時間內均有明顯波動。EOS生態內的各類游戲,用戶參與門檻低且玩法多樣,正逐漸呈風靡之勢,此類“外掛”將吞噬受影響游戲的可玩性,加速該游戲的“衰亡”,最終影響EOS生態秩序。PeckShield呼吁EOS游戲開發商加強防范意識,可通過限制單用戶操作頻次以及各種反作弊策略手段進行防護。同時也提醒廣大游戲愛好者謹慎參與。[2018/8/7]

CertiKShield模型的功能與其他權益證明應用程序不同,它將DeFi的開放性與安全性相結合,實現了一個全新的加密領域:去中心化的鏈上保險,可補償在區塊鏈網絡上因被盜等原因導致無法追回的加密資產。而持有CTK的用戶及利益相關者可通過抵押行為助力平臺運營,并因其提供的價值而獲得收益和獎勵。

YieldFarming

盡管YieldFarming和Staking有許多相似之處,但是YieldFarming是一個比?Staking更加新穎的概念。

上文已提到,Staking可以指諸如鎖定32ETH從而成為以太坊2.0驗證節點之類的行為,而YieldFarming則專門指為DeFi協議提供流動性以換取收益的行為。

農民這個詞就比較好理解,就是指活躍于各大DeFi協議中為自己的資產尋求最高收益的那批人。

YieldFarming有一個例子就是像Uniswap那樣提供流動性到自動做市商池。流動性提供者(LP)存入兩種代幣:代幣A和代幣B。代幣B通常是例如USDC或DAI那樣的穩定幣或ETH。該池用戶在交易代幣時支付的費用,將被作為回報給予于這些流動性提供者們。

這個收益是按照其存款所占資金池總量的百分比進行計算。也就是如果你存入的價值達到了整個資金池的1%,那么整個池子總支付收益的1%就是你的了。

但在雙面流動性池中獲得高收入會面臨一種風險——無常損失。

以ETH/DAI礦池為例,DAI是一種穩定幣,但ETH并不是,因此隨著ETH升值,AMM會調整存款人的兩種資產的比率,以確保兩者的價值保持不變。這就可能會造成無常損失:隨著ETH升值,與初始DAI存款價值相等的ETH數量會減少,因此導致了價值與所存代幣數量之間產生脫節。

如果這個時候你將存款取回,那這種本身是非永久性的損失將會變成永久性的。不過假如你的無常損失已經超過了收益,那最好還是將代幣取出。

市場上有諸如Bancor之類的AMM提供單邊存款服務以降低這種無常損失。而包括CertiKShield在內的一些其他收益耕作和計息產品從設計上就已規避了這種風險。

YieldFarming在項目的早期階段可能會帶來非常大的收益,畢竟這時候你持有的是“大額原始股”。但是加密領域從未缺少過固有波動性以及各類新型金融產品的開發,這也是你需要考慮的多重風險之一。

LiquidityMining

LiquidityMining其實可以算作是YieldFarming的一個子集。

它們的主要區別在于流動性提供者不僅可以像YieldFarming樣獲取收益,還可以獲得平臺自己的代幣。對于流動性提供者來說,這種額外的收益可以抵消全部或者部分的無常損失。

比如說Compound,這項目就是用其治理代幣COMP獎勵用戶,同時它是第一個引入這種激勵計劃的人。COMP代幣不僅流向流動性提供者,還流向會債務人。這意味著所有Compound用戶均可獲得收益,并能參與協議的治理。

這顛覆了傳統的金融模式。

但其他一些流動性挖礦計劃是僅僅向流動性提供者(LP)提供收益的。通常流動性提供者可以在池中抵押代幣——因此他們不僅可以獲得原本的代幣抵押獎勵,還可以獲得獎勵的代幣部分抵押所產生的收益。

盡管流動性挖礦因稀釋持幣者可能存在“通貨膨脹”的問題,但是其往往擁有幾個月至幾年的時間來規范協議,因此總而言之,它依舊是一種將流動性引入DeFi平臺的成功方式。

寫在結尾

本文所提到的三個概念都是投資數字資產的方式。通過以上介紹,相信大家對于權益質押、收益耕作和流動性挖礦已經有所了解,

作為DeFi用戶,你可以選擇任何方式去獲取收益,增加資產。但同時,你應該先要確保平臺已經通過了完備的安全審計并且擁有保障安全性的方法和措施,充分考慮這些行為的潛在風險,并且了解該行為產生收益的方式與原理。

dYdX是最早推出的去中心化期貨交易所,采用訂單簿模式和StarkWare擴容方案,將于今晚開始分發治理代幣.

1900/1/1 0:00:00NFT火了,火得一塌糊涂!從埃隆·馬斯克到陳小春,從可口可樂到迪士尼、漫威,再到阿里、騰訊等大廠,各路人馬都玩起了NFT.

1900/1/1 0:00:001.一文回顧DeFi獨角獸1inch發展史DeFi獨角獸1inch再發力。繼豪華空投之后,歷經大半年,1inch再次強勢吸引加密市場聚焦.

1900/1/1 0:00:00原標題:ADA何以成“妖”?幣價年內漲幅超1400%日活地址突破11萬個公鏈Cardano的原生代幣ADA已經成為當前市值規模僅次于BTC和ETH的第三大代幣.

1900/1/1 0:00:00“算法經濟大幅改善市場經濟的匹配效率和交易成本。人們一方面歡迎和享受智能算法帶來的便利,另一方面卻擔心被智能算法替代,導致個人價值喪失.

1900/1/1 0:00:002021年是NFT市場爆發增長的一年,不管是第一季度銷售額突破20億美元,還是近期NBA球星庫里花費18萬美元買下了NFT頭像,都證明了NFT目前的火熱程度.

1900/1/1 0:00:00