BTC/HKD+0.17%

BTC/HKD+0.17% ETH/HKD+0.5%

ETH/HKD+0.5% LTC/HKD+0.72%

LTC/HKD+0.72% ADA/HKD+1.66%

ADA/HKD+1.66% SOL/HKD+0.79%

SOL/HKD+0.79% XRP/HKD+0.95%

XRP/HKD+0.95%9月3日,美國證券交易委員會調查UniswapLabs的消息經由華爾街日報流出,受此影響,UNI短時從31美元跌至28.6美元,下跌7.7%。

UniswapLabs是Uniswap協議的開發團隊,其在官方推特簡介中自稱為「Uniswap捐贈方」。截至9月4日晚6點,UniswapLabs以及Uniswap創始人HaydenAdams尚未對監管傳言做出回應。

美國監管部門多次表態將對DeFi進行監管,UniswapLabs也曾主動限制了app.uniswap.org網站前端對129種代幣的訪問。Adams當時解釋,Uniswap協議是完全去中心化的,而app.uniswap.org域名由UniswapLabs擁有。言外之意,Uniswap協議由去中心化的社區治理,而UniswapLabs這個中心化主體負責Uniswap的交易網頁前端運營。

在此之前,SEC曾有過兩次監管DeFi的案例。8月6日,SEC指控DeFiMoneyMarket采用欺詐手段發行了未經注冊的證券,其中包括協議治理代幣DMG。2018年,SEC還曾判定以太坊上最早的去中心化交易所EtherDelta未經注冊經營交易所,對其處以38.8萬美元的罰款。

美國SEC向Coinbase發出韋爾斯通知,稱其可能違反證券法:金色財經報道,Coinbase表示已經收到美國證券交易委員會(SEC)的“韋爾斯通知”,調查對象涉及Coinbase上線的部分數字資產、質押服務Coinbase Earn、Coinbase Prime和Coinbase Wallet。Coinbase表示,韋爾斯通知中并沒有提供很多信息。SEC工作人員只是表示,已經發現了潛在的違反證券法的行為。Coinbase要求SEC指出其平臺上線的哪些資產可能是證券,但遭到SEC拒絕。[2023/3/23 13:21:06]

去年9月,Uniswap以空投+流動性挖礦的方式發行了治理代幣UNI。有業內人士分析認為,早期投資人和二級市場投資者持有UNI有未來升值預期,且UNI的升值與UniswapLabs的開發和迭代相關,這些特征按照美國對證券產品定義的HoweyTest,可能會讓UNI被SEC定義為證券,從而按照證券法實施監管。

當然,SEC對UniswapLabs是否已經展開調查以及調查結果如何還待公布。可以肯定的是,一旦SEC對Uniswap做出裁斷,將形成示范效應,也將所有DeFi協議樹立一個監管風向標。

美國SEC稱尚未正式宣布比特幣和以太坊為非證券:12月12日消息,根據SEC對Ripple的證詞,SEC現在辯稱尚未正式宣布比特幣和以太坊為非證券。(Zy Crypto)[2021/12/12 7:34:21]

Uniswap陷被查傳聞?UNI短時下跌7.7%

8月3日,美國證券交易委員會主席GaryGensler明確表態將對包括DeFi在內的加密活動加強監管。一個月后,SEC盯上DeFi領域最大去中心化交易所Uniswap的傳聞流出。

9月3日,華爾街日報援引消息人士報道,SEC正著手調查Uniswap的開發團隊——UniswapLabs。這則報道透露,SEC的執法官正在搜集信息,研究用戶如何與平臺互動,以及Uniswap的市場營銷方式。

這則消息曝光后,Uniswap治理代幣UNI短時下跌,從31美元跌至28.6美元,跌幅達7.7%。截至9月4日下午4點,UNI報價28.9美元,較低點略有反彈。

一直以來,Uniswap被加密圈視為DeFi領域最具去中心化精神的協議之一,其采用AMM(自動做市商)機制,由整個市場為代幣交易提供流動性,且交易產生的手續費也返回給流動性提供者,與中心化交易所的審核上架機制不同,任何人都可以通過Uniswap的智能合約自主上架代幣,同時Uniswap的社區治理也由UNI持有者共同提案和投票決定。

聲音 | CNBC主持人:美國SEC對Kik的訴訟只會對加密行業有利:加密貨幣分析師和CNBC主持人Ran NeuNer發推表示,美國證券交易委員會對Kik的訴訟只會對加密行業有利。如果SEC會獲勝,那么該行業的現狀將繼續保持。相反,如果SEC會失敗,那么就有先例,這只會為美國加密公司帶來更多機會。其稱,我們都應該支持Kik。[2019/6/5]

盡管種種特征都顯示Uniswap的去中心化水平超過了市場中大多數加密平臺和協議,但不可否認的是,Uniswap背后仍然有一個中心化的主體,即它的開發團隊UniswapLabs。

早在7月份,在監管形勢越發嚴峻之時,UniswapLabs已經顯露出謹慎。當時,這個開發團隊主動限制了app.uniswap.org網站前端對129種代幣的訪問,標榜去中心化治理的Uniswap做出此決策時并未經過社區投票。

Uniswap的前端頁面由UniswapLabs擁有

此舉在社交媒體上一度引發爭議,一些用戶指責Uniswap不再是一個去中心化的平臺。隨后,Uniswap創始人HaydenAdams發推解釋了Uniswap的組織構成。他表示,Uniswap協議是以太坊上完全去中心化的免許可智能合約,UniswapInterface是開源GPL代碼庫,而app.uniswap.org這個前端網站則由UniswapLabs擁有,「去中心化并不意味著UniswapLabs允許用戶在其網站上做任何想做的事情。」

動態 | 美國Silvergate銀行新增59家加密行業客戶:據coindesk報道,少數幾家積極為加密貨幣業務提供服務的美國金融機構之一的Silvergate銀行,去年第四季度增加了59家加密客戶,但來自該行業的存款減少了8%。根據向美國證券交易委員會提交的最新IPO招股說明書,截至12月31日,該銀行擁有542個加密行業的客戶,包括加密交易所、數字資產機構投資者等。然而,這些客戶在其Silvergate帳戶中持有的美元數額在第四季度下降了1.23億美元,從9月30日的15.93億美元降至12月30日的14.7億美元。[2019/3/20]

按照Adams的解釋,UniswapV1、V2和V3這些鏈上程序完全是去中心化的,其發展也交由社區治理;但UniswapLabs是中心化的,其通過掌控app.uniswap.org域名有權決定前端頁面如何顯示。

似乎是為了進一步規避監管風險,Adam還強調,「事實上,目前協議的大部分交易量都不是通過app.uniswap.org實現,而是得益于鏈上集成、替代接口的激增,其中就包括交易機器人、錢包、接口分叉、其它接口、DEX聚合器等。」

看得出,Uniswapy及其網站運營方此前已經在監管動態下變得謹慎,但還是無法避免引起SEC的注意。

動態 | 美國SEC將舉辦論壇討論DLT及數字資產:據美國證券交易委員會(SEC)官方消息,其工作人員將于5月31日在華盛頓舉辦一個專注于分布式賬本技術(DLT)和數字資產的公共論壇,由該機構的創新和金融技術戰略中心(FinHub)組織。此次論壇是由該機構主辦的第二個此類論壇,將邀請來自行業內和學術界的專家小組成員。小組成員將探討諸如ICO產品、數字資產平臺及DLT創新,以及這些技術如何影響投資者和市場等主題。論壇將通過SEC網站向公眾開放并進行網絡直播,有關議程和參與者的更多信息將在未來幾周內公布。[2019/3/15]

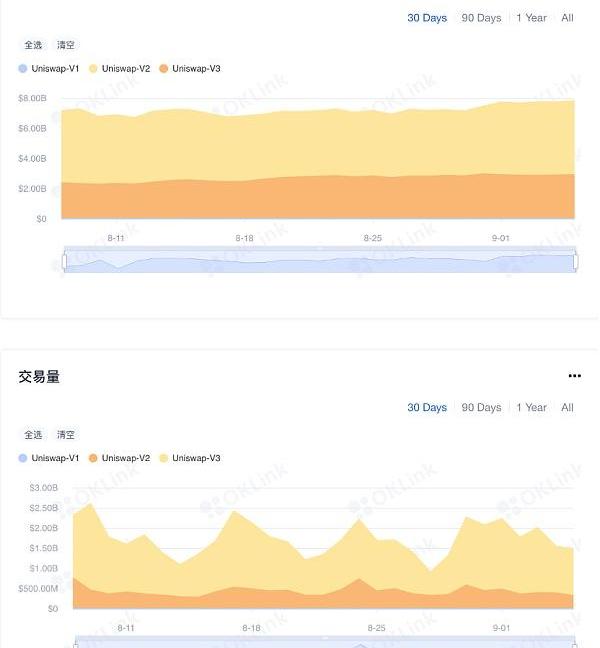

Uniswap的TVL和交易量尚未受監管消息影響

歐科云鏈OKLink數據顯示,截至9月4日,UniswapV1+V2+V3的加密資產鎖倉總額超77.45億美元,當日交易量超15.53億美元,盡管UNI價格受監管消息影響下跌,但TVL數據未有明顯流失,交易量也仍處正常的波動范圍,兩項指標仍然讓Uniswap頭頂以太坊鏈上「最大DEX」的王冠,如今這個王冠或許給它帶來了監管麻煩。

調查結果將示范DeFi監管方向

實際上,在UniswapLabs被SEC調查的消息傳出之前,SEC已經針對一個DeFi協議實施過監管。

8月6日,SEC在官網指控DeFiMoneyMarket協議的創始團隊及其所控的開曼群島公司,使用智能合約和所謂的「去中心化金融」技術,在未經注冊的情況下,銷售超過3000萬美元的證券。

在該案例中,SEC將DeFiMoneyMarket發行的權益憑證代幣mToken以及治理代幣DMG視為「未經注冊的投資合同」,按照證券法監管。最終,SEC與項目團隊達成和解協議,項目方在不承認及否認SEC指控的情況下,同意返還超過1280萬美元的非法所得和總計30萬美元的罰款。

這是SEC首次針對DeFi項目采取的執法行動,也標志著DeFi不再是法外之地。當前,SEC并沒有專門針對DeFi和區塊鏈項目的監管框架,但從DeFiMoneyMarket一案中可以看到,SEC監管DeFi很重要的依據仍舊是證券法,DeFi協議是否通過發行未經注冊的證券從中獲利,成為一個重要的判罰標準。

2018年,建立在以太坊上的首個去中心化交易所EtherDelta也曾被SEC調查。根據SEC的說法,EtherDelta通過使用訂單簿、顯示訂單的網站和智能合約,將加密貨幣的買賣雙方聚集在一起,形成了一個市場。這些活動符合交易所的定義,因此EtherDelta需要向SEC注冊或申請豁免。由于未經注冊,EtherDelta最終被處于38.8萬美元的罰款。

以上述兩個案例為參照,SEC針對UniswapLabs的調查可能會集中在其是否開展了未經注冊的交易所活動,以及是否發行了未經注冊的證券并從中獲利。

根據Adams的解釋,Uniswap協議是去中心化的,由整個社區治理。這似乎是其與EtherDelta的一大區別,EtherDelta雖然也是建立在以太坊上的去中心化協議,但當時協議的主要運營方仍是項目開發團隊。此外,相比EtherDelta基金會獲得交易手續費收入,UniswapLabs并不從Uniswap的手續費中獲得盈利。這兩點區別,是否會給出導致不同的調查結果還是得由SEC給出答案。

在證券屬性方面,Uniswap于去年9月以空投和流動性挖礦的方式發行了治理代幣UNI,其是否會被定義為證券,就成了調查中的關鍵。按照美國對證券產品定義的HoweyTest的幾個維度,如果持有者以未來盈利為預期,并且是通過一個普通企業的努力而達到產品的升值,那么該產品就應該被定義為證券。

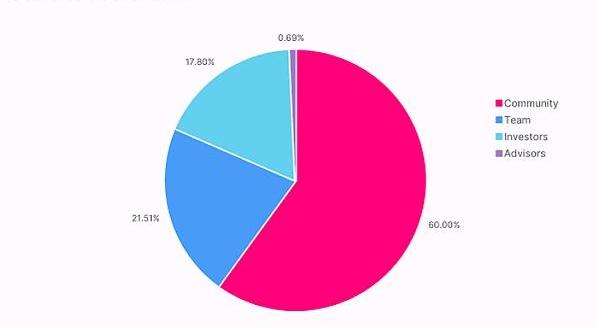

UNI代幣分配情況

此前,Uniswap的投資人WilliamMougayar曾表示,UNI代幣分發的創新之處在于它的分配對象是真正的用戶,而非投機者,這樣就使得監管很難對它下手。但有業內人士分析稱,Uniswap早期獲得了投資方的支持,并將一部分代幣分配給投資方,具備盈利預期。而且,在二級市場購買UNI的投資者,也有盈利預期。同時,UniswapLabs依然負責Uniswap的后續開發和版本升級,或可以認定有一個普通企業通過努力使代幣升值。因此,UNI有被定義為證券的風險。

當前,SEC對UniswapLabs的調查側重點還不明朗。由于執法部門對DeFi研究的加深,監管標準不排除產生變化,具體的調查結果只能等待SEC后續公布。

可以肯定的是,Uniswap作為市場最大的去中心化交易所,SEC如何對其實施監管,將對后續的監管行動形成示范效應,也將給所有DeFi協議樹立一個監管風向標。倘若連Uniswap都無法滿足監管要求,其他DeFi協議也暴露于監管風險之中。

Tags:UNIUniswapSWAPSECUniverse Islanduniswap幣最新消息BSWAP幣H2O Securities

1.金色觀察|從Loot推論如何在NFT領域做產品創新?在NFT大概保持了半年熱度之后,終于出現了一個刷屏級的項目Loot,也許因為Loot太過于奇特和魔幻。行業人士紛紛轉到朋友圈或各種DIY.

1900/1/1 0:00:001.前言 央行數字貨幣從2015年發展至今,討論基本圍繞兩個主要方向展開:基于代幣模型和基于賬戶模型.

1900/1/1 0:00:00如果不懂NFT深層價值邏輯,就無法理解OpenSea日益高速增長的成交額,更無法理解Beeple的NFT賣出6900萬美金,也無法理解CryptoPunks地板價高達129枚ETH.

1900/1/1 0:00:00本周技術周刊包含以太坊、Kusama、Solana、Cardano、Filecoin五個公鏈的技術類消息.

1900/1/1 0:00:002021年3月,“元宇宙第一股”Roblox上市當天股價暴漲54.4%,“元宇宙”進入大眾視野;5月,Facebook創始人扎克伯格表示Facebook將在五年內轉變為一個元宇宙公司.

1900/1/1 0:00:00最近一個多月,Avalanche(AVAX)漲幅高達514%,最高漲至59.4美元。截止8月30日,Avalanche的流通總市值約為83.6億美元,位列加密資產市值排行榜第19位.

1900/1/1 0:00:00