BTC/HKD-0.4%

BTC/HKD-0.4% ETH/HKD-0.54%

ETH/HKD-0.54% LTC/HKD-1.2%

LTC/HKD-1.2% ADA/HKD-0.43%

ADA/HKD-0.43% SOL/HKD-0.68%

SOL/HKD-0.68% XRP/HKD-0.43%

XRP/HKD-0.43%去中心化衍生品具備DEX的多數優勢,例如去中心化、抗審查性、無需許可性、資產高度自主等,Layer2的加持下,DEX衍生品也具備CEX賴以為傲的Orderbook,DEX衍生品與DeFi、NFT的組合又將激發出無限的想象空間。

可以這樣認為,去中心化衍生品是DeFi的集大成者,也是CEX優勢的吸納者。但當下的DEX衍生品仍處于發展的早期,存在產品設計、交易深度、用使用習慣、性能不足等問題,不過這并不影響DEX衍生品發展的大趨勢,本文將對當下的DEX衍生品領域進行一次全面梳理。

去中心化衍生品交易現狀

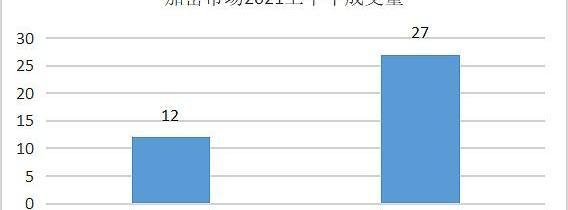

在此前文章《去中心化衍生品會火嗎?》一文,我們提到在2021年上半年,加密領域前10衍生品交易所就產生了大約27萬億美元的交易量,而前10名現貨交易所約為12萬億美元,前者是后者2倍還高。

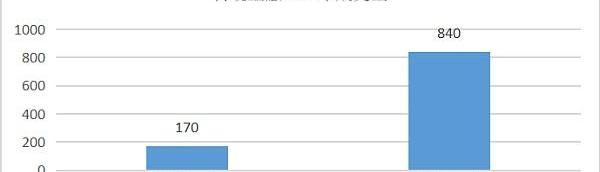

而在傳統金融世界,2020年整體的衍生品市場的名義價值大致為840萬億美元,而對應的股票、債券等現貨市場成交規模約為170萬億美元,衍生品市場的規模是其現貨資產成交量的4-5倍。

UniswapLabs:將繼續增加去中心化交易所Uniswap的市場份額:9月24日消息,去中心化交易所Uniswap正在開始大規模擴張,UniswapLabs席運營官Mary-CatherineLader表示團隊著眼于“幾種新產品”,以繼續增加去中心化交易所Uniswap的市場份額,并表示,“從中心化巨頭手中抽走部分資金是Uniswap團隊的首要任務”。(Decrypt)[2022/9/24 7:18:51]

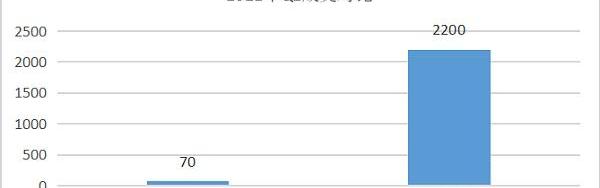

不過在DEX衍生品市場中,這一情況卻恰恰相反。2021年Q1,去中心化衍生品成交量約為70億美元,而同一時期去中心化現貨成交量超過2200億美元,后者是前者的32倍。

以上就是當下DEX衍生品市場的現狀:與傳統意義上“衍生品交易遠超現貨交易”的常態大相徑庭,但另一方面也說明,DEX衍生品市場有著巨大的潛力,就像DEX從2020年初的默默無聞,到下半年成交量爆發,最高占全部加密市場總成交量的40%,這一“壯舉”也極有可能發生在DEX衍生品市場。

DEX衍生品交易的兩種撮合方式

DEX衍生品分類方式很多,按照撮合方式可以分為AMM與訂單薄兩種類型,按照產品功能,可以分為六種類型,分別為永續合約、期權、基于Layer2的穩定幣、利率衍生品、二元期權、波動率指數。

DeFi去中心化金融基準利率今日為14.7%:金色財經報道,據同伴客數據顯示,04月06日DeFi去中心化金融基準利率為14.7%,較前一日下跌0.7%。同期美國國債抵押回購率(Repo Rate)為0.04%,二者利率差為14.66%。

DeFi基準利率代表了DeFi融資難易程度,利率越高說明融資成本越高,利率越低說明融資成本越低。其與Repo Rate的利率差則便于DeFi與傳統市場作進行同類比較。[2021/4/6 19:50:01]

按照撮合方式,DEX衍生品分為自動化做市商與訂單簿,前者代表項目有PerpetualProtocol、MCDEX、Futureswap、dFuture、KineProtocol等,后者代表項目有dYdX、DerivaDEX、InjectiveProtocol、VegaProtocol、Serum等。

在AMM撮合交易模式下,交易者的交易對手通常是資產池或質押者,例如你在PerpetualProtocol的資產池中質押ETH,實際上你就是交易者的對手盤,協議為了鼓勵你在“Pool”中增加質押量,會將治理代幣的通脹部分與交易手續費獎勵給質押者,以增加深度,進而減少高倍杠桿對價格的影響。這類撮合機制對杠桿容忍度不高,PerpetualProtocol最高支持10倍杠桿。

了得資本宣布投資去中心化金融平臺DeFiner:據官方消息,了得資本宣布投資去中心化金融平臺DeFiner,

據了解,DeFiner是一個完全去中心化的加密資產儲蓄,融資,支付平臺。2018年成立于美國 ,曾2019獲得美國金融科技挑戰賽冠軍,被金融科技新聞評為2020全美最值得關注8家金融科技初創公司等榮譽,并獲得知名初創企業風投Techstars投資。

?了得資本是最具影響力的區塊鏈投資機構之一,近期成立了得資本DeFi基金,專注投資DeFi領域優質項目,已經成功投資10多個項目,并聯合合作伙伴賦能項目成長。[2020/8/19]

在AMM的基礎上,還進化出了vAMM。我們知道在AMM中,質押者需要把真實的資產暴露在高倍杠桿下,這也就將投資者置于高倍風險下。vAMM被稱為虛擬自動做市商,只提供協議價格發現,vAMM背后的真實資產則存儲在智能合約金庫中。

以PerpetualProtocol為例,用戶將100USDC存入智能合約金庫,假設開了5倍多單,開始交易時,協議就會在vAMM中鑄造500USDC的虛擬資產,如果發生清算,就在智能合約金庫進行交割,將用戶真實資產與風險進行分割。

采用訂單簿的產品,投資者能夠獲得中心化交易所的交易體驗,例如近期大熱的dYdX就采用訂單簿撮合機制,為了提升性能,dYdX采用鏈下訂單簿+鏈上結算的模式,能夠達到像在中心化交易所那樣的效果,且交易者不必為掛單與撤單支付手續費。dYdX可以容忍能夠達到25倍的杠桿。

聲音 | BB: DPoS更加去中心化:Block.one CEO Brendan Blumer今日表示:沒有區塊鏈可以證明是同盟化,EOS比 PoW更能抵制中心化,這是已證的。PoW的經濟激勵機制有利于中心化,同樣道理,DPoS的去中心化機制也是如此。在DPoS的工作機制中,Token持有者通過不斷的選舉選出21個出塊節點(BP)。權力一定程度上是聚合的,但投票者可以隨時更改他們的投票。可以這樣理解:Token持有者= 獨立的礦工, 出塊節點=礦池。(MEET.ONE)[2020/2/8]

那么,未來的DEX衍生品市場到底會采用哪種撮合方式?最有可能的答案是,兩者都需要。

首先,對于AMM,就像在Uniswap、Sushiswap、DoDo這些DEX上看到的,他們采用AMM撮合方式,允許用戶自由上架各類代幣交易對,只要提供足夠流動性就可以開門營業了,在即將到來的PerpetualProtocolv2Curie版本中,將會采用這一模式。

另一方面,對于訂單薄,為用戶提供了CEX這樣的交易體驗,以dYdX為例,交易者能夠得到“市價/限價/止損/追蹤止損單”這樣的掛單體驗,與此相反,在采用AMM的PerpetualProtocolV1中,用戶只能接觸到市價訂單。

聲音 | BM:去中心化身份認證在于去除中心化認證:BM 今日連發兩條推特談到去中心化身份認證和自由。他表示去中心化身份認證在于去除中心化認證,比如政府ID發行者和驗證者。但這不一定跟成本,難易程度及隱私有關。另外他還提到:如果一個人關心自己的自由權利,那么就要與當地社區保持聯系并確保該社區足夠獨立和可靠。因為全球化社區只在當地獨立的社區之間起粘合劑的作用。[2019/8/16]

實際上,同時采用兩種撮合方式的設計早已被DeFi開發者們采納,例如完全基于L2基礎設施Arbitrum的去中心化交易所DeGate,在設計之初就將AMM與Orderbook同時整合進產品。樂觀判斷AMM+Orderbook+Layer2將成為新生代DEX的基礎配置,也會成為DEX衍生品交易產品的選擇。

DEX衍生品交易的六種類型

按照產品類型,DEX衍生品可以分為六種類型,分別為永續合約、期權、合成資產類產品、利率衍生品、二元期權、波動率指數,這其中與永續合約/期權相關的產品最多,而且隨著L2基礎設施的不斷完善,永續合約類衍生品正爆發出強勁的生命力,例如,基于L2基礎設施Starkware的dYdX交易量呈現指數增長,在剛剛過去的9月20日,dYdX的交易量超過23億美元,是三個月前成交量的90倍,如此快速的增長,要歸功于dYdX的二層解決方案StarkWare。

dYdX成交量變化,數據來源:dydx.exchange

永續合約類產品,主要包括dYdX、Perpetual、Futureswap、MCDEX、Serum、InjectiveProtocol、DerivaDEX、KineProtocol。

目前,dYdX、PerpetualProtocol、和Futureswap是中心化衍生品交易領域的領頭羊,成交量占整個市場的90%以上,不過,隨著Arbitrum、Optimism、StarkWare等L2基礎設施上線,其他產品的市場份額也將有較大的增長空間。

此外,隨著DeFi生態系統更多的高性能L1不斷完善,例如Polygon、Solana、Polkadot、OEC、Definity等,新的競爭格局也將打開,例如KineProtocol同時選擇跨多個基礎設施,采用以太坊鏈上質押+鏈下交易,支持最高100x的永續合約,這是DEX衍生品世界最高杠桿的永續合約產品。

期權類產品,主要包括Opyn、Hegic、CHARM、Hedget、OddzFinance、PermiaFianance、Siren、Vega、Auctus、Primitive。合成資產類產品,主要包括RibbonFinance、Umaproject、Synthetix。利率衍生品,主要包括Swivel、Pendle、Element、Sense。二元期權,主要包括Thales、Divergence。波動率指數,主要包括Volmex、CVI。

除了以上分類,我們還要關注基于L2跨鏈方案的算法穩定幣、穩定幣衍生品。目前,與以太坊兼容的側鏈、穩定幣衍生品xDai為DEX衍生品發展提供了更大的可能性。

針對DEX衍生品市場最常見的永續合約、期權與合成資產三個品類,每個品類挑選出最重要的兩個項目進行對比。

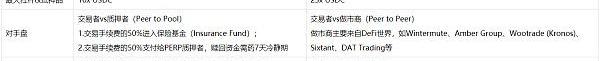

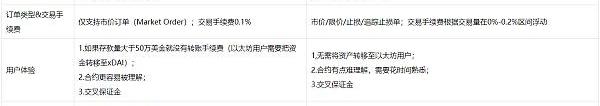

首先來看永續合約產品中的Perpetual與dYdX,對比將從杠桿倍數與抵押品、對手盤、風控、價格來源、訂單類型與手續費、用戶體驗等幾個方面展開。

數據來源:A&TCapital

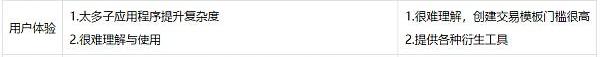

然后來看期權產品中的HegicV8888與Opyn,對比將從支持產品、流動性來源、風控、價格來源、訂單類型與手續費、用戶體驗與資本利用率幾個方面展開。

數據來源:A&TCapital

最后來看合成資產類產品中的Synthetix與UMA,對比將從支持產品、對手盤、風控、價格來源、訂單類型與手續費、用戶體驗與資本利用率幾個方面展開。

數據來源:A&TCapital

由于篇幅原因,本文暫時展示前三部分,后面四個部分將會在下周推送,歡迎圍觀。說明:《去中心化衍生品的商業版圖》全文共計劃七部分,分別為1)去中心化衍生品交易現狀、2)DEX衍生品交易的兩種撮合方式、3)DEX衍生品交易的六種類型、4)DEX衍生品商業版圖、5)當Layer2遇到DEX衍生品、6)去中心化衍生品的想象空間、7)去中心衍生品面臨怎樣的問題。

Tags:DEXDEFIEFIDEFNASDEX TokenBearn Defi ProtocolTower Defense Titans

開源軟件和社區捐助平臺?Gitcoin?正式開啟了第11輪捐助活動,鏈聞為你梳理一些值得關注的種子選手.

1900/1/1 0:00:00雖然以太坊L2提供了諸多好處,比如Gas費用的價格低、幾乎即時的交易確認以及繼承了以太坊L1的安全性,但一直沒有一個很好的催化劑來推動L2的采用.

1900/1/1 0:00:00Uniswap仍在優化其交易方案,9月16日,在博客中,Uniswap介紹了用于優化交易成本的技術思路,自動化路由器.

1900/1/1 0:00:00編者按:近期,卡內基基金會發布一篇關于我國數字貨幣的工作論文,該文認為我國的數字貨幣在跨境支付領域有很多優勢,具有發揮作用的很大空間,從而可以促進人民幣國際化并規避美國利用美元進行的制裁.

1900/1/1 0:00:00這是一個令人敬畏的時代,也是一個令人興奮的時代。特別是每一次的技術變革,總能帶來新的浪潮,推動著社會滾滾向前。作為近十年來最重要的技術創新之一,區塊鏈領域正逐漸從小眾走向主流.

1900/1/1 0:00:00DeFi數據 1.DeFi總市值:1096.91億美元 DeFi總市值數據來源:Coingecko2.過去24小時去中心化交易所的交易量:47.

1900/1/1 0:00:00