BTC/HKD+0.84%

BTC/HKD+0.84% ETH/HKD+1.15%

ETH/HKD+1.15% LTC/HKD+1.61%

LTC/HKD+1.61% ADA/HKD+1.14%

ADA/HKD+1.14% SOL/HKD+1.16%

SOL/HKD+1.16% XRP/HKD+1.01%

XRP/HKD+1.01%原文標題:《Whyitiswisetoaddbitcointoaninvestmentportfolio》

編者語:《經濟學人》于近期發布文章《Whyitiswisetoaddbitcointoaninvestmentportfolio》。該文章中提到,比特幣與傳統市場的低相關性使其成為投資組合多元化的潛在優質來源。這篇文章引述了諾貝爾獎獲得者哈里·馬科維茨(HarryMarkowitz)在《金融雜志》(JournalofFinance)發表論文中的一句話,該論文表達了「重要的不一定是資產本身的風險,而是它對于整個投資組合價值波動性的貢獻」這一觀點,一定程度上奠定了「現代投資組合理論」的基礎。

美國經濟學家Jeremy Siegel:美聯儲再次加息的門檻很高 預計年底前會降息:5月6日消息,美國經濟學家Jeremy Siegel表示,美聯儲再次加息的門檻很高;美聯儲的行動不再滯后于收益率曲線;美聯儲已經完成了任務;預計美聯儲年底前會降息。[2023/5/6 14:46:07]

以下為原文:

「多元化既是可觀察的又是明智的,一定要拒絕非多元化的行為準則,不論是做假設,還是把它當作格言警句。」

這句話摘自經濟學家哈里·馬科維茨(HarryMarkowitz)于1952年發表在《金融雜志》(JournalofFinance)上一篇名為《資產選擇:有效的多樣化》的論文中。該論文幫助他在1990年獲得諾貝爾經濟學獎,也為「現代投資組合理論」奠定了基礎。

經濟學家Steve Hanke:比特幣不是真正的貨幣:7月5日消息,加密貨幣批評者,經濟學家Steve Hanke發推特表示,比特幣只是一種投機資產,不是真正的貨幣。比特幣若要成為實際貨幣,它需要與黃金比價固定。(U.Today)[2020/7/5]

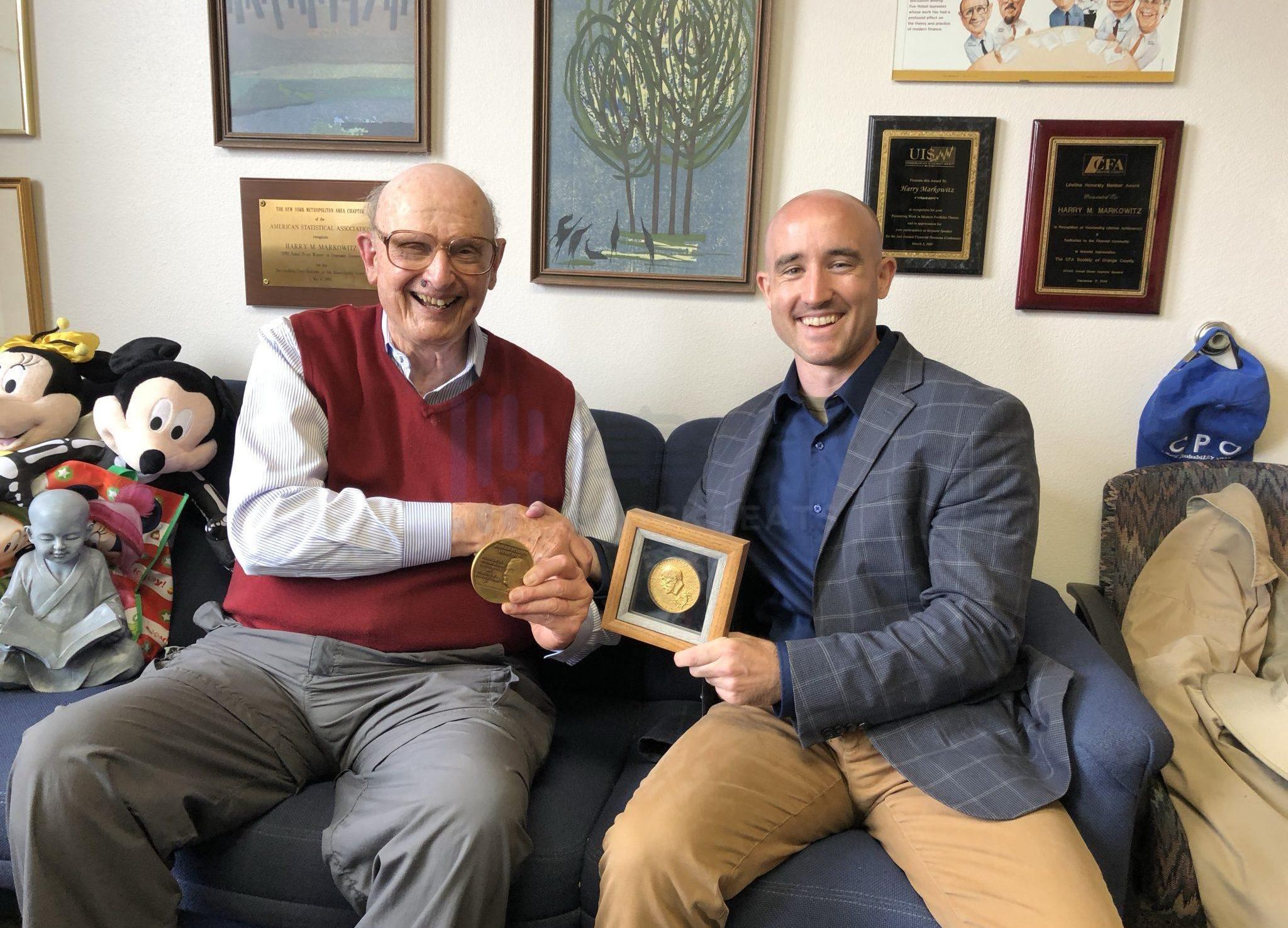

左:哈里·馬科維茨

在該文中,哈里·馬科維茨首次應用資產組合報酬的均值和方差這兩個數學概念,從數學上明確地定義了投資者偏好。第一次將邊際分析原理運用于資產組合的分析研究。這一研究成果主要用來幫助家庭和公司如何合理運用、組合其資金,以在風險一定時取得最大收益。

IMF首席經濟學家:大封鎖是自大蕭條以來最嚴重的經濟衰退:國際貨幣基金組織(IMF)首席經濟學家Gita Gopinath周二表示,大封鎖(Great Lockdown)是自大蕭條以來最嚴重的經濟衰退,比2008年全球金融危機更加糟糕。她預計,由于損失9萬億美元,全球經濟在2020年將收縮3%。預計美國以及發達經濟體中其他國家的經濟增長也將下降大約6%。Gopinath說,這是自大蕭條以來,發達經濟體、新興市場和發展中經濟體首次都陷入衰退。Gopinath稱,預計經濟活動到2021年仍將低于病出現前的水平。這是一場嚴重的衰退,涉及破產問題和失業率急劇上升。(CoinDesk)[2020/4/15]

該理論認為,一個理性的投資者應該相對于他們所承擔的風險最大化他的回報。自然而然,具有可靠高回報的資產應該在明智的投資組合中占有重要地位。但馬科維茨先生的過人之處在于,其揭示了多元化可在不犧牲回報的情況下降低風險波動性這一理論。如果用一句俗語來表達這個金融理念,那就是「整體大于部分之和」。

聲音 | 比特幣經濟學家:比特幣將重塑資本主義:比特幣經濟學家賽Saifedean Ammous博士最近預測,比特幣將模仿金本位改變經濟。[2018/11/24]

鑒于加密貨幣價值經常性的暴跌和拉升,尋求沒有波動性的高回報投資者可能不會被比特幣等加密貨幣所吸引。但馬科維茨先生的見解是,對于投資者而言,重要的不一定是資產本身的風險,而是它對于整個投資組合價值波動性的貢獻——這主要是其中所有資產之間相關性的問題。持有兩種弱相關或不相關的資產的投資者可能會有更直接的感受,在其中一個資產的價值暴跌時,另一個可能并沒有什么波動。

考慮到一個明智投資者可能持有的資產組合會包括:不同地區的股票、債券、不動產基金,以及個別一種類的貴金屬,收益最高的資產「股票和房地產」往往同時朝著同一個方向移動。股票和債券之間的相關性卻很弱。但債券在回報方面也要低得多,投資者可以通過增加債券來降低波動性,但這樣做也往往會導致整體回報變低。

這就是比特幣的優勢所在。加密貨幣的波動性可能會很大,但是在其短暫的生命周期內,加密貨幣的平均回報也很高。重要的是,加密貨幣的波動往往是獨立于其他資產的,自2018年以來,比特幣與世界上所有股票之間的相關性一直在0.2-0.3之間,而如果你向前倒更長時間,這個相關性甚至更弱。比特幣與房地產和債券的相關性同樣很弱,這使得比特幣成為投資組合多元化的極好潛在來源。

這或許可以解釋比特幣對一些大投資者的吸引力。對沖基金經理PaulTudorJones曾表示,他的目標是自己持有的投資組合的5%是比特幣。作為高度多元化投資組合的一部分,這種分配看起來很合理。在過去十年Buttonwood的四次測試中,最佳投資組合中都包括1-5%的比特幣,這不僅僅是因為加密貨幣的暴漲,即使是在比特幣波動很大的時候,比如2018年1月到2019年12月比特幣急劇下跌時,1%是比特幣的投資組合仍然表現出更好的風險回報比。

當然,并非所有關于選擇哪些資產的計算都是直截了當的。許多投資者不僅尋求做好投資,還致力于做到環境友好,他們認為比特幣并不環保。此外,要選擇投資組合,投資者需要收集這些資產預期走勢的相關信息。預期回報和未來波動通常通過觀察資產過去的表現來衡量。但是對于加密貨幣,這種方法有明顯的缺陷,因為過去的表現并不總能表明未來的回報,更不要說加密貨幣的歷史非常短了。

盡管Markowitz闡述了投資者應該如何優化資產選擇,但他寫道,「我們還沒有考慮第一階段:相關信念的形成。」投資股票的回報是那家公司利潤的一部分,投資債券的回報則是加上信用風險的無風險利率。而對于比特幣來說,除了投機之外,我們尚不清楚是什么帶來了比特幣的回報,我們甚至有理由相信比特幣未來可能不會產生任何回報。許多投資者對比特幣抱有強烈的哲學信念——它要么是救贖,要么是詛咒,但無論是救贖還是詛咒,都不能成為這些投資者1%的資產。

原文來源:《TheEconomist》

原文編譯:czgsws&0x22D,律動BlockBeats

9月23日消息,自稱是白帽黑客的人聲稱發現了Sushiswap一個可能使價值超過10億美元的用戶資金受到威脅的漏洞.

1900/1/1 0:00:00如果NFT是一場革命,為什么藝術家還要支付15%的傭金?考慮到鑄造NFT并將其作為區塊鏈上的可轉讓資產賦予生命的代碼非常簡單.

1900/1/1 0:00:00今年7月末,憑借AxieInfinity鏈上游戲而走紅的游戲公會YGG組織,宣布嘗試從過去單一的游戲公會轉型為DAO,并建立其子DAO來對特定游戲的資產和活動進行托管.

1900/1/1 0:00:00橋水基金創始人RayDalio周二在接受彭博電視采訪時表示:“恒大集團的債務危機完全可控,即使投資者會被刺痛——這就是它的運作方式,恒大系統將受到保護,因為它以本國貨幣計價”.

1900/1/1 0:00:00據報道,Facebook加密貨幣業務負責人大衛·馬庫斯日前在接受采訪時表示,“穩定幣”還需要更多的監管,這應該集中在消費者保護和防止洗錢等非法支付上.

1900/1/1 0:00:00從傳統市場經濟學派的無摩擦市場假設,到哈耶克的貨幣非國家化,在幣圈的生態系統里或許都變的不一樣了。傳統的估值模型所呈現的價值錨定,在“幣圈”這一名詞化的體系里,都需要進行修改.

1900/1/1 0:00:00