BTC/HKD+0.87%

BTC/HKD+0.87% ETH/HKD+1.58%

ETH/HKD+1.58% LTC/HKD+1.44%

LTC/HKD+1.44% ADA/HKD+2.91%

ADA/HKD+2.91% SOL/HKD+1.04%

SOL/HKD+1.04% XRP/HKD+1.08%

XRP/HKD+1.08%加密貨幣的牛市就好像日本的八十年代。

在那段時間里,日本的增長是如此巨大,其土地價值的估值是全美國的四倍。從1970年到1990年,以日經指數(Nikkei)衡量的日本市場上漲了1520%。而東京的皇宮的價格比整個加州還高。

整整十年都處于全面的資產狂熱之中。

這是加密投資者熱切期待的市場類型。而那些定位在這種類型市場的人一定會享受到即將到來的增長。

想知道是什么推動了日本的這種增長,以及它將如何在加密技術上留下印記,請繼續往下看。

歸根結底是一個四個字母的單詞。D -E -B-T

就是這樣,這就是秘密。

日本市場的增長是通過前所未有的信貸擴張來推動的。它變得如此可觀,以至于新的借款人沒有地方花錢了, 這導致了投機性資產購買。這就是日本最大的資產泡沫的催化劑。

意大利農業信貸銀行計劃推出債券代幣化平臺:金色財經報道,意大利農業信貸銀行 (Crédit Agricole Italia) 計劃推出債券代幣化平臺,該銀行希望向合格投資者提供這些債券,作為其財富管理部門的一部分。

今年5月份,該銀行與區塊鏈初創公司BlockInvest合作開發代幣化債券解決方案,重點是中小企業的迷你債券,目前,意大利農業信貸銀行和BlockInvest計劃在試驗后開發債券解決方案,目標是在某個時候投入生產。新項目的第一階段是共同設計流程并評估功能的監管影響。之后,它將尋求通過附加功能來發展現有的BlockInvest項目。這將包括使用鏈上數字現金、自動化交付與支付 (DvP) 以及鏈上身份解決方案,以確保平臺合規且投資者獲得認可。[2023/8/2 16:12:36]

在這里,信貸擴張只是新的貨幣或債務一種花哨的說法。而且它們在大多數情況下是可以互換的。新的貨幣從字面上看是由銀行利用抵押品發放貸款創造出來的。

美國貨幣監理署啟動REACh項目,通過擴大資本和信貸機會促進金融包容性:美國貨幣監理署(OCC)啟動REACh項目,旨在改善難以獲得資本和信貸服務人群的金融包容性。“REACh”代表經濟準入和改革圓桌會議(Roundtable for Economic Access and Change),將召集銀行業領袖和國家民權、商業和技術組織,以確定和減少障礙,增加獲得資本和信貸的機會。該小組于7月10日開會,開始尋找該小組將處理的項目。

第一次會議的與會者包括來自全美亞裔聯盟(NAAC)、全美有色人種協進會(NAACP)、美國拉丁裔商會(USHCC)、摩根大通、富國銀行、花旗集團、 Credit Karma等銀行以及信貸業協會等的代表。(Cointelegraph)[2020/7/12]

從1970年到1990年,這種貨幣創造使M2日元的貨幣供應量膨脹了939%。

動態 | 數字證券化投資公司Cadence推出基于區塊鏈的代幣化信貸投資平臺:數字證券化投資公司Cadence宣布推出了基于區塊鏈的代幣化信貸投資平臺。據悉,Cadence將商業債務轉變為可在其平臺上交易的數字代幣。[2019/7/11]

日本銀行是木偶大師。而他們的控制方法是窗口指導(Window guidance)。窗口指導是一種機制,中央銀行通過下達配額來指導貸款銀行。這保證了銀行發放一定數量的貸款,進而推動經濟增長。

日本銀行使用的另一種方法是低利率。這給了借款人更多的鼓勵,讓他們承擔更多的債務。

這種鼓勵借貸和低利率的環境一直持續到十年之交,也就是信貸創造停止的時候。大約在這個時候,日本銀行提高了利率,導致了一連串的破產和市場拋售。

日本央行發出信號,狂歡結束了。隨之而來的低迷導致了現在被稱為日本失去的十年。

人物 | 摩根士丹利聘請前瑞士信貸比特幣專家擔任數字資產市場主管:據CCN報道,全球最大的投資銀行之一摩根士丹利(Morgan Stanley)任命前瑞士信貸比特幣專家Andrew Peel擔任其新的“數字資產市場主管”。Peel將在該公司的蘇黎世和倫敦辦事處工作。[2018/8/2]

如果允許窗口指導和低利率的組合繼續下去,不知道會發生什么。但顯而易見的是,強行發債迫使資金進入風險較大的資產。這也是為什么土地價值失控的原因。

所以我為什么要提到窗口指導、利率和債務......以及因此而出現的資產泡沫?

因為加密貨幣剛剛嘗到了債務對市場影響的甜頭。

在中文中 "DAI "的意思是借出或提供貸款的資本。

對于加密技術來說,DAI是一種債務支持的穩定幣,也是DeFi近期發展的“火箭燃料”。當借款人將他們在Maker協議上的加密抵押品鎖定在一個名為CDP(Collateral Debt Position)的金庫中時,DAI的產生就發生了。一旦鎖定,該協議就會對DAI進行鑄幣。

這是一種在區塊鏈上創造 Token 的行為。而正是這個看似簡單的過程,在6月一夜之間引發了DeFi運動。

DAI雖然存在,但似乎從未真正起飛。從2019年到2020年中,流通中的DAI起起伏伏,沒有增長到比6月28日的1.2388億的流動市值高多少。這一天,加密市場的規模為2610億美元。

6月29日,Compound永遠改變了加密世界。這標志著加密技術直接撕開了“日本窗口指導”時代的一頁。

Compound激勵其用戶在其平臺上存入DAI作為貸款的抵押品。作為交換,Compound用其新鑄造的COMP Token獎勵借款人。然后,借款人會轉身賣掉Token,換取債務的70-100%。這就是把免費的錢塞進借款人的錢包里。鼓勵了更多的借款。

要想參與這個暴利的收益,用戶必須在Maker上鑄造DAI。當時,ETH有一個非常有吸引力的借款利率(稱為穩定費),接近0%(現在還是這樣)。意味著去中心化加密貨幣的準央行在鼓勵用戶承擔越來越多的債務。

而他們也確實承擔了更多的債務。

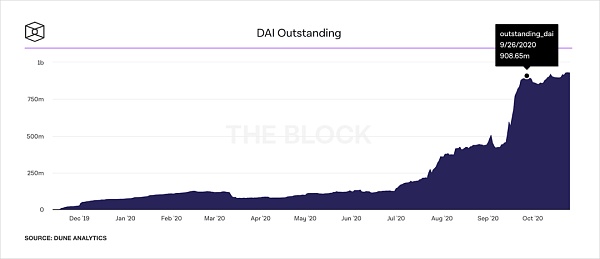

下圖顯示,流通中的DAI在短短三個月內增加了633%。

來源: The Block

債務推高市場的事實已經不再是秘密。

在這三個月的時間里,加密貨幣總市值擴大了近50%,超過3820億美元。DAI所在的網絡Ethereum上漲了115%。

這是窗口指導和利率對市場的影響--發生在市場從3月的黑色星期四反彈之后。請記住,在6月份,大多數專家都稱加密貨幣超買。根據skew.com的數據,6月底BTC永續合約的資金利率大部分是負數,這讓我們看到市場情緒也是看空的。這種大的變動讓大多數人感到意外。

唯一不吃驚的群體是在這個市場有計劃的群體。

來自Polychain Capital的Olaf Carlson-Wee在這里所做的一切都值得稱贊。他在創建COMP作為一種引導或吸引流動性的方式上有很大的影響力。

Olaf和Polychain對Maker也是功不可沒。所以,我們現在見證的是協議之間的交互如何大于其部分的總和。

這種強大的協議相互作用、債務創造和低利率的組合,為市場起到了火箭燃料的作用。而我們有理由相信,這僅僅是個開始。

正如喬治-索羅斯所說,"當我看到泡沫形成時,我就會沖進去買入,火上澆油"。當我們看到更多的債務創造發生在區塊鏈上時,市場將會走高。

只是高到什么程度呢?

在我們發布的時候,DAI的供應量還差5600萬就能達到10億。加密貨幣的總市值剛剛超過4000億美元。DAI只是杯水車薪。

根據標普市場情報公司的數據,2018年美國機構杠桿貸款未償還金額超過一萬億美元。美國抵押貸款行業的未償還價值為11萬億美元。而美國國債為27萬億美元。

而DAI還沒有達到10億。

未來幾年,加密貨幣將在這些各種形式的債務中獲得更大的份額。在考慮了其中的一些總數之后,日經指數(Nikkei)在20年內的1520%的增長似乎是一個起點,而不是加密市場的目的地。

Ben Lilly? ?作者

李翰博? ?翻譯

李翰博? ?編輯

想不到哈哈哈,到底還是要再寫一個版本。我寫的時候還沒有新聞確定(周五晚上),不過你們看到的時候(周六)應該已經出新聞了吧。 到底懂王還是干不過呀.

1900/1/1 0:00:00加密數據聚合商Markets Science的聯合創始人、Twitter用戶‘Bitdealer’分享了一張圖表.

1900/1/1 0:00:009 月 1 日到 10 月 1 日期間,以太兌比特幣價格下跌了 10.34 % 。在幣安上,ETH/BTC 交易對的價格從 0.037237 BTC 下跌到了 0.033385 BTC ,在處于.

1900/1/1 0:00:0011月2日至11月8日,比特幣活躍地址數大幅回升,以太坊巨鯨地址動作頻繁。 活躍地址數? 上周比特幣全網活躍地址數量為703.87萬,環比上升19.54%;而以太坊全網活躍地址數量則為435.4.

1900/1/1 0:00:00比特幣的挖礦難度出現了自2011年以來最大的下降,根據Glassnode的數據,比特幣的挖礦難度下降了約16%,這是自ASIC推出以來最大的負面調整.

1900/1/1 0:00:00DeFi領域有很多不同的應用,它們提供了可以替代傳統金融的鑄幣、消費及轉賬方式。借貸平臺可以說是去中心化金融中最受歡迎的產品.

1900/1/1 0:00:00