BTC/HKD+0.97%

BTC/HKD+0.97% ETH/HKD+1.87%

ETH/HKD+1.87% LTC/HKD+2.98%

LTC/HKD+2.98% ADA/HKD+2.82%

ADA/HKD+2.82% SOL/HKD+2.93%

SOL/HKD+2.93% XRP/HKD+1.62%

XRP/HKD+1.62%自2015年7月30日創世區塊誕生至今,以太坊網絡發生了超過14億筆轉賬,日活用戶也穩定在80萬以上,2016年以來,即便有眾多高性能公鏈圍追堵截,以太坊依然為加密市場貢獻了DeFi/NFT/DAO/等大資產類別,還進一步催生出Web3概念,為去中心化的最終歸宿指明了方向。

不過,以太坊15的TPS遠遠難以滿足市場需求,導致Gas費飆漲,以至于單次轉賬手續費高達100美金,以太坊儼然變成一條“貴族鏈”,本屬于以太坊的流量也遭到眾多高性能公鏈的分食,ETH2.0與以太坊L2就是為了解決這一難題,不過相比ETH2.0漫長的開發進程,以太坊L2明顯是更快捷的解決辦法。

在眾多以太坊L2方案中,zkSync/StarkNet/Optimism/Arbitrum尤其出眾,輕量級的Metis,專攻游戲的L2項目ImmutableX,大手筆收購L2解決方案Hermez的Polygon都值得關注。不過,在L2發展過程中也伴隨諸多問題,例如互操作性與可組合性問題/Optimistic類項目與生俱來的資產效率低下問題等。

眾多老牌DeFi項目面對這樣的變化又將如何抉擇?未來的以太坊L2將發展成為怎樣的形態?

以太坊L2開發背景

盡管當下以太坊笨重、昂貴,但強大的用戶生態系統是以太坊的堅強后盾。不過,如果以太坊性能得不到解決,很有可能會被眾多高速發展的公鏈生態追上。2021年下半年SOL/BSC/AVAX/Matic的輪番暴漲就是最佳例證,一方面是公鏈賽道在做大做強,另一方面則是本屬于以太坊的蛋糕遭到分食。

那么,如何提升以太坊性能?

我們知道,區塊鏈的正常運行需要三種資源,分別是帶寬、計算與存儲,對比特幣以太坊等區塊鏈性能起到決定性作用,最終通過吞吐量與延遲兩個指標表現,提升這兩個指標的方法又被分為四種。

第一是使用傳統中心化的方法,第二是使用更大的區塊與更頻繁的交易確認,第三是選擇使用L2,第四是選擇分片,例如ETH2.0。

福布斯公布2023金融科技50強榜單,五家加密公司入選:6月6日消息,福布斯公布 2023 金融科技 50 強榜單,5 家加密公司入選,分別為 Web3 開發者平臺 Alchemy(估值 102 億美元)、區塊鏈數據追蹤平臺 Chainalysis(估值 86 億美元)、加密托管機構 Fireblocks(估值 80 億美元)、區塊鏈基礎設施提供商 Paxos(估值 24 億美元)和稅務軟件公司 TaxBit(估值 13 億美元)。[2023/6/6 21:19:23]

首先,如果選擇使用中心化解決方案,區塊鏈協議將不得不選擇受信任的第三方來促成交易,用戶將獲得Paypal級別的交易體驗,表面上看達到的效果與區塊鏈是一樣的,但背后的記賬邏輯發生了天翻地覆的變化,我們將失去區塊鏈去中心化的優勢,中心化的審查會導致資產與信息的丟失。

然后,可以選擇大區塊與更快的區塊生成速度來提升性能,不過這樣做的結果是節點運行成本大幅度增加,曾經的以太坊殺手EOS的21個超級節點使運行效率成倍增加,但EOS當下發展現狀說明社區對過于中心化的區塊鏈并不買賬,雖然當下采用此種策略的Solana、Ripple依然受到資本追捧,但就社區與未來發展而言,顯然與以太坊差距甚大。另外,發生在2017年的BTC分叉之爭,最終獲勝方依然是選擇了小區快路線的BTC,究其原因,小區塊更有利于區塊鏈項目朝著去中心化的方向發展。

第三,選擇L2作為擴容手段,即在主鏈之外架構一層區塊鏈用以分擔主鏈的計算與存儲任務,主鏈只負責對最后結果進行校驗,以確保L2上每一筆交易都是可靠的,目前zkSync/StarkNet/Optimism/Arbitrum等頭部L2均采用此種思路。這套解決辦法能夠確保去中心化的前提下,保證數據真實性,且開發難度遠低于分片。

最后,選擇ETH2.0的分片擴容思路,ETH2.0進程分為三個階段:Phase0、Phase1以及Phase2。目前以太坊處于Phase0,即信標鏈上線,開啟POS驗證,僅支持ETH代幣轉入合約地址進行質押挖礦,不支持轉出,根據預測,ETH2.0真正上線并全面應用尚需要數年時間,遠水解不了近火。目前頭部公鏈中Polkadot/Near均采用分片架構。

Tether:2023年Q1凈利潤為7億美元,彭博社散布的FUD并未影響其業務:4月5日消息,Tether官方發文重申該公司并未接觸過Silvergate、SVB和SignatureBank,同時表達其對彭博社“不負責任”報道與編撰誘餌標題(標題黨)的不滿。此外,Tether在文中透露,該公司2023年一季度凈利潤錄得7億美元,該數值超過了2022年四季度,且Tether對二季度的前景持樂觀態度。[2023/4/5 13:46:29]

綜上,以太坊L2的擴容思路是開發難度較低/保證去中心化/保證數據安全性三個維度下的折中選擇。如果說ETH2.0是擴容長跑的終點,L2就是賽道上的休息站。

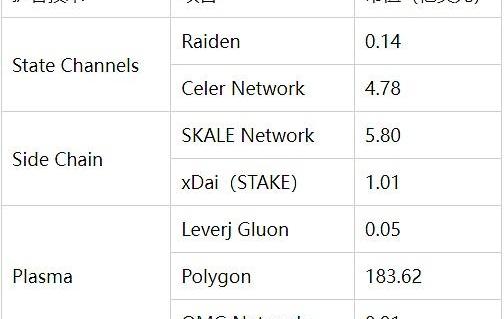

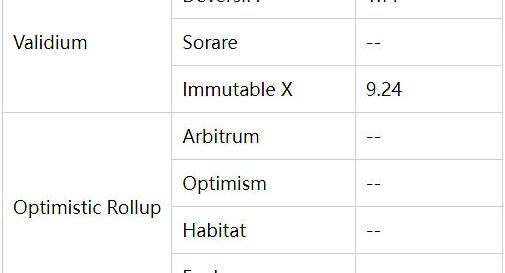

值得注意的是,雖然目前主要的L2擴容方案包括狀態通道、側鏈、Plasma、Rollup及Validium,但綜合考量之下,Rollup最終被以太坊社區選中,成為最終擴容技術,其他技術多應用于跨鏈橋解決方案,例如MakerDAO的DAI的資金橋,Connext/Celer的cBridge/HopProtocol等跨鏈橋項目就綜合采用了狀態通道/側鏈/Plasma技術。

那么,當下L2發展現狀是怎樣的?

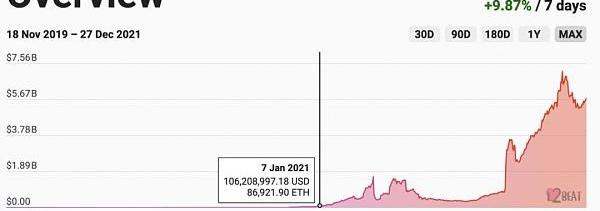

以太坊L2發展現狀:鎖倉量暴漲,手續費降幅明顯

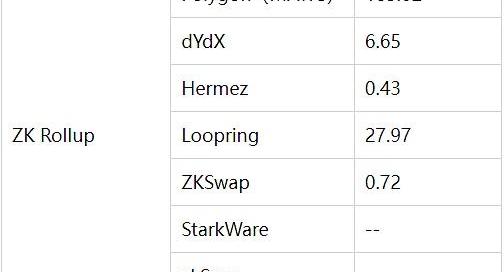

2021年是以太坊L2突飛猛進的一年。據L2BEAT數據,整個以太坊L2鎖倉量從2021年1月份的0.49億美元上漲至目前的57.8億美元,漲幅過百倍,近半年增長將近18倍。其中,Arbitrum網絡鎖倉量最高,為25.4億美元,占L2總鎖倉量的44%;其次,dYdX鎖倉量為9.77億美元,占比17%;鎖倉量第三名為Loopring,為5.83億美元,占比10%。

中國數字資產交易平臺將于2023年1月1日上線:12月28日消息,全國首個國家級合規數字資產二級交易平臺——中國數字資產交易平臺,將于2023年1月1日在北京舉行平臺啟動發布儀式。該平臺由中國技術交易所、中國文物交流中心、華版數字版權服務中心股份有限公司聯合建設。華版數字版權服務中心股份有限公司總裁尹濤表示,中國數字資產交易平臺的交易標的物是數字藏品、數字版權,“目前具體的交易商品和交易規則還在研究談論中,比如對交易交割的時間和價格等都有要求,通過制定規范的交易流程、標準來規避二級市場的過度炒作。”(財聯社)[2022/12/28 22:12:46]

在項目開發進度方面,以太坊L2已發展出以zkSync/StarkNet/Optimism/Arbitrum四大核心L2項目為首,ImmutableX/Hermez/Metis/Polygon等L2項目為輔的格局。

按照項目開發所用技術,可被分為以ZKRollup與OptimisticRollup,前者的代表項目為zkSync與StarkNet,其中,zkSync是MatterLabs團隊采用zk-SNARK方案的ZR項目;StarkNet是零知識證明研發機構StarkWare采用StarkEx方案開發的ZR項目。后者的代表項目為Optimism與Arbitrum,其中Optimism是采用OVM方案開發的OR,Arbitrum由以色列團隊OffchainLabs開發。

其它值得關注的L2項目還包括ImmutableX/Hermez/Metis。其中ImmutableX作為GameFi應用的基礎設施,定位為區塊鏈世界的Steam,采用Validium技術作為擴容架構。Hermez也采用ZK技術作為擴容架構,以太坊擴容解決方案技術團隊iden3開發。Metis是由Optimism分叉而來的Metis,以低費用、高速度和以太坊級別的經濟安全著稱。

英特爾CEO:預計芯片供應將在2023年前保持緊張:2月9日消息,英特爾首席執行官Pat Gelsinger表示,公司預計芯片供應至少到2023年末都將保持緊張,2025-2030年供應形勢才會有所好轉,屆時英特爾和其他制造商的晶圓工廠產量將增加,滿足不斷增長的需求和向技術的更新換代。

Gelsinger稱,“隨著我們進入這個十年的下半葉,每年生產的先進光刻晶圓數量預計將翻番并繼續保持增長。當汽車變得更加智能,晶圓行業必須擺脫對老技術的極端依賴,轉向更現代的技術,通過產能擴張來解決供應鏈問題。”[2022/2/9 9:41:05]

在所有以主打L2概念的項目中,最為特殊的項目非Polygon莫屬,雖然業界一直將其貼上“采用Plasm擴容技術,過度中心化,安全性不高”的標簽,但Polygon依靠過硬的開發技術,先后上線了PolygonCommitChain、PolygonSDK、PolygonAvail三個擴容方案,今年8月,Polygon以2.5億美元收購Hermez,后者更名為PolygonHermez,成為第四個擴容解決方案。而在剛剛過去的12月份,Polygon再次以4億美元收購零知識技術開發商Mir,此后更名為“PolygonZero”并被集成至現有的Polygon生態系統中。自此Polygon集齊了Plasm/側鏈/ZKRollup擴容技術。成為以太坊L2生態中擴容方案最全的L2聚合項目,而MATIC在二級市場的表現也說明,資本對這種解決方案的高度認可。

調查:澳大利亞加密貨幣投資組合規模2021年間增長了258%:金色財經報道,最近的一項調查顯示,澳大利亞交易所的平均投資組合規模在2021財年從 577.65 美元(795.5 澳元)增加到 2,069.16 美元(2,849.5 澳元)。這意味著投資組合規模增加了 258.2%。根據年齡和性別發現,交易所女性投資者的平均投資組合規模為 1,924.30 美元(2,650 澳元),而男性投資者的平均投資組合規模為 2,214.03 美元(3,049 澳元)。這表明與上一個財政年度相比,男性投資者的投資組合規模有所增加,當時女性投資者略高于男性投資者。

調查還顯示,雖然老一代在初始投資方面的表現優于年輕一代,但后者在日常交易方面更為活躍。18 至 24 歲投資者的平均投資組合規模為 792.96 美元(1,092 澳元),而 65 歲及以上投資者的平均投資組合規模為 3,158.03 美元(4,349 澳元)。[2021/9/27 17:10:04]

擴容技術與項目匯總

以太坊L2在大幅降低手續費方面,的確起到了作用。

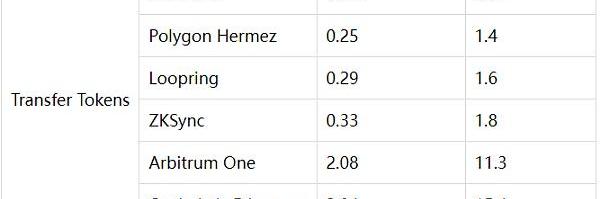

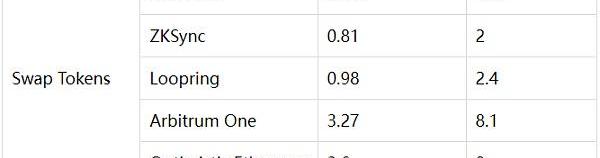

根據l2fees網站統計,在使用L2針對ETH/Tokens/Swap轉賬時,節省手續費普遍能夠達到90%以上。例如,PolygonHermez在轉賬ETH時,手續費僅為0.25美元,是直接使用以太坊主網成本的3.1%,再例如,使用Loopring轉賬ERC20Tokens時,手續費僅為0.29,是直接使用以太坊主網成本的1.6%。

以太坊L2不同轉賬方式的手續費情況

雖然以太坊L2發展如火如荼,但其中也存在不少問題。

以太坊L2存在的問題與解決辦法

以太坊L2存在的問題包括互操作性與可組合性問題,L2之間跨鏈問題,以太坊L2退出周期長的問題,開發者從L1遷移至L2的時間成本問題等。

首先來看OR類項目資產從L2之間的互操作性與可組合性問題,或者說價值轉移問題。

我們知道基于欺詐證明的OptimisticRollup解決方案,L2退出需要至少1周時間,不同L2平臺之間的跨鏈也需要較長時間,這對于用戶而言是極不友的。針對這一問題,目前已有項目在提供跨L2網絡的資金橋,用戶資產可以即時從一個L2網絡跨鏈到另一個L2網絡,使用過程中需要支付少量費用。具體來說,比如MakerDAO的DAI的資金橋,Connext、Celer的cBridge、HopProtocol也都在嘗試提供這樣一套通用解決方案。

其次是開發者從L1遷移至L2的時間成本問題。

對于大多數的L2來說,應用開發者從L1遷移至L2是有額外開發成本的,可能需要學習該網絡所特定的開發環境,比如zkSync的Zinc、StarkWare的Cairo,當然官方應該會提供一些基本的工具,讓開發者也可以很方便地將L1應用轉換為L2版本。

當然,這也可以使用Celer的原地擴容方案。所謂原地擴容就是L1的應用不需要做額外的調整也能被L2網絡所使用。在這個場景下,L2更像是資金的指令層,專門用來實現資金的調配。在這個領域貢獻的團隊主要是Celer的Layer2.Finance和StarkWare的DeFiPooling方案。

最后來看OR類項目資產從L2傳遞回L1的挑戰問題。

對于采用OR方案的Arbitrum,由于存在挑戰期,需要等到挑戰期結束才能提幣。速度和時效上不及ZK。針對這一問題,狀態通道和HOP的協議也已經提出了一些可行的解決方案,例如Maker在提供DAI的資金橋,Celer的cBridge、DeGate都屬于這類項目的解決方案。

事實上,ZR與OR由架構特點,在解決問題的同時又帶來了新的問題,例如ZR采用零知識證明,與L1有良好的交互能力,但通用智能合約開發難度很大,對項目方技術能力要求太高。再以OR為例,其采用欺詐證明機制,雖然開發難度大大降低,但與L1交互受到極大限制。

今年年中,在鏈聞對Vitalik的采訪中,當提到針對如此多Layer2有沒有遇到最大的挑戰時,Vitalik表示,現在這些Rollup沒有很大的挑戰,但是有挺多較小的挑戰。可能有100個小問題,而且如果他們沒法解決這100個小問題,那么Rollup的性能和用戶體驗就會特別不好。但是如果他們能解決,就比如,100個問題中的50個或者80個,那用戶的體驗就會特別好。比如有一個問題是我以前提的,OptimisticRollup的提款問題。就是從OptimisticRollup里提款需要等一周的時間。所以他們想做一個LiquidityProvider的機制,幫用戶提取得更快。

Vitalik還認為,如果L2的TPS非常高,將會遇到節點同步的問題,未來隨著L2生態越來越繁榮,節點同步問題將會得到重視。

最后,Vitalik認為隨著L2平臺增加,未來Optimism、Arbitrum、Loopring等類似平臺將會越來越多,那么不同平臺之間的交互將會成為問題。目前這一問題的解決方案是通過MakerDAO的DAI的資金橋,Connext、Celer的cBridge、HopProtocol等協議來為不同L2搭橋牽線。

事實上,隨著L2發展,眾多DeFi項目也選擇遷移至Layer2。

L2背景下的DeFi

據不完全統計,近一年來,DEX、錢包、預言機、合成資產等多個賽道DeFi項目宣布計劃進入L2,Synthetix的SNX質押服務目前甚至已經在OptimisticEthereum上線;區塊鏈數據索引項目TheGraph于2021年初增加對Layer2的支持;NFT加密收藏品項目Aavegotchi代幣GHST開始遷移至Layer2解決方案MaticNetwork;預言機Chainlink早已構建Layer2擴展解決方案;衍生品交易平臺dYdX更是直接集成StarkWareLayer2擴容方案;智能合約錢包Authereum采用StarkWareLayer2解決方案降低鏈上交易費......

可以說,DeFi要么完全基于L2開發,例如dYdX,要么部分基于L2,例如Uniswapv3。在可預見的未來,在L2手續費優勢驅動下,隨著L2安全性不斷提升,所有DeFi項目將集體遷移至L2平臺。

不過,隨著2021年NFT出圈,DeFi光環減弱。例如,從2021年初至今,NFT總市值從10多億美金增長至接近500億美金,漲幅超過50倍,而同期DeFi市值只增加了不到8倍。

2022年以太坊L2發展展望

首先,以太坊L2與眾高性能公鏈并存。

L2與眾多高性能L1的春天即將到來,以太坊可能依然無法走出低性能/高手續費的泥潭,但生態規模將會指數級上漲,Solana、Avalanche、Polkadot、Mina、Difinity這樣的高可用性的L1也會建立起巨大的網絡效應。

然后,以太坊L2與ETH2.0并存。

有人會問未來隨著ETH2.0上線,以太坊性能大幅提升,Layer2還有存在的必要嗎?實際上,即便ETH2.0上線,以太坊獲得64個分片,性能提升64倍,TPS達到960,真的能滿足市場需求?不一定!但如果ETH2.0上線,在各個分片之上再加上Layer2,這樣會讓以太坊性能得到更大提升。因此,以太坊L2與ETH2.0并存將會是趨勢。

最后,越來越多以太坊L2將會涌現。

目前,以太坊L2的發展格局為以zkSync/StarkNet/Optimism/Arbitrum四大核心L2項目為首,ImmutableX/Hermez/Metis/Polygon等L2項目為輔。未來,隨著游戲/NFT/元宇宙概念的興起,類似Ronin這樣的以太坊Layer2將會越來越多地出現。

金色周刊是金色財經推出的一檔每周區塊鏈行業總結欄目,內容涵蓋一周重點新聞、礦業信息、項目動態、技術進展等行業動態。本文是其中的新聞周刊,帶您一覽本周區塊鏈行業大事.

1900/1/1 0:00:00對于風投公司和天使投資人來說,企業遵守相關法規,而非去中心化,往往才是發展的首要任務。在周二發布的一系列推文中,杰克·多西對Web3.0的發展方向提出了批評.

1900/1/1 0:00:0012月初,一年一度的Messari年終報告如期而至,全文內容豐富,數據詳實,旁征博引,是對整個2021年加密行業最好的總結與回顧,在通讀這篇報告之后.

1900/1/1 0:00:00隨著Facebook正式更名Meta,Facebook近7年的布局并未化為烏有,元宇宙的飛輪效應正在凸顯。在可預見的未來,元宇宙將快速擴展為一個市值上千億美元的產業.

1900/1/1 0:00:00金色財經報道,網易旗下MMO游戲《逆水寒》近期宣布,在2022年1月的更新中,引入武俠開放大世界玩法并將融入元宇宙的元素.

1900/1/1 0:00:00游戲中的玩家留存率是最重要的東西。盡管如此,游戲發行商還是以犧牲玩家價值和福利為代價來優化公司利潤。他們之所以能夠做到這一點,是因為他們擁有端到端所有權,并控制著游戲的開發、發行和管理.

1900/1/1 0:00:00