BTC/HKD+1.05%

BTC/HKD+1.05% ETH/HKD+1.55%

ETH/HKD+1.55% LTC/HKD+1.89%

LTC/HKD+1.89% ADA/HKD+1.48%

ADA/HKD+1.48% SOL/HKD+1.66%

SOL/HKD+1.66% XRP/HKD+1.41%

XRP/HKD+1.41%12月28日,“2021首屆數字金融前沿學術會議”在線成功舉辦。會議由清華經管數字金融資產研究中心主辦,中心主任羅玫教授主持。清華大學經濟管理學院金融系副教授、數字金融資產研究中心核心研究人員王茵田發表了題為“比特幣期權市場的流動性研究”的主題演講,本文根據演講內容整理。

首先指出這是一個關于比特幣資本市場的實證研究。該項研究關鍵字有兩個,一個是市場的非流動性,另一個是期權,市場的非流動性或者流動性對于期權價格的定價機理、定價機制,或者是如何來影響期權價格的。

近期對于比特幣的研究方向,是把比特幣當作一種金融資產,但是顯然它并不是一個金融資產,比特幣本身的定價機理是全然不同的,但是加密貨幣衍生品的定價機理和傳統的衍生品是非常趨同的,所以我們可以以此入手,來開展研究。

BTC跌破23500美元:金色財經報道,行情顯示,BTC跌破23500美元,現報23496.8美元,日內跌幅達到3.47%,行情波動較大,請做好風險控制。[2023/2/17 12:12:20]

研究試圖去回答有關加密貨幣期權市場的三個問題:

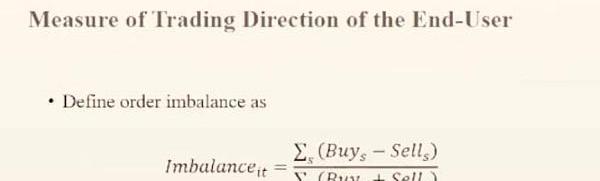

1.最終用戶的買賣方向如何影響比特幣期權價格的形成?

2.在比特幣期權市場上到底是買方多還是賣方多??

3.在最終用戶的交易壓力下,市場的流動性是如何影響期權的價格的?

先看一下股票市場上的最終用戶的交易方向是如何影響股價的?對于股票來說,它的最終用戶一定是買方,就是買方承擔這種流動性風險。流動性越差價格越低,終歸它的價格會回歸到真實的價格,所以它的預期收益和回報率越高。對于期權,本質上是一個保險合約,它并不是像股票一樣,只能由一個公司去發行,而是市場的參與者任何一方都可以去發行一個期權。

Circle聯創:FTX事件提醒加密公司不能用投機代幣作為金庫和資產負債表的基礎資產:11月9日消息,Circle聯合創始人兼首席執行官Jeremy Allaire在社交媒體上發表了對FTX和Binance情況、以及對Circle、USDC和加密貨幣行業影響的一些初步思考,他表示看到同行之間和客戶群出現這樣的問題非常可怕,并稱:“市場下行周期中,缺乏透明度、缺乏交易對手可見性、以及用投機代幣作為金庫和資產負債表的基礎資產,是導致問題的根本原因。在過去的牛市中,大量價值創造幾乎都是投機性的,對實用性的關注往往事后才想到,甚至根本沒有想到。此外,美國缺乏明確的監管知道方針,加密行業必須果斷地從加密的投機價值階段轉向實用價值階段并開放和透明為基礎,未來應該構建耐用、高實用性的加密產品”。[2022/11/9 12:36:39]

如果是一個買方到市場上去購買期權,做市商(Marketmaker)就發行期權賣給我;如果我是賣方在市場上賣期權,我自己就可以發行并賣給做市商(Marketmaker)。所以期權這個市場上面,理論上不會出現供不應求或者供過于求的情況,買賣雙方其實是出清的。

Coinbase NFT市場已聚合OpenSea和LooksRare上的以太坊NFT:金色財經報道,Coinbase NFT市場已聚合OpenSea和LooksRare,其用戶可查看Coinbase NFT、LooksRare和OpenSea上的以太坊NFT,從而以更好的價格進行交易,隨后Coinbase也計劃擴展到其他市場和區塊鏈。[2022/9/22 7:13:20]

多余的頭寸是由做市商(Marketmaker)承擔,并通過一些方法或者交易策略來對沖掉這些頭寸。那么期權價格到底由誰來決定呢?在現實中,一個做市商是不可能按照零成本來對沖掉自己的頭寸。在流動性不好或者說做市商(Marketmaker)在對沖掉自己頭寸的時候是一定有成本的,他怎么補償自己?這就會對價格形成影響,這就是在期權市場上流動性對于期權價格的影響機理。

web基礎設施Platform.sh完成1.4億美元融資:金色財經報道,web基礎設施Platform.sh完成由Digital Partners領導的1.4億美元D輪融資,該融資今天結束,參與方包括摩根士丹利擴展資本、Revaia、BGV、Eurazeo、Hiinov和Partech。目前Platform.sh的融資總額達到1.87億美元,Platform.sh創始人Plais稱,這筆錢將用于招聘工作和 \"加倍 \"發展自動化。(techcrunch)[2022/6/21 4:41:27]

當市場的流動性越不好,做市商(Marketmaker)面對更多的買家時時不得不賣并會拉升價格,從而對期權價格有一個提升的作用。如果市場上更多的是賣家,做市商(Marketmaker)作為買家,就會壓低價格,從而對期權價格有一個拉低的作用。這就是整個故事的核心。

流動性是如何在option市場上影響價格的,也取決于最終用戶的方向:最終用戶如果是賣方,做市商作為買方,他會壓低價格去補償流動性的不足,而導致收益率的溢價或者預期收益率為正,最終用戶如果是買方,做市商作為賣方,就會要求拉升期權價格,從而導致預期收益率為負。

到底在現實中是買方多還是賣方多?這是我們要看的一個問題,有一篇論文對于Cryptocurrency期權的研究,發現目前最大的期權市場是買方更多。?

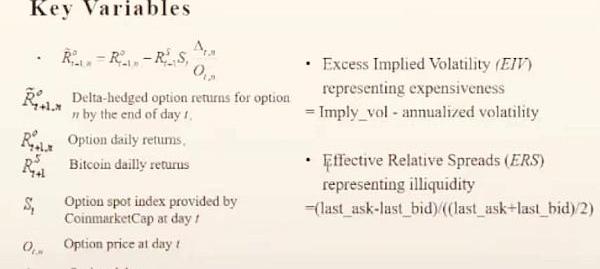

為了更好地做研究,我們必須要定義幾個重要的變量,一個是非流動性,非流動性的通用辦法就是期權的買賣價差,我們用有效相對價差(EffectiveRelativeSpreads,ERS)來定義,對于期權價格波動程度,我們用額外隱含波動率來衡量。

我們目前有三項發現:

1.在市場存在流動性風險的時候,做市商(Marketmaker)是如何保護自己的?總體上不管市場上買方更多起來賣方更多,做市商(Marketmaker)會提升價差來保護自己,尤其是市場上出現更多的賣方的時候,他會更多地來拉大價差保護自己;

2.做市商(Marketmaker)除了拉大價差還有什么其他的方法來保護自己?一個假設是當市場流動性越不好,有效相對價差(EffectiveRelativeSpreads,ERS)越高,會拉低它的價格,因為marketmaker要面臨更多的賣方,他會拉低價格。通過對模型的回歸分析發現在非流動性的條件下,當做市商(Marketmaker)面臨的是賣方壓力,確實會使其壓低價格。

3.由于LedgerX在2019年的8月1號允許更多的小交易者或者個人交易者進入到這個平臺,通過對模型的回歸分析發現,個人投資者不僅帶來了交易量,還使市場更有效、更成熟,更趨向于成熟的股票市場。

總結來說,在場外交易市場賣方更多并存在賣方壓力,更多的投資者采用持保看漲期權策略;做市商(Marketmaker)在面臨賣方壓力的情況下,出于保護自己,一方面會拉大買賣差價,另外一方面會壓低期權價格;最后就是小交易者或者個人交易者的引入可以使市場更加成熟。

DeFi數據 1.DeFi代幣總市值:1579.49億美元 DeFi總市值數據來源:Coingecko2.過去24小時去中心化交易所的交易量:56.

1900/1/1 0:00:002021年對于加密資產來說很顯然是突破性的一年,從機構接受度到個人用戶采納度,加密貨幣已經遠遠超過了其歷史上的任何時期.

1900/1/1 0:00:00蜘蛛與海星 傳統組織就如同蜘蛛,它的智力集中在大腦,只要你把蜘蛛的頭去掉,蜘蛛就會死亡;而去中心化組織就如同海星,海星根本就沒有頭,它的智能分布在身體各處,一旦你打掉它身體的一部分.

1900/1/1 0:00:00相較于概念的炒作,現階段切實落地且符合元宇宙各項特征的具體應用仍以Roblox等國外游戲為主。在國內市場的元宇宙游戲尚處于起步階段,幾家知名大廠的作品并未引起民眾的充分關注與認可,可以預見,國內.

1900/1/1 0:00:00隨著Twitter上的爭論不斷,大多數技術創始人和風險投資人現在已經選擇了一個陣營。Web2.0或web3?web3的支持者認為它是互聯網的未來,基于區塊鏈的產品將在未來幾年內完全取代Web2.

1900/1/1 0:00:00新華社北京1月15日電,《中國證券報》15日刊發文章《搶跑布局元宇宙”被寫入多地政府工作報告》.

1900/1/1 0:00:00