BTC/HKD+0.95%

BTC/HKD+0.95% ETH/HKD+1.81%

ETH/HKD+1.81% LTC/HKD+1.75%

LTC/HKD+1.75% ADA/HKD+3.4%

ADA/HKD+3.4% SOL/HKD+2.79%

SOL/HKD+2.79% XRP/HKD+2.95%

XRP/HKD+2.95%在加密領域,“smartmoney”不一定是對沖基金或資產管理公司,也可能是DAO。

這些擁有巨額資金的加密原生實體,有著世界上最聰明的加密人才為他們工作,管理財富。我們也開始注意到,他們是最早跑著入場“掃貨”潛力代幣的資金源頭。

他們以0.42美元的價格開始購買CRV。現在超過了2美元。

他們以3美元的價格購買CVX。現在超過了16美元。

更酷的是,任何人都可以通過查看治理論壇或深入研究鏈上數據來“偷窺”DAO的好貨推薦。

那么DAO接下來會入手什么?

本文將帶領大家,深挖“smart?money”的百寶袋~

DAO們都在忙著買啥?

DeFi內部有一種新型的市場參與者。

這并不是指被大肆宣傳的TradFi機構。相反,這些越來越有影響力的實體都是加密原生的,完全活躍在鏈上,擁有運營經驗和對DeFi的洞察力。

這股新興力量就是DAO。?

DaoFi指的是作為DeFi用戶和投資者出現的DaoFi,DaoFi是一類DeFi投資者,也是某些代幣的最早資金來源。

將DAO視為“smart?money”是有道理的。它們是由世界上一些最聰明的人管理的、擁有大量資金的非本土實體,匯聚了高水平的專業知識。

DAO作為“smart?money”的一個經典例子是CRV和CVX戰爭。

從2021年第二季度開始,像YearnFinance、StakeDAO和ConvexFinance等協議都在競相積累和鎖定CRV代幣。這些鎖定的代幣以veCRV的形式存在,當在Curve上提供流動性時,持有者有權獲得更高的獎勵,并有權投票決定CRV排放的方向。

冰島央行監事會前主席:CBDC不需要由機構自己發行:金色財經報道,冰島央行監事會前主席 Jón Helgi Egilsson 在周三的一次會議上表示,央行數字貨幣(CBDC)不需要由機構自己發行。私營公司在技術和業務創新方面的市場競爭中,中央銀行不必提供 CBDC 或 CBDC 等價物。如果央行退出競爭,它可能會更好地為貨幣服務。[2023/6/8 21:23:17]

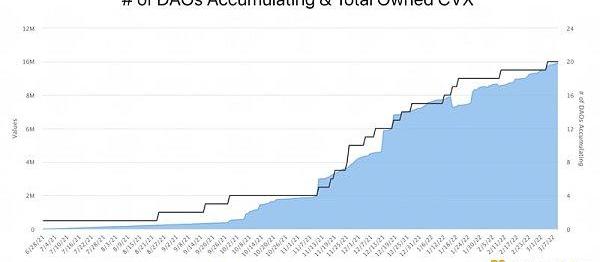

來源:DAOCVX.com

Convex很快贏得了這場“護城河或特洛伊馬”之戰,囤積了大量的CRV。然后目標轉移到CVX,因為持有者有權對Convex持有的CRV進行微治理。

CVX現在被20個DAO代幣庫入手。

眾所周知,這些戰爭是由DAO發起的,但很少有人討論它們的成本基礎。

從上表中我們可以看到,DAO開始以遠低于當前交易價格的價格囤積CRV和CVX。盡管這兩種資產已從2022年1月的峰值水平下降了50%以上,但仍出現了上述漲幅。有趣的是,這些舉措是在“光天化日”之下進行的,任何人都可以在治理論壇、Twitter,當然還有鏈上實時看到。

這些DAO的操作很容易被復制。

盡管樣本量很小,但我們可以得出:DAO的購買是投資者的買入信號。

這引出了一些問題:

除了CRV和CVX,DAO還“掃貨”了哪些代幣?

zkSync移動支付錢包Numio宣布將停止運營:金色財經報道,基于zkSync的移動支付錢包Numio在官方博客表示,由于無法成功籌集到繼續進行開發所需的資金,將關閉該項目并結束開發。

據悉,Numio是一個在GooglePlay上支持zkRollups的產品,用于即時和低費用轉賬,旨在讓人們能夠更好地控制他們的資金和數字身份,是首批支持在zkSync上進行本地交易的錢包之一。

2021年7月,該項目曾獲得HashKey Capital領投的125萬美元融資,LD Capital、Youbi Capital等參投。[2023/2/8 11:53:11]

它們這樣做的原因是什么?

會有更多的DAO追隨早期采用者的腳步嗎?

讓我們一起在DAO的持倉中尋找答案吧。

DAO持倉一覽

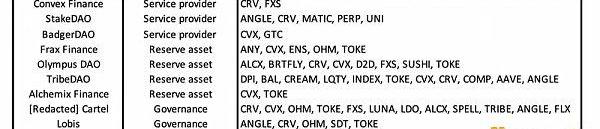

我們將分析DeFiDAO的10個不同的代幣庫。

該列表無法囊括所有DAO,因為以太坊上有數百個非常聰明和有才華的貢獻者。這10個是不同的組合的代表,我們將從它們的規模、它們對獲得各種治理代幣的最終興趣以及它們這樣做的動機進行“拆包”。

下表中列出的資產不包括ETH、BTC、穩定幣、流動性代幣和原生代幣等大眾化代幣資產。這些資產是通過幾種不同的方式獲得的,無論是通過公開市場購買、挖礦獎勵、代幣交易,還是種子輪配置。

這十個DAO被分成三個主要類別:

服務提供商:這些DAO正在積累治理代幣,以便為用戶提高其產品的質量,例如提高收益。符合此描述的DAO是ConvexFinance、StakeDAO和BadgerDAO。

儲備資產發行者:這些協議正在發行某種儲備資產,無論是盯住法幣的,還是浮動匯率的。這些DAO正在囤積各種代幣,用于作為質押品、微治理權和/或為其發行的代幣直接提供流動性。被選中的DAO屬于這一類別,包括FraxFinance、OlympusDAO、TribeDAO和AlchemixFinance。

巴哈馬證券委員會:轉移到數字錢包的35億美元數字資產由委員會臨時持有:金色財經報道,巴哈馬證券委員會:正在指導將由FTXDM托管的價值35億美元的數字資產轉移至由委員會控制的數字錢包,轉移到數字錢包的數字資產由委員會臨時持有。(金十)[2022/12/30 22:16:01]

治理DAO:這些DAO正在囤積代幣,目的是在不同的重要戰略協議中積累治理能力和影響力。這些包括Cartel,Lobis和CongruentFinance。

正如我們所看到的,在我們的列表上的10個DAO中擁有26個獨特的資產,每個DAO在其代幣庫中至少擁有兩個非本地治理代幣。

每個DAO持有的代幣的平均數量是5.5,而中間值是4。持有代幣數量最多的兩個DAO是Cartel,Tribe?DAO,分別持有12和11個。

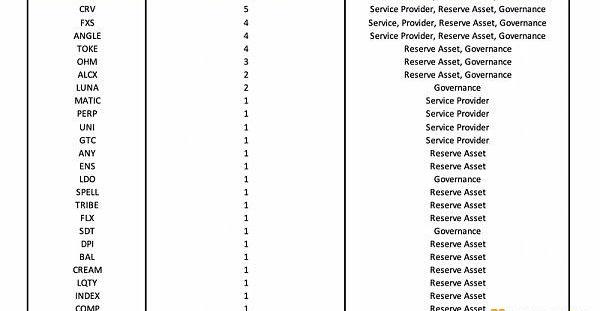

將數據按資產細分,我們可以毫不意外地看到,最常見的資產是CVX,它被6個DAO所持有,有5個DAO持有CRV。這三類DAO僅持有四項資產,而它們是其中的兩項。

再往下看,排在第四到六的是FXS、TOKE和ANGLE。代幣由儲備資產和治理DAO持有,而FXS和ANGLE則由儲備資產和治理DAO和服務提供商持有。

三種最常見的持有資產

現在我們已經知道了DAO樣本組中最常見的代幣,讓我們對其中的一些代幣進行更詳細的研究,理解為什么這些資產成為DAO的“掃貨”目標以及它們的戰略重要性的原因。

消息人士:Coinbase曾因漏洞導致數百名交易員獲得百倍利潤:9月2日消息,消息人士透露,8月下旬,因Coinbase平臺上以格魯吉亞拉里 (GEL) 計價的加密貨幣交易對的錯誤匯率,約900名美國佐治亞州交易員利用該漏洞獲得百倍利潤,而Coinbase正尋求從銀行賬戶追回這些資金。Coinbase發言人稱,小數點錯位問題是由于第三方技術所致。報道稱,Coinbase的損失在1400萬美元到1.4億美元之間,盡管Coinbase駁斥了這一說法。

這些交易員從Coinbase提取相關資金后不久,他們收到了金融機構的通知,告知他們的銀行賬戶和相關的Visa借記卡已被凍結。一位知情人士稱,據說至少有兩家國內銀行參與了凍結資金的行動,盡管并非按照Coinbase的指示。(Blockworks)[2022/9/2 13:04:45]

我們將關注除CRV和CVX之外最廣泛持有的三種資產:FXS、ANGLE和TOKE。

1.?FraxFinance

持有該資產的DAO數量:4

持有該資產的DAO:ConvexFinance,OlympusDAO,Cartel,CongruentFinance

持有該資產的DAO類型:服務提供商、儲備資產、治理

FraxFinance是一家穩定幣發行者,其FXS代幣作為鑄幣稅,產生費用,為持有者提供提高的獎勵,并管理協議。像CRV和CVX一樣,FXS可以鎖定veFXS,這讓持有者有權在任何去中心化交易所對不同FRAX對的排放進行投票。

DAO“掃貨”動機預測:

FXS代幣的效用很可能促使人們在三種DAO中的積累量。像Convex這樣的服務提供商希望鎖定FXS,為儲戶提供盡可能高的收益率,儲備資產發行人可能有興趣鎖定FXS,以推動基于FRAX的交易對的流動性,而治理DAO可以利用代幣通過投票銷售為其代幣持有人產生現金流。

波卡DeFi平臺Equilibrium集成Acala:金色財經報道,波卡DeFi平臺Equilibrium宣布集成Acala,本次合作集成支持 Acala 原生 Token aUSD 在 Kusama 上的 Genshiro 與波卡上的 Equilibrium 生態系統中的完成借貸、質押和跨鏈收益服務,aUSD 的集成將使 Equilibrium 的原生資產能夠與 aUSD 進行交換,由于 Equilibrium 正在運行 Curve 官方 AMM 舉措 ,用于降低穩定資產的滑點 Swap,生態系統用戶將能夠在 Equilibrium 上來回將 aUSD 換成 USDT 等主要穩定資產。[2022/6/17 4:35:06]

2.?AngleProtocol

持有該資產的DAO數量:4

持有該資產的DAO:StakeDAO,TribeDAO,RedactedCartel,Lobis

持有該資產的DAO類型:服務提供商、儲備資產、治理

Angle是一種穩定幣協議,目前正在發行agEUR,agEUR與歐元掛鉤。ANGLE代幣在協議中扮演著關鍵角色,如果通過流動性挖掘獎勵獲得這些代幣,可能會鼓勵DAO購買或持有代幣。

和FXS一樣,當ANGLE被鎖定為veANGLE時,它會收取協議費用,讓持有者有權增加排放,還可以用來投票決定軌值權重。與Frax一樣,任何交易所的任何agEUR對都可以設置計價。

DAO“掃貨”動機預測:

盡管agEUR的吸引力還沒有達到FRAX的水平,但其1.29億美元的市值僅為FRAX的4.4%。如果采用ANGLE的數量增加,這三種類型的DAO對ANGLE的需求很有可能會增加。

3.?Tokemak

持有該資產的DAO數量:4

持有該資產的DAO:OlympusDAO,TribeDAO,RedactedCartel,Lobis

持有該資產的DAO類型:儲備資產、治理

Tokemak是一個去中心化做市協議。協議的原生代幣在協議中被用作向不同的代幣和交易所分配和直接流動性的手段。

TOKE持有人將其資產投資于一個特定的代幣式反應堆,以TOKE排放的形式賺取收益,同時還可以在代幣反應器由于重大的短期損失事件而變得擔保不足的情況下充當協議后盾。

DAO“掃貨”動機預測:

與FXS和ANGLE一樣,TOKE很可能同時受到儲備資產和治理DAO的需求,因為它有控制流動性流動的能力。儲備資產DAO可能希望囤積代幣,以增加其發行的代幣的流動性,而治理DAO可以將其持有的權利出售給對建立代幣反應器或為其代幣定向更多流動性感興趣的出價者。

潛在的DAO未來目標資產

我們已經討論了最廣泛持有的資產,讓我們來回顧一下列表上的一些資產,這些資產將來可能會成為越來越多DAO的目標。

1.RedactedCartel

持有該資產的DAO數量:1

持有該資產的DAO:RedactedCartel

持有該資產的DAO類型:儲備資產

DAO的一個潛在目標資產是BRTFLY,即RedactedCartel的治理代幣。作為OlympusDAO的分叉,Redacted旨在積累跨各種戰略上重要協議的治理能力。Redacted擁有價值超過4600萬美元的資產,以目前的市場價格,他們最大的持倉是CRV、CVX、OHM、FXS和TOKE。

BRTFLY目前使用的是與其父DAO類似的rebase模型,但很快將轉向雙代幣模型。這些新代幣rlBRTFLY和glBRTFLY將分別分割從賄賂中獲得的現金流和代幣庫資產的微治理權。

DAO“掃貨”動機預測:

DAO開始積累BRTFLY的主要原因是為了獲得glBRTFLY所擁有的微治理權限。由于在本文中提到的許多具有戰略重要性的資產中持有越來越大的份額,glBRTFLY可能成為尋求獲得持有這些代幣帶來的好處的DAO中流行的微治理代幣。

我們已經開始看到DAO對BRTFLY感興趣,Olympus最近提議將BRTFLY加入其戰略資產白名單。

2.?IndexCoop

持有該資產的DAO數量:1

持有該資產的DAO:TribeDAO

持有該資產的DAO類型:儲備資產

IndexCoop是一家去中心化資產管理公司,負責創建GMI、DPI、MVI等主題指數以及ETH2x-FLI等杠桿產品。雖然INDEX在INDEXCoopDAO本身中被用于治理,就像glBRTFLY一樣,代幣的持有者被授予對INDEXCoop產品中持有的資產的微治理權利。

雖然該功能目前只對DPI有效,但理論上它可以應用于Coop權限下的所有類別。

DAO“掃貨”動機預測:

像glBRTFLY一樣,DAO可能對囤積INDEX感興趣的主要原因是現在和將來都在代幣權限范圍內的廣泛的微治理權利。

我們已經看到TribeDAO利用了INDEX的微治理能力。DAO持有100000指數,他們用這些指數幫助他們的穩定幣FEI在Aave上上線。考慮到FEI由TVL在DeFi最大的貨幣市場上市所帶來的效用和價值,其它DAO也會效仿,這并非不可能。

3.?Balancer(BAL)

持有該資產的DAO數量:1

持有該資產的DAO:TribeDAO

持有該資產的DAO類型:儲備資產

Balancer是一個去中心化的交易所,可以創建高度可定制的AMM礦池,由BAL代幣管理。該協議計劃對BAL代幣經濟進行全面改革,實現ve模型。與Curve一樣,BAL持有者將能夠鎖定他們的代幣長達一年,可以獲得DEX產生的交易費用的一部分,以及對不同礦池的排放進行投票的權利。

DAO“掃貨”動機預測:

與Curve一樣,BAL潛在的大規模囤積背后的驅動力是控制未來排放的權利,即給定礦池的流動性。這可能會推動服務提供商、儲備資產發行方和治理DAO之間對代幣的需求。

總結

DAO是DeFi的smartmoney,它們在市場中十分活躍。正如我們所看到的,這些DeFi原生實體所持有和囤積的遠不止CRV,它們還將目光投向了其它具有戰略重要性的資產。

最廣泛持有的代幣的一個共同特征是它們擁有有價值的治理權,可以通過直接持有代幣獲得,比如FXS和ANGLE;或者通過微治理獲得,比如CVX、glBRTFLY和INDEX。此外,在許多情況下,這些資產所擁有的令人垂涎的權利是通過代幣排放引導流動性流動的能力,而流動性是DeFi最有價值的資源。

我們總說要跟著聰明錢走,還有比DeFiDAO更聰明的錢嗎?

本文來自Banklesshq,原文作者:BenGiove,由Odaily星球日報譯者Katie辜編譯。

Tags:DAOEDACRVFXSSHIBDAO幣MEDAI幣Yearn Compounding veCRV yVaultfxs幣今日實時行情

2022年,越來越多人把目光聚焦在NFT領域,DeFi市場光彩似乎已不復以往。數據不會說謊,從Coingecko提供的分析來看,“壽司”SushiSwap早已跌出DEX交易量排名前十,而Aave.

1900/1/1 0:00:00原文標題:《Stablecoins:GrowthPotentialandImpactonBanking》3月9日,美國財政部長JanetYellen就JoeBiden關于數字資產的指令發表聲明.

1900/1/1 0:00:00在薩爾瓦多,比特幣債券即將到來的發行在很大程度上依賴于散戶投資者,但機構懷疑主義威脅著該項目的成功.

1900/1/1 0:00:00一、問題的提出 2017年9月4日中國人民銀行等七部委發布《關于防范代幣發行融資風險的公告》之后,我國境內不再允許加密數字資產交易所直接進行法幣與加密數字貨幣之間的兌換交易.

1900/1/1 0:00:002022年3月8日,Messari研究員TomDunleavy發表研報“TheFutureofL1sIsNEAR:AnAnalysisofanEmergingProtocol”.

1900/1/1 0:00:00Web3.0的狂野西部。眼下,互聯網世界、投資圈里最火的概念,恐怕就是Web3.0了,不少人已經把它當做下一個互聯網時代。但相當一部分人,并不了解它為何物。要解釋起來,還得從前兩個時代說起.

1900/1/1 0:00:00