BTC/HKD-0.36%

BTC/HKD-0.36% ETH/HKD-0.38%

ETH/HKD-0.38% LTC/HKD-0.62%

LTC/HKD-0.62% ADA/HKD-0.29%

ADA/HKD-0.29% SOL/HKD-0.73%

SOL/HKD-0.73% XRP/HKD-0.25%

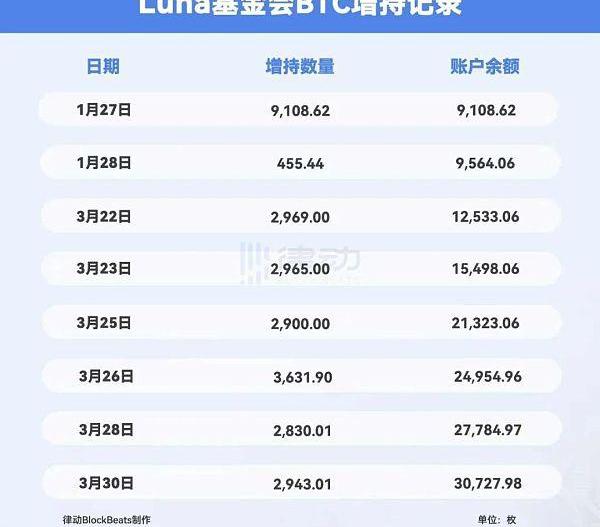

XRP/HKD-0.25%從1月27日開始,被標記為Luna基金會的地址里比特幣持倉量不斷增加,平均兩天增持約3000枚BTC。

Luna基金會持倉數據,律動將持續更新

Terra發展至今已經成為了加密行業不可忽視的龐大生態,TVL僅次于以太坊、UST也成為了第四大Stablecoin。但在生態不斷生長的同時,不少人也開始擔心LUNA死亡螺旋的風險。

此前,Tether的USDT也曾持有部分BTC作為抵押,因此不少人將LFG此次購入BTC的行為視為對「LUNA龐氏」的支撐。

然而UST與USDT有著很大的區別,UST的目標是成為全球最大的去中心化Stablecoin,這就要求UST保持中立的資產身份。在這樣的背景下,將BTC納入UST背書體系就有了超越簡單經濟學的意義。

最近TerraformLabsCEODoKwon接受了知名加密播客《UnchainedPodcast》采訪,回答了UST新背書機制和Anchor收益的有關問題,律動BlockBeats將相關內容整理翻譯如下:

CryptoFed要求與SEC就禁止銷售代幣令進行對話:1月19日消息,美國證券交易委員會(SEC)于2022年11月禁止CryptoFed DAO LLC注冊和銷售代幣,而CryptoFed在聽證會上表示曾尋求與SEC進行對話但并未獲得答復。

CryptoFed稱,SEC選擇直接禁止而不是為其提供機會來處理所提交的文件并解決問題,是對其進行不公平處理。(Theblock)[2023/1/19 11:20:19]

關于UST新背書機制

新機制如何運行?

LFG最近宣布,正在通過BTC啟動一個大規模外匯儲蓄。LFG為其提供了30億美元啟動金,但LFG希望BTC儲蓄能在未來一年成為UST市值的重要部分。

此前,用戶需要用1美元LUNA兌換1UST,目的是通過LUNA的張縮來吸收對于去中心化stablecoin的需求波動。目前Terra的這個機制非常成功,UST已經成為第4大Stablecoin,市值160億美元。按照目前的發展趨勢,不久后就超過DAI將成為第3大Stablecoin。

BlockFi雇傭說客來簡化與政策制定者的對話:金色財經報道,加密貸款平臺BlockFi已從Arnold & Porter Kaye Scholer LLP聘請說客,為數字資產金融服務提供商制定監管和稅收政策。BlockFi與Arnold & Porter成立了一個五人政策團隊。Arnold & Porter合伙人馬克·埃普利(Mark Epley)和法律與游說公司立法與公共政策實踐小組主席凱文·奧尼爾(Kevin O 'Neill)組成了這個團隊。埃普利表示,Arnold & Porter將成為BlockFi的另一個自我,幫助該公司與立法者討論行業利益。他指出,政策制定者對聽取個別市場參與者的意見不感興趣,但游說者可以在這類談判中提供幫助。Epley透露,盡管Arnold & Porter還有其他客戶對加密貨幣感興趣,但目前它沒有為任何其他公司游說。(cryptoslate)[2022/6/12 4:19:43]

DoKwon表示,我們可以把這一新的機制看作是一個碎片化的外匯儲蓄。在此之前,鑄造1枚UST,你需要銷毀價值1美元的LUNA。現在不同的是,當1枚UST被鑄造時,一部分比例的LUNA會被銷毀,剩下一部分將會被用于購買生態外資產,以保障去中心化的外匯儲蓄。這一比例并非是固定的,目前它將取決于UST兌BTC的實時價格,即BTC的波動性,具體比例則由DAO來決定。

Etherscan推出IDM功能 方便查看通過Input Data進行的聊天對話:10月5日消息,以太坊區塊瀏覽器 Etherscan 宣布推出 Ethereum IDM(Input Data Messages)功能,目前已上線Beta版本,允許用戶為多個地址創建方便查看的聊天歷史記錄功能。Etherscan表示,該功能可以用在查看比如此前Poly Network遭受攻擊時黑客與團隊進行的對話。[2021/10/5 17:25:17]

當BTC儲蓄構建到一定程度,比如40%時,LUNA發生死亡螺旋的概率就極大地減小了。因為雖說LUNA仍是穩定UST的核心組件,但BTC儲蓄可以在極端情況下有效減緩新鑄造LUNA進入市場的速度。

從長遠出發,LFG計劃Terra協議成為世界最大的單BTC持倉地址。也就是說,LFG是在賭未來BTC的價格仍會有很好的表現。這樣一來,未來的BTC準備金率會遠高于今天LFG購買BTC時的比例,也會有更強的能力應對未來UST的需求波動。

為何做出這一改變?

DoKwon解釋,首先是經濟學角度的原因,LUNA-UST的這一系統已經足夠并且越來越穩健。但要承認的是,在市場需求發生極端變化的情況下,LUNA會面臨著死亡螺旋的風險,即LUNA價格下跌的同時,UST市值大幅收縮。

火幣“DeFi預言家”項目對話:Terra基于費用模型搭建網絡生態:8月25日,火幣全球站“DeFi預言家”活動正式啟動,邀請到活動中四個DeFi項目線上對話。來自Terra項目生態發展負責人Daniel Hwang表示,Terra的運行基于費用模型,其生態系統網及絡基于費用模型有很大的優勢。Daniel在分享中介紹,目前Terra的累計交易收入排名第三,僅次于比特幣和以太坊,迄今為止已超過430萬美元。其中Terra驗證者獲得的獎勵超過了80萬美元。相比于通貨膨脹模型,Terra基于費用模型的重要之處在于它呈現的是客觀估值。從CHAI應用程序來看,實際消費者對商家購買的真實外部價值可以在區塊鏈上呈現。這些真實的交易費用對實際估值和網絡安全至關重要。[2020/8/26]

LUNA最初的用例還比較有限,生態內最大的開發者還是TerraformLabs,但現在Terra已經是一個龐大的生態,TVL僅次于以太坊,生態內應用涉及杠桿、期權、外匯、利率掉期、meme等。

在這種情況下,對于UST的需求已無法再準確估量。同時,還有大量的UST被轉移到了其他公鏈生態,無論是以太坊上的Curve、Solana上的Saber,還是Avalanche上的TraderJoe及Pangolin,UST都是TVL最大的算穩池。

火幣尖峰對話卡咩:Defi項目的火爆集中在基于Token的金融領域:6月24日下午,在由火幣主辦的火幣尖峰對話“Waiting For ETH2.0”系列AMA活動中,火幣礦池與dForce創始人楊民道、Infstones Head of Bussiness Sili、Stafi&Wetez創始人卡咩、真本聰聯合創始人索老頭就“乘風破浪的以太坊DeFi ”展開主題討論,深度解讀ETH2.0將給行業帶來的重大影響。

在Stafi&Wetez創始人卡咩看來,目前Defi項目的火爆集中在基于Token的金融領域,無論是交易、穩定幣、借貸還是衍生品。他表示,任何基于Token的創新金融業務都有可能是新的引爆點,也會在引爆點后形成更寬的賽道。基于Token的業務將會發展的越來越快,種類會越來越多。在這種情況下,進行組合、重組或者整合的機會就開始變多,而邊緣一些為這些服務提供工具的機會也會出現。[2020/6/24]

很多出口型經濟體都會構建自己的多樣化外匯儲蓄,以應對自身貨幣的短期需求波動。從這個角度出發,Terra構建自己的外匯儲蓄就成了一種自然而然的選擇。當然為了符合Terra去中心化的理念,LFG會建立一個智能合約,用戶輔助BTC和UST之間的兌換流程。

其次是外交角度的原因,這是人們很少談到的。Terra的目標就是成為加密行業最大的去中心化貨幣系統,UST不僅應用于Terra生態,還會擴展到Solana、Avalanche、Polygon等有活躍開發者和用戶的生態。

與Terra生態里培養的原生用戶不同,其他公鏈生態內的用戶對LUNA背書的信任程度是有所衰減的。這時將BTC作為背書或者儲蓄的一部分,能有效的提升這些用戶對UST的信任,因為加密行業很少有人會質疑BTC的價值儲藏能力。

換句話說,BTC的作用就是讓UST成為一個更加中立的資產,以促進其向各個生態擴張。

如何實現機制的轉變?

建設完成的外匯儲蓄將由一個智能合約控制,人們可以存入橋接后的BTC以鑄造UST,反之亦然。

具體來說,我們可以把這個智能合約看作是一個只接受兩個池的DEX,一個池存儲UST,另一個存儲BTC,而外部的寓言機將為這個DEX提供BTC的實時報價。用戶存入BTC,并根據寓言機提供的匯率換取UST。

而用戶在存入UST后,只能贖回99%的BTC,1%的價差則能保證外匯儲蓄只會在UST脫鉤時才會被啟動。

這其中有幾個人們常有的疑問:

首先一個問題,就是跨鏈橋的安全性。目前跨鏈橋出現安全隱患的重要原因,是市場的整體競爭環境。一個跨鏈橋項目需要盡快的支持各條L1、L2公鏈,以搶占市場份額。這使得團隊將絕大多數時間花在了跨鏈集成和商業發展上,沒有足夠的時間確保底層技術架構的安全性。

與WBTC的多簽方案不同,LFG正在輕客戶端方向篩選最為去信任化的橋接方式。

盡管跨鏈橋存在著無法克服的「天生問題」,但LFG希望能在移除市場競爭的因素后,為BTC與UST儲蓄合約之間打造一個更為安全的跨鏈橋。在此之前,LFG購買的BTC都存放于委員會的多簽錢包中。

LFG目前仍在審閱各個針對BTC跨鏈的項目提案,比如Cosmos生態的Axelar、BlockStacks社區等。并打算在最初采用多樣化的跨鏈方案,然后隨時間推移篩選出一至兩個表現不錯的優質方案。

其次一個問題,是LUNA未來的價值捕獲,很多人擔心將BTC納入UST背書機制中會削減LUNA的價值捕獲能力。但實際上,LFG相信在BTC的幫助下,新的背書機制能獲得更多用戶的青睞和信任,幫助Terra將UST蛋糕做得更大,這對LUNA來說并不是一件壞事。

而對于BTC來說,Terra新的背書機制很好地發揮了其作為價值儲藏資產的屬性,并在這一基礎上為其搭建了二層應用場景,使BTC在「什么也不做」的情況下為行業做出更多貢獻,如DeFi、NFT、DAO等。

另外出于外交角度,LFG還會考慮將各生態的L1原生Token也納入LUNA的外匯儲蓄中,以便提供更好的使用體驗。用戶將不再需要進行跨鏈轉移操作,而是直接用SOL、AVAX等原生Token鑄造UST。

關于AnchorProtocol

Anchor收益是否會下調?

Terra最近有一項針對Anchor收益的治理投票,旨在將Anchor收益更改為一個動態的指標。在這一新的計算機制下,協議每月都會評析自身收益儲蓄的變動,并根據變動Delta設定具體收益指標。例如,若某月Anchor的收益儲蓄縮減了5%,則協議提供的收益也會相應減少5%,即由20%降至19%,反之亦然。

值得注意的是,即使Anchor采用動態收益指標,其每月的收益變動也是相對較小的,因為協議的收益儲蓄不會在短期內發生劇烈變動。

Anchor是否可持續?

有意思的是,在DeFiSummer初期,許多人認為Anchor20%的收益太低,與其他動輒上百的收益機會相比沒有吸引力,無法搶占市場份額。但Anchor團隊看到的卻是未來市場冷卻、借貸需求下滑時DeFi所面臨的問題。現在市場真的冷卻后,同一批人又開始質疑20%的收益不可持續。

Anchor團隊對「可持續」的定義并非針對其「收益」,而是「效能」,即Anchor作為調節加密市場杠桿需求的工具,是否能夠持續帶來增長。但這并不意味著LFG不打算下調目前20%的收益,而是說這會是一個長期、穩健的過程。

另外為保持并增加借貸需求,Anchor也會持續進行跨鏈發展。Anchor目前已經拓展至Avalanche生態,并將馬上支持bATOM、bSOL和bMATIC,新的質押資產獲得的收益機會將保持一致。

內容來源:《UnchainedPodcast》Ep.335

內容整理:0x137,律動BlockBeats

過去流行的是Angular,然后是React,現在是Vue</ul>。模板中的條件或循環語句該怎么辦?且不說這可能從來都不是一個好主意,你可以只用JS來實現邏輯,然后使用上面的技術將.

1900/1/1 0:00:00盡管ApeCoin目前沒有功能,但它是交易者相當感興趣的主題,NFT市場也隨之火熱起來。2022年3月17日,?BoredApeYachtClub品牌及相關衍生品的所有者YugaLabs推出了猿.

1900/1/1 0:00:00“元宇宙”新概念的興起,正醞釀新一輪變革。隨著國外Facebook、微軟等企業押注元宇宙,網易、華為、字節跳動等國內巨頭也宣布相繼入局,元宇宙已成為下一個互聯網風口,吸引越來越多玩家的加入,看似.

1900/1/1 0:00:00頭條 ▌Cashio出現無限鑄造漏洞,穩定幣價格近乎歸零?????金色財經消息,Solana生態上的算法穩定幣項目Cashio發推表示,用戶不要鑄造任何現金,盡快從池中提取資金.

1900/1/1 0:00:00頭條 ▌俄羅斯:愿意接受比特幣用于自然資源出口?????金色財經報道,俄羅斯國會能源委員會主席帕維爾·扎瓦爾尼在周四的新聞發布會上表示,俄羅斯愿意接受比特幣用于其自然資源出口.

1900/1/1 0:00:003月29日消息,BinanceLabs宣布投資了公鏈項目AptosLabs。Aptos和幣安將在開發、代碼審查、基礎設施建設和黑客馬拉松方面密切合作.

1900/1/1 0:00:00