BTC/HKD-1.23%

BTC/HKD-1.23% ETH/HKD-3.16%

ETH/HKD-3.16% LTC/HKD-4.75%

LTC/HKD-4.75% ADA/HKD-3.94%

ADA/HKD-3.94% SOL/HKD-3.87%

SOL/HKD-3.87% XRP/HKD-3.94%

XRP/HKD-3.94%DeFi用戶就像沸水中的龍蝦。

隨著價格下跌,他們的資本正處于清算的邊緣,而大多數人并沒有意識到這一點。

如果未來幾周價格繼續逆勢下跌,我們將可能見證DeFi的清算雪崩。這將為DeFi新用戶上好DeFi風險的第一課。

截至目前,DeFi用戶還沒有完全意識到他們鎖定的資本上所使用的風險和杠桿。他們不再是簡單的雜牌軍。相反,他們需要像管理保證金的敞口頭寸一樣管理賬戶。這種情況很像一個日常乘用車的司機被要求進入一級方程式賽車。唯一不同的是,DeFi用戶可能根本不知道自己正坐在賽車中。

這就使大量的資本在價格下跌時面臨清算的風險。為價格行動創造了一個讓人想起2020年3月的環境。對于一個不做交易的人來說,這是次優的。對于交易者來說,這創造了機會。

現實情況是,大多數加密貨幣用戶都不具備發現這種市場趨勢的能力。DeFi的獨特之處在于,它不在交易所。沒有訂單簿,也沒有多頭與空頭的比例。更好地預測市場修正的工具剛剛被開發出來。由于這些發展是如此之新,第一波采用這些方法和技術的交易者將獲得回報。這也是本文的目的--向你展示眼前的機會。

隱私性DeFi借貸協議Forlend今日上線流動性挖礦功能:據官方消息,今日Forlend正式上線質押FLD-FRA LP流動性挖礦活動。據悉,Forlend是建立在Findora鏈上的首個隱私借貸協議,在PST時間8月28日上線。Forlend將提供FLD總量的50%供用戶進行質押挖礦。該活動旨在支持Forlend的第一批用戶。[2022/9/6 13:10:58]

讓我們通過DeFi的視角來觀察市場的狀態,它對價格行動意味著什么,以及交易者如何從這種設置中獲利。

DeFi市場現狀

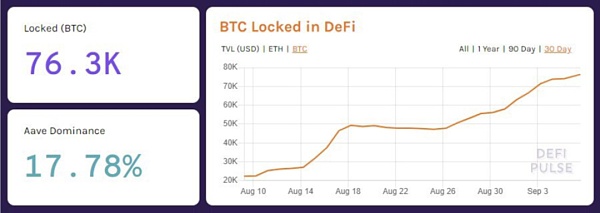

在過去的三十天里,有近250萬ETH和5萬BTC被添加到DeFi。你可以從下面DeFi Pulse的圖表中看到這一點。

第一張圖顯示,DeFi中鎖定的ETH從不足450萬增長到近700萬。在撰寫本文時,有略高于600萬的ETH被鎖定在DeFi合約中。?

DeFi錢包Ambire支持使用WALLET、xWALLET支付Gas費:據官方消息,DeFi錢包Ambire近日宣布,支持使用WALLET、xWALLET代幣支付Gas費用。

此外,Ambire推出為期三周(從4月1日開始)的Gas費折扣活動。[2022/4/4 14:03:46]

第二張圖顯示了DeFi中鎖定的BTC數量。這是一個類似的趨勢。在過去的30天里,增加了近5萬個BTC。

這在短時間內是一個顯著的增長。而隨著這種增長的展開,價格也達到了年內的高點。

事實上,在過去的三十天里,Ethereum的平均價格是402美元。上一次ETH如此之高是在2018年7月。另一方面,比特幣的平均價格約為11500美元。上一次處于這些水平是在一年多以前。

談到DeFi,我們必須明白,在賺取收益率時,大多數情況下,資產都被 "鎖定 "在智能合約中,因此用戶可以對其進行借款。這個機會可以讓借款人產生高于借款利率的收益率,或者用借款資金進行交易,賺取高于借款利率的收益。

KingData 正式上線DeFi挖礦APY大全產品:據官方消息,區塊鏈數據服務平臺 KingData 再次推出助力 DeFi 新產品-DeFi 挖礦 APY 大全。

目前該產品實時監控 ETH、HECO、BSC、HSC 四大主流公鏈中上百個借貸池、機槍池的 APY 排名變化,同時根據多維度數據指標的對比功能,DeFi 用戶還可以進行同鏈、跨鏈、歷史、最新收益對比,選擇最優礦池。未來,kingdata將支持更多公鏈及其項目。更多內容見Kingdata官網。[2021/5/13 21:58:19]

抵押品是使這一切成為可能的原因。因此,只要鎖定的加密貨幣保持一個高于借款金額的價值,一切都好辦。而這個鎖定的抵押品與借款金額的起始值往往在200%左右。也就是說鎖定的資產價值是借款金額的兩倍。

換句話說,就是用戶對其鎖定的加密資產所承擔的風險。因為隨著他們鎖定的資產價值降低--ETH價格下降,他們的抵押率也會隨之下降。這就是介紹中討論的一切,也是事情開始變得令人興奮的地方。

為了更容易理解,我們來看一個例子--如果一個用戶以402美元的價格存入10ETH,抵押率為200%,他可以用它來借款2,010美元。

DeFi衍生品交易所Kine主網上線,并將開啟流動性挖礦:DeFi衍生品交易所Kine宣布上線主網,同時將開啟質押和流動性挖礦活動。從UTC時間3月24日4點開始,用戶可質押ETH、WBTC、USDC和USD鑄造kUSD,并分享每周20,000KINE的獎勵;

此外,為ETH/KINE、ETH/kUSD和USDT/kUSD提供流動性的LP也可以獲得KINE代幣獎勵,其中KineProtocol將每周向ETH/KINELP分配10,000KINE代幣的獎勵,向ETH/kUSDLP分配5,000KINE代幣的獎勵,以及向USDT/kUSDLP分配5,000KINE代幣的獎勵。[2021/3/23 19:11:11]

現在,當ETH價格從402美元跌到300美元時,這個比例不再是200%,而是149%。而當它到了大約113%,也就是大約2275美元的價值時,DeFi合約中的10個ETH就可以變現了。

根據這個計算方法,當ETH達到227美元時,就會發生。這意味著,如果價格達到227美元/ETH,估計將在市場上拋售250萬的ETH。

OKEx DeFi播報:DeFi總市值468.2億美元,OKEx平臺VIB領漲:據OKEx統計,DeFi項目當前總市值為468.2億美元,總鎖倉量為410.8億美元;

行情方面,今日DeFi代幣普漲,OKEx平臺DeFi幣種漲幅前三位分別是VIB、UMA、FTM;

截至19:00,OKEx平臺熱門DeFi幣種如下:[2021/2/3 18:48:28]

記住這一點很重要。

首先,我們剛剛在幾天內從490美元漲到310美元。第二,清算不是從227美元開始的。那只是DeFi合約的底線所在。事實上,在490美元的峰值附近,以200%抵押率鎖定的資產還沒有被觸及。他們要到280美元左右才會開始。

然而,我們已經看到清算開始了。

通過查詢,你可以查看MakerDAO平臺上的歷史和實時清算情況。你會注意到9月5日有幾頁清算,當時價格達到了最近的最低點。

這僅作為冰山一角,如果價格進入280美元以下的價格水平,交易商可以預期隨著DeFi合約在公開市場上的清算,會出現雪崩式的強制拋售。

而 250萬ETH和5萬BTC不一定都被鎖定在MakerDAO智能合約中,但大部分是。事實上,YETH作為最受歡迎的Yearn.financial金庫之一,在MakerDAO上坐擁最大資金池的前十名榜單上。問題是,大多數用戶并沒有意識到這個風險。

這就是為什么這種雪崩式的拋售是一種真正的風險,并為未來幾天和幾周的激進價格時刻奠定了基礎。

該怎么做?

加密環境正在發生變化,每天都有新的DeFi產品推出,吸引了一波前加密炒家。實際上,這些產品正在創造一個市場,在這個市場中,用戶不再只是暴露在類似現貨的杠桿中,而是在利用他們的資產。

意味著市場本身正在經歷一場轉變,更多的加密貨幣正在被杠桿化。而你可能知道也可能不知道,更多的杠桿帶來更多的波動性。

一個簡化的類比是汽車發動機。隨著你增加馬力并開始添加改裝,它從A點到B點的速度會更快,但與此同時,更快的速度會帶來更多的風險。隨著速度的提高,路面上的小顛簸或濕滑的路面都可能導致致命的碰撞。而在ETH和BTC每變化一美元就能產生更多回報的市場中,這些致命一樣的車禍風險就會變得更大。

一天的價格波動不再只是糟糕的一天,它可能意味著資本的永久性損失。這就是為什么必須考慮安全問題。

因此,交易者如何才能在這種變化的環境中領先?或者說,如何在DeFi中提高交易的安全性,同時超額完成收益?

一、使用更多的市場指標和工具

大多數交易者已經習慣的指標將不再那么可靠。DeFi平臺上的交易量和交易活動與日俱增。流動水平、杠桿頭寸和回報率不僅僅是控制在最大的中心化交易所。

這也意味著,加密貨幣進出交易所的流量不再能全面反映資產的買入或賣出壓力。因此,交易者需要接受一些工具,這些工具可以查看DEX的交易量、各種資產的收益率、各種DeFi智能合約的清算水平,甚至是網絡的mempool--最后一個工具的獨特之處在于,未經確認的交易量上升或網絡擁堵可能會導致更嚴重的價格修正。

二、擁抱衍生品

隨著波動性的增加,新的機會也隨之而來。這是一個交易者的夢想。因為,如果價格更頻繁地走高走低,就會有更多的機會獲利。反過來說,價格波動的增加意味著交易者在好的進場時失去倉位的機會增加。當這種情況發生時,是一種令人沮喪的體驗。

這就是為什么許多交易者利用期權杠桿。它們允許交易者利用這種波動性,同時確保他們不會在好的入場時機被打掉頭寸。這是一種提高交易成功幾率的簡單方法。

此外,期權并不是交易者獨有的。DeFi用戶在探索DeFi機會時需要擁抱它們。這是一種對沖損失的方式。

例如,如果一個新項目承諾ETH有200%以上的收益率,用戶可以通過看跌合約為自己的資本 "買保險"。這可以讓DeFi用戶彌補他們可能遭受的清算事件的潛在損失。當然,這可能會使收益率減少幾個百分點,但它允許DeFi收益農戶探索風險較高的項目,并安全地將更多的資本分配給DeFi。

舉個例子:

如果一個DeFi用戶將100ETH以402美元的價格進行借貸(抵押率為百分之兩百),預計會有13%的資本損失,那么該用戶可以購買看跌合約。每以402美元的價格購買一份合約,如果價格移動到300美元附近的清算標記,他們將獲得至少102美元的價值。這又使他們每買入一份合約可以獲得大約0.33ETH。

當波動率較低時,接近 "本錢 "的認沽合約(用IV--隱含波動率衡量)的成本約為0.1 ETH,到期日為兩個月。這意味著每份認沽合約的利潤為0.23 ETH。

對于個人來說,他們的100 ETH資本可能會損失13 ETH,他們可以對沖這一損失。如果他們以每張合約0.1ETH的價格購買了5張ETH的看跌合約,而價格從402美元跌至300美元,那么他們的看跌合約本質上每張價值0.23ETH。而5個ETH價值的合約,相當于50個合約,也就是可能有11.5個ETH的利潤。這幾乎可以抵消DeFi清算帶來的損失。

這個小方案凸顯了DeFi中風險管理的重要性,以及在收益率輪植時如何對沖。

Jarvis? ?作者

李翰博? ?翻譯

Tags:DEFDEFIEFIETHWorld of DefishDeFiChainGDEFI價格eth價格今日行情人民幣

1.DeFi總市值:147.90億美元 市值前十幣種漲跌幅,金色財經制圖,數據來源CoinGecko2.過去24小時去中心化交易所的交易量:10.5億美元 交易量排名前十的DEX 數據來源:De.

1900/1/1 0:00:00Polkadot 是基于 Substrate 區塊鏈開發框架開發的異構多鏈系統,Substrate 為開發區塊鏈提供了必要的基礎功能模塊.

1900/1/1 0:00:00DeFi流動性挖礦火爆一時,吸引了大量投資者參與。為了方便投資者及時了解DeFi挖礦項目的相關信息和挖礦流程,金色財經與Bitouq聯合推出了“金色說明書”系列挖礦教程。每周三,周五固定更新.

1900/1/1 0:00:00也許只有更多的主流機構,選擇將比特幣作為投資標的,才能推動加密市場迎來真正的大牛市。北京時間 10 月 8 日晚 21 點,美國移動支付巨頭之一的 Square (NYSE:SQ)公司發布公告稱.

1900/1/1 0:00:00近兩天行情變化的并不大,基本上維持在11300美元上方運行,昨天雖然沒有破新高,但也是躍躍欲試的向上試探了一下,最終在11450附近難以更進一步后回落,回落幅度并不強.

1900/1/1 0:00:001.央行數字貨幣研究所在滬成立金融科技公司 落地貿易金融區塊鏈平臺9月28日,長寧區政府新聞辦公室公號“上海長寧”發布消息稱,中國人民銀行數字貨幣研究所與長寧區簽署戰略合作協議.

1900/1/1 0:00:00