BTC/HKD-0.53%

BTC/HKD-0.53% ETH/HKD-0.58%

ETH/HKD-0.58% LTC/HKD-0.32%

LTC/HKD-0.32% ADA/HKD+0.4%

ADA/HKD+0.4% SOL/HKD+0.26%

SOL/HKD+0.26% XRP/HKD+0.67%

XRP/HKD+0.67%TLDR;結論:

總收入:Web3商業模式已經大有發展,其中最強大的仍然是“出售區塊空間”,其次是NFT交易平臺、DeFi、GameFi和基礎設施。

協議收入:大部分收入仍然來自LiquidityProviders和Lenders等角色創造的Supply-sideRevenue,協議本身的盈利能力Protocol?Revenue仍然較少,其中流向TokenHolders的部分更少。雖然用戶享受到了質押收益和治理權,但最核心的經濟利益現在仍然不能夠保證。

協議收入存在審計漏洞,對TokenHolders造成風險:ProtocolRevenue中的風險計提沒有得到體現,協議收入數據與代幣銷售數據經常混為一談,甚至有部分協議收入隱藏了RugPull風險。

1.Web3公司的收入情況概覽

1.1這些Web3公司的收入最高

在所有的公司中,收入幾乎是最重要的指標之一。那么Web3公司究竟有在創造收入嗎?目前,市場上比較可信的數據來自于TokenTerminal,此外theBlock,Messari和Web3Index也提供了部分數據。遺憾的是,目前沒有任何一家完整地統計了全市場數據;我們將四者的數據結合起來進行分析,輸出了獨家分析報告。由于部分鏈上數據存在缺失,個別信息可能存在偏差,我們會在未來持續改進。

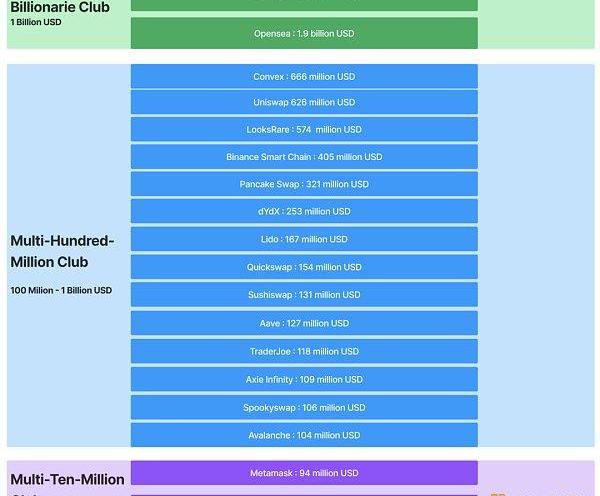

由于Web3的收入依賴于市場波動,我們僅統計180天的總收入。前17名的公司共創造了超過10billionUSD的總收入。

預測:到2025年區塊鏈行業的價值將達到1760億美元:金色財經報道,根據預測,到2025年區塊鏈行業的價值將達到 1760 億美元。自2018年以來,印度的區塊鏈和加密工作崗位已經增加了 138%。未來,區塊鏈技術和加密貨幣的采用有望使印度在金融方面更具包容性和技術先進性。

此外,在印度,加密貨幣正在穩步普及。千禧一代也從二線和三線城市跳上了加密貨幣的潮流。盡管男性直到最近才主導這個行業,但從事加密貨幣交易的女性人數增加了 1000% 以上。66% 的用戶仍未滿 35 歲這一事實表明,該國年輕人對加密貨幣的采用率更高。[2023/1/9 11:01:54]

第一檔:Ethereum和Opensea,Ethereum的半年總收入為4.6billionUSD,在榜單中遙遙領先;Opensea的半年總收入約為1.8billionUSD,也是一個瘋狂的現金奶牛;

第二檔:大部分是Defi協議,總收入最高的是Convex和Uniswap,他們的半年總收入約為600millionUSD。

第三檔:最有代表性的是工具中的王者——Metamask,半年的總收入為81millionUSD。

1.2商業模式決定了收入天花板?

我們分析了上述總收入的構成,看看商業模式的影響有多大。

可以看出:

Layer1的收入占比接近總收入的一半,其商業模式是“出售區塊空間”;

NFT交易平臺收入占比為22%,其商業模式是版稅抽傭;

Defi中的Dex收入占比為15%,其商業模式是交易手續費和流動性做市收入;

一個“沉睡”近九年的比特幣錢包被激活:轉出616枚BTC,價值近3000萬美元:金色財經報道,一個“沉睡”近九年的比特幣錢包被激活,該錢包包含616枚BTC,目前已經轉出,價值接近3000萬美元。該錢包在 2012 年存入這些比特幣時,價值僅為 6667 美元。

交易哈希:13eab260d303c940243362a7bb92198687fe0a548053380b517a128bb6f1a5ab;

轉出地址:1BamMXZBPLMwBT3UdyAAKy3ctGDbXNKoXk;

轉入地址:1MRTWkxrig8kLmdNy8dnk8jwZp7xDPTYgU。[2021/9/19 23:36:22]

Defi中的Staking類收入占比為8%,其商業模式是資產管理的carry或利差;

Gamefi占比是5%,其商業模式是版稅抽傭,轉賬手續費,銷售NFT等;

Defi中的Lending收入占比約為1%,其商業模式是利差;

Tooling的收入占比約為1%,其商業模式是服務費;

不難看出,最強大的收入機器是Ethereum,其商業模式是“出售區塊空間”。他的收入遠超其他項目。同樣的,在L1blockchain中,收入的兩級分化非常明顯。

其次,創造收入能力強的是“NFT交易平臺”。除了NFT本身火爆以外,平臺的版稅抽成極高——我們可以對比一下,通常Dex只有0.05%左右。

2.協議收入大比拼

2.1協議自身的價值:ProtocolRevenue

動態 | 2000萬枚USDT轉入未知地址 價值2004.77萬美元:Whale Alert監測數據顯示,北京時間2月14日12:26:35,2000萬枚USDT從0xdac7開頭地址轉入0x93be開頭的未知地址,按當前價格計算,價值約2004.77萬美元,交易哈希為:0x0677df2c2f75d721ff53e4e43458e1b9c421b277269ea84f5806ea8b15f9b7ef。[2020/2/14]

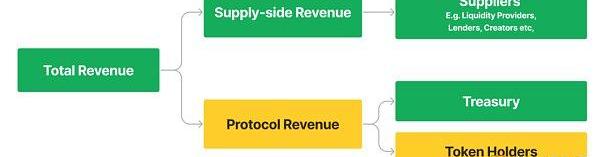

一般來說,Web3協議的收入由Supply-sideRevenue和ProtocolRevenue兩部分構成,其中ProtocolRevenue的去向分為Treasury和Tokenholders。

解釋這張圖:

TotalRevenue?=?Supply-sideRevenue+ProtocolRevenue

Supply-sideRevenue:是指的由Suppliers產生的,比如Defi中的所有流動性提供者,借貸中的所有借款人,Staking中的所有出資人等角色,他們在扣除本金后獲得的收益。這一部分價值由suppliers創造,收入也自然歸屬于他們。

ProtocolRevenue:是指的協議在提供服務后收取的屬于自身的收入,這一部分中,一般會分配給Treasury,剩下的分配給TokenHolders。

根據我們的統計,總收入最高的17個公司/產品/協議中,大部分ProtoclRevenue的比例極低。

動態 | 27500枚ETH發生大額轉賬,價值約417萬美元:監測數據顯示,11月29日15點17分,27500枚ETH(價值約417萬美元)從0x88d3開頭的地址轉入0x7be9開頭的地址,交易哈希為0x01ee7d9e217206883c8128367b2c852b4801212f86dc1ecb3f8df8d1ec8f90b8。[2019/11/29]

Defi項目的supply-siderevenue大多占到TotalRevenue的**90%**以上。更有甚者如Uniswap,雖然累計總交易額達到1萬億美金,總收入高達6億美金,但是沒有任何ProtocolRevenue。

中心化的項目比如Opensea,Metamask等,由于沒有Tokenomics,因此ProtocolRevenue暫且代表歸屬于公司的價值。

2.2ProtocolRevenue排行靠前的公司:本身的盈利能力

我們可以看到,如果用ProtocolRevenue來衡量協議的盈利能力,排行榜與通過TotalRevenue衡量完全不同。榜單中,Defi的占比直線下降,而L1公鏈,NFT交易平臺,Gamefi項目仍保持不變。

備注:上述的一些項目我們將它們做了黃色標記

Stepn未被主流網站收錄,但確實有大量的收入,我們根據公開消息進行了預估測算

AxieInfinity的收入波動過大,已跌為峰值的10%以下

DecentralGames僅被TokenTerminal收錄,未被其他網站未收錄,可能數據不準確

動態 | BTC出現價值約5021萬美元的大額轉賬:據Whale Alert數據,北京時間凌晨2:33,1NqKjq開頭地址向3NVqwi開頭地址轉賬4923枚BTC,價值約5021萬美元。交易哈希為:0da5ca0eb5cf315e8866c21a954e967ecb79f06e43e6b851c838fdd6b27fb018。[2019/9/21]

因此,讓我們嚴格一點,不考慮GovernanceRights,繼續尋找上述哪些協議把價值留給了token。

2.3ProtocolRevenue有多少流向了TokenRevenue?

ProtocolRevenue可以通過以下三個方式,將價值傳遞給TokenHolders:

直接分配:直接分錢,由于合規問題,較為少見

實時銷毀:常見于L1blockchain,在合約中自動實現

回購并且銷毀:較為中心化,由項目方主導回購和銷毀

在上述具備ProtocolRevenue的協議中,我們進行了調整,總共發現有8個協議滿足“Token可以捕獲收入價值”的條件。

從類別來看,最主流的方式是Real-time-burn;其中,銷毀力度最大的是Ethereum,總共燃燒了接近238萬個ETH;其次是BSC,總共回購和燃燒了3700萬個BSC。除了這8個協議以外,ProtocolRevenue排名前20的其余12個協議,均沒有把價值回饋給TokenHolders。

不僅如此,ProtocolRevenue存在一些常見的審計漏洞,如果不加以當心,可能會誤導我們對協議價值的判斷。

3.協議收入中常見審計漏洞:我們的觀點

3.1有的收入,沒有進行風險計提

很多Staking平臺為了吸引用戶,將其核心功能點描述為提供”高收益“,或者”高流動性“。我們要明白,這種業務的核心競爭力并非科技,而是如何巧用金融杠桿。

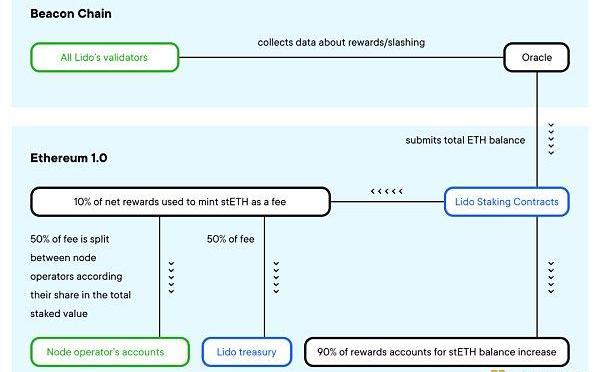

以Lido為例,一個普通用戶進行以太坊質押通常面臨很長的鎖倉時間,但如果在Lido平臺質押,就可以得到stETH并且可以立即取走,同時還享受Staking收益。Lido協議的成本是發行與StakingETH1:1承兌的stETH,收入則是從用戶的ETHStaking中抽取10%利差。

當然,天下沒有免費的午餐,Lido持有大量的鎖倉ETH,但是發行了流動的stETH并且承諾1:1剛兌,因此要準備大量的資金來應對stETH的提現風險。通常這類業務在信用擴張周期中的表現非常好,但是在信用收縮周期中的利潤會下滑,面臨極大風險。雖然Lido有16.6millionUSD的收入,但是其承擔的風險一旦爆發,這部分收入將會大打折扣。而協議首要的保衛目標,一定是stETH持有人,而非LDOtoken持有人。

3.2有的收入,本質是TokenSale,非常不穩定

根據Web3Index的定義,收入可以分成內部和外部的,我們將其延伸為如下:

外部收入:用戶為使用服務進行的支付,實用屬性;

內部收入:用戶為了得到協議Token進行的支付,投機套利屬性。

這一部分ImplicitRevenue,常見于x-2-earn和Web3infra中。它類似于Defi中的Supply-sideRevenue,但是更接近于TokenSale,參與者是為了獲取Token的投機收益而使用這個協議,貢獻了ETH或者SOL等形式的”收入“,得到了Token并且在未來賣出獲利。

以LooksRare為例,刷量交易者是平臺最大的內部收入創造者。他們給平臺支付了大量的交易手續費得到了LOOKS并賣掉,用這種套利交易的方式持續獲利。這更像一種TokenSale驅動的融資收入,而不是業務驅動帶來的收入。

此外,LooksRare雖然將ProtocolRevenue分配給LOOKStoken的質押者,但是這部分ETH的收入全部自動賣成LOOKS,并以LOOKS支付質押者。這也類似于一種默認的代幣銷售。

最終在這個經濟體內,LooksRare創造了驚人的利潤,但是其他參與者——不論是Washtrader還是TokenHolders——最終付出了ETH卻得到了一堆LOOKStoken。究竟是誰捕獲了價值?是Treasury還是LOOKS持有人?

3.3?有的收入永不披露,比如于雙幣系統中的增發收益

在Gamefi2.0中,有很多雙幣模式:

GovernanceToken:獎勵給VC/投資者,有上限、且帶有回購銷毀;

UtilityToken:獎勵給游戲玩家,無上限、且不回購,目的是維護游戲經濟系統的穩定,不受投資者的影響。這個設計意圖是好的,但一旦操作不當,將有可能使項目掏空整個經濟體的價值。

鏈上分析師容易犯一個錯誤,當我們在為游戲中不斷增長的“Inbound/outbound”數據歡呼的時候,其實UtilityTokens一直在增發。項目方可能通過多個地址,反復交易這部分UtilityToken,從而進行巨額獲利,而不會向社區披露。因為根據白皮書,他們只需披露GovernanceToken的釋放規則。

雖然GovernanceToken在通縮,并且積累價值,但是UtilityTokens的增發獲利,讓項目方在不斷抽走游戲經濟體的價值,類似于在rugpull整個項目,對投資者造成不利情況。目前,我們沒有數據證明這一部分潛在收入,只是推測。

截止2022年,我們可以看到Web3公司已經具備了商業模式,和創造巨額收入的能力。

如何為收入找到對社區,甚至是社會,更有價值的分配方式,是一個艱難的任務。有的協議將收入據為己有,有的協議將其保留在treasury選擇觀望,有的選擇將收入回饋社區。當然,也有項目選擇回避披露,用各種方式掩蓋自己獲取利益,而讓TokenHolder承擔巨大風險。

我們希望看到更多專注在Web3的審計、財務、以及監管功能的出現,完善整個行業。

???作者:FMResearchTeam

來源:bress

Tags:TOKEKENTOKTOKENCVR Token老版本imtokenSensei TokenOnly 1 Token

據區塊鏈日報記者不完全統計,截至目前,DragonflyCapital已投資了近80家公司,且今年以來投資節奏明顯加快,截至目前今年已投了28個項目.

1900/1/1 0:00:00頭條 ▌比特幣已連續9周下跌創歷史最長記錄5月29日消息,比特幣已連續9周下跌,創歷史最長記錄.

1900/1/1 0:00:00我不信任我們的領導人,美聯儲、財政部,也不信任股市。 ——羅伯特·清崎 20世紀是人類商業走向巔峰的關鍵時刻,從1900年到2000年的100年中,人類在前50年中用戰爭結束了全球的戰亂,用后5.

1900/1/1 0:00:00stETH可能會繼續折價,但在套利資金的平衡作用下,預計不會出現太大幅度的偏離。過去幾天,加密貨幣市場又迎來了新一輪的瀑布行情,作為本輪下跌「排頭兵」的ETH接連失守1700、1500、1200.

1900/1/1 0:00:005月中旬,加密資產經歷了一場“雷曼”式暴跌。在短短3天時間內,比特幣價格從43000跌35%至28000美元,加密資產整體市值減少了0.7萬億美元。從去年11月高點,比特幣價格已經跌去超過一半.

1900/1/1 0:00:00最近,Uniswap面臨集體訴訟:Uniswap創始人HaydenAdams及其公司,以及Uniswap背后的投資人在紐約南區法院遭到起訴,被指控“非法推廣、提供、出售未經注冊的證券”.

1900/1/1 0:00:00