BTC/HKD+0.04%

BTC/HKD+0.04% ETH/HKD+0.33%

ETH/HKD+0.33% LTC/HKD+0.89%

LTC/HKD+0.89% ADA/HKD+1.35%

ADA/HKD+1.35% SOL/HKD+1.48%

SOL/HKD+1.48% XRP/HKD+0.69%

XRP/HKD+0.69%頭部DeFi項目建立起了品牌護城河,同時還不斷創新迭代新版本,為市場提供更好的產品。

從Compound在2020年6月推出「借貸即挖礦」開始帶火了DeFi,「流動性挖礦」已經流行將近兩年時間。由于DeFi帶動鏈上活動量的上漲,導致gas費長期居于高位。2020年8月Curve發行治理代幣時,在GasPrice為250GWEI的情況下,一筆Curve中的存款交易需要約0.3ETH的gas費。流動性挖礦在幫助項目冷啟動的同時,也催生出巨大的泡沫,市場開始重新定義項目的估值,DeFi龍頭也有不少價格直接相比高點下跌90%。

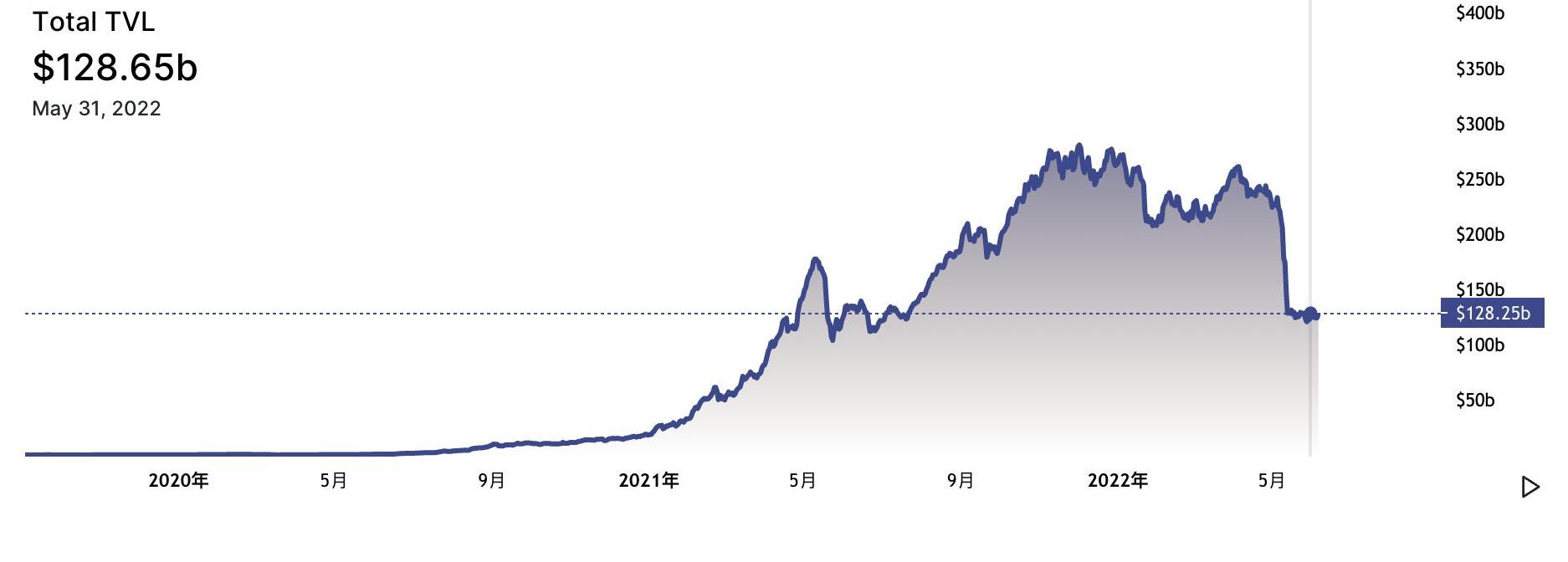

雖然當下正值新一輪的加密熊市,但是DeFi市場的體量相比2年前是巨額的增長。根據DefiLlama的數據,截至2022年5月31日,DeFi應用中的TVL為1286.5億美元,與兩年前2020年5月31日的11億美元相比,增長約116倍;但與高點2021年12月3日的2779.8億美元相比,下降了53.7%。這兩年中,頭部的DeFi項目建立起了品牌護城河,同時還不斷創新迭代新版本,為市場提供更好的產品。

如今,流動性挖礦已經趨于理性,下文中,PANews將盤點早期的十個DeFi項目,看它們在流動性挖礦的潮水退去之后的現狀如何。

Uniswap

Uniswap最初發布于2018年11月,通過一步步的創新鞏固了自己的龍頭地位,從最開始的UniswapV1只能將ERC20代幣和ETH組成交易對,到UniswapV2可提供任意ERC20代幣間的流動性,現在UniswapV3可以自定義流動性區間和手續費比例。

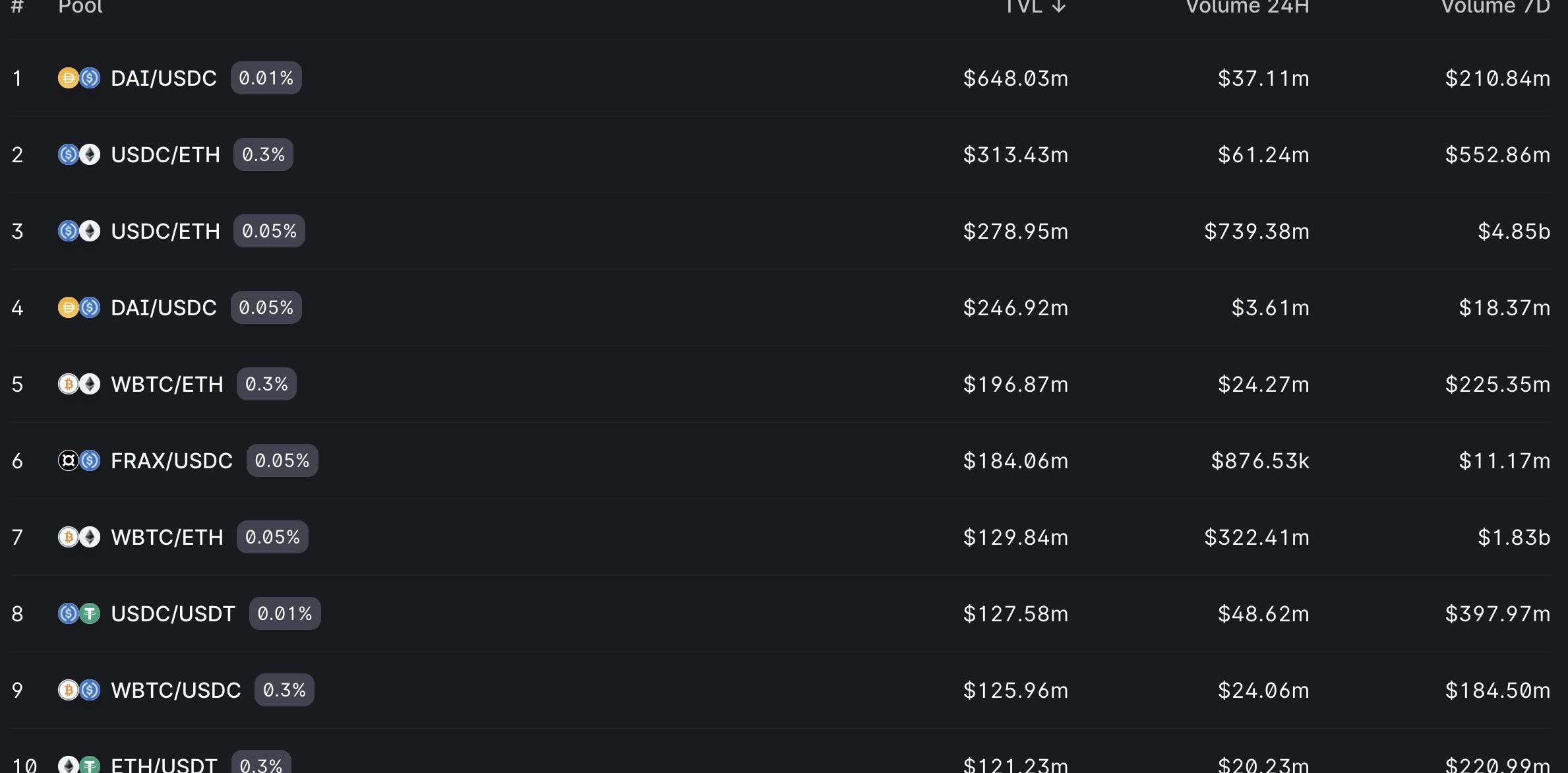

今年5月,Uniswap的交易量約為626億美元,和2020年5月的2.84億美元相比,增長了約220倍;與2021年5月份的847億美元高點相比,下降了約26.1%。截至2022年5月31日,當前Uniswap的流動性共59.7億美元,與2021年12月1日高點的105億美元相比,下降43.1%。

zkSync生態DEX Merlin流動性耗盡:4月26日消息,Web3知識圖譜協議0xScope創始人Bobie發推特稱,zkSync生態DEX Merlin流動性耗盡,黑客盜取182萬美元資金并橋接至以太坊。[2023/4/26 14:27:14]

V3版本的更新使Uniswap的市場占有率進一步上升至74%。此前大多數DEX交易手續費比例默認為0.3%,而幣安等中心化交易所的手續費比例在0.1%以內,DEX與中心化交易所相比并沒有手續費上的優勢。在UniswapV3上線之后,由于可以在市場價格附近提供更為集中的流動性,交易者可以享受到更低的手續費比例,而流動性提供者的資金利用率得到提升,也會獲得更高收益。可參考我們之前的文章:《數據透視UniswapV3現狀:0.05%手續費顯優勢,多鏈發展迅速奪回DEX失地》。

以6月2日的數據為例,UniswapV3USDC/ETH交易對中,手續費為0.05%的USDC/ETH交易對流動性低于0.3%一檔,但是前者過去7天的交易量約為后者的9倍,0.05%一檔的流動性提供者可以獲得更高的交易手續費。

SushiSwap

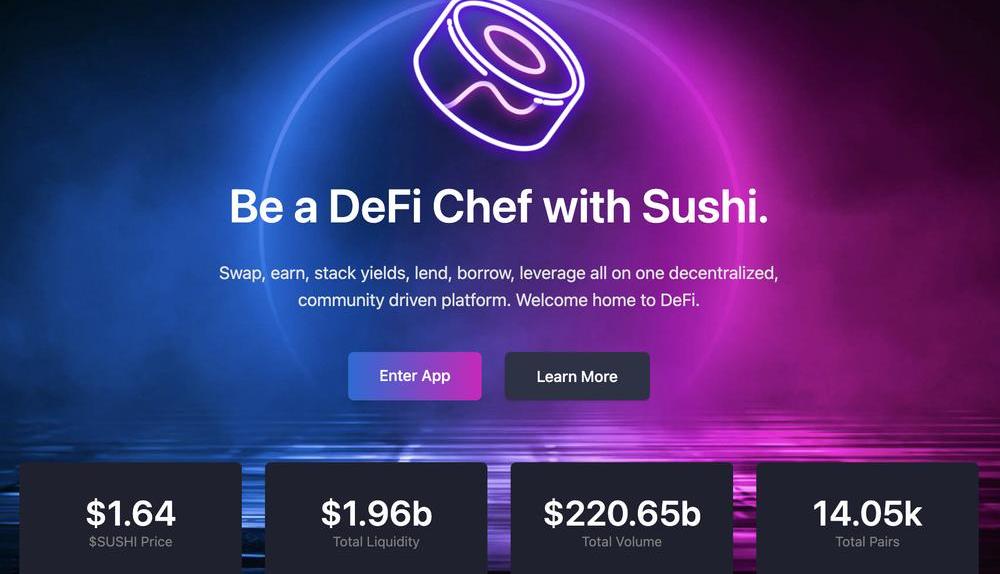

Sushi發布于2020年8月底,是Uniswap的早期分叉項目,試圖在Uniswap沒有推出治理代幣的情況下通過吸血鬼攻擊搶占Uniswap的市場。用戶在Uniswap上提供流動性,再將LP代幣質押到SushiSwap中進行流動性挖礦,某些交易對的APR一度在1000%以上。一段時間后,這部分流動性自動從Uniswap退出,并存入Sushi。

Chainge Finance發起提議收購Celsius資產與負債并將其立即去中心化以解決其流動性問題:據官方消息,跨鏈流動性協議Chainge Finance已于昨日向Celsius正式發起對其資產與負債的收購邀約,計劃在交易達成后通過Chainge向該協議注入流動性,并利用Chainge應用將所有用戶資產立即分配到用戶自己的地址,以解決目前所有Celsius用戶無法提幣的困局。[2022/6/22 4:44:37]

在Uniswap發幣之后,Sushi逐漸失去優勢。即使Sushi已經擴展到了十多條鏈上,且增加了Kashi的借貸和Miso的IDO功能,但仍然缺少核心競爭力。人員變動也一直是影響Sushi的不穩定因素,2020年9月,Sushi創始人ChefNomi移交了管理員權限;2021年9月,匿名領導人0xMaki也宣布正式退出。DefiLlama顯示,Sushi的流動性只有20.7億美元,與2021年11月9日的70.4億美元相比,下降了70.6%。今年5月份39.3億美元的交易量,與去年5月高點的252億美元交易量相比,下降84.4%。

Curve

Curve發布于2020年1月,占據著主要的穩定幣交易市場。由于Convex與同類項目的競爭,以及算法穩定幣的興起,「CurveWar」使市場的相關參與方都需要購買CRV并質押,從而控制CRV的發放,為自己支持的穩定幣在Curve上吸引更多流動性。

UniswapV3通過0.01%一檔手續費與Curve競爭穩定幣交易市場,而Curve也通過各種創新試圖進入跨資產交易市場。除了主要的穩定幣兌換之外,Curve跨資產交易上同樣做出了不少努力。Curve與Synthetix合作推出了一項跨資產交易功能,如將DAI兌換為WBTC的交易,首先會在Curve中將DAI兌換為sUSD,然后在Synthetix中通過合成資產交易將sUSD兌換為sBTC,再在Curve中將sBTC兌換為WBTC。由于現在SNX的市值逐漸走低,合成資產的流動性有限,大額交易受到Curve中sUSD等合成資產的流動性限制。

BONDLY官方:Bondly將向在昨晚黑客事故期間失去流動性的持有者重新發行Bondly代幣:Bondly官方表示,Bondly代幣重新部署的更新,Bondly 將向在昨晚黑客事故期間失去流動性的持有者重新發行Bondly代幣,Bondly將很快提供有關重新發行的更多詳細信息并繼續建議用戶在重新部署之前不要再購買Bondly代幣,所有代幣持有者都將發行新代幣作為此次重新部署的一部分。具體snapshot時間需等待后續通知。[2021/7/16 0:56:33]

Curve的tricrypto2池也積累了超過4.7億美元的流動性,USDT、WBTC、WETH三者各占約三分之一,當前交易手續費比例為0.069%,為市值前三的代幣提供了一個低手續費、低滑點的交易途徑。

當前,Curve在各條鏈上共有89.3億美元的流動性,與2022年1月5日的243億美元相比下降63.3%,與兩年前的1275萬美元相比增加約700倍。

Bancor

Bancor的白皮書發布于2017年2月,它是流動性資金池的發明者,創造了市場上最早的AMMDEX。從BancorV2開始,支持提供單邊流動性和無常損失補償。

Bancor最初的愿景是為長尾資產提供與BNT綁定的流動性,因此在產品上,Bancor與UniswapV1類似。在Bancor3之前,所有代幣都只能和BNT組成交易對。在資金利用率越來越高、交易手續費越來越低的今天,這種所有交易都需要通過中間代幣BNT來完成的方式已經不合時宜。

AOFEX商務副總裁Vivian:DeFi走向大眾的最重要的一步是AMM自動做市商機制和流動性挖礦的玩法:據官方消息,AOFEX商務副總裁Vivian在《佟掌柜的朋友們·海外項目專場》圓桌會議上主題為“新格局競爭下 區塊鏈生態中各類角色如何搶灘市場”表示,DeFi走向大眾的最重要的一步,始終是AMM自動做市商機制和流動性挖礦的玩法,這兩者都是傳統金融無法實現的新東西。自動做市商機制讓新的資產從發行到流通的過程變得非常短,也真實地反應出用戶對資產的實際價格預期。流動性挖礦則讓每一個普通用戶都可以參與其中獲取收益,直接促成了DEFI項目的火熱。AOFEX為了也開設了專門的DEFI挖礦參與通道,用戶將幣抵押在平臺,平臺再去選擇安全優質的項目參與,并且把收益給到用戶。

AOFEX數字貨幣金融衍生品交易所,旨在為用戶提供優質服務和資產安全保障。[2021/4/26 21:00:20]

今年5月,Bancor3上線,引入了一種新的Omnipool架構,將所有代幣的流動性整合到一個單一的虛擬vault中,可以降低gas成本、提高效率,交易以最佳交易路徑進行,而不再必須通過BNT。當前Bancor中的流動性為6.2億美元,與2021年5月10日的24.2億美元相比下降74.4%。

Synthetix

Synthetix誕生于原來的穩定幣項目Havven,后來在2019年2月改變貨幣政策。Yearn的創始人AndreCronje曾在推特上表示,「Kain和Synthetix發明了流動性挖礦」。Synthetix創始人Kain回應稱,其靈感來自于Livepeer和Fcoin。當時還沒有「流動性挖礦」一詞,而被稱為「LP獎勵系統」。

Gate.io將上線SASHIMI流動性DeFi鎖倉GT理財:根據Gate.io信息,Sashimi將上線GT鎖倉挖礦,包括GT/ETH交易對和GT/sashimi交易對。

據了解,此次更新將在征求社區意見和等待48小時鎖定期后生效。生效后GT將上線Sashimi流動性挖礦平臺,去中心化平臺的用戶可以通過抵押GT獲得收益回報。Gate.io平臺同時將上線SASHIMI流動性挖礦理財產品。詳情可關注Gate.io理財寶。由于DeFi類產品風險較高,投資請務必注意風險。[2020/9/13]

Synthetix是一個合成資產協議,主要通過超額抵押SNX代幣來合成正向或者反向的加密資產、指數、股票等,最主要的是合成資產是穩定幣sUSD。sUSD的發行量為9870萬,與兩年前的753萬相比增長了12.1倍,與2021年8月25日的高點3.29億相比下降70%。

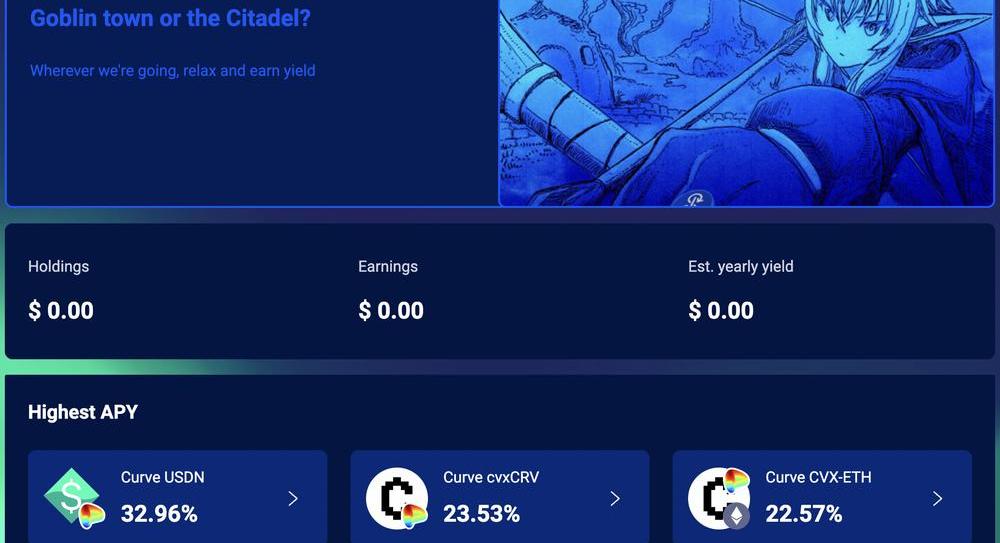

Yearn

Yearn是流動性挖礦后的產物,上線于2020年7月,開創了代幣公平發放的模式。Yearn也是收益聚合器類的一個代表性項目,通過將用戶資金集中起來,參與Curve等協議中的流動性挖礦,從挖礦收益中提取一部分的績效費作為協議收入。Yearn鎖定有一定量的CRV代幣,因此參與用戶可以獲得比自行挖礦更高的收益率,也可以省去復投的gas費。

由于Convex等競爭者的加入,且流動性挖礦也因為收益率下降而逐漸失去吸引力,Curve3pool、AaveV2USDC存款、CompoundUSDC存款三者組成的DeFi無風險收益率已跌至1%附近,Yearn的市場逐漸縮小。

Yearn的收益受管理的資金規模影響,當前TVL為11.9億美元,與2021年12月4日的高點69.1億美元相比,已經下降82.8%。因為收入的下降,但每個月仍然需要花費運營費用,Yearn從今年開始一直處于虧損之中。可參考我們此前的文章:《Yearn數據解讀:存款多來自合作協議,今年來連續虧損2個月》。

MakerDAO

MakerDAO是最早的DeFi項目之一,一開始推出的穩定幣是單抵押SAI,2019年11月啟用現在的多抵押穩定幣DAI。

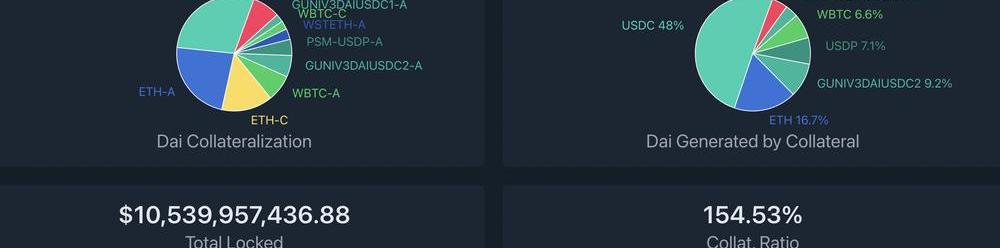

在2020年3月12日的市場暴跌之后,MakerDAO積極地擴展了支持的抵押品。現在MakerDAO中支持4種DAI鑄造方式:超額抵押;錨定穩定模塊;現實資產抵押;直接存款模塊。其中,通過錨定穩定模塊鑄造的DAI占據DAI總量的將近一半,為DAI提供了足夠的退出流動性,也使得DAI和中心化穩定幣越來越接近。

作為一種軟錨定于1美元的穩定幣,DAI在價格穩定方面很少讓人失望,幾乎沒有發生過長期低于1美元的情況。在2020年3.12極端行情中,出現10%的溢價,之后增加了更多的抵押品,且引入了錨定穩定模塊,以后即使出現極端行情,這種情況也幾乎不會再出現。

目前,DAI是市值最大的去中心化穩定幣,發行量為67.6億,與2022年2月15日高點103.8億相比下降34.9%,與兩年前的1.29億相比增加約51倍。

Aave

原名EthLend,2017年進行融資,2018年宣布推出Aave品牌,2019年第二季度上線強制平倉機制,此后又進行過多次升級。最新的AaveV3提升了用戶資產在各個網絡之間的流動性和資本效率。AaveV3已經部署到Polygon、Fantom、Avalanche、Arbitrum、Optimism、Harmony這幾個網絡上。

如今,Aave的業務仍在集中在以太坊主網、Avalanche、Polygon三個網絡的AaveV2中,AaveV3在各個網絡中的存款均不足1億美元。當前AaveV2在各個網絡中的總存款為125.6億美元,總借款36億美元,TVL89.6億美元。總存款與峰值時2021年10月26日的315.9億美元相比下降60.2%,與兩年前相比增加161倍。

Compound

Compound于2018年9月份上線,也是最早的DeFi項目之一,之后在2020年6月份推出了治理代幣,通過「借貸即挖礦」的方式開啟了「流動性挖礦」的熱潮。

但是Compound在后續發展中缺乏創新,也沒有抓住多鏈發展的機會,CompoundChain一直沒有正式上線,逐漸被Aave拉開差距。

Compound在運行過程中還出現過一些小問題,如2020年11月26日,CoinbasePro上DAI的價格上漲至1.34美元,導致Compound預言機價格異常波動,引發超過8000萬美元的加密資產被強制清算。2021年9月30日,在第62號提案通過并執行后,合約內有一個錯誤,導致應該緩慢分發的COMP代幣被錯誤發放,約28萬枚COMP受到影響,當時價值8000萬美元。

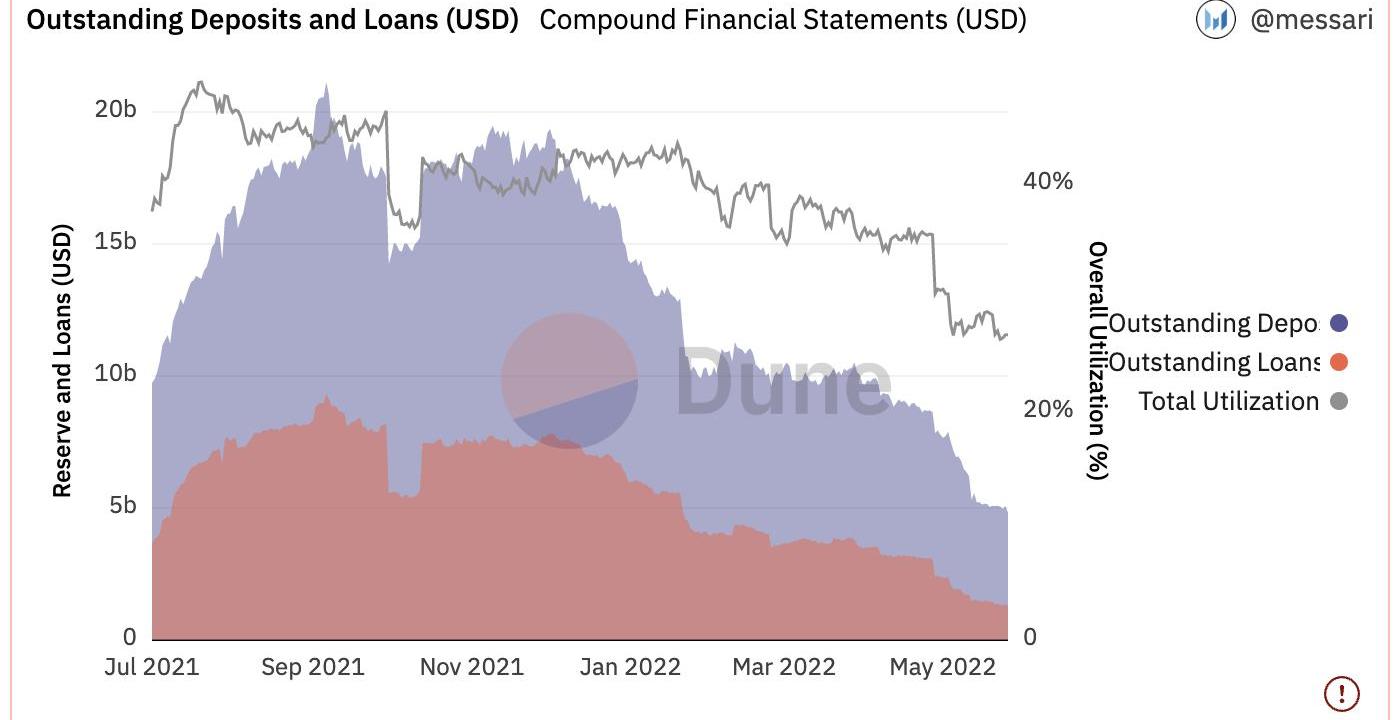

如今,Compound中共有存款約56.2億美元,借款12.9億美元,TVL43.3億美元。雖然借貸市場的體量很大,但獨立用戶數并不多,據DuneAnalytics數據統計,過去30天,Compound平均每天的存款人只有78個,借款人只有24個。Compound協議的收益來自于存貸款之間的利息差,貸款越多、利息越高,Compound的收益就越高,現在的借款量比2021年9月6日峰值時的93.1億美元相比下降86.1%。

dYdX

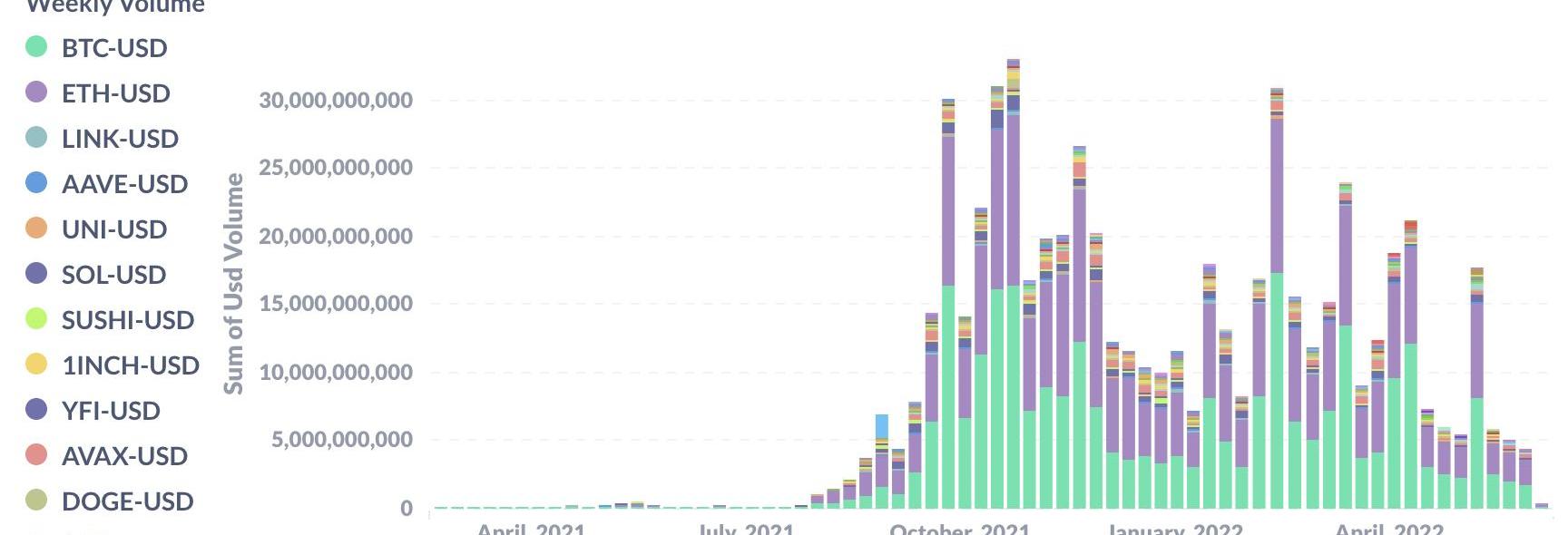

dYdX是一個去中心化交易所,為用戶提供永續合約、保證金交易和借貸服務。dYdX成立于2017年7月,2018年推出了保證金交易和借貸功能。2021年2月,dYdX在基于StarkWare的StarkEx上推出了跨保證金交易的永續合約產品,這也是dYdX現在的主要產品。

在推出治理代幣后,流動性挖礦的實施將dYdX的交易量和持倉量雙雙推向了新的高度。但是,隨著DYDX代幣價格的下跌,交易量呈下降趨勢。

以dYdX在L2上交易量較大的BTC/USD交易對為例,據官方統計,2022年5月29日~6月4日期間,一周時間的總交易量為17.7億美元。而高點時,2022年2月13日-2月19日期間,BTC/USD的交易量為172.7億美元,目前已下降89.8%。

小結

發展較好的DeFi項目Uniswap、MakerDAO、Aave等,均已有多年歷史,品牌效應帶來的護城河使它們在面對分叉項目的競爭時保持優勢。

持續的創新才能更好的占有市場,如Uniswap、Curve增加了交易的核心功能,使競爭力進一步增強。多鏈發展已成為趨勢,可幫助知名項目擴展市場。

即使近期DeFi的各項數據已經出現較大幅度的下跌,但與兩年前相比,整體TVL、Uniswap月度交易量、Aave存款等數據仍有上百倍的增長。

Tags:SWAPUNIUniswapDEFMinimal Initial SushiSwap Offeringunisat錢包教程uniswap幣賣出沒反應DEFILANCER

NFT能夠也應該成為講故事的極佳方式,那么究竟是項目方主導的「自上而下」創作好,還是同人們「自下而上」地共同創作好呢?作者在文中對兩者進行了介紹和比較;并給出了很多有趣的實例.

1900/1/1 0:00:00頭條 ▌中國工程院院士鄭緯民:元宇宙的構建需要新的計算架構5月29日消息,近日,元宇宙產業委員會共同主席、清華大學教授、中國工程院院士鄭緯民在舉辦的2022元宇宙共識大會上表示.

1900/1/1 0:00:00雖說區塊鏈是開放的系統,但是現在準入門檻正在成為一種新常態。以NFTPASS為代表的準入式玩法正在受到追捧,背后主要有2個原因:一是NFT項目需要NFTPASS.

1900/1/1 0:00:00虛擬鞋賣瘋了。 今年上半年,一家叫做StepN的Web3公司,在短短幾個月里賣了上百萬雙“虛擬鞋”。這些鞋子,以NFT的形式展現,大部分價格在5000元~40000元.

1900/1/1 0:00:00隨著各種DeFi協議的崩潰,收益率降低和代幣價格的下降,許多DeFi評論員已經開始思考,我們是否發揮出了一個開放的、無需許可的、可組合的、基于區塊鏈的金融系統的潛力.

1900/1/1 0:00:00自2019年出世以來,Rollups已經走過了漫長的道路。我們已經看到形成了兩個主要競爭者陣營,以及包含許多混合演化的其他各種有前途的Rollup理論設計.

1900/1/1 0:00:00