BTC/HKD-5.08%

BTC/HKD-5.08% ETH/HKD-6.4%

ETH/HKD-6.4% LTC/HKD-4.45%

LTC/HKD-4.45% ADA/HKD-9.73%

ADA/HKD-9.73% SOL/HKD-12.55%

SOL/HKD-12.55% XRP/HKD-7.99%

XRP/HKD-7.99%加密寒冬是一個漫長的時期,其特點是加密貨幣價格持續普遍下跌,這也阻礙了對該行業的熱情。所以寒冬來了嗎?目前,加密行業正在面臨著其年齡歷史中最關鍵的時期之一。

自2021年11月達到69,000美元的歷史新高以來,比特幣現已下跌55%。就在幾周前,第二大DeFi生態系統Terra的崩盤留下了現代歷史上最嚴重的財富損失。由于市值排名第七和第十大的Token在幾天之內蒸發,散戶、機構甚至企業投資者在LUNA和UST中的損失超過了600億美元。

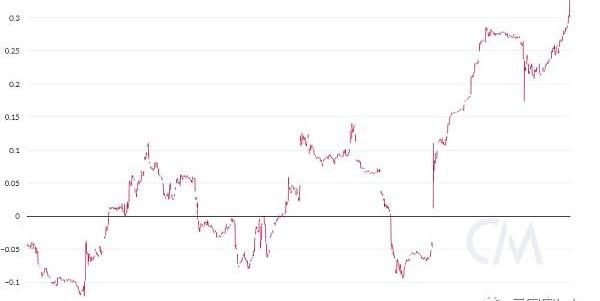

更復雜的是,加密貨幣與股票市場之間的相關性在2022年創下歷史新高,這是自二戰以來資本市場最為糟糕的一年。烏克蘭戰爭、40年以來最高的通過膨脹以及當前的貨幣政策只是過去六個月有利于看跌趨勢的一些不利因素。

直視另一個加密貨幣寒冬的不安是顯而易見的。然而,自2018年以來,該行業經歷了加速發展,當時的最后一個寒冬持續了大約18個月,數百個在ICO時代誕生的項目被凍結在我們的記憶中。

本報告將2018年的加密貨幣寒冬與當前六月的熊市趨勢進行了比較,以試圖評估加密貨幣寒冬是否即將到來,以及加密貨幣行業在未來幾個月的預期。

ICO時代和第一個加密貨幣寒冬

2017年,在ICO熱潮的推動下,加密貨幣領域正在經歷其第一個顯著的擴張階段,該熱潮以當年12月的第一次重大牛市而告終。許多現有的初創公司和新項目都利用了加密貨幣作為融資機制的新概念。

從宏觀角度來看,人們對經濟持續復蘇保持樂觀態度,2008年大蕭條留下的一些傷痕仍然可見。但科技股和數字谷仍然蓬勃發展,Epic的《堡壘之夜》年收入為85億美元,而蘋果成為最有價值的平臺。

圍繞加密貨幣初創公司的狂熱吸引了創記錄的資金進入該領域,其中大部分都來自無杠桿的散戶投資者。多家公司更改名稱以包含區塊鏈或加密這個詞,而一些企業甚至決定將其整個業務轉向區塊鏈以趕上趨勢—這令人毛骨悚然地讓人想起互聯網泡沫。

聲音 | 比特幣基金會創始成員:國會對Libra的質疑對比特幣生態產生極大干擾:據Beincrypto消息,比特幣基金會創始成員Charlie Shrem在接受采訪時表示,美國國會對Libra的質疑對比特幣生態系統產生極大干擾,國會就Libra協會質詢扎克伯格的方式“顯示出明顯的誤解”,兩個系統都打算獨立運作,這其實是一場關于公民更信任誰來管理我們的貨幣的公投。他同時強調由于中國最近涉足區塊鏈技術,這可能導致大量買家涌入市場,導致市場由看跌變為看漲。他最后表示,任何時候購買比特幣都是一個好時機。[2019/10/29]

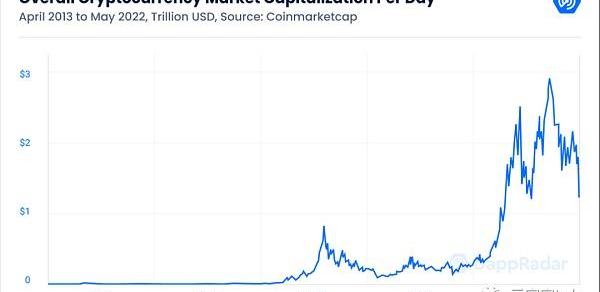

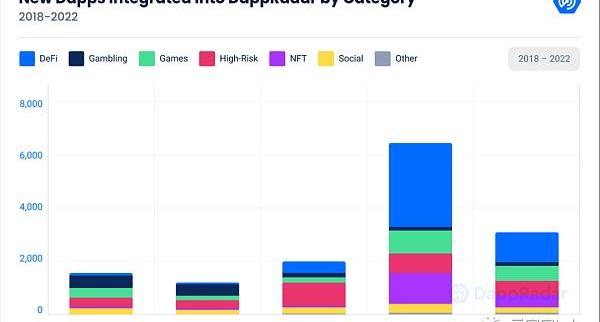

然而,與今天相比,區塊鏈行業的采用率更低,甚至更不受監管。到2017年底,只有104個Dapp上線并運行,當時加密貨幣總市值在牛市高峰期歷史上首次超過8000億美元。BCH、MIOTA、DASH和XMR等加密貨幣與BTC、ETH、LTC和XRP一起進入市值前十的Token。

缺乏監管和對業績不佳的項目投入過多資金很快使這個新興行業變得不可持續。據估計,在ICO時代構思的項目中有90%在啟動后不到六個月就失敗了。盡管如此,成為當今行業中流砥柱的項目,如Decentraland和Enjin都是由于ICO而誕生的。

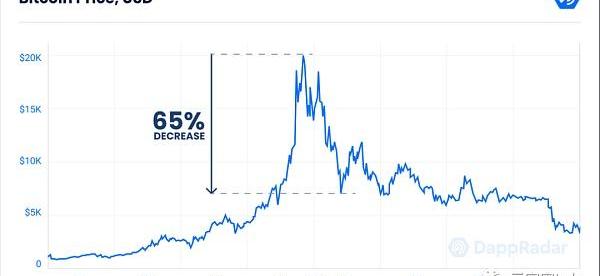

多個騙局和失敗的項目給整個行業帶來了不確定感。在BTC的價格創下歷史新高,在2017年12月達到近20,000美元之后,一系列事件給該行業帶來了足夠的壓力,使有史以來最大的牛市變成了艱苦的加密貨幣寒冬的開始。

在BTC創下歷史新高的同時,全球最大的衍生品交易所CME推出了第一個基于比特幣的期貨,機構投資者大量做空比特幣,對數字資產施加了前所未有的拋售壓力。

此外,在接下來的幾個月里,有關中國、韓國和其他亞洲國家可能會禁止加密貨幣交易的傳言以及損失5.3億美元的Coincheck黑客事件,導致了日本場外交易所停止,引誘空頭重返市場。

動態 | 美國國稅局計劃通過開源搜索、訪談、電子監控等措施來確保對比特幣的納稅:根據美國國稅局刑事調查部門的一份報告,美國國稅局計劃通過對納稅人的親朋好友進行訪談、搜索社交媒體帖子、發出傳票等措施來全力識別和起訴加密貨幣稅收犯罪行為,以確保對比特幣的納稅。Apple、Google和Microsoft在內的頂級公司也調查范圍內。該文件建議美國國稅局特工進行對納稅人的親朋好友訪談,并進行開源搜索、電子監控來確定納稅人是否進行比特幣交易或持有比特幣的余額變動情況。此外,美國國稅局還可能審查Facebook、Twitter等社交媒體平臺,以查找公開的BTC和ETH地址。(cryptoslate)[2019/7/9]

結果,比特幣的價格暴跌至7,700美元,從2017年12月達到的ATH損失了65%的價值。過度杠桿化的散戶投資者損失的資本金融以及即將到來的監管不穩定的市場的不確定性導致了殘酷的寒冬凍結了大部分仍處于萌芽狀態的ICO行業。

2018年的加密貨幣寒冬是一個持續近18個月的低谷期。除了持平的數字外,這個周期的特點是興趣和參與度很低甚至沒有。投資者的興趣在2019年7月恢復,當時BTC的價格超過10,000美元大關,開始了一個復蘇期,此后不久,當COBID流動性緊縮在2020年3月使市場崩盤時,該復蘇期就脫軌了。

2018年的加密寒冬是由行業本身固有的一系列因素促成的。ICO時代的高失敗率帶來的不確定性、過度杠桿化的個人投資者形象以及對即將出臺的法規的懷疑為加密貨幣的寒冬創造了完美的環境。那么,四年后歷史會重演嗎?

加密寒冬:沒有冬眠,隨時建立

在將當前的市場情況與2018年進行比較之前,有必要了解區塊鏈行業是如何發展到現在的狀態的。之前的加密寒冬成為蓬勃發展的Dapp生態系統的關鍵時期,我們今天所知道的這個行業的基礎就是在這一時期奠定的。

分析 | 以太坊交易量暴增 ERC20代幣市值與以太坊對比值持續減少:據TokenGazer數據分析顯示,截止5月15日0時,以太坊24H價格區間為$204.37—$213.16,交易量為$14,159,422,847,總市值為$21,751,218,423,以太坊總市值環比昨日增加了2.27%,而交易量增加了42.16%。當下ERC20代幣總市值約為以太坊總市值的59.10%,較昨日減少了4.61%。以太坊與比特幣的關聯度維持相對不變,目前關聯值為0.85。ERC20活躍地址數方面,排名前5的代幣為DAI、USDC、HT、TUSD、ZRX,其中最高值為1884,最低值為953。[2019/5/15]

盡管呈下降趨勢,引領區塊鏈領域的項目仍致力于構建和增強其產品。以太坊、EOS和比特幣的閃電網絡等網絡實現了重要的里程碑,而包括AxieInfinity、ETHLend甚至DappRadar在內的Web3項目則在對該領域缺乏興趣的時期成功推出。

經過18個月的持續奮斗,加密行業開始出現好轉跡象。人們對這個空間重新產生了興趣,價格開始回升。然而,另一個挫折組織了加密貨幣的復蘇,因為COVID幾乎影響了每個行業。

2020年3月,由于供應鏈的大規模中斷和全球范圍內的密集封鎖,全球市場開始崩潰。BTC的價格在一天之內下跌了近50%,而標準普爾500指數在兩周內下跌了23%,對另一個寒冬的恐懼是真實的。

盡管情況復雜,但亞馬遜、Netflix、Zoom和Peloton這幾個垂直行業利用了我們作為一個社會所經歷的加速數字化,導致了科技股的價格飆升。同樣,Dapp行業開始形成,領先項目在經過兩年的建設后展示了他們的增強產品。

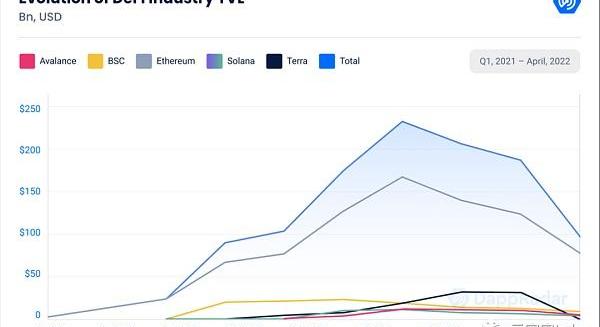

2020年夏季,DeFI出現了大量項目,展示了去中心化金融生態系統的潛力。Curve、MakerDAO、Uniswap、PancakeSwap以及其他一些DeFi玩家為數十億的空間鋪平了道路,這些空間剛剛學會了以食物命名Token,Dapp行業的敘述已經完全改變。?

動態 | 德國法院對比特幣的法律地位提出質疑:據CCN報道,德國聯邦金融監管局(BaFin)將比特幣歸類為金融工具,但隨后法院裁定否認了這一分類,并裁定這種加密貨幣不符合《德國銀行法》(KWG)的定義。[2018/10/25]

與此同時,拜登和鮑威爾的擴張性貨幣政策在短短兩年時間內就印制了歷史上所有美元的80%,注入經濟以刺激支出的資本量使散戶和機構投資者將注意力轉向加密市場。

到2020年10月10日,BTC的價格從COVID底部飆升了120%,自2018年初以來首次超過了12,000美元。對區塊鏈行業的興趣又回來了。采用率、消費者信心和資本投資均有所上升,推動了下一輪牛市的開始。在短短六個月內,BTC的價格上漲了134%。

DeFi、NFT和游戲助推2021年牛市

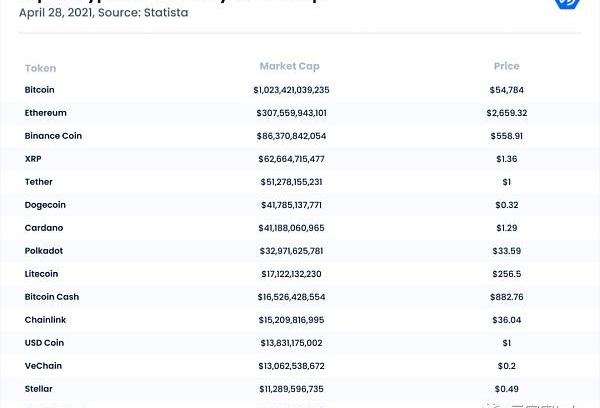

到2021年,加密寒冬已成為遙遠的記憶。牛市使BTC飆升至60,000美元以上,加密貨幣市值在當年4月首次突破2萬億美元。BTC、ETH鞏固為前兩大加密貨幣,BNB、USDT、DOT、ADA、UNI、LINK展現行業新面貌。

此事,Dapp行業開始收獲兩年前冬季播下的種子。該行業的三個主要類別—DeFi、NFT和游戲,在2021年的大部分時間里都呈現出指數級增長,吸引了數百萬新用戶和數十億美元的投資。Web3范式,如多鏈互操作性和通過游戲賺錢等方式得到了充分展示。

例如去年11月,DeFi領域的所有協議中鎖定在其智能合約中的價值超過了200億美元。多鏈范式幫助Polygon和Avalanche等區塊鏈成為鎖定數十億價值的DeFi生態系統的宿主。

俄羅斯電能過剩,對比特幣礦工移民境內表示歡迎:由于俄羅斯地區電能過剩,即使在用電高峰仍有40%的電能未被有效利用,所以俄羅斯預計將在今年夏天開放迎接比特幣礦工移民境內。而為進一步吸引礦業投資者來到俄羅斯,當地的加密貨幣和區塊鏈協會還邀請了中國和斯洛伐克的專家進行過會討論。[2018/1/21]

NFT也爆發了,因為該空間去年產生了超過220億美元的交易量。與此同時,前100個最有價值的以太坊收藏品的市值估計為167億美。Beeple、Pak和Fewocious等NFT藝術家將NFT帶入了主流舞臺。CryptoPunks和BAYC等系列成為一種文化現象,具有吸引名人和品牌進入該領域的力量。隨著NFT支持所有權和身份驗證,這個區塊鏈用例的潛力被揭示了出來。

與NFT類似,基于區塊鏈的游戲在2021年呈指數級增長。AxieInfinity、Upland和AlienWorlds等游戲dapp用加密貨幣和NFT補償他們的玩家,創造了新的收入來源。這類游戲的流行,尤其是在新興經濟體中的流行,催生了“P2E”的概念。

隨著該行業似乎準備好利用其最近的擴張,Facebook的品牌重塑圍繞元宇宙敘事創造了一個新的炒作周期。元宇宙相關的加密貨幣和NFT的需求出現了明顯的增長,從而產生了可觀的價值評估。在2021年第四季度,元宇宙dapps從超過50,000名獨立交易者那里產生了超過3.3億美元的NFT銷售額。風投和其他投資者在基于區塊鏈的元宇宙和游戲項目上投入了創紀錄的資金。

去年11月,區塊鏈行業達到了目前的天花板。BTC達到69,000美元,一年內增長360%。以太坊和大多數加密貨幣市場也在同月達到頂峰。Meta宣布后,加密貨幣市值超過2.8萬億美元,整個行業都充滿了樂觀情緒。

復雜的宏觀情景觸發了當前的熊市

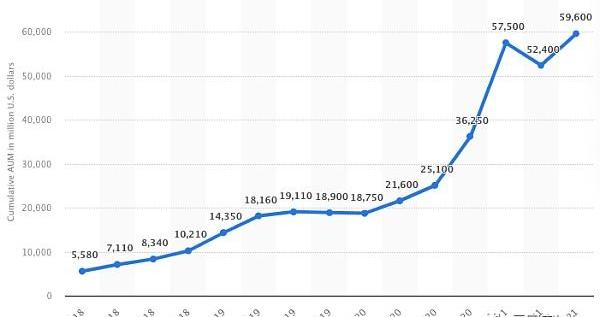

將時鐘向前推進到2022年,Dapp行業的狀況比四年前要好得多。數百個Dapp每天吸引超過250萬個活躍錢包,分布在50多個區塊鏈生態系統中。投資者的情況也完全不同,機構和企業投資者現在主導著加密領域。隨著加密衍生品的普及,累計管理的加密資產數量接近600億美元。與此同時,風投和私人投資者已經向區塊鏈項目投入了超過300億美元,其中三分之一用于游戲和虛擬世界項目,以幫助他們建立Web3元宇宙的基礎。

但從宏觀角度來看,情況與2018年有所不同。烏克蘭戰爭加劇的負面影響對全球市場構成嚴峻挑戰。此外,年初對美聯儲即將加息以應對通脹上升的懷疑在幾周前得到了證實,當時美聯儲兩年來首次加息0.5%。

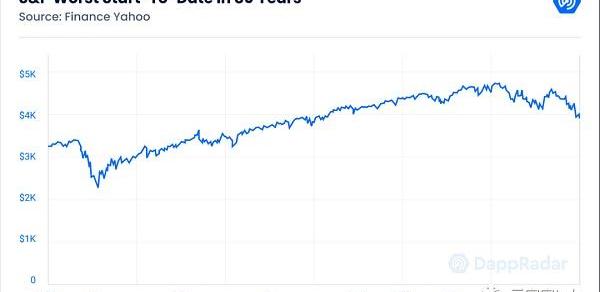

此外,驚人的連續印鈔的后果已經造成了損失。標準普爾500指數開局自二戰以來達到最糟糕階段,通脹已達到近50年來的最低水平。這些宏觀經濟因素的總和正在導致市場陷入看似衰退的境地。?

宏觀經濟形勢阻礙了由元宇宙炒作周期推動的牛市趨勢。盡管dapp行業在過去四年中觀察到了令人印象深刻的演變,但自11月創下歷史新高以來,比特幣的價值已經下跌了55%。Terra情況給即將首次經歷宏觀經濟衰退的加密貨幣市場帶來了更大的壓力。?

寒冬來了嗎?

比較導致2018年加密貨幣冬天的一系列因素與我們現在看到的情況存在顯著差異。首先,區塊鏈行業已經從一小群孤立的網絡發展為一系列相互關聯的生態系統,每天吸引數百萬用戶。三個主要類別—DeFi、NFT和游戲蓬勃發展成數十億美元的垂直領域。?

同樣,投資者的形象也從主要是散戶投資者轉向具有更大經濟實力的大型機構和公司。對該領域的認識比以往任何時候都高,幾乎所有主要運動項目都出現了加密贊助,全球多個城市的Web3產品廣告牌都出現了這種情況。比特幣已被用作法定貨幣,并可能成為委內瑞拉、阿根廷等面臨惡性通貨膨脹的國家的對沖工具。

NFT也是如此。這種類型的數字資產正在與股票和加密市場脫鉤,被證明是近期歷史上最具彈性的資產之一。與藝術類似,藝術在歷史上一直是最抗拒的投資工具之一。建立在元宇宙前沿的Web3品牌的崛起顯示了該領域的有機增長。YugaLabs、TheSandbox和RTFKT等Web3品牌已與眾多零售巨頭合作,包括阿迪達斯、耐克、匯豐銀行、華納兄弟等。我們正在目睹來自領先的Web2項目的人才外流到區塊鏈世界。

盡管區塊鏈行業變得如此重要,但挑戰依然存在。Terra的崩潰使該部門陷入癱瘓。除了DAI和其他一些Token之外,包括Tether在內的許多穩定幣在高波動期間都難以維持其掛鉤。一般來說,算法穩定幣和空間的信任水平可能會阻止智能資金進入被削弱的DeFi空間。安全和法規是其他需要盡快特別關注的話題。

除了區塊鏈固有的這些挑戰之外,股票和加密市場之間創紀錄的高度相關性帶來了另一個負擔。如前所述,資本市場經歷了自1940年代以來最糟糕的一年開局。Netflix、Facebook、Roku、Wix和Robinhood等高飛科技股的價格大幅下跌,但有一些例外。隨著經濟衰退的可能性越來越大,資本市場的短期前景看起來并不樂觀。

加密寒冬來了!

在評估了當前情況并將其與2018年進行對比后,盡管dapp行業的成熟度和Web3社區的加速擴張,加密貨幣的冬天可能已經來臨。?宏觀經濟形勢,再加上Terra的崩盤,對于已經面臨Meta牛市回調階段的加密貨幣市場來說可能太過分了。然而,由于采用水平,對該行業的興趣應該不會像2018年那樣下降。

比特幣、NFT和其他加密貨幣作為一種具有獨特經濟屬性的新型數字資產,應繼續受到需求。此外,企業和政府的采用將迫使立法者制定政策來規范數字資產,從而成為主流媒體的頭條新聞。

此外,有必要考慮加密市場是由周期組成的。任何行業保持持續增長都是不可持續的,整合和投降周期是健康的,可以在市場內創造金融穩定。在Meta炒作周期之后,預計會出現回調。然而,烏克蘭戰爭引發了一場金融危機,當時股票與加密貨幣的關聯度比以往任何時候都高。

引用ElonMusk的話:“經濟衰退不一定是壞事。我經歷過其中的一些。往往會發生的情況是,如果繁榮持續太久,就會出現資本配置不當。它開始在傻瓜身上下雨。”?類似的情況也適用于加密貨幣寒冬,這段時期應該被視為凈化市場的機會。成功的項目將在艱難時期繼續建設,而空項目將一蹶不振。

對于新手來說,加密貨幣的冬天可能會感覺泡沫已經破裂,但事實并非如此。區塊鏈行業過去已經經歷過加密寒冬,但一直保持彈性。盡管該領域即將經歷第一次衰退,但在多個垂直領域展示的成熟度使加密領域處于良好的位置,可以抵御長期的熊市。?

現在的主要問題變成,春天離我們還有多遠?

以上就是本期《對比2022年的市場崩盤與2018年的加密寒冬》的全部內容,對于Web3或元宇宙板塊感興趣的用戶,歡迎添加微信元宇宙Lab小助手加入元宇宙Lab社區與廣大的加密愛好者一同交流,社區內無廣告純消息資訊分享,讓你第一時間掌握最全最快的項目資訊與頭部項目投研信息。

Tags:加密貨幣比特幣區塊鏈NFTripple幣是數字加密貨幣嗎泰達幣和比特幣一樣嗎區塊鏈dapp開發例子apenft幣官方最新消息

金融市場本質上是一臺巨大的信息處理機器,因為它會影響數百萬個人買家和賣家的決定。或者正如本杰明·格雷厄姆所說——“在短期內,市場是一臺投票機.

1900/1/1 0:00:00DeFi數據 1.DeFi代幣總市值:511.7億美元 DeFi總市值數據來源:coingecko2.過去24小時去中心化交易所的交易量:49.

1900/1/1 0:00:00Rollup間應用的可組合性比L1更具優勢。對Rollup最常見的批判之一是它們「破壞了可組合性」,這是大多數單鏈最大化主義者的主要論點.

1900/1/1 0:00:001.DeFi代幣總市值:484.65億美元 DeFi總市值數據來源:coingecko2.過去24小時去中心化交易所的交易量:40.

1900/1/1 0:00:00簡介 目的 CryptoFundResearch的加密基金季度報告提供了該行業在季度末的概況,以及對不同時間行業趨勢的詳細了解.

1900/1/1 0:00:00如果你要繼續堅持,那么游戲規則已經改變。原文標題:《熊市來了,辭職allincrypto的我錯了嗎?》去年10月,我辭職了。當時,比特幣價格是6萬美元,標普接近新高。好家伙,今天又是另一番局面.

1900/1/1 0:00:00