BTC/HKD+0.58%

BTC/HKD+0.58% ETH/HKD+0.79%

ETH/HKD+0.79% LTC/HKD+0.63%

LTC/HKD+0.63% ADA/HKD+2.76%

ADA/HKD+2.76% SOL/HKD+3.8%

SOL/HKD+3.8% XRP/HKD+1.1%

XRP/HKD+1.1%本文中,LUCIDA聯合了SnapFingersDAO的投研小伙伴,來盤點「公鏈」篇。

引言

以太坊的巨大成功讓智能合約公鏈成為資本競相追逐的圣杯。目前以太坊仍然是智能合約公鏈里最大、最重要的平臺,但由于性能低和費用高,大量應用不適合在以太坊上運行。

新公鏈憑借性能和費用優勢承接了這些以太坊外溢的需求。尤其在2021年牛市行情中,大量應用涌現,新公鏈生態相繼爆發,從BSC到Polygon,再到Solana,同時Avalanche、Fantom、Terra生態也有大幅增長。正如VitalikButerin在推特上發表的論斷「未來將是多鏈的」,這輪牛市公鏈的增長范式或許對未來的「多鏈」格局有些許啟示。

一、2020年-2022年大牛市公鏈市場表現

公鏈是加密市場的基礎設施,也是最重要的組成部分。本文所討論的公鏈包括:智能合約平臺和跨鏈平臺,總共21條。除了Ethereum,其他選取樣本及分類如下。樣本選取的標準是市值前100,已建立起自己的生態,具有一定的關注度。

本文所研究的21條公鏈樣本

為了后續分析,我們同樣做了數據清洗和預處理的工作。

1.1公鏈價格指數的制訂

21條公鏈的價格變化多端、漲跌不一,為了讓大家更容易觀察賽道的整體表現,我們以加權算法制成了公鏈指數。公鏈指數的具體算法如下:

當日公鏈指數價格=當日標的資產收盤價*當日標的權重系數

當日標的權重系數=標的資產過去30日日均成交金額/樣本內標的資產過去30日日均成交金額

為了更方便地觀察公鏈賽道整體情況,我們將公鏈指數價格制成了圖表,并將坐標軸改成了對數坐標軸。

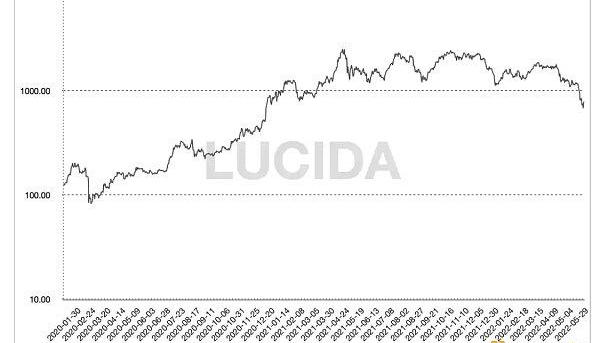

LUCIDA公鏈價格指數?

1.2公鏈賽道在牛市擁有更好的超額收益與收益風險比

在本輪牛市中,公鏈指數的最大漲幅為3013%,最低點出現在2020年3月16日,也就是312暴跌之后,最高點出現在2021年5月11日。公鏈指數的最大回撤為36.4%,發生在2021年2月18日-2021年2月28日期間。公鏈指數的熊市最大跌幅為72.5%。

24小時加密貨幣行情梳理:根據Bitfinex交易平臺數據顯示,

BTC最新成交價格41664.92元,最高價達42273.98元,最低價格40332.9元,成交量1.01萬,漲幅1.86%;

ETH最新成交價格3231.74 元,最高價達3269.63元,最低價格3183.6元,成交量9.25萬,漲幅3.36%;

BCH最新成交價格5486.03元,最高價達5550.67元,最低價格5316.89元,成交量1.02萬,漲幅2.08%。[2018/6/18]

如果我們用最大漲幅、最大回撤、熊市最大跌幅去對比同期比特幣的表現,會發現公鏈賽道整體比比特幣擁有更好的收益風險比。并且,截止目前,公鏈賽道在熊市中并沒有表現出超跌的情況,所以公鏈在熊市的防守性也并不比比特幣差。。

公鏈指數與比特幣對比?

1.3各公鏈的最大漲幅走勢分化嚴重:有千倍漲幅,也有上市即高點

接下來,LUCIDA對這21條公鏈做一下單獨的數據分析。

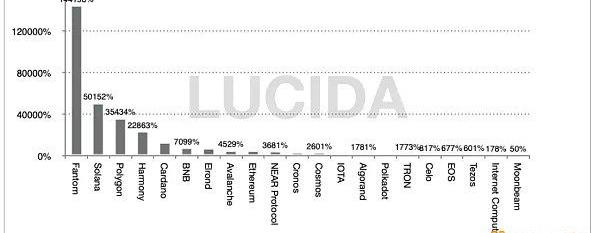

21條公鏈牛市最大漲幅柱狀圖

21條公鏈牛市最大漲幅

先看收益部分。

上圖是牛市背景下,21條公鏈的最大漲幅。第一名是Fantom,達到了144198%,其次是Solana,最大漲幅為50152%。

LUCIDA還發現,公鏈賽道的最大漲幅分布是很分散的:

第一梯隊百倍漲幅:Fantom144198%、Solana50151%、Polygon35434%、Harmony22862%、Cardano12287%?

第二梯隊:以Binance、Avalanche、Ethereum為代表,最大漲幅在100倍以內。

第三梯隊:以InternetComputer與Moonbeam為代表,上市即高點。

早間加密貨幣行情梳理:根據Bitfinex交易平臺數據顯示,

BTC最新成交價格42521.04元,最高價達48539.02元,最低價格42190.85元,成交量5.82萬,跌幅7.7%;

ETH最新成交價格3224.14 元,最高價達3821.46元,最低價格3163.37元,成交量30.2萬,跌幅10.8%;

BCH最新成交價格5770.14元,最高價達7024.48元,最低價格5682.43元,成交量6.93萬,跌幅11.95%。[2018/6/11]

所以,LUCIDA認為投資公鏈需要認真挑選,不然很可能被深深套牢。

1.4各公鏈最大回撤為60%,持續2個月,BNB是最抗跌的公鏈

說完了收益分布,再來看看風險的部分。

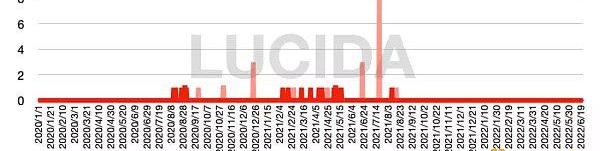

下面綠色的圖是21條公鏈最大漲幅的時間分布情況;絕大部分公鏈在2020年3月-8月開始上漲,并在2021年9月-12月陸續見頂,平均上漲周期為467天。

下面紅色的圖是21條公鏈最大回撤的時間分布情況;絕大部分公鏈在2021年2月-5月發生最大回撤,并在2021年6月-8月企穩反彈,平均回撤周期為69天,平均回撤幅度為59.9%。

值得一提的是,BNB的最大回撤只有36.9%,并且只持續了9天就收復了跌幅,堪稱牛市最抗跌的公鏈。

二、2020年-2022年牛市公鏈賽道發展格局

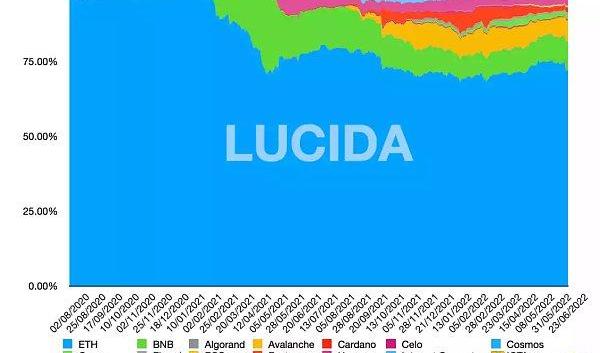

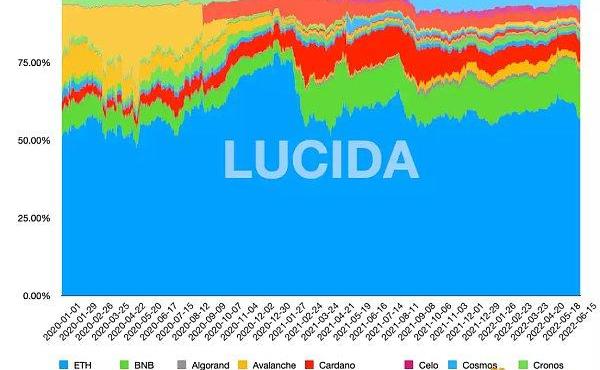

說完了賽道整體表現,LUCIDA再來梳理一下賽道內的格局。公鏈賽道中,Ethereum是當中無愧的龍頭,一直保持著超過50%的占有率。但是,如果我們以TVL占比與市值占比去拆解公鏈賽道,會發現些有趣的事。

24小時數字貨幣行情梳理:根據Bitfinex交易平臺數據顯示,

BTC最新成交價格54751.52元,最高價達54778.83元,最低價格52594.48元,成交量0.69萬,漲幅4.01%;

ETH最新成交價格4599.32元,最高價達4600.91元,最低價格4172.42元,成交量6.17萬,漲幅10.1%;

BCH最新成交價格9303.31元,最高價達9336.98元,最低價格8657.35元,成交量2.06萬,漲幅5.82%。[2018/5/14]

從2021年2月開始,Ethereum的TVL占比突然降低,BNB鏈突然崛起,并且在BNB鏈的帶動下,Polygon、Solana、Tron、Avalanche等公鏈一同擠壓著Ethereum統治地位。

各大公鏈TVL占比堆疊圖

市值統計上看,2021年2月開始,Ethereum的市值占比驟降同樣明顯。

各大公鏈市值占比堆疊圖

注:以上數據來自DefiLiama,該平臺未提供InternetComputer、IOTA、Polkadot的TVL數據,并且TVL數據僅從2020年8月開始,對TVL占比的定量計算會略有影響,但應該不影響文本的定性分析。

三、2021年牛市公鏈爆發的邏輯?

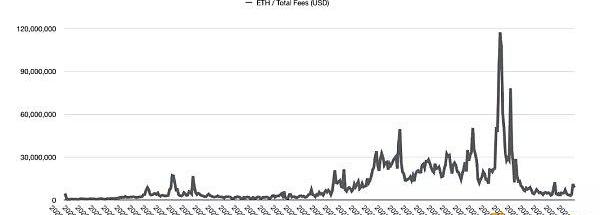

3.1DeFi造成了以太坊的過分擁擠

2020年6月DeFiSummer后,以太坊交互需求大幅提升,導致以太坊Gas飆升。Compound推出的流動性挖礦引爆了DeFi,7月以食物命名Token挖礦席卷了整個加密領域,高收益徹底點燃了整個加密世界的激情,盡管高收益未能持續,經歷一輪洗禮的DeFi在第四季度再次崛起。年底時不但大量新項目上線,同時原有頭部項目動態更加頻繁。

伴隨DeFi繁榮,以太坊每日Gas費從44.7萬美元增長至4955萬美元,上漲了100余倍,其中占比最高、增長最快的交易來自DeFi。

早間主要數字貨幣行情梳理:根據火幣Pro交易平臺數據顯示,BTC最新成交價格57557.61元,最高價59680.06元,最低價格57457.93元,跌幅3.24%; ETH最新成交價格4651.05元,最高價達4756.86元,最低價格4649.14元,跌幅1.44%; BCH最新成交價格9767.95元,最高價達10296.35元,最低價格9758.34元,跌幅4.13%。[2018/5/11]

Gas費用占比?

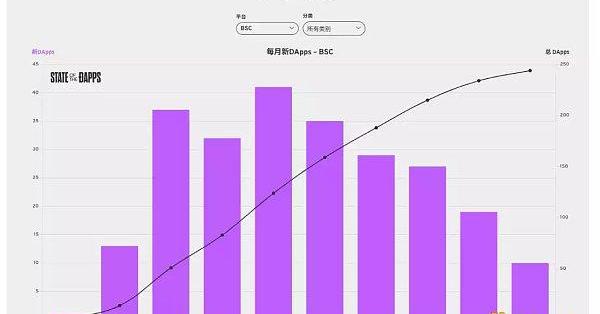

3.2BSC第一個抓住公鏈賽道的機會

以太坊Gas居高不下,DeFi造富效應如火如荼,巨大的需求給了新公鏈追趕的機會,第一個抓住這個機會的是BSC,它于2020年9月正式發布,隨后幣安宣布成立1億美元種子基金扶持BNB鏈上的DeFi項目方及開發者,進一步支持CeFi和DeFi生態協同。2021年2月2日,上線?5個月的BNBchain迎來了里程碑的一刻——100萬個獨立地址。2月9日,BNBchain鏈上轉賬次數超過160萬,超過了以太坊鏈上轉賬次數的132萬。

BNB鏈通過兼容EVM,承接了以太坊外溢的需求,又通過采用BNBToken參與項目打新,對BNBchain生態賦能。2021年2月,BNB鏈DeFi生態的爆發和BNB行情形成相互促進的呼應作用。

3.3Polygon、Fantom、Harmony、Avalanche等公鏈采用激勵機制促進發展

隨后4-5月爆發的Polygon同樣兼容EVM,和BNB鏈用BNBToken賦能的方式不同,Polygon在4月底啟動了1.5億美元的激勵基金,其中4000萬美元流動性挖礦激勵計劃直接引入以太坊頭部DeFi協議Aave,2個月時間,TVL最高上漲68倍。

生態激勵成為后續公鏈發展生態的標配。2021年9月、10月,Fantom、Harmony、Avalanche、Celo和NEAR相繼推出激勵計劃。一些公鏈選擇兼容EVM,如前文提到的BNB鏈、Polygon,此外還有Fantom,兼容EVM能更好的引流以太坊生態。

12小時數字貨幣行情梳理:根據火幣交易平臺數據顯示,BTC最新成交價格10950.47美元,最高價達11490美元,最低價格10880美元,成交量6005BTC,跌幅3.53%;

ETH最新成交價格1171.82美元,最高價達1208.89美元,最低價格1123美元,成交量49322ETH,跌幅2.61%;

BCH最新成交價格1626.63美元,最高價達1704.99美元,最低價格1594美元,成交量9470BCH,跌幅3.48%;

ETC最新成交價格30.37美元,最高價達31.91美元,最低價格29.93美元,成交量183561ETC,跌幅4.04%;

LTC最新成交價格176.78美元,最高價達188美元,最低價格174.32美元,成交量36192LTC,跌幅3.99%。[2018/1/30]

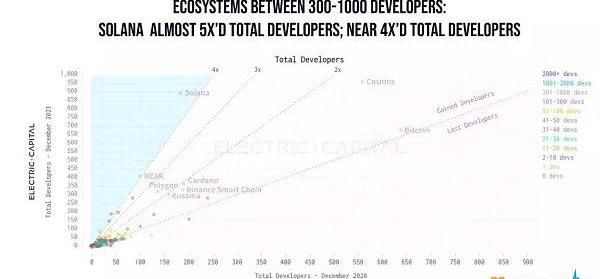

3.4Solana」輕技術、重生態「的策略,實現彎道超車

Solana是公鏈Token漲幅第一梯隊,它的崛起得益于輕技術、重生態的策略。相比Avalanche、Algorand等知名PoS公鏈,Solana選擇了較為中心化的技術方案,這使得技術實現難度大大降低,能夠快速推出滿足需求。為了使生態繁榮,Solana團隊及其投資人采取了一系列激勵措施以激勵用戶體驗他們的平臺,例如引入流動性挖礦,為開發者提供補貼,舉辦黑客馬拉松,提供捐款資金等等。

如下圖所示,Solana鏈吸引了眾多開發者。2021年,Solana生態的開發者數量及增長速度均在前列。

3.5NFT再次引爆公鏈需求

2020年下半年到2021年第一季度,NFT是最大的公鏈需求來源。

2021年第二季度,NFT接棒DeFi成為第二個帶來大量交易需求的應用領域。隨著各路明星的加入,NFT開始傳播、出圈,大量投資人及項目涌現,NFT的交易規模不斷擴大。以太坊作為第一公鏈,在資金、開發者數量、生態規模上都具有絕對優勢,因而擁有最多NFT項目。同時,其他公鏈的NFT賽道也在迅猛發展。例如Solana鏈,2021年5月市場低迷時其NFT交易量甚至逆勢上漲。目前成為僅次于以太坊的第二大NFT生態。

3.6公鏈輪動邏輯的具體原因

因此可以說,本輪牛市公鏈爆發是由應用層繁榮及以太坊擴展性不足帶來的。公鏈輪動邏輯總結起來有如下幾個原因:

-DeFi繁榮造成以太坊Gas費過高以及擁堵,這一局面延續至2021年,NFT、GameFi的輪動繁榮,持續給公鏈擴展性提出要求。

-牛市期間各類應用的巨大需求,使得技術落地快、資金雄厚的公鏈能夠占領先機,吸引各類應用加入生態。

-不同公鏈資源稟賦不同,即便同樣使用「兼容EVM/跨鏈橋+生態激勵」這一通用公式,具體的策略也不盡相同。BNB鏈和Solana使用平臺幣賦能,Polygon引入以太坊頭部DeFi協議。

-EVM兼容能更快享受以太坊成果,包括Fork協議和開發者。3.7Cosmos與Polkadot的技術難、落地慢是影響漲幅的原因之一

這里面的反例就是Cosmos和Polkadot,他們并沒有享受太多這次牛市帶來的好處,首先是公鏈技術難度高、落地慢,然后是和以太坊兼容性不夠好,需要另外建立跨鏈橋去和以太坊連接。

LUCIDA認為,這也能解釋為什么前文統計的」1.3各公鏈的最大漲幅「中,Cosmos和Polkadot的最大漲幅僅位列12和15。

四、公鏈的護城河

經過一輪牛市的洗禮,新公鏈吸引了開發者和用戶,也建立其了自己的基礎設施和應用生態。如V神所說,未來會是多鏈格局,那么各公鏈在這輪牛市過后建立其了什么樣的護城河。

4.1以太坊

以太坊在加密市場上市值排名第二,市值長期占比位于17%-22%,對于整個加密市場意義重大。《2022年第一季度以太坊生態報告》中數據顯示,以太坊穩定運行的DApp數量4011個,智能合約7220余個。

以太坊是護城河最高的公鏈,網絡去中心化程度和安全性較高,用戶量大、開發者數量多。基礎設施完善,應用種類豐富,已形成網絡效應,具備創新土壤,一直以來引領了區塊鏈應用潮流:

2015年底,以太坊提出ERC20標準,最終直接帶來由2017年lCO發行引起的牛市。2017年,智能合約的發行讓區塊鏈技術邊界有所擴展,區塊鏈作為底層技術進入主流視野。這輪行情中,以太坊市值排名第二奠定了基礎,并帶動了其他智能合約平臺及基礎設施板塊估值;ETH生態內,DAPP數量爆發,NFT、鏈游、分叉幣板塊上漲效應明顯,ETH初步成為山寨幣市場的錨定目標。

該周期中,加密貨幣總市值最高達3萬億美元,以太坊網絡的交易量超過3.6萬億美元。以太坊市值占比從2021年初的11%上漲至20%左右。這輪行情中,以太坊生態中的板塊輪動包括DeFi(DEX、AMM、流動性挖礦、抵押借貸)、NFT、Meme、GameFi、元宇宙等。

加密市場小周期中,除了NFT、DeFi熱點的延續,市場對公鏈估值邏輯的重構推升了公鏈上升行情。

以上歷程中,以太坊生態中每輪周期出現的項目都會在熊市中經歷洗牌,僅10%-20%的項目生存并發展壯大,成為下一個周期中的重要藍籌項目、常用基礎設施。

盡管多鏈趨勢下,以太坊網絡上的總鎖倉價值份額有所稀釋,二層擴容方案的落地。在新公鏈不斷分流以太坊的開發者、用戶、應用的情況下,以太坊自身通過EIP-1559升級降低了GAS波動以及ETH的增發速度,為Optimism、Arbitrum、dYdX等在內的多個L2協議拉開了舞臺帷幕。

4.2BinanceSmartChain

BSC于2020年9月正式上線。BSC的TVL在2021年第二季度突破150億美元大關后不久,由于BNB及其衍生產品的價格大幅上漲,其TVL在十天內翻了一番以上,達到350億美元。

5.19加密市場大跌之后,BSC成為黑客最活躍的攻擊平臺,連續發生6起攻擊事件,閃電貸是最主要的攻擊手法,損失金額普遍較大,幣價短時受到極大影響。隨著一系列負面催化劑沖擊市場,包括損失2億美元的Venus清算事件和價值4500萬美元的PancakeBunny閃電貸攻擊事件,創下歷史新高所產生的欣快感很快消失了。漏洞利用的增加耗盡了用戶的信心,并導致Token價格和TVL暴跌。從2021年3月起至9月,平均TVL市場份額保持在15%左右。

BNB鏈的優勢在于有擁有龐大的用戶群,還有Binance的資金、技術、人力等資源支持。缺陷在于網絡高度中心化,生態嚴重依賴以太坊開發者社區。

4.3Solana

Solana協議主網Beta版于2020年3月推出。截止目前,Solana鏈上的項目將近2700,涵蓋DeFi、錢包、NFT、基礎設施、去中心化游戲等8個主要領域以及穩定幣、DEX、衍生品等十五個細分領域。

Solana已發展出了較為完整的NFT生態基礎,比如項目工具、交易市場。MagicEden是一個基于Solana的NFT交易市場。其在開發初期選擇了非EVM的Solana進行建設,正是看重其高性能優勢,并且集中發力在游戲垂直領域。目前交易量占到整個Solana?生態的?97%以上。值得注意的是,Opensea此前僅支持以太坊,在今年四月開始支持Solana,但是其頭部項目OkayBears的絕大部份交易仍然是在MagicEden完成。

由于Solana網絡費用收入相對較低,除非dAPP和使用量增加或費用提高,否則可能無法支持基于現金流的估值模式。和BNB鏈類似,Solana網絡中心化程度也非常高。隨著用戶規模擴大,Solana網絡所顯現的持續不穩定性,并已經有多次宕機,停止出塊的事件發生。從去年到今年,Solana連續多次超長時間宕機,在不斷的事故中,大家也開始懷疑Solana的創新機制其實并沒有真正解決「不可能三角」,而僅僅是保全了「效率」而犧牲了「安全」。

五、結語

公鏈Token的市場表現既具有爆發性,又有很好的抗風險性,是資產配置中非常重要的板塊。從這一輪牛市的公鏈輪動爆發來看,盡管以太坊有先發優勢,但公鏈格局還未成定數。不論是通過生態激勵,更好的連接以太坊,或是引入爆款級應用,公鏈都能迅速占領市場份額。在公鏈正式上線或生態爆發之前早早透支預期的公鏈市場表現稍差,可以看出公鏈是由需求驅動的領域。

這一輪牛市公鏈受益于DeFi、NFT應用爆發以及以太坊處理能力不足,誰能提供新應用所需的性能支持和資金支持,就能快速發展。這個邏輯預計在下一周期會稍有所不同,原因是經過市場沉淀,穿越牛熊優質的應用會占領更多市場,相應這些應用所在的公鏈就會因此受益。

原文標題:《三年大牛市,21條頭部公鏈大盤點》

原文來源:LUCIDA??

Tags:以太坊LANASolanaSOLA以太坊價格最新消息solana幣官網下載appsolana幣什么意思solana幣

原文作者:KunalGoel,Messari分析師 OpenSea繼續主導著NFT市場格局。其去中心化競爭對手X2Y2和LooksRare雖然會激勵NFT交易并獲得了一定的成交額市場份額,但并沒.

1900/1/1 0:00:00今年,以太坊生態最關鍵的時間節點便是ETH1與ETH2的「合并」。雖然,官方沒有給出「合并」發生的確切日期,但根據V神的預測,如果一切順利,「合并」最早可能在8月進行.

1900/1/1 0:00:00本文為BitMEX創始人Arthur?Hayes總結三箭資本為何崩潰的文章,原發在作者Medium博客。當前的加密熊市標志著我第三次遭遇普遍的市場大屠殺.

1900/1/1 0:00:00金色財經報道,美國五角大樓發布了題為"區塊鏈是否去中心化,分布式賬本中的意外中心化“的報告,報告認為,區塊鏈不是去中心化的,容易受到攻擊,而且運行的是過時的軟件.

1900/1/1 0:00:00這篇文章主要探討了碳交易市場如何將地球從環境崩潰的邊緣拉回來,但從目前的表現來看,它們存在著很大的缺陷。利用區塊鏈技術的加密貨幣領域,可以幫助解決碳交易市場的許多最緊迫的問題.

1900/1/1 0:00:00原文標題:《Nansen復盤加密巨頭自救:如何阻止百億多米諾傾塌》 原文來源:Nansen 原文編譯:Katie辜,Odaily星球日報隨著前陣時間stETH脫錨事件的進一步發展.

1900/1/1 0:00:00