BTC/HKD-0.07%

BTC/HKD-0.07% ETH/HKD-0.68%

ETH/HKD-0.68% LTC/HKD-0.09%

LTC/HKD-0.09% ADA/HKD+0.14%

ADA/HKD+0.14% SOL/HKD-0.24%

SOL/HKD-0.24% XRP/HKD+1.03%

XRP/HKD+1.03%雖然期權交易是傳統金融中資深投資者的工具,但DOV可供所有類型的投資者使用,它代表了向大眾金融民主化邁出的重要一步。

DOV簡介

DeFi用戶都知道yieldfarming,畢竟在DeFiSummer的初期,由于大多數挖礦沒有鎖倉期,因此收益率都是直接從兩位數開始,甚至一直漲到了類似龐氏騙局的天文數字。

然而最初的高收益很快就消失了,因為DeFi協議主要是提供補貼來吸引用戶,當DeFi協議以「用戶使用率」的名義紛紛效仿時,我們已經看到很多項目撐不住陸續離場了。

在這個過程中,盡管一定有不少用戶獲得了短期利益,但當整個市場的資金枯竭時,勢必是由最后一波用戶來買單。

這種不可持續的回報就會導致人們去利用波動性在期權上賺收益。

期權一直是TradFi市場不可或缺的一部分,可以被投資者用來表達對方向性的觀點,并從波動中獲利,因此也像樂高積木一樣形成了不少的結構化產品。這些工具如果實施得當,可以提供卓越的風險調整資本回報,超過簡單的購買和持有點。

此外,期權已成為TradFi的重要收益來源,尤其是在股票/外匯領域,那些持有現貨的投資者會通過購買期權來對沖資產。

那么對于加密貨幣以及DeFi而言,如果想要進一步發展的話,流動性期權市場就至關重要,因為它開辟了現貨價格變動之外的另一個維度。

但話說回來,期權策略非常復雜,并不是每個人都有時間或知識去及時地執行這些策略,所以我們需要DeFi期權庫。?

DOV為用戶提供了一種途徑,把資金輕松存入到預定義的期權策略里賺取收益。

在創建DOV之前,只有合格投資者可以通過場外交易(OTC)交易或在Opyn等期權交易所自行執行期權策略,而DOV則允許投資者簡單地將資產存入金庫,然后金庫將代表投資者來執行產生收益的策略。?

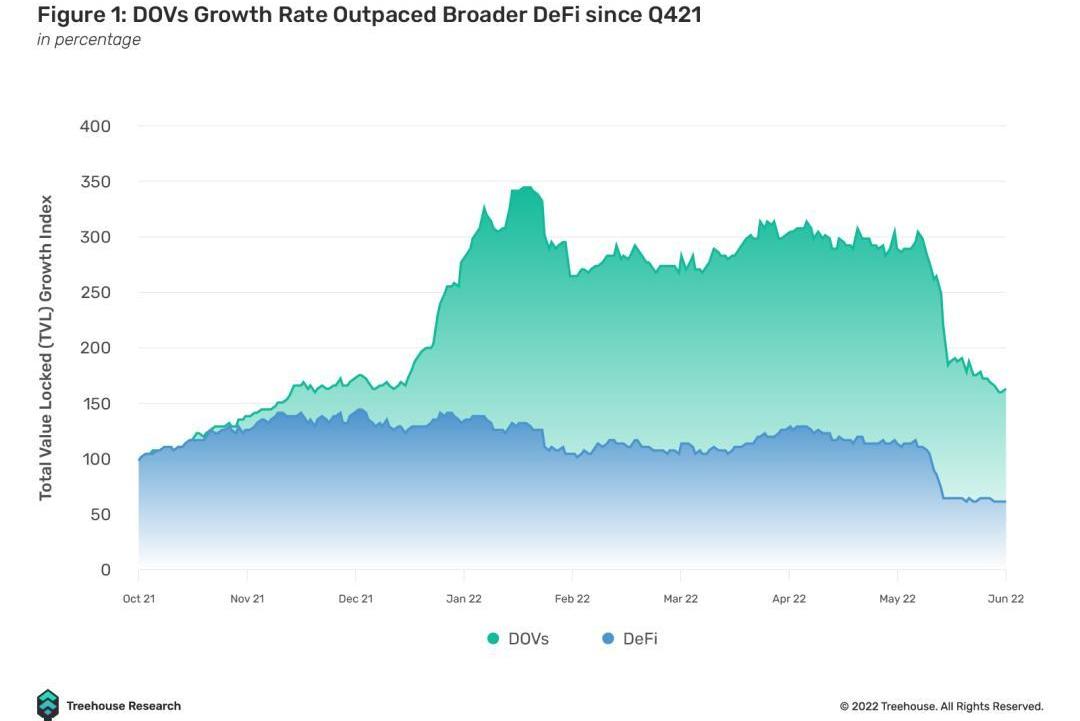

2021年第4季度以來的DOV與DeFi市場的增長率

Blockworks創始人:Coinbase Q2收入的51%來自訂閱和服務:8月13日消息,Blockworks創始人Mike Ippolito表示,由于收入策略的改變,訂閱和服務貢獻了Coinbase Q2收入的51%。

據悉,Coinbase首席執行官Brian Armstrong去年談到收入模式轉變時表示,“最終,訂閱和服務將占我們收入的很大一部分。”[2023/8/13 16:23:36]

2021年第1季度,DOV的增長速度與整個DeFi市場差不多,但是到了2021年12月,DOV開始爆發,TVL在3個月漲了3倍。盡管2022年初開始進入熊市,但仍然顯示出了韌性。

DOV最近流行并將繼續出現在DeFi領域的原因有以下幾個。

首先,DOV可以通過將基礎資產的波動性給貨幣化來產生收益。加密期權是收益的重要來源,隱含波動率往往高于實際波動率,也稱為方差風險溢價。

其次,DOV允許在DeFi上進行非線性工具的可擴展交易。

中心化交易所提供的期權是那種限價訂單簿模式,這意味著流動性會分散在不同的價位,而DOV則是將期權流動性集中在預定期限的特定或一系列執行價格上,極大地提高了流動性。而流動性的改善將不可避免地在CeFi中傳播。

在本文中,我們將研究DOV的復雜性,評估不同類型的DOV,并提供我們對前景的展望。

DOV的內部工作原理

最常見的DOV產品實施的策略是備兌看漲期權和現金保證金看跌期權。

備兌看漲期權策略是按照比當前市場價更高的執行價來賣出看漲期權,然后把賺到的期權費返還給金庫,這就是儲戶的收益。

現金保證金看跌期權也差不多,只是方向相反。

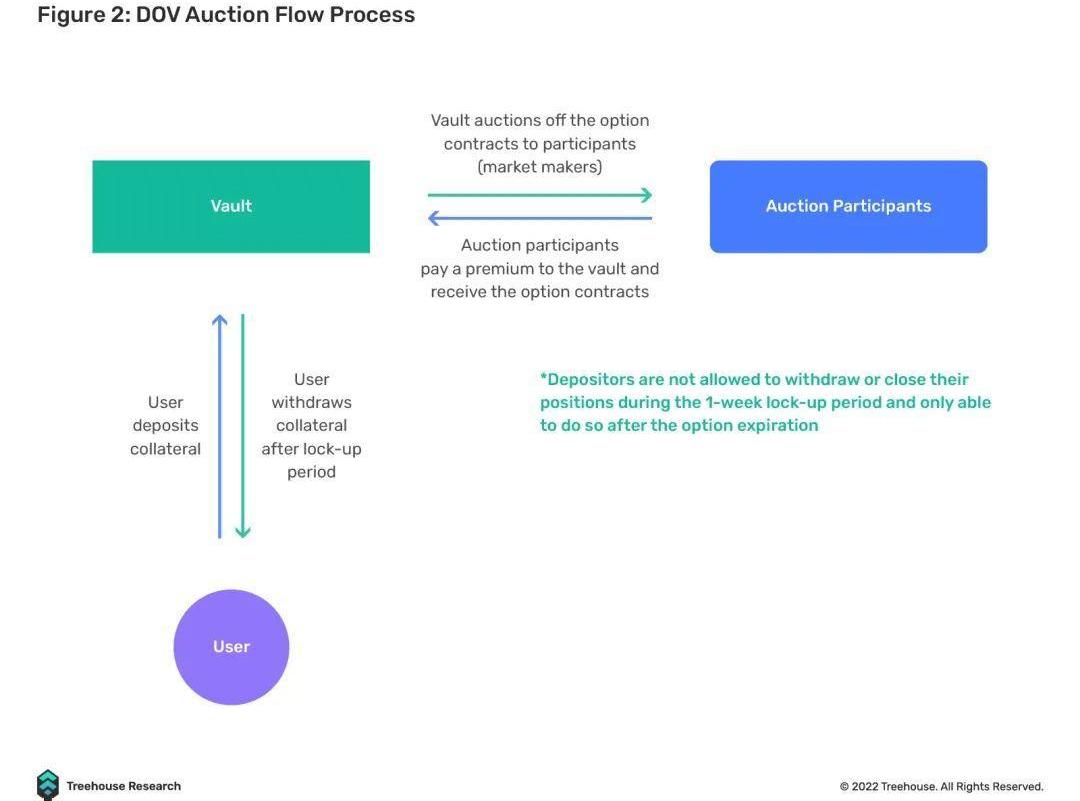

金庫向交易者開放,他們可以把資產存入他們希望參與的相應策略。一般是存入波動資產用于看漲賣出金庫,存入穩定幣用于賣出金庫。然后金庫每周都會開立期權,并在預定的日期和時間將它們拍賣給市場參與者。

不同的DOV產品都有自己的機制來鑄造并出售期權給授權參與者,但總的來說都是根據回溯測試結果來決定期權參數,例如行使價和期限,從而為存款人帶來最高的風險調整資本回報。

Terraform Labs將100枚CVX轉至新地址,仍持有870萬美元的CVX:5月9日消息,鏈上數據顯示,TerraformLabs地址剛剛將100枚CVX發送到一個新錢包,它仍然持有價值870萬美元的CVX。[2023/5/9 14:51:23]

拍賣完成后,金庫會收到期權費,到期的時候,存款人可以提取存款,或者繼續存在金庫里參加下一次拍賣。

因為策略的表現不同,所以金庫中的余額可能高于或低于前一周。

現有的DOV協議

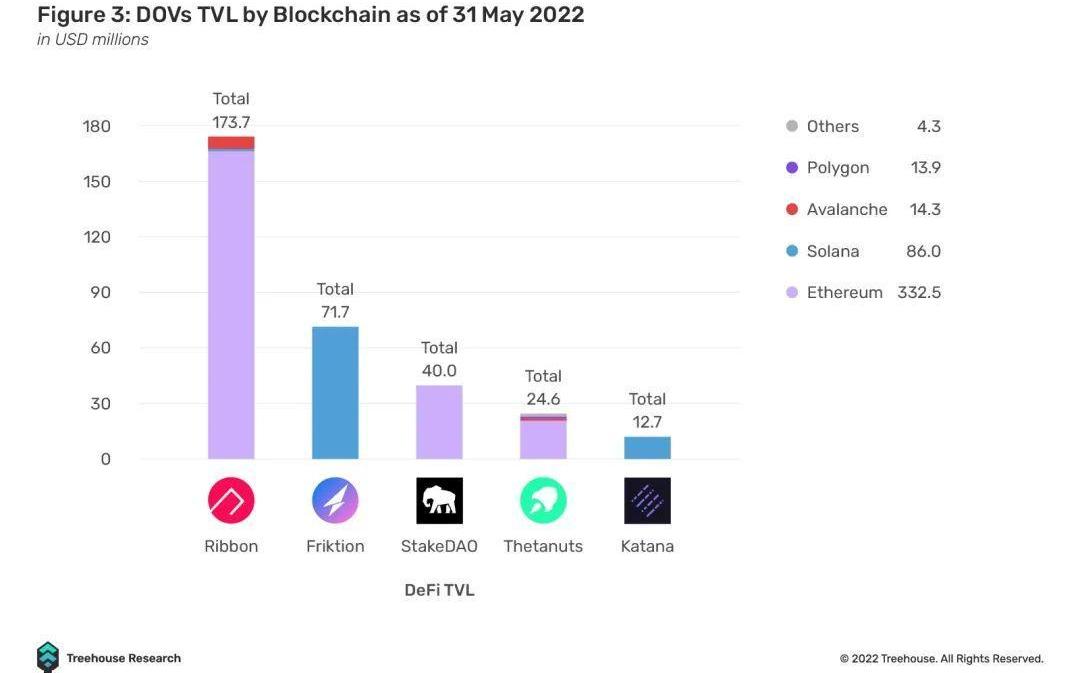

許多現有的DOV協議部署在各種區塊鏈上,具有相同的目標:為投資者創造收益。

盡管它們中的大多數具有相似的策略,但由于不同的執行機制、微觀策略和額外的收益率覆蓋,跨DOV協議的能力會有所不同。

RibbonFinance

RibbonFinance是DOV領域的先驅,允許用戶訪問用于DeFi的加密結構化產品。

RibbonFinance的旗艦產品ThetaVault讓用戶可以通過各種期權策略存入資產并賺取收益,目前提供11個不同的保險庫,涵蓋5種不同的代幣,用于看跌期權和備兌看漲策略。

RibbonFinance自2021年4月份上線以來,金庫產生了超過3800萬美元的收入,TVL峰值超過3億美元。DragonflyCapital、Nascent和CoinbaseVentures等機構參與了種子輪融資。

StakeDAO

StakeDAO最初是一個類似于YearnFinance的收益聚合器,但后來擴展到其他收益產品,例如套利金庫、staking-as-a-service和DOV。

它于2021年8月19日推出第一個期權金庫,擁有三個主要圍繞BTC和ETH的金庫,操作與Ribbon類似,都是使用Opyn作為期權市場來承銷他們的期權。?

Flow選擇了Bond為數字錢包提供支持:金色財經報道,嵌入式金融平臺Bond今天宣布,住宅房地產企業Flow已選擇Bond作為嵌入式金融平臺合作伙伴,為Flow計劃中的數字錢包提供動力,該錢包將提供差異化的金融產品。Bond的平臺使Flow能夠在Flow的數字錢包中為其社區成員提供一套獨特的嵌入式解決方案。具體功能將在以后公布。[2022/12/11 21:36:32]

StakeDAO的與眾不同在于,放入StakeDAO期權金庫的資產會立即轉移到平臺的被動收益金庫,在獲得的期權溢價之上產生額外的收益。StakeDAO還允許用戶質押從期權金庫收到的LP代幣以賺取SDT代幣,從而提高收益。

雖然Ribbon已轉向主動基金管理費用模式,但StakeDAO對資產或利潤收取零平臺費用,但收取0.50%的提款費。

StakeDAO最近一直在積極構建Curve生態系統,支持多種基于Curve的資產和策略。?

Thetanuts

Thetanuts是一種為日常投資者設計的跨鏈結構化產品協議,從根本上簡化了收益賺取過程并提供了期權敞口。

Thetanuts于2021年12月推出,現已在Ethereum、Avalanche、BNBChain、Polygon、Fantom、Aurora和Boba等鏈上可用。它通過積極部署新鏈獲得了超過2400萬美元的TVL。

Thetanuts不為其金庫收取費用,并利用鏈下拍賣對QCPCapital和Paradigm等期權交易公司進行拍賣,這使得他們能夠提供差異化的期權,因為它們不受鏈上抵押品可用性的限制。?

Thetanuts最近完成了由三箭資本、Deribit、QCPCapital和JumpCrypto領投的1800萬美元種子輪融資。?

Thetanuts通過Stronghold策略從其他DOV協議中脫穎而出。

Stronghold是多個Thetanuts基本金庫的聚合,以創建一個指數代幣,代表組成金庫的按比例公允價值。通過將代幣兌換為Stronghold索引代幣,投資者實質上是投資于協議基于回測和定期調整參數而優化的策略池,這類似于波動性風險溢價收獲對沖基金,但它是在鏈上且不收費。

哈薩克斯坦啟動加密貨幣交易所試點項目,將允許交易所開設銀行賬戶:6月16日消息,哈薩克斯坦將在Astana國際金融中心經濟特區啟動一個加密貨幣交易所的試點項目,將允許加密貨幣交易所開設銀行賬戶,交易所將有機會于2022年在Astana國際金融中心合法運營。(Cointelegraph)[2022/6/16 4:32:30]

Friktion

Friktion是目前在Solana網絡上的DeFi投資組合管理產品協議,為DAO、個人和傳統機構提供風險調整后的收益生成策略。

Friktion的原生投資組合策略“Volts”是對“Vaults”一詞的演繹,允許投資者通過衍生品套利和波動率策略獲得收益。

Friktion于2021年12月推出,交易量為22億美元,并提供DeFi中最大的期權市場——涵蓋35種資產。

Friktion使用Inertia和Entropy(奇異衍生品DEX)用于他們的鏈上結算。此外,Friktion還為所有用戶構建了一個機構分析平臺,以分析每個金庫的性能及其各自的策略。

Friktion去年12月從JumpCrypto和DeFianceCapital等公司籌集了550萬美元,Friktion已經發展成為Solana最大的結構化產品協議。

Friktion的產品范圍從產生收益的保險庫擴展到整體投資組合管理服務,重點是風險管理產品:例如Volt#05,它將幫助資金池提供商對沖無常損失,同時獲得高收益機會的好處。Friktion還提供delta中性策略,這些策略通過他們的系統自動進行delta對沖,此外還有定向策略,例如帶有delta的備兌看漲期權和看跌期權。

Katana

在贏得2021年SolanaIGNITION黑客松后,Katana于2021年12月正式啟動。它已成功建造了14個不同的保險庫,支持與Friktion類似的資產。

Katana金庫鑄幣廠在Zeta上代幣化價外期權,并通過競爭性報價請求(RFQ)拍賣流程將其出售給做市商。Katana的TVL目前為1100萬美元。

瑞士名表制造商泰格豪雅:美國市場接受比特幣、Shiba和5種穩定幣支付:金色財經報道,LVMH 旗下的瑞士奢侈手表品牌泰格豪雅 (Tag Heuer) 宣布旗下美國市場官網將支持 12 種主要加密貨幣和 5 種穩定幣作為支付選項,之后很快允許更多數字貨幣支付。據悉,泰格豪雅已經與支付服務提供商 BitPay 合作提供相關服務,目前這種全新支付方式接受Exodus Wallet、Ledger Wallet 等加密錢包,雖然交易無最低消費要求,但支付上限為 10,000 美元。泰格豪雅首席執行官 Frédéric Arnault表示,該公司自比特幣誕生以來就一直關注比特幣,最近加密市場的起起落落并未改變其對數字貨幣作為一種變革性技術的看法,本次接受加密支付是泰格豪雅進軍 Web3 的開始。(cryptopotato)[2022/5/23 3:34:33]

最近,Katana宣布了由Framework領投的500萬美元種子輪融資,將用于幫助協議擴大規模,成為DeFi中事實上的收益生成層。

DOV周圍的潛在問題

雖然DOV有可能徹底改變yieldfarming并將結構化產品向大眾開放,但它們也有潛在的缺點。TradFi股票空間中的DOV和系統性波動性拋售策略可能彼此相似。后者見證了期權賣家的幾次爆炸,特別是在2016年至2018年的長時間低波動之后,波動性最終均值大幅回升,在此期間,參與者過度擁擠的市場采用了相同的波動性賣出策略。隨著DOV空間的擴大,它可能會面臨同樣的問題。除此之外,資本效率低下和搶先運營問題可能是DOV在吸引更多TVL之前要解決的下一個障礙。

資本效率低下

自現代金融鼎盛時期以來,波動性拋售已經走過了漫長的道路,但它也經歷了相當多的崩潰。幸運的是,今天大多數去中心化的期權金庫都需要完全抵押。

例如一個ETH看漲保險庫將要求投資者將標的ETH存入保險庫,并以低于所存抵押品的名義金額賣出期權,這是為了防止裸賣空,并保護投資者在該策略未使用杠桿時損失超過他們所擁有的,然而提高安全性的代價是低回報。

與直接出售期權相比,DOV不允許持有人在到期前平倉,這意味著如果投資者希望在到期前獲利,他必須進行抵消交易。

對于不介意delta敞口的散戶投資者來說,鎖定的ETH是一種機會成本,因為它可能會在其他地方產生收益來迭加回報。

正在對解決DOV的資本效率低下問題進行改進,最終必須在資本效率和投資者保護之間取得良好的平衡。

例如,RibbonFinance正在考慮降低期權金庫所需的抵押品。此外,RibbonFinance已經與LidoFinance的LiquidStaking功能集成,允許金庫存款人同時獲得ETH質押獎勵期權費。

DOV的搶先運行

與任何其他資產一樣,期權價格由供需決定,期權定價的一個關鍵組成部分是隱含波動率。期權是波動性產品,表示標的資產的特定回報分布。簡單來說,如果隱含波動率很高,期權價格就會更高,反之亦然。

這是大多數DOV目前面臨的一個問題——如果每周在相同的到期時間和同一目標delta的平臺上出售超過1億美元的期權,會發生什么?結果是隱含波動率被壓縮,導致收益率受到抑制,機會主義的領先者進一步壓低了收益率。

目前,大多數DOV拍賣在周五舉行,因為做市商可以將風險轉移到周末。鑒于Deribit管理的每周期權也在周五到期,做市商可以輕松應對DOV流動,然而這使得精明的波動率交易者可以在DOV拍賣之前搶先交易,這使金庫持有人的收益率降低。

為了金庫存款人的利益,一些協議試圖改變時間。例如,Friktion協議執行時間調整為全天,以利用波動性市場動態,為用戶提供更高的風險調整后回報。除此之外,RibbonFinance是第一個去中心化并向非做市商開放投標的公司。

然而,目前的努力并沒有有效地解決供需失衡,因為買家無法在到期前解除他們的期權,這意味著他們必須在另一個中心化交易所提供額外的抵押品來平倉。

過度擁擠和表現不佳

隨著越來越多的投資者涌入期權銷售策略,發生了兩件事。

期權賣方在DOV拍賣前后的特定時間間隔內超過買方,結果就是賣出期權獲得的溢價變低。這在TradFi領域很明顯,DOV也不例外。

首先,大多數DOV參與者都是不成熟的散戶,他們對價格不敏感,主要尋求收益。

其次,協議設計者正試圖為DOV設計一種一勞永逸的方法,讓金庫持有者可以享受免提的期權銷售方法。這些動態可能會進一步壓低收益率,因為即使市場條件表明波動性拋售的風險調整后回報不佳,金庫持有人也會不加選擇地系統性地拋售波動性。

回到TradFi領域,鑒于期權賣出策略的大量涌入導致方差風險溢價下降,期權賣出者要么通過杠桿增加賣出量,要么選擇更具侵略性的執行價格來滿足他們的回報基準。這樣做會累積負面的Gamma和Vega風險。因此,如果市場朝任一方向劇烈波動,期權賣家的表現就會很差。

波動性拋售也可能對整個現貨市場產生二次影響。加密期權市場目前占整個加密市場的比例不到1%,如果這個比例增加,市場結構可能會發生變化,賦予期權市場更大的影響力。

隨著期權交易在加密貨幣中變得越來越流行,制造這些市場的交易商將更頻繁地對沖,因為他們承擔更多的Gamma風險,多頭或空頭。

投資者應該認識到他們在使用期權金庫進行投資時所承擔的風險。對于備兌看漲期權來說,整體抵押品是有限制的,因為如果期權在價內行使,它的美元價值仍然會增加。但對賣出看跌期權是一項危險的嘗試,如果期權在價內到期,價值將下降。

DOV的未來

盡管上一節提到了警示故事,但我們相信DOV將通過為大眾提供收益和民主化期權來徹底改變DeFi格局。以下是我們對DOV應該如何從這里取得進展的看法。

創新、創新和更多創新

到目前為止,DOV仍處于起步階段這一事實可能是最令人興奮的方面。

DOV目前僅提供備兌看漲期權和看跌期權,可期權的用途如此廣泛,它允許投資者表達具體的觀點。所以未來可能會為投資者提供具有誘人回報的新的策略,例如蝶式價差,DOV還可以為金庫持有人研究實物結算。

協議開發人員除了擴展他們在該領域的產品外,還可以考慮改進他們的執行方法。執行可以在一周中的每一天發生,而不是專注于一天。

例如RibbonFinance最近宣布了其計劃中的V3升級,允許在隨機時間和大小進行拍賣執行。

Paradigm是一個機構加密流動性網絡,最近還與多個DOV協議合作,以改善交易者和投資者的按需流動性,以調整他們的期權在到期日、風險狀況和結算偏好方面的敞口。此次合作將在整個DOV拍賣過程中顯著提高流動性,為所有相關方帶來更多利益。

最后,DOV可以考慮將金庫倉位代幣化,以解決資本效率低下的問題。例如Thetanuts將很快將其金庫轉換為代幣化頭寸,允許用戶提前換入和換出。代幣價值將反映保險庫的期權價格。

自律和零售教育

除了通常的智能合約和協議風險之外,還有一些風險對于首次涉足期權的投資者來說可能并不熟悉。

有很多可供學習的途徑,例如Deribit和GenesisVolatility,無論您是初學者還是專家,它們都會發布有用的期權內容。最近,Katana宣布他們將推出KatanaDojo,這是一項教育計劃,旨在為投資者提供基本的期權知識。

投資者不應只關注收益率,而應考慮行使價、期限以及如果期權在價內到期時是否愿意被行使。投資者還必須了解這些金庫的管理和績效費用。

投資者不應簡單地進行系統性拋售,而應了解當前的波動環境。例如在避險環境中,實際波動率可能超過隱含波動率,投資者在實施波動率賣出策略之前應保持謹慎。

強烈建議投資者采取混合方法來賣出波動性。如果他們認為自己承擔的風險沒有得到足夠的補償,他們可以選擇在那一周不參加。

再次,RibbonFinanceV3將提供“暫停”功能,讓投資者無需從金庫中提取資金以改善用戶體驗。教育和自我監管是保護投資者的關鍵。

結論

雖然期權交易是為傳統金融中更成熟的投資者保留的,但DOV可供所有類型的投資者使用,它代表了向大眾金融民主化邁出的重要一步。

DOV有著廣闊的前景。

Tags:DOVEFITANDEFIDoveSwap FinanceDEFI STITANpinetworkdefi幣最新消息

就如同牛市中的表現一樣,在熊市中的跌幅也存在比較大的差異。整理:ChinaDeFi原文標題及鏈接:《NumbaGoUp…1.5YearsLater》去年年初,我們寫了20張“NumbaGoUp”.

1900/1/1 0:00:00標準普爾500指數于6月13日正式進入熊市,成為該指數過去140年來經歷的第20個熊市。加密市場方面,由于美聯儲鷹派加息以及多個加密公司暴雷事件在第二季度打擊了市場情緒,比特幣暴跌了60%以上.

1900/1/1 0:00:00隨著大多數P2E經濟體的崩潰,加上代幣價格全面下跌了60-90%,「游戲」將是加密貨幣用戶增長的下一個階段的觀點受到了挑戰.

1900/1/1 0:00:00以太坊合并是加密歷史上最強大的催化劑之一,它的到來正在迅速逼近。隨著以太坊逐漸走向工作量證明機制的終局,我們有必要了解一下以太坊合并后的PoS時代的10個重要特征:1.合并后,ETHL1費用不會.

1900/1/1 0:00:00L2需要做好充足準備以迎接用戶的到來,不能低估了用戶的參與程度和高估了網絡性能。北京時間6月29日晚,在Arbitrum奧德賽活動第二階段啟動的第一天,由于鏈上的繁重負載導致高于正常的gas費用.

1900/1/1 0:00:00來源:老雅痞 作者:foobar 在這篇文章中,我們將深入探討:以太坊的PoS共識模型的詳細描述以太坊PoS如何從惡意攻擊中恢復 駁斥常見的反PoS論點 討論流動質押或運行你自己的節點的實用性.

1900/1/1 0:00:00