BTC/HKD+0.44%

BTC/HKD+0.44% ETH/HKD+0.04%

ETH/HKD+0.04% LTC/HKD+0.01%

LTC/HKD+0.01% ADA/HKD+0.46%

ADA/HKD+0.46% SOL/HKD+1.4%

SOL/HKD+1.4% XRP/HKD-0.18%

XRP/HKD-0.18%隨著2022年上半年的結束,比特幣已經鎖定了歷史上最糟糕的月度價格表現之一。在過去的30天里,比特幣的價格下跌了37.9%,僅次于2011年的熊市,成為歷史上最糟糕的月份之一。就規模而言,2011年時,BTC的價格在10美元以下。

本周比特幣價格進行了盤整,消化了本月的損失,并在2017年2萬美元的歷史高點附近保持了穩定的交易區間。市場以21471美元的高點開盤,周中短暫下跌至18741美元的低點,然后反彈至19139美元。

由于美國6月份的通貨膨脹估計仍然很高,而且潛在經濟衰退的風暴云正在逼近,市場仍然存在嚴重的風險。這在比特幣的鏈上表現和活動中是顯而易見的,最近幾周比特幣鏈上活動適度減少。隨著網絡活動現在處于與2018年和2019年最深的熊市階段相吻合的水平,似乎市場游客已經被近乎徹底的清洗。

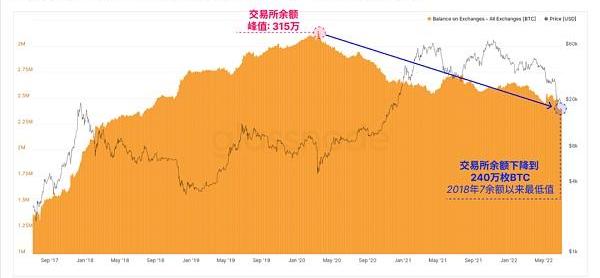

然而,仍然存在的活動似乎與高信念積累和自我保管的堅定趨勢一致。交易所的余額正在以歷史級別的高水平流失,而蝦米和巨鯨的余額正在大量地增加。

面對如此復雜和可以說是分歧的市場力量,在本版中,我們將試圖確定比特幣在鏈上表現和供應分布中出現的關鍵趨勢。

比特幣市場旅游的終結

比特幣分析中最基本的概念之一是鏈上活動的評估。目的是為了確定用戶群的相對力量或弱點,特別是確定宏觀網絡特征的變化。

Glassnode:ETH盈利地址數達一個月高點:金色財經消息,Glassnode數據顯示,ETH盈利地址數達一個月高點,七日均值為45,260,283.143。[2022/7/20 2:25:26]

高活躍度通常是新需求涌入、投機增加的代名詞,通常與牛市相關。

低活躍度往往是需求大大減少,市場游客興趣減退的同義詞,對應著典型的熊市。

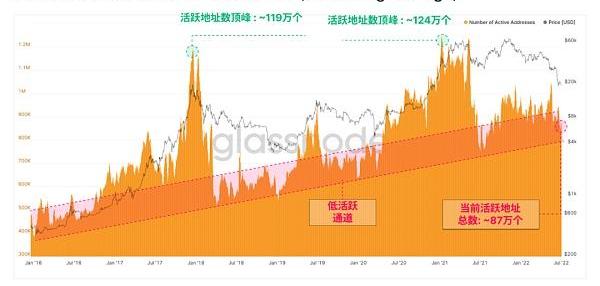

我們接下來將探討,目前幾乎所有的鏈上活動指標都表明,網絡用戶的數量和活動正在接近歷史上最深的熊市領域。比特幣網絡正在接近一種狀態,即幾乎所有的投機實體和市場游客都被完全清除。

例如,地址活動已經下降了13%,從11月的100多萬個地址/天,到今天的87萬個地址/天。這表明新用戶的增長很少,甚至很難保留現有用戶。

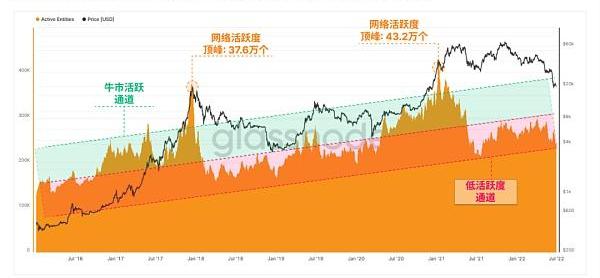

這個指標的一個更高級的版本是活躍實體的數量,這個指標脫胎于我們的多個聚類算法。利用這些方法,我們整理了多個地址,并將其分配給鏈上實體,呈現了一個更準確,更清晰和更有可能的活躍用戶群體的概況。

活躍實體在2021年11月歷史前高之后確實經歷了一次明顯的上漲,因為參與者猜測價格會進一步上漲。然而,這種期望后來消散了,現在參與者已經普遍持有幣價下降趨勢的看法。每天大約有24.4萬個活躍實體,在熊市典型的低活動通道的下端徘徊。

囤幣黨在這個指標中更為明顯,因為活躍群體總體上呈橫盤走勢,表明用戶的基礎數量穩定。

Glassnode數據:自去年7月以來,大多數交易所BTC流出量大于流入量:3月8日消息,Glassnode數據顯示,自去年7月以來,除Binance、FTX、Bittrex和Bitfinex外,大多數交易所的比特幣流出量大于流入量。所有加密貨幣交易所總共凈流出46000枚比特幣(按當前價格計算價值約18億美元)。此外,FTX的BTC持有量經歷了最劇烈的變化。FTX持有的BTC數量增加了兩倍多,目前達到103200枚BTC。

Glassnode將當前相對較低的流入歸因于“目前市場不確定性的規模”,并表明加密貨幣交易市場總體上已轉向衍生品交易,而不是現貨拋售以對沖風險。(Cointelegraph)[2022/3/8 13:44:15]

可以通過實體凈增長的崩潰清楚地觀察到市場參與者的投降,這個指標展示了鏈上新實體和離開實體之間的差異。除了在LUNA崩潰期間,以及6月下旬拋售的兩個高峰,整體增長率缺乏活力。

最近,用戶群的增長率驟降,每天只有約7千個凈新實體,這與2018年最糟糕的熊市水平期間和2019年的低點相似。

囤幣黨基數

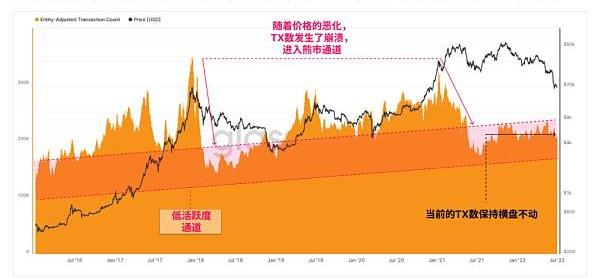

結算的交易數量進一步揭示了任何一天對區塊空間和網絡利用率的需求。評估交易數量比活躍地址/實體稍有細微差別,原因有二:

Glassnode:USDT交易所流入量達到5個月以來新低:據Glassnode鏈上數據顯示,流入交易所的USDT數量達到5個月以來的最低點,除此之外,交易量也創下周度新低,以太坊錢包盈利創下月度新低,ETH礦工挖礦收入大幅下降,創11個月新低,綜合鏈上數據表明目前看跌情緒日益加劇。[2021/6/13 23:33:49]

對可用區塊空間的限制造成了對交易能力的限制,費用是釋放閥。

交易技術的效率不斷提高,如批量交易和隔離見證(SegWit),這兩種技術在2020年之前都被大規模的采用。

在2018年1月和2021年5月的牛市結束時,我們發現交易數量的極度急劇下降是牛市結束的一個標志。經過幾個月的恢復,可以看到交易需求在整個熊市的主體中橫盤不動。這表明新進入的需求停滯不前,但也可能保留了用戶的基礎。

支持此論點的另一個證據是,擁有非零余額的地址數量繼續走高,達到了4220萬的新的最高值,并且受到最近投降事件的影響微乎其微。

比特幣網絡在重大拋售事件和早期熊市中經常出現錢包的大幅清洗,因為投資者投降并賣出了一切。

2018年1月至3月?下降了700萬個地址,這是熊市的開始,相當于總數的24.4%。這仍然是有記錄以來最大的降幅。

2021年4月至5月?在礦工大遷徙中出現了100萬個非零地址的崩潰,總量減少了2.8%,與2018年相比,反應相當溫和。

Glassnode:新進入者恐慌性拋售程度達2015年以來第四高:Glassnode數據顯示,本次比特幣拋售給短期持有者造成的損失具有歷史意義,代表在當前牛市周期購買加密貨幣的指標STH-SOPR數值跌至0.9附近,在此之前,自2015年以來,該數值僅有三次跌破該位置,分別為2018年2月熊市的開始,2018年11月的大跌;2020年3月因新冠肺炎引發的拋售。STH-SOPR考慮了鏈上移動的加密貨幣所實現的利潤程度,過濾了小于155天持有的加密貨幣,代表了在當前牛市周期中購買加密貨幣的實體。[2021/5/20 22:23:41]

2022年5月43萬個地址消失,總量減少了1%,盡管幣價跌幅巨大,但明顯沒有4-5月21日那么嚴重。

2018年后,我們看到非零地址投降的嚴重性在降低,表明普通比特幣參與者的決心在增加。

鏈上活動仍然嚴重不足,并堅定地處于熊市區域。在過去的12個月里,幾乎所有的邊際買家和賣家似乎都最終投降了,并離開了比特幣網絡。市場只剩下擁有最堅定信念的囤幣黨了。比特幣的需求方幾乎沒有增援,價格正在修正,直到這些囤幣黨最終設定價格底線。

交易所的分歧

交易所仍然是比特幣市場基礎設施的核心,每天有價值數億至數十億美元的比特幣在鏈上流動。交易所的存入和提幣的數量,往往顯示出對現貨價格的高度敏感性和關聯性。

Glassnode數據:新手最近在恐慌性拋售BTC:Glassnode創始人Jan Happel和Jann Allemann發推表示,自去年10月以來,還沒有看到長期持有人的頭寸變成綠色。看起來新進入市場的人最近在BTC上做了很多恐慌性拋售。[2021/5/6 21:30:44]

一般來說,存入和提幣的數量都與價格同步,在牛市頂部達到頂峰,此時投機性需求的流入量最大。相對于存入,提幣的數量通常較少。這是因為交易所在一次交易中處理多個客戶的提幣,而存入則是以個人為單位處理。

最近幾周,人們重新關注區塊鏈資產的自我保管,一些借貸機構停止了用戶存入和提幣服務。也許是為了應對這種不幸的情況,我們目前發現交易所的提幣量在增加,而存入數量繼續下降。

這種情況這在歷史上都不多見,過去5年中很少有類似的例子。

我們還可以評估交易所相關活動在整個網絡所有交易中的主導地位。由此,我們可以識別投資者活動的高峰和低谷,并確定基數市場結構的變化。

交易所交易主導地位幾乎在2017年和2021年兩次牛市高峰后立即達到頂點,占據了彼時所有活動的80%到94%。這標志著市場旅游者的最后喘息和涌入,因為新的參與者在幣價頂部買入,就在價格暴跌之前,他們隨后被震蕩出局。

自2021年5月的高點以來,交易所交易主導地位經歷了漫長的戒除過程,似乎正穩定在50%左右。這個指標支持了我們之前的觀察,即市場正在接近一個由囤幣黨主導的形態。

交易所儲備繼續出現大規模的凈流出,總余額下降到2018年7月的水平。自2020年3月以來,交易所的總余額已經出現了75萬枚比特幣的累計流出。僅僅在過去的三個月里,就有大約142.5萬枚比特幣流出,占總數的18.8%。

這種規模的資金外流,尤其是在價格極端下行的情況下,是耐人尋味的,我們將在接下來的章節中進一步分解這些資金的流出情況。

我們可以以單個交易所為對象來觀察這些儲備的變化,我們發現一個有趣的分歧:

Coinbase繼續出現比特幣凈流出,過去兩年累計減少45萬枚比特幣。Coinbase的比特幣余額以1萬到3萬枚的步驟持續下降。這些比特幣正被轉移到與Coinbase實體無關的新錢包。鑒于其持有量,這些可能是機構的托管方案。

另一方面,在同一時間內,幣安的凈余額大約增加了30萬枚比特幣。因此,正如本周TXMC所強調的那樣,幣安現在已經取代Coinbase成為擁有比特幣最多供應量的交易所。

伴隨著歷史上糟糕的比特幣價格表現,交易所余額出現了有史以來最大的月度下降,達到了15萬枚比特幣/月的流出率。整個6月份的流出量占了交易所余額減少總量的5.0%至6.0%。這與2021年5月至6月發生的比特幣涌入交易所的情況形成了鮮明的對比。

所有的幣都去哪兒了?

自2017年6月以來,交易所最大的凈頭寸變化得到了最大的非流動性供應變化的補充。非流動性供應在7月增加了22.3萬個BTC,反映了大規模的比特幣在向幾乎沒有賣出歷史的錢包移動。

同樣,這與2021年5月和LUNA崩潰期間形成了直接對比,在這兩個時期,我們觀察到價格與非流動性供應對等崩潰。

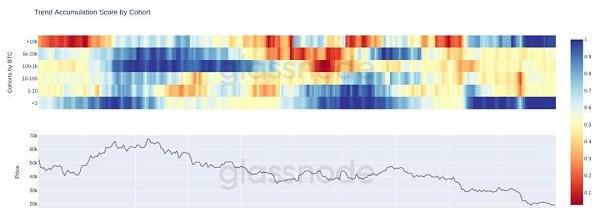

隨著交易所余額的不斷耗盡,我們觀察到最大的和最小的比特幣參與者都在積極地積累。自5月中旬以來,"蝦米"和"巨鯨"在"趨勢積累得分"指標上的得分都接近滿分,表明他們的鏈上余額已經出現有意義地增加,而且持續地增加。

持有10枚至1萬枚比特幣的群組幾乎完全中立,他們的總持有量沒有發生明顯的變化。

深入研究,我們可以看到,蝦米們正在以每月60460枚比特幣的速度增加他們的余額,創造了歷史上最積極進取的速度。這相當于每月流通供應量的0.32%。有趣的是,蝦類余額擴張的速度超過了2017年12月歷史前高時創下的記錄,當時的價格也在2萬美元。

蝦米群體顯然認為2萬美元是一個有吸引力的價格,盡管這一次價格呈現向下趨勢。

最后,下面的圖表來自我們的鯨魚進出交易所交易量指標,其中鯨魚的定義是擁有1000枚以上比特幣的實體。

總的來說,鯨魚已經從我們追蹤的交易所提取了869萬枚比特幣,他們的積累和賣出周期似乎與市場價格有著很好的相關性。自2022年4月以來,鯨魚交易所的交易量一直以提幣為主,在6月達到了14萬枚比特幣/月的比率。這是過去5年中的第二高比率,僅次于2021年1月的修正。

結論

比特幣的鏈上活動正處于熊市領域,最近的網絡利用率表明,所有的市場游客幾乎被完全震出。對區塊空間的需求很低,網絡用戶的增長量也是乏善可陳。

然而,在表面之下,市場正經歷著一些非常耐人尋味的分歧。盡管今年到目前為止歷史上最差,現在是2011年以來價格表現最差的一個月,但強烈的囤幣色彩仍然存在。

隨著參與者找到了自我保管的新動力,交易所儲備繼續下降。這些比特幣似乎正在流入沒有賣出記錄的錢包,蝦米和巨鯨群體的余額增長和交易所提幣活動都處于歷史級別的激進水平。

比特幣的熊市正如火如荼地進行著,在它的影響下,囤幣黨是最后的抵抗者。

Tags:比特幣GLASSODEASS比特幣中國官網打不開Glass ChainHaodestar TokenLASSO價格

金融時報消息,美國外交官呼吁日本加強對該國加密貨幣交易所和礦商的壓力,敦促他們切斷與俄羅斯的聯系,以進一步在金融上將俄羅斯同外部世界隔離.

1900/1/1 0:00:00文:袁立威 編者按 海外NFT自從2021年火爆出圈以來,受到市場的廣泛關注和討論。然而,海外市場的NFT的產品邏輯與國內的數字藏品并不完全一樣.

1900/1/1 0:00:00從09年成立時的3億美元,到今年超200億美元,a16z只用了13年。 作者:海腰 不久前,a16z官宣了其第三期文化領導力基金的募集2022年,a16z募集了其第四支加密貨幣基金和首支游戲基金.

1900/1/1 0:00:00頭條 ▌V神抨擊比特幣開發者攻擊PoS共識機制7月4日消息,以太坊創始VitalikButerin站出來為權益證明(PoS)機制辯護,因別人指控該協議沒有提供去中心化共識.

1900/1/1 0:00:00在最近的市場低迷期間,去中心化金融(DeFi)一直是受加密貨幣影響最大的領域之一。從Terra網絡中Anchor和其他DeFi協議的崩潰,到LIDO和stEth的持續壓力,以及活躍在不同協議中的.

1900/1/1 0:00:00Sui是一條新的區塊鏈,以下是Sui的主要特點:因果順序與總順序可實現大規模并行執行Sui的Move變體及其以對象為中心的數據模型使可組合對象/NFT成為可能面向區塊鏈的Move編程語言簡化了開.

1900/1/1 0:00:00