BTC/HKD+0.12%

BTC/HKD+0.12% ETH/HKD+0.17%

ETH/HKD+0.17% LTC/HKD-0.81%

LTC/HKD-0.81% ADA/HKD-1.05%

ADA/HKD-1.05% SOL/HKD+0.11%

SOL/HKD+0.11% XRP/HKD-0.57%

XRP/HKD-0.57%文章作者:NoahSmith原標題:對加密世界的經濟誤解

現金不是儲蓄,稀缺性本身不會創造價值。

比特幣和其他加密貨幣投資仍然在世界各地積極地進行宣傳。在我最近的東京之行中,我看到發光的廣告牌上有巨大的比特幣標志,書店里的桌子上堆滿了關于NFT的書籍。當我走過舊金山市中心時,FTX創始人SamBankman-Fried的臉浮現在我的面前,告訴我:"投資的未來就是加密貨幣,你要加入嗎?"

大多數購買加密貨幣的普通用戶可能不會對其基本價值進行深入、仔細的分析,無論是作為一種貨幣還是作為一種技術。相反,他們可能會因為工作中的某個人在2013年買了比特幣,現在他開了一輛蘭博基尼,或者因為他們的表弟買NFT獲得了巨大的利潤,但比特幣和web3相關的故事在這里可能確實有一些重要性。當普通人問自己:"等等,為什么我又要買這個東西?即使這個故事本身并不能說服他們去買,會有一個故事來告訴他們為什么這是一個好的投資。

所以我認為,以實際的眼光來審視一下在加密世界中流傳的一些經濟故事是有幫助的。這些故事很難精確地確定下來,因為加密是一種去中心化的企業,沒有一個權威機構告訴你應該如何看待比特幣或元宇宙等。所以,把流傳在市面上的故事描述成一個典型的人物,總是會讓人陷入“稻草人”的危險。盡管如此,我認為在我看到的人們在Twitter和其他地方講述的關于加密貨幣的故事中存在一些重要的經濟錯誤——這些錯誤對我們應該如何看待比特幣和其他區塊鏈資產的價值有著重要的影響。

一些初創企業據悉正將在硅谷銀行的現金暫時放入美國國債:金色財經報道,由于擔心硅谷銀行(SVB)的財務穩定性,一些初創公司正將存入該行的現金轉換為美債國庫券、債券和貨幣市場基金。據知情人士透露,幾家風投基金建議其投資的公司將在SVB的存款暫時放入美國國債,等待風暴過去。他們稱一些公司正試圖利用該銀行的網站進行操作。硅谷銀行在其網站上有一款名為SVB Cash Sweep的產品,允許客戶將閑置資金轉入經該行“仔細研究”的貨幣市場基金。[2023/3/11 12:55:07]

誤解1:現金是一種長期儲蓄

比特幣的支持者通常認為比特幣是美元等法定貨幣的替代品。他們給出了很多理由來解釋為什么法定貨幣總是會失敗,許多人喜歡宣布美元的死亡(到目前為止,為時過早)。這形成了一個投資論文的核心——如果世界將從用法幣支付轉向用比特幣支付,那么如果這種轉變發生,那么早期囤積大量比特幣的人最終將變得非常富有。

我認為這種投資觀點顯然是錯誤的,比特幣永遠不會真正成為一種貨幣。DavidAndolfatto對此有一個很好的解釋,(披露一下:出于其他原因,我確實持有一些比特幣)但比特幣取代法幣的理由還有一個道德層面,這個層面的反駁比較微妙。無論比特幣是否真的取代了美元,其支持者往往認為它應該取代美元,因為美元會引發通貨膨脹。

Blockunicorn注釋:DavidAndolfatto是一名邁阿密赫伯特商學院經濟系主任,之前在中央銀行任職。

Max Keiser:將有更多大公司股東要求將現金儲備轉換為比特幣:華爾街金融分析師、比特幣支持者Max Keiser對MicroStrategy購買更多比特幣表達了贊賞。Keiser表示,現在其他大公司的股東將要求將他們的現金儲備轉換成比特幣,就像加拿大餐館Tahini’s所做的那樣。注:Tahini’s宣布已將其全部現金儲備分配至比特幣。

此前消息,納斯達克上市商業智能公司MicroStrategy首席執行官Michael Saylor在推特證實,該公司此前以2.5億美元購買了21454枚BTC,并于9月14日再次完成了16796枚BTC的收購,價格為1.75億美元。截至目前,該公司共購買了38250枚比特幣,包括費用和開支在內的總花費為4.25億美元。(U.Today)[2020/9/18]

“通貨膨脹”僅僅意味著美元的價值就是面包、汽油、醫療保障等實際有用的商品來衡量——隨著時間的推移,美元價值下降。美聯儲的目標是2%的通脹率,通常通脹率會保持在相當接近的水平(雖然現在不是)。這就是為什么1美元不如以前值錢的原因——1913年1美元的價值大約相當于2022年的30美元。

對許多比特幣使用者來說,這代表了一種不公正。為什么在遙遠的華盛頓特區,不負責任的、未經選舉的官僚們可以使你辛苦賺來的現金貶值?對這些人來說,比特幣似乎代表了個人自主權,因為美聯儲不能決定你的錢值多少。比特幣會隨著時間的推移而升值,而不是貶值,這個想法似乎重視個人的節儉和正直,因為它承諾,努力工作和存錢的人將能夠保持他們的勞動成果。

央行:大額現金管理與法定數字貨幣研發無關聯:6月30日,央行官微發布消息稱,為深入貫徹落實黨中央、國務院決策部署,補齊相關領域監管短板,規范大額現金使用,遏制利用大額現金進行違法犯罪,央行決定自2020年7月1日起在河北省、10月1日起在浙江省和深圳市試點開展大額現金管理工作。央行對為何要推動大額現金管理、大額現金管理與反洗錢和數字貨幣研發之間有無聯系等個問題作出答復。

央行表示,近年來大額現金交易量持續增長,大額現金支取成為流通現金的重要投放渠道。為適應當前形勢需要,我國亟需加強大額現金管理,以保障合理需求,抑制不合理需求,遏制利用大額現金進行違法犯罪。

對于大額現金管理與法定數字貨幣研發有無關聯問題,央行回應稱大額現金管理是我國借鑒國際經驗,補齊監管短板,提高現金服務水平和效率而采取的管理措施。法定數字貨幣研發是人民銀行順應數字經濟發展趨勢,滿足未來公眾對數字化人民幣的需求,提高普惠金融服務水平而開展的一項前瞻性工作。兩項工作并無關聯。而在反洗錢方面,大額現金管理既立足于引導規范現金實物的流通使用,又是反洗錢的重要內容,也能為打擊非法使用大額現金的行為提供支撐。(北京商報)[2020/7/1]

但這種想法建立在一個根本性的誤解之上:認為現金應該隨著時間的推移而增值。事實上,現金從來就不是一種長期儲蓄的形式。

想象一下這樣一個世界:現金會隨著時間的推移而增值——僅僅因為你在床墊下塞了一些錢,你就可以每年承擔越來越多的社會生產。事實上,這是一筆好買賣——真的太好了,這聽起來很劃算,對吧?。在這個通貨緊縮的世界里,你的財富不勞而獲——社會不斷的把你越來越多的勞動成果轉移給你,而你卻什么都沒做。

比特幣會議因現金流等問題取消但未退款,律師涉入處理:原定于2月份舉行的比特幣會議“Massive Adoption”被迫在1月底取消。與其他因為新冠疫情被迫中止的會議不同,這次會議的組織者Jacob Kostecki將會議取消歸咎于現金流問題和“經驗有限”。盡管承諾退款,但Kostecki據稱未能兌現承諾。因此,Silver Miller律師事務所的創始合伙人、律師David Silver采取了行動。在周三的一條推特中,Silver代表損失不超過1000美元的原定與會者提出了一項提案,公開宣布了條件:如果Kostecki公開拖欠退款的名單,律師事務所將免費提供和解協議。Silver稱,如果Kostecki提供清單表明他已經退款,他可以很容易地向Silver Miller證明這一點。(Decrypt)[2020/4/3]

如果金錢隨著時間的推移獲得了正的實際回報,這種回報并不代表對所做的辛勤工作的獎勵;它代表了一種免費的東西,一種施舍。在經濟術語中,這被稱為"租金"。

如果比特幣真的成為了土地意義的貨幣,而且它的價值年復一年的上漲,這種上升的價值將代表著把真實的資源轉移給那些坐擁現金卻什么都不用做的人。這些真正的資源從何而來?它們必須來自有生產力的工人和公司。因此,比特幣投資者想象的世界是這樣一個世界:富有生產力的工人和公司正在補貼現金囤積者的生活方式。

Tim Draper:比特幣比現金更好追蹤 犯罪分子更傾向于使用現金:2月28日消息,風險投資家Tim Draper表示,比特幣比現金更好追蹤,現金其實是犯罪分子的首選,因為要追蹤現金要困難得多。事實證明,若想成為犯罪分子,應該使用現金。(U.Today )[2020/2/28]

這聽起來不公平,而且它在經濟上也沒有效率。經濟學家們反復爭論最優通脹率是0還是某個小數,但你會發現,很少有人認為最優通脹率是負的。

那么,隨著時間的推移,現金不應該讓你變得更富有,那應該是什么呢?答案很簡單:生產性資產。當你把積蓄投資到一家公司時,你(至少理論上)是在資助這家公司做一些有成效的事情。通過將你的資本配置到有生產力的項目中,你不是一個無用的食利者,你是一個資本家——你在承擔風險,并從承擔風險中獲得回報。

這就是金融經濟學最基本原則之一的來源:風險回報權衡,在一個運轉良好的金融市場,獲得回報是對承擔風險的補償。

這就是為什么通貨緊縮是沒有真正意義的。一個好的短期價值儲存方式(即,低波動性)不會是一個好的長期價值儲存方式——也就是說,它不會獲得高回報。好的貨幣是短期內價值可預測的貨幣,因此,它們不會在長期內獲得良好的回報。(這就是為什么比特幣,至少以目前的形式,不會被用作貨幣的原因。)

換句話說,現金不應該是你的主要儲蓄工具。你的主要儲蓄工具應該是長期生產性資產,如股票、債券和房地產。你應該只持有足夠的現金來進行每月的購買,外加少量的應急基金,你的現金是你的流動資金。

現在,這個想法有一個大問題。由于幾個原因,窮人不容易持有生產性資產。首先,一些生產性資產,比如房子,他們根本買不起。其次,他們信息匱乏,難以進入可以購買股票等商品的金融市場。第三,窮人的財富如此之少,僅僅維持一小筆應急基金就會占據他們全部儲蓄的大部分。因此,窮人被迫以現金形式持有他們的儲蓄。

這是一個大問題,但解決辦法不是讓我們的社會轉向通貨緊縮貨幣,這樣隨著時間的推移,現金就能獲得正的實際回報。當然,這樣做會讓窮人從他們持有的少量現金中獲得微小的回報。但在這種制度下,大部分回報將流向那些能夠持有大量現金的人——換句話說,流向富人。給窮人幾塊錢的回報不值得給富人一大筆不勞而獲的意外之財。相反,如果你想給窮人錢來補償他們不能買股票的事實,那就給他們現金福利。或者用社會財富基金為他們購買股票,比特幣不是解決貧困的辦法。

誤解2:稀缺性創造價值

加密貨幣世界的大部分都是基于這樣的想法:使某樣東西有價值的方法是使其稀缺。這是比特幣的基本理論之一,由于比特幣的總數最終將被算法限制,比特幣的價值將隨著時間的推移而上升。這也是NFT背后的基本概念,如果你拿著一張容易被復制的無聊猿猴JPEG格式的圖片,并告訴全世界只有一個人真正擁有這張JPEG圖片,人們會認為只有你付費擁有了它,因為它是稀缺的。

最后,這也是人們試圖將Metaverse變成最基礎的商業模式之一。許多人似乎有這樣的想法:互聯網的下一次迭代將涉及對數字環境的獨家訪問,就像土地在數字領域。房地產在物理世界中占了很大一部分財富,那么為什么不在數字世界中也這樣呢?

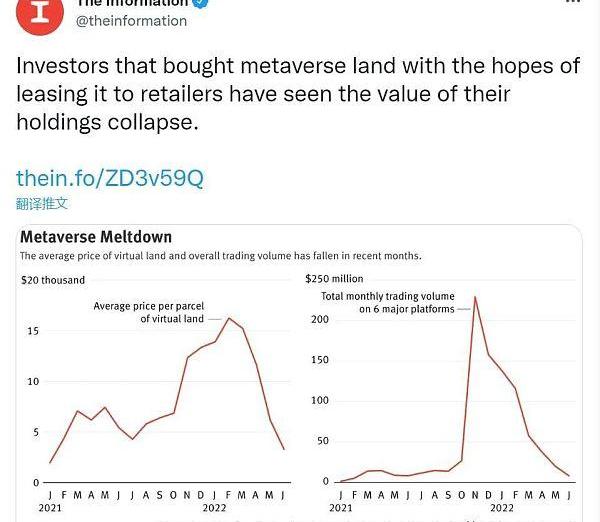

不幸的是,到目前為止,這個想法并沒有很好發揮作用:

這可能只是太早了,而最終數字領域將是一個非常大的問題。但事實上,我們有一個深刻的理由懷疑這種想法是否會實現:稀缺本身并不能創造價值。

一些粗心的高中經濟學老師可能會告訴你,稀缺性可以創造價值,以此來駁斥舊的實用價值理論。但事實上,創造需求的是實用性和稀缺性的結合——在邊際上,是一種東西的稀缺程度與它的實用程度的關系。

“價值由供應和需求決定”,這只是一種修辭手法,簡單的限制某物的供應并不是自然的使其有價值,因為需求可能為零——這就是為什么雖然有些孩子的畫成為著名又昂貴的NFT,但你自己孩子的畫在市場上極不可能獲得任何積極的價格。

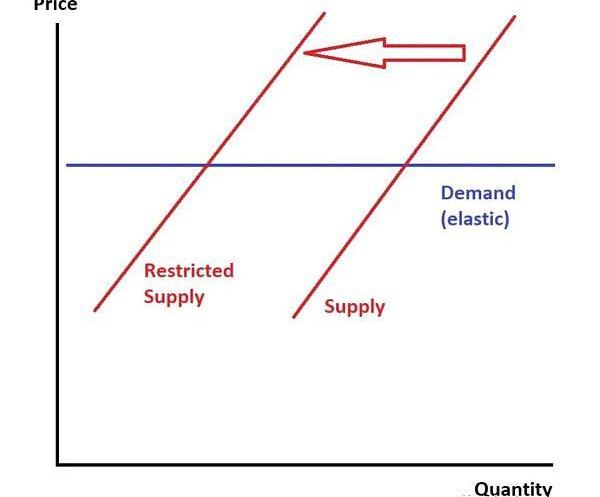

但是,即使有大量的需求,人為地限制供應可能根本就不會使價格上漲多少。原因是,供應轉變的效果取決于需求的彈性,讓我們畫個圖。

在這種情況下,需求是完全有彈性的--人們知道他們要為某物支付什么價格,而且不會多出一分錢。在這種情況下,即使你所賣的東西確實有價值——也許有很多價值!限制供應也不會提高價格,限制供應根本不會提高價格。相反,你只是賣的東西少了,賺的錢也少了。

現在,這是一個相當簡單的模型,在經濟中沒有實際定價權。我只是用它來說明一個問題。更現實的是,如果公司有市場力量,使他們有一定的能力來選擇賣多少東西和收多少錢嗎?

在這樣的世界里,公司可以(也確實)人為使他們的產品稀缺,以抬高價格。但這是一個糟糕的結果,它是一種市場失靈,因為它導致經濟生產的東西太少,這就是經濟學家不喜歡壟斷的原因。

現在把這個原則應用到元宇宙。互聯網的神奇之處在于,它為每個人提供了空間——在數字環境中創造更多“空間”的成本非常低,因此人們不會像在現實世界中那樣被限制在他們可以建造的東西上。人為限制人們訪問數字環境的次數,導致價格高于邊際成本。

這要么是在經濟上愚蠢,要么是在經濟上低效。在互聯網競爭激烈的情況下——任何人都可以以幾乎零的成本進入并創建數字土地——然后人為的使自己的數字土地稀缺只會導致每個人都離開,就像上面推文中Metaverse產品發生的那樣,如果你對某些數字領域有某種壟斷——例如,如果你有一個大的現有社交網絡,每個人都在使用——你可能通過限制訪問和提高價格來盈利。但這意味著你正在使經濟變得低效,通過對某些東西收費,根據其基本成本結構,應該是免費或幾乎免費的。

現在,這一普遍規律也有一些例外——人們看重的東西,是因為他們決定在一場零和地位的競爭中,把它們作為地位的象征。我們稱這些為Veblen商品,它們確實存在(真正的勞力士手表就是一個很好的例子)。如果你能夠將你的NFT或Metaverse屬性,變成人們為了證明自己有多富有而決定揮霍的東西,我想這對你更有幫助。

不過,總的來說,稀缺性不會創造價值。限制你自己的產品,直到它像鉆石一樣稀有,不會讓它像鉆石一樣有價值。事實上,它通常只會讓你賠錢。

加密人會考慮很多經濟問題,這很好。但他們往往以松散、印象主義的方式思考這個問題,或者根據自己的道德準則進行一廂情愿的思考,又或者他們只是誤解了基本的經濟學原理是如何運作的。很多時候,他們認為可以通過一次又一次地對別人大喊大叫來迫使這些誤解成為事實。伙計們,事情不是這樣的。

原文作者:David 按:近期加密借貸平臺接二連三地發生暫停贖回的情況,引發了加密市場參與者的恐慌及加密市場的大幅下跌.

1900/1/1 0:00:00原文標題:《突發|關于美國財政部制裁TornadoCash的解讀20220808》原文作者:阿法兔,阿法兔研究筆記 背景 2022年8月8日,美國財政部的海外資產控制辦公室簡稱OFAC.

1900/1/1 0:00:00隨著以太坊合并日期的逐漸明確逼近,轉為PoS機制的ETH是否可定性為證券又再次成為話題中心。近期,華盛頓特區喬治城大學法律中心的法學教授AdamLevitin表示,運行PoS機制的區塊鏈網絡系統.

1900/1/1 0:00:00sudoAMM具有允許提供NFT或ETH的單邊或雙邊流動性池、可隨時調整流動性池參數、僅0.5%的平臺交易費用、無版稅等特點.

1900/1/1 0:00:00一直以來,由于中心化機構未能以安全、公平和透明的方式,完成對社會基礎設施和金融的監管,進而催生了Web3.

1900/1/1 0:00:00DeFi數據 1.DeFi代幣總市值:530.8億美元 DeFi總市值數據來源:coingecko2.過去24小時去中心化交易所的交易量51.

1900/1/1 0:00:00