BTC/HKD+0.6%

BTC/HKD+0.6% ETH/HKD+1%

ETH/HKD+1% LTC/HKD+0.9%

LTC/HKD+0.9% ADA/HKD+2.67%

ADA/HKD+2.67% SOL/HKD+4.53%

SOL/HKD+4.53% XRP/HKD+1.34%

XRP/HKD+1.34%MEV套利將不再是少數人的特權,而會成為ETH質押者收入的一部分。

撰文:DavidHoffman,Bankless聯合創始人

編譯:DeFi之道

在合并后的以太坊世界中,以太坊交易將通過一個非常具體和有序的流程進行。一個強大的交易供需鏈正在構建,龐大的權力結構即將出現。

以太坊交易供需鏈的當前狀態是生硬而幼稚的。我們都將交易提交給內存池,套利機器人出現并爭奪每一分錢的價值,然后礦工整理所有這些交易以構建一個區塊。

在合并之后,以太坊上這個過程被編碼并定義到協議中。這從根本上允許ETH質押者在每一步驟中利用價值捕獲,確保價值在供需鏈的末端傳遞給他們。

我曾說過:全面理解加密貨幣的最佳視角是通過生物學。

Crypto是一種新興的有機系統,它模仿自然規律。盡管人類正在建造一些結構,但已發現的“最佳結構”是一種模仿自然的結構。

經過多年的研發,以太坊開發者已經建立了一個看起來很像“分水嶺”(Watershed)的交易供需鏈。分水嶺是將降雨或融雪引導至小溪和河流,并最終流向水庫、湖泊或海洋等流出點的陸地區域。

這些雨滴遍及以太坊。有些去了Uniswap,有些去了Aave,有些去了OpenSea、NFT?鑄造廠、DEX聚合器、橋接器、代幣轉移等。

但雨滴落在以太坊的哪個位置并不重要。它們終將匯聚到同一個地方并通過相同的過程到達那里。每一滴雨滴都是獨特的,落在一個獨一無二的地方,但自然法則很快就會接管,水滴會匯聚成涓涓細流,細流匯聚成小溪,小溪變成河流,河流最終在分水嶺的最深處匯集:ETH質押者。

我把這個稱之為……以太坊分水嶺。

術語匯編

比特幣礦企正申請從Maple Finance借款來度過熊市:金色財經報道,比特幣礦企正在從Maple Finance的DeFi貸款池中借款來度過熊市。

據Maple Finance首席執行官Sidney Powell,自從Maple和信貸代理Icebreaker一個月前推出礦工融資池以來,大約有六到十家礦業公司已經到位,形成第一批借款人,另有25家在等待名單上。

隨著加密資產價格下跌,今年比特幣下跌超過50%,來自通常來源的資本已經完全枯竭。Powell說,鑒于加密貨幣挖礦業務的資本密集型商業模式,礦工們正在尋找替代方案,而私人信貸似乎正在提供新的和創造性的方法來幫助那些處于壓力之下的公司。(coindesk)[2022/10/25 16:37:41]

對于處于Crypto之旅早期階段的人而言,這個術語表可以幫助你更好地理解本文的其余內容。

-優先費用:以太坊上的所有交易都收取優先費用。從用戶的角度來看,這基本上是gas費的代名詞。你支付的費用越高,你的交易就越快被納入區塊鏈,因為你增加了交易被選中的動力。

-內存池:內存池是一個較小的數據庫,其中包含每個節點保留的未確認或待處理事務。當一個交易通過被納入區塊而被確認時,它就會從內存池中刪除。內存池不是一個規范的東西。每個區塊鏈節點都有自己的內存池版本。有時,交易僅廣播給特定實體,使得內存池與其他實體不一致。

-MEV:最大可提取價值是指在標準的區塊獎勵和gas費用之外,通過包含、排除和改變一個區塊中的交易順序,可以從區塊生產中提取的最大價值。任何有權在區塊中進行交易的人都能以對自己有利的方式進行交易,確保他們的交易抓住所有可用的套利機會。

-MEV搜索器:MEV搜索器是一種自動化且高度優化的算法,可掃描區塊鏈和內存池以尋找潛在的套利機會,并在發現該機會時提交嘗試捕捉該機會的交易。

-交易包:MEV搜索器生成“交易包”,即一組被捆綁在一起的復雜交易。每個“交易包”從整理來說只一筆交易,但其中包含了許多筆交易。就像普通交易一樣,它也附上了一筆優先費用(priority)或賄賂,以激勵節點將其打包進一個區塊中。

標記為NEXO的地址已經從MakerDAO提取了7758.8枚WBTC:金色財經報道,PeckShieldA監測顯示,標記為NEXO 0x8fd的地址已經從MakerDAO提取了7,758.8枚WBTC(約1.51億美元),約為提取前MakerDao中持有WBTC的50%。[2022/10/1 18:36:33]

-區塊構建者:區塊構建者負責獲取它所能獲取的所有交易包,以及內存池中有著最高優先級費用的交易,用于構建一個符合條件的區塊。

-區塊提議者:你可能知道區塊提議者的另一個名字:ETH質押者,或者驗證節點。區塊提議者提議將區塊納入區塊鏈中。這是正常ETH質押過程的一部分,也是交易供需鏈的最后一步。

MEV:有多大?

以太坊上的每筆交易都有某種與之相關的價值。如果沒有,那么發送者就不會支付gas費。有人愿意付出一些代價來改變以太坊的狀態。人們付費以改變Uniswap上的價格,或提高或降低Aave的清算水平,又或是參與某種改變以太坊價格和價值的金融交易。

以太坊上的每筆交易都會產生套利痕跡。當有人在Uniswap上購買ETH時,他們會將其價格與其他所有市場相混淆,并為套利者創造一個重新平衡的小型機會。所有的金融交易都會為套利機器人留下大量的小型機會。

當你擾亂Uniswap池的平衡時,套利機器人會出現,消耗套利,并輸出一個更加平衡和健康的生態系統。以太坊的使用率越高,存在的套利總量就越多。套利機器人類似于TradFi中的高頻交易者,有數以百萬計的算法在尋找最微小的差異,而它們都在競相捕捉這個微小的機會。

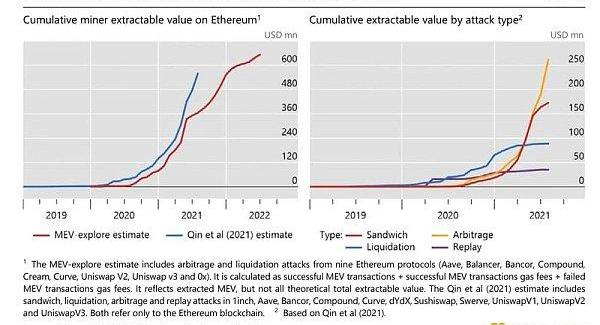

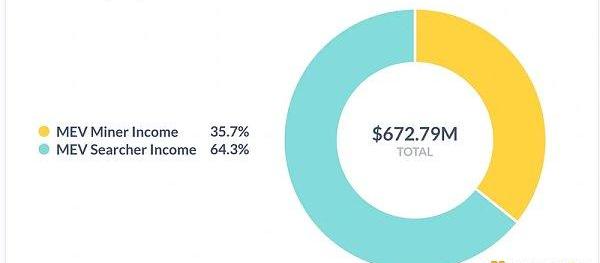

如果用美元定義,MEV的價值非常大,達到了6.72億美元。如下圖所示:

Baekdu Technologies從Mirae Asset Ventures籌集100萬美元:11月10日消息,區塊鏈對沖基金Baekdu Technologies在pre-A 輪融資中從Mirae Asset Ventures獲得了100萬美元。(BeinCrypto)[2021/11/10 21:40:15]

而這僅僅是MEV的早期階段。MEV價值獲取是一個非常有利可圖的領域,它必然會迅速地以數量級增長。沒有人認為它不會,特別是當人們普遍認為MEV不是一個“可解決的問題”時。

往好了說,它可以被利用。但往壞了說,它會把你的區塊鏈變成寡頭統治的地獄。

但是不必害怕!以太坊開發人員正在處理這個問題。他們開發了一個系統,利用MEV并使其流向下游,然后分發給最廣泛的市場參與者:ETH質押者。

以太坊交易供需鏈

步驟0丨交易起源:“內存池”

在交易嵌入到以太坊區塊鏈之前,它們存在于這種稱為“內存池”(Mempool)的“未出生”狀態。正如上文提及,內存池基本上是所有尚未包含在區塊鏈中的用戶交易。

當你在Metamask上進行交易時,你會將其廣播到以太坊節點網絡。這些節點下載這些數據,并將其保存在計算機內存中。

優先費用最高的交易會從交易的海洋中被拖出來,并被添加到一個區塊中納入區塊鏈網絡。本文將在下面的剩余步驟中描述如何選擇交易以包含在內,因為除了“哪筆交易支付了最高優先費用”之外,還有更多變量需要考慮。

需要注意的是:內存池是一個巨大的交易海洋。每筆交易都有一個與其包含相關的出價,并且它們都在以太坊上做一些事情。

所有交易都有兩個與之相關的潛在價值來源:

優先費用:用戶可以選擇支付明確的賄賂,以獲得納入

MEV?:對以太坊狀態產生套利機會的二階效應

交易最終如何成為以太坊區塊鏈的一部分,取決于優先費用的大小和交易的所有相關MEV。

V神:有計劃將主節點從Moria礦區轉移到Cirith Ungol:金色財經報道,以太坊創始人V神在推特中做你問我答節目,在回答以太坊核心開發者、EIP-1559聯合作者eric.eth關于ETH 2.0的相關問題時,V神表示,是的,有一個計劃是將主節點從Moria礦區轉移到Cirith Ungol,但不幸的是,這個計劃被推遲了,因為莫里亞仍然有14天的隔離期。[2021/9/2 22:54:14]

例如,可以創建一筆費用為0美元的交易,基本上是要求礦工免費包含該交易。礦工或驗證者通常會忽略此交易。但如果該交易類似于“支付1,000,000DAI以獲得1ETH”或“出售Cryptopunk#1118以換取1ETH”,則該交易將立即被第一個發現它的MEV機器人所帶走。

簡單地說,所有的交易都是有獎勵的,要么是明確的優先費,要么是隱含的MEV價值。每筆交易的價值都被供需鏈中的下一個參與者獲取:MEVSearchers。

步驟1丨MEV搜索器:“微型套利者(MicroArbitrager)”

MEV搜索器是高度優化的套利機器人。

每個MEV搜索機器人都針對一種特定類型的MEV進行了優化,其創建者花費大量時間和人力來改進機器人,以便產生更好的套利并賺取更多利潤。

例如,會有一些搜索器被高度優化,以套利DeFi中各種AMM的不平衡現象。如果ETH在Uniswap上的價格是1998美元,而在Sushiswap?上的價格是2002美元,一個為DEX套利而優化的MEV機器人將創建一個交易,抓住這個價差并獲得一些gwei。

同樣的競爭也發生在Aave、Maker或Compound?等借貸應用程序內部。大量的價值支付給了清算機器人,它們都競相清算DeFi貸款。隨著時間的推移,我們已經看到這些DeFi清算機器人在較小的利差上展開競爭,確保貸款以市場允許的最優惠利率清算,最大限度地提高貸款保留的價值。

有成千上萬的MEV搜索機器人在內存池中搜尋,與其他MEV搜索機器人爭奪價值極小的套利。

隨著這些MEV搜索器變得更好、更節能,它們將能夠爭取越來越小的套利,有機地確保DeFi是一個高效的市場。

分析 | 從MFI指標來看,BTC處于自2017年12月以來最高超買水平:據CoinDesk分析,從MFI指標來看,比特幣處于自2017年12月以來的最高超買水平。比特幣在三天圖表中的MFI指數已經升至86.00,這是自2017年末以來的最高水平,當時價格達到了20,000美元的歷史最高水平。(注:資金流量指數MFI是一種同時包含價格和交易量的動力指標,高于80的讀數表示超買狀態)。?[2020/2/12]

捆綁

這些MEV搜索機器人創建“捆綁”交易,因為它通常是一組交易,需要充分捕獲可用的套利。機器人需要將所有這些交易按特定順序包含在他們的操作中,因此他們將它們捆綁在一個整齊的小包裹中,然后將其運送給游戲中的下一個玩家:區塊構建者。

就像普通的交易者一樣,每個MEV搜索機器人都會為他們創建的每個交易包提交一個“出價”。這是機器人愿意支付給區塊構建者以包含他們的捆綁包的價格。由于這種MEV套利游戲競爭激烈,利潤變得極其微薄。

由于這些MEV機器人處于一個快速的競價升級游戲中,為爭取納入區塊而戰,MEV搜索者支付給區塊構建者的出價幾乎接近它們提取的套利的全部價值,這意味著區塊構建者捕獲的價值量自然接近MEV搜索者所能提取的99.99%。

步驟2丨區塊構建者:“宏觀套利者(MacroArbitragers)”

“區塊構建”的作用很直白。區塊構建者盡可能建造最有價值的區塊,然后出價讓區塊提議者(ETH質押者)接受他們的區塊。

這聽起來很簡單,但為了盡可能地盈利,構建者必須具有高度的競爭力。

區塊構建競爭有兩個向量:

-硬件和網絡

-訂單流

硬件和網絡

區塊構建者必須經歷一個計算密集型的交易模擬過程。

構建者不能不考慮其內容就盲目地包含每一個交易捆綁包。搜索者提交的許多交易捆綁包將追求相同的套利機會,如果一個懶惰的構建者包括沖突的交易捆綁包,那么第二個交易捆綁包將被拒絕,并且構建者將喪失其相關的投標。

糟糕的是,區塊空間是寶貴的,構建者必須對它包含在一個區塊中的交易進行超級優化。

因此,區塊構建者會經歷一個密集的交易模擬過程,在這個過程中,他們會播放每筆交易,以檢查是否存在沖突。他們將運行所有可能的交易捆綁包,以找到最有利可圖的組合,然后用基本的內存池交易填充剩余的區塊,并向區塊提議者競標,將其納入。

所有這些都在12秒內完成。

訂單流

回到上文提到的關于以太坊內存池的內容……

內存池不是一個規范的東西。“規范的東西”和“唯一的事實來源”是以太坊區塊鏈。在交易“進入區塊鏈”之前,它處于一種不確定的狀態。

每個以太坊節點都有自己的內存池版本。當你通過Metamask進行交易時,你正在將你的交易廣播給每一個愿意傾聽的以太坊節點。畢竟,你只希望交易包含在區塊內……但不關心誰去做。

然而,這并不是對每個行為者都是如此。廣播交易其實就是“展示你的卡片”,是在告訴世界你想做什么。如果“你在做什么”代表著“我有一堆市場不知道的alpha”,那么向所有愿意傾聽的節點廣播該交易,肯定會讓你失去你正試圖獲得的alpha的每一分錢。

好的,所以你在以太坊上看到了一堆alpha……但如果你廣播你的交易,你就會把這些alpha透露給一些MEV機器人,它們肯定會先發制人,因為這就是它們的工作。

那么應該怎么做?私人訂單流。

你無需向所有人廣播此交易,而是與同意處理你的交易而不向其他所有人廣播的礦池達成鏈下協議。

例如Flashbots,已經開發了“FlashbotsProtect”,以民主化訪問這種權力。

這里要吸取的教訓:并非所有的內存池都是平等的。具有更好的內存池愿景和訪問私人交易訂單流的實體將能夠利用市場其他部分的套利機會。

這些是區塊構建者競爭的載體:無論是通過改進的硬件和網絡,還是用于訂單流的私有鏈下協議。

競價區塊

區塊構建者通過收集來自MEV搜索者所有交易捆綁包的出價,以及來自單個交易的所有優先費用來賺錢。例如,這將變成一個可以為他們提供2.2ETH的區塊。然后,他們將對區塊提議者提出的該區塊進行1.9ETH的出價,以試圖獲得0.3ETH的差價。

就像MEV搜索者一樣,區塊構建者將是高度競爭的。一個真正優秀的區塊構建者可以生成一個有3ETH價值的區塊,并為其出價2.2ETH。但另一個區塊構建者可以構建一個只有2.4ETH價值的區塊,并為其出價2.3ETH。

自然,理性的區塊提議者會接受2.3ETH的競價區塊,而接受較小差價的構建者則將現金收入囊中。

利潤率下降得非常快。

步驟3丨區塊提議者:“ETH質押者”

最后一步是將區塊實際添加到區塊鏈上。

運行驗證節點的ETH質押者,只需選擇與之相關的出價最高的區塊。

他們甚至不需要做任何工作,只需選擇最有利可圖的區塊頭并簽署一個信息,表示他們以32ETH債券的完全信任和信用來批準這個區塊。

要點:通過機制設計實現平等

以太坊開發者花費了大量的時間和研發來使ETH質押盡可能容易和民主,使ETH可以在基本的消費硬件上進行質押,并使用盡可能少的ETH(即32ETH)。

這些是以太坊的價值觀:使家庭驗證和參與共識盡可能民主和可訪問。不管你的背景是什么,你只需要基本的消費硬件和一些ETH,就可以參與以太坊的質押。像RocketPool和Lido?這樣的應用層創新有助于降低32ETH的門檻,并且在未來,對于單獨質押者而言,32ETH有可能降低到16甚至8個。

我們已經發現MEV是以太坊中的一個大問題,它有可能將ETH的供應集中到少數特權方,這些特權方可以比其他任何人更好地提取MEV。這一現實威脅著保持以太坊去中心化和民主化的所有努力。

那么,開發者做了什么?他們利用機制設計來利用MEV,并將其置于ETH持有者的手中。

作為ETH質押者,你知道如何運行MEV搜索機器人嗎?你知道如何構建最優化的區塊嗎?通過上述過程,你就不需要這樣做。整個供需鏈受制于堆棧中最去中心化和可訪問的部分:ETH持有者。

MEV搜索器機器人的利潤率,在被區塊構建者爭取納入的過程中得到了最大限度的壓縮。而區塊構建者的利潤,則在區塊提議者爭取納入的競爭被最大限度地壓縮了。

區塊提議者就是ETH質押者。最好的MEV搜索機器人的所有潛在中心化威脅都會向傳遞給區塊構建者,然后再傳遞給ETH質押者。

而這對ETH來說,非常利好。

那么,它真的會在ETH質押者這里結束嗎?

不一定。

Blocknative的MattCulter?認為,這種競爭實際上會回到交易起源點:錢包。

由于每筆交易都有相關的價值,因此錢包成為消費者互動的一個非常活躍的場所。錢包成為專有交易流的來源。而區塊構建者可以利用交易流。

因此,區塊構建者可能會為他們的交易流支付錢包費用。例如,一個專門的區塊構建者可以向Metamask支付很多錢,只將交易路由給他們,而不是向全世界廣播。

這聽起來很糟糕!Metamask用戶的交易將像Citadel和Robinhood?一樣被欺騙。

但我不認為會是這樣。相反,我認為它會產生諸如信用卡積分或航空里程之類的東西……而不是像ETH或DAI這樣的實際貨幣獎勵。

錢包會付錢讓你去使用它們。從邏輯上講,通過這個過程提取的所有利潤可能都歸結于交易發起者,你的錢包服務提供商會給你回扣。

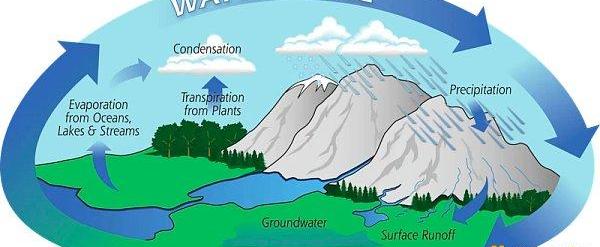

這就是以太坊交易分水嶺的循環周期。

在交易的價值匯聚到一個中心池之后:ETH質押者就會蒸發到空氣中,它蒸發到空氣中,凝結成云,再次降雨到山上,回到漏斗的頂部,并為以太坊生態系統提供源源不斷的養分。

對此,建立了一個自我延續的生態系統,并讓一千個dapp綻放。

Tags:ETHMEV以太坊區塊鏈ethereum和erc20的地址一樣嗎MEMEVENGERS以太坊價格美元實時區塊鏈技術適合女生嗎

羊城晚報訊記者黃宙輝、黎存根報道:8月4日,廣東省文化和旅游廳、廣東省工業和信息化廳發布《關于印發2022年文化和旅游領域數字化應用典型案例的通知》.

1900/1/1 0:00:0021:00-7:00關鍵詞:TornadoCash、ZK-Rollups、摩根大通、Coinbase1.加州前檢察官:美國加密監管法案需要更多工作來定義邊界;2.

1900/1/1 0:00:008月5日消息,據美國參議員CynthiaLummis辦公室的一名工作人員稱,美國證券交易委員會不僅正在調查Coinbase,包括幣安在內的每家美國加密貨幣交易所都處于不同的調查階段.

1900/1/1 0:00:00從Gas消耗能看清以太坊很多產品的興衰,比如從DEX的興起到DeFi再到NFT的輪動。Paradigm投資合伙人Casey用nansen數據編寫了一個探索以太坊上耗費Gas最多的產品的可視化工具.

1900/1/1 0:00:00原文作者:?Ethereum原文:?DecentralizedScience去中心化科學(DeSci)是一項旨在建立公共基礎設施的運動.

1900/1/1 0:00:00頭條 ▌IMF官員:加密市場的拋售并未蔓延至“實體經濟”金色財經報道,國際貨幣基金組織全球市場分析部副主任AntonioGarciaPascual在做客CoindeskTV時表示.

1900/1/1 0:00:00