BTC/HKD+0.05%

BTC/HKD+0.05% ETH/HKD-0.95%

ETH/HKD-0.95% LTC/HKD-0.49%

LTC/HKD-0.49% ADA/HKD-0.86%

ADA/HKD-0.86% SOL/HKD-0.08%

SOL/HKD-0.08% XRP/HKD-0.71%

XRP/HKD-0.71%在L2聚合L1的流動性。

原文標題:《DeFi?聚合池》

撰文:LouisGuthmann

編譯:StarkNet中文社區

概要

DeFi的初始價值觀是關于金融包容性和開放性。但隨著Gas價格上漲,DeFi慢慢變成了巨鯨的游戲。

L1池因便宜、簡單而有效擴展DeFi。

盡管如此,在L1的池子上存款、取款和調整資金仍然很昂貴。

StarkEx解決這個問題。解決方案就是DeFiPooling,該方案把L1上的賬單拆分并在L2上提供頭寸來重新平衡。

StarkEx3.0支持啟用這一功能所需的新基礎構件:L1限價單。

背景

DeFi旨在改善金融的包容性,這要歸功于它的可組合和無需許可的性質。然而,當gas過于昂貴時,只有巨鯨能參與得起了。

Immutable X與MoonPay合作推出將其L2 以太坊出售為法幣的功能:7月5日消息,以太坊NFT二層擴容方案Immutable X與加密貨幣支付服務商MoonPay合作推出直接將其L2上的以太坊出售為法幣的功能,基于Immutable X建立的平臺的開發者可以將該功能嵌入平臺中。目前該功能僅向美國、英國和歐洲的用戶開放,并將于第三季度在Immutable X Marketplace上上線該功能。[2022/7/5 1:51:54]

如果希望DeFi在保持包容性的同時還能額外惠及千萬用戶,就亟需解決可擴展性問題,使交易成本保持在較低水平。

在YieldOptimizer中我們已經看到了向可擴展性發展的趨勢。YFI和Harvest等項目讓散戶也能參與到高階的昂貴交易策略中來。以YFIUSDt曲線策略為例。

作為一名普通交易者,優化Curve的借貸收益率相當復雜。需要把錢存入一個特定的池子里,把LP代幣押進Curve儲蓄池,設置鎖定期來增加CRV獎勵,并在鏈上投票選擇分配給池子的獎勵比例。

賽車主題手游Nitro League完成500萬美元融資,SL2 Capital領投:12月9日消息,由Hotwire Studios開發的賽車主題手游“Nitro League”完成500萬美元的融資,SL2 Capital領投,YGG Southeast Asia、Axia8 Ventures、LD Capital、Morningstar Ventures、Yolo.io、Skyman Ventures、YGG Global、Double Peak、LD Capital、ExtraWatts、Calisto Capital、Infinity Ventures Crypto、NGC Ventures和Woodstock參投。最近,軟件開發商Hotwire Studios也從Tier-1基金中獲得了1000萬美元的資金。“Nitro League”是一款賽車主題的策略游戲,玩家可以在賽車挑戰中相互競爭,完成任務并組成街頭賽車公會。[2021/12/9 13:00:49]

用YFI,上述的步驟都加以抽象化。只需在YFIUSDtyVault上進行一次存款,剩下的都交給協議負責。作為回報,該協議對利潤收取20%的管理費。

Polygon L2 交易量超過 700 萬筆:數據顯示,Polygon L2 交易量超過 700 萬筆。[2021/6/14 23:34:44]

這20%的費用對大多數交易者來說,不僅省去親自部署策略的麻煩,還節約了交易費用。

此外,通過聚合YFI客戶的投票權,YFI的行為就像一個投資基金并影響Curve以使所有YFI交易者和代幣持有者等這些利益相關者受益。

盡管如此,YFI在gas方面并不是最優的,因為從池中存取以及再平衡資金仍然是在L1上操作。因此,這些操作步驟往往價格昂貴到讓人高不可攀。

而DeFi聚合池就是來解決此問題的:它可以把存款、取款、再平衡等操作,都轉移到可擴展且低成本的L2上!

什么是DeFi聚合池?

這種新機制能夠讓用戶使用L2帳戶更便捷地無Gas費交易:在Aave和Compound借貸,在YFI或者Harvest投資,又或是在Uniswap、Balancer或Curve提供交易流動性。

Router Protocol和Polygon與DFyn合作啟動L2 GalaxyFarm:3月8日消息,Polygon和Router Protocol與多個項目合作,以實現即時、無Gas交易和DeFi 耕作(farming)。Router Protocol正在建立一個跨鏈流動性協議,其第一個節點是Polygon上的AMM DEX Dfyn.network。DeFi farming將基于Dfyn.network,各個項目和參與者將在其之上增加流動性以參與L2 GalaxyFarm,從而為該生態系統引入無Gas farming。來自Polygon和以太坊生態系統的項目將參與GalaxyFarm以獎勵社區。(AMBCrypto)[2021/3/8 18:25:57]

逐步流程

我們在此以一個簡單的DeFi操作步驟舉例:投資USDtyVault。

參與者有:

交易者/用戶/終端用戶

用戶A、B和C有資金在L2上交易。

鏈下

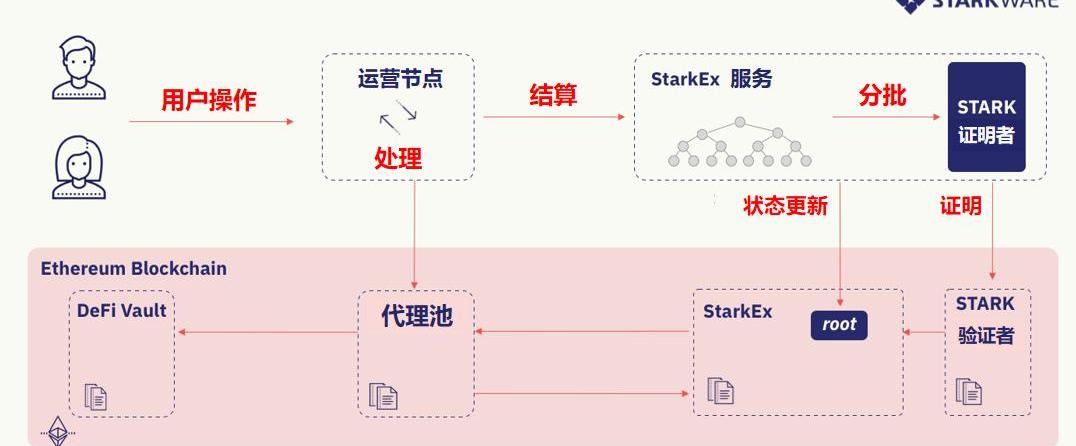

運營節點以及為其提供服務的StarkEx系統。

鏈上

DeFi目標合約

StarkEx智能合約

代理池:一個「新」的在鏈上智能合約,來協調StarkEx合約的需求、管理池子所有權,并與DeFi目標合約交互。

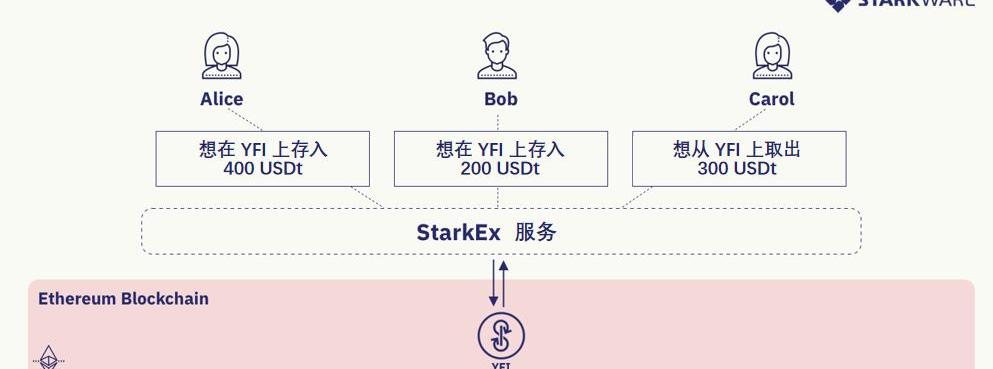

上述例子中,用戶A和用戶B想要存款進YFI,而用戶C想要從YFI中取款。因此,用戶A和用戶B的需求正好與用戶C匹配,只有剩下差額部分需要在鏈上交易。

從A和B的角度來看的話,DeFi聚合池操作為兩步:

將USDt換成StarkEx運營者從代理池出鑄造出的份額

將syUSDt換成yUSDt

第一步:需求聚合

代理合約鑄造代理池的份額

代理合約通過L1限價單將份額賣給交易者

StarkEx在鏈上結算這筆買賣

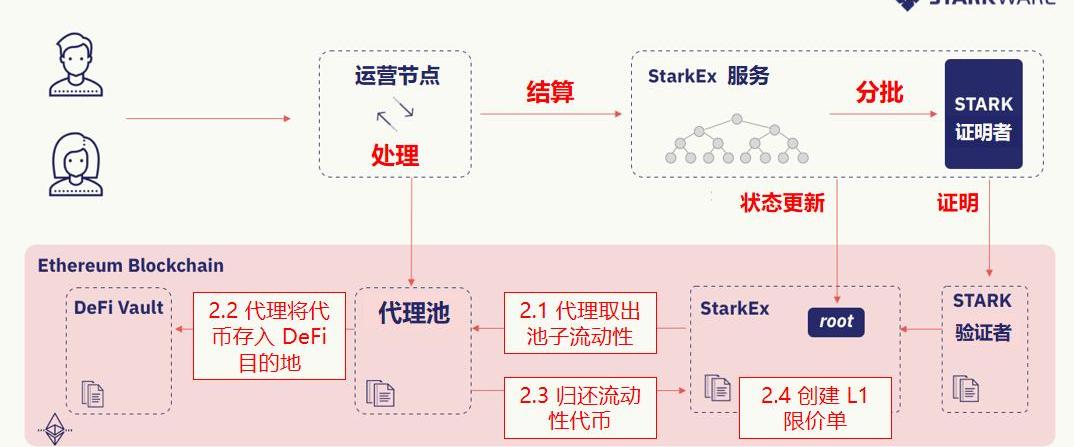

第二步:池子激活

代理合約從StarkEx智能合約中取出資金池中的資金

代理合約將這筆資金存入DeFi機槍池

代理合約收到存款憑證

代理合約創建一條鏈上限價單,給出存款憑證對池子份額的價格。

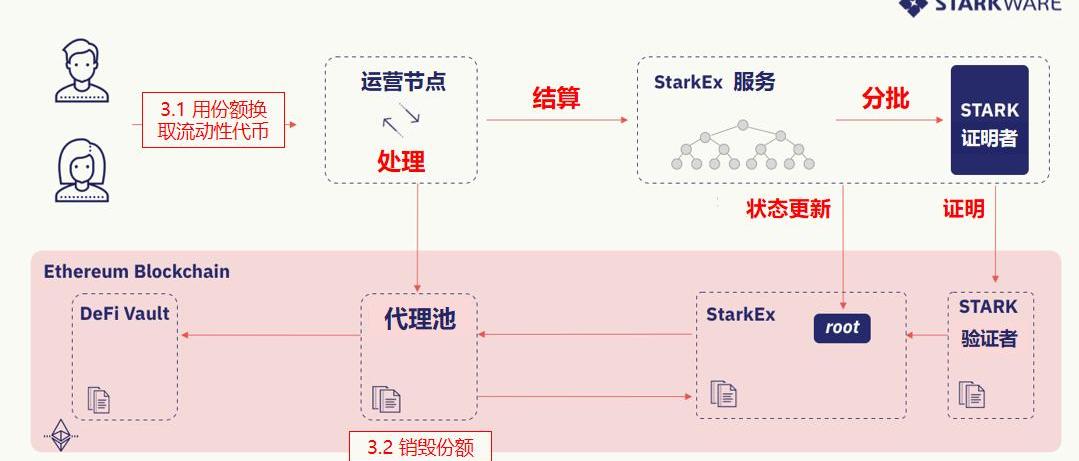

第三步:L2交易者收到LP代幣

L2上的交易者用份額換回存款憑證

代理合約銷毀份額

第四步:再平衡,完工!

有人可能注意到,代幣撮合交易可以鏈下進行。那像把yUSDt換成yETH這樣的再平衡,只要找到交易的另一方就可以,交易過程無需支付Gas。

少了什么東西?L1限價單

StarkEx上的DeFi聚合池還有一個組件需要解釋:L1限價單。StarkEx上有三類基本操作:轉賬、條件性轉賬以及L2限價交易。下一個版本(StarkExV3)將支持L1限價單,L1上的智能合約能夠在L2上發送交易。這是支持DeFi聚合池的最后組件。

結論

如果實現DeFi金融普及,我們需提供更大規模的交易處理量和更便宜的交易成本。而DeFi聚合池就是一種解決方案,等于是用商用機來取代私人飛機。如果DeFi想要再吸納千萬交易用戶,這是最好的選擇。

Tags:DEFIEFIDEFSTARPhoenixDefiSwapgamefi幣種PlutusDeFiKSM Starter

僅從數據層面,Optimism憑借OP空投及激勵計劃在跨鏈橋TVL、生態TVL、頭部協議等維度獲得了一次躍進,縮小了同Artibrum的差距.

1900/1/1 0:00:00主流以太坊應用均支持PoS鏈,這意味著分叉的PoW鏈要從零開始構建生態。 撰文:凱爾 以太坊合并在即,由幣圈KOL郭宏才主導的以太坊分叉吸走了一波關注度.

1900/1/1 0:00:00作者:小牛 原文:《Move語言的機會》1.Move語言具有將資產作為一等公民編程、安全性、靈活性、可組合性等特點;2.采用Move語言的公鏈生態發展尚處初期.

1900/1/1 0:00:00金色財經報道,借貸協議AAVE表示,除非社區同意,否則無法在智能合約層面實施因政府制裁而導致的錢包監控。Aave表示,“我們這里的錢包監控僅在前端層.

1900/1/1 0:00:00穩定幣不是憑空存在的,除了與比特幣等波動性大的加密資產競爭外,它們還與國家法定貨幣貨幣競爭。原文標題:《DeFi穩定幣如何對抗Terra、TornadoCash和以太坊合并的影響》撰文:Sara.

1900/1/1 0:00:00作者:未未 我是Web3世界的小白。準確點,我是一個在移動互聯網世界還步履維艱的小白。比如因為搞不懂“雙11”的規則,我26年的人生中還沒參與過電商大促;又比如幾個月前,我開了QQ音樂會員,才發.

1900/1/1 0:00:00