BTC/HKD-0.46%

BTC/HKD-0.46% ETH/HKD-2.21%

ETH/HKD-2.21% LTC/HKD-2.5%

LTC/HKD-2.5% ADA/HKD-0.21%

ADA/HKD-0.21% SOL/HKD-2%

SOL/HKD-2% XRP/HKD-2.7%

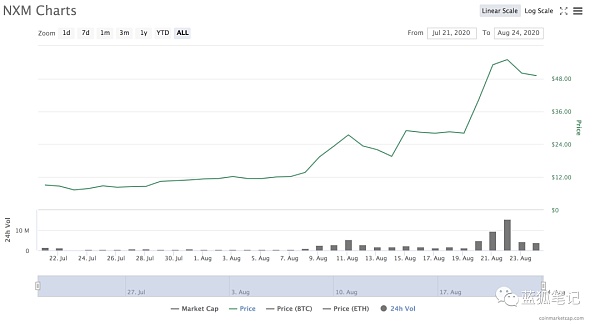

XRP/HKD-2.7%藍狐筆記有不少讀者一直在問DeFi保險的事情,尤其是怎么看NXM價值捕獲的問題。今天的主題是,如何看待NXM和它的價值捕獲。NXM是Nexus Mutual的代幣,要理解NXM的價值,首先來看Nexus Mutual。

Nexus Mutual目前主要是為DeFi領域提供保險服務,針對DeFi協議可能出現的智能合約漏洞風險提供社區互助保險。它是社區互助保險的區塊鏈版本。那么,具體來說,Nexus Mutual是怎么一回事?

它主要由三個部分組成:購買保險、承保、索賠。

購買保險

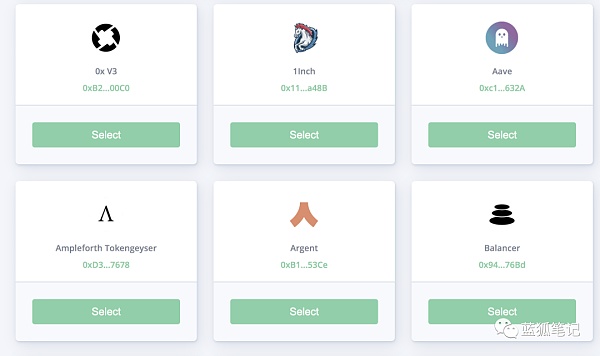

截止到藍狐筆記撰稿時,目前DeFi用戶在DeFi協議中鎖定超過67億美元資產,而這些協議有可能因為存在智能合約的漏洞而產生風險。為了規避資產重大損失的風險,用戶可以去Nexus Mutual上購買相關協議的保險,目前在Nexus Mutual上可以購買到41個DeFi項目的保險,幾乎大多數主流的DeFi協議的智能合約保險都可以購買到。

Nexus Mutual上可以購買到幾乎所有主流的DeFi協議保險

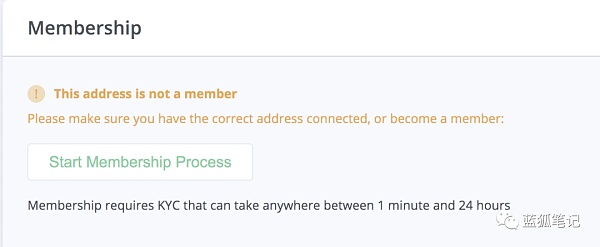

要想購買DeFi協議的智能合約保險,首先必須是Nexus Mutual社區會員。成為社區會員需要支付0.002ETH的費用,在成為會員之后,即可購買DeFi協議的保險。此外,還需要注意的是,由于合規和監管原因,有17個國家的用戶無法成為會員。

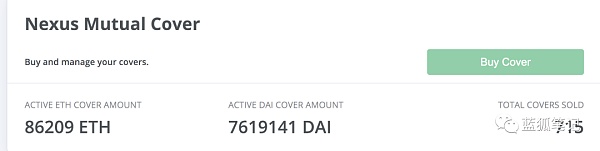

目前Nexus Mutual上可承保資產主要有ETH和DAI,不同協議的可承保金額和保費也不同。截止到藍狐筆記撰稿時,目前活躍的ETH承保總額達到86,055ETH,活躍的DAI承保總額達到7,619,141DAI,目前用戶購買的保險總數達到715個。

Terra鏈上DeFi鎖倉量為155.6億美元:金色財經報道,據DefiLlama數據顯示,當前Terra鏈上DeFi鎖倉量為155.6億美元,在公鏈中仍排名第2位。目前,鎖倉量排名前5的公鏈分別為以太坊(1190.4億美元)、Terra(155.6億美元)、BSC(125.4億美元)、Avalanche(108.7億美元)、Fantom(80.2億美元)。[2022/2/20 10:03:09]

Nexus Mutual的保險總額達到86209ETH

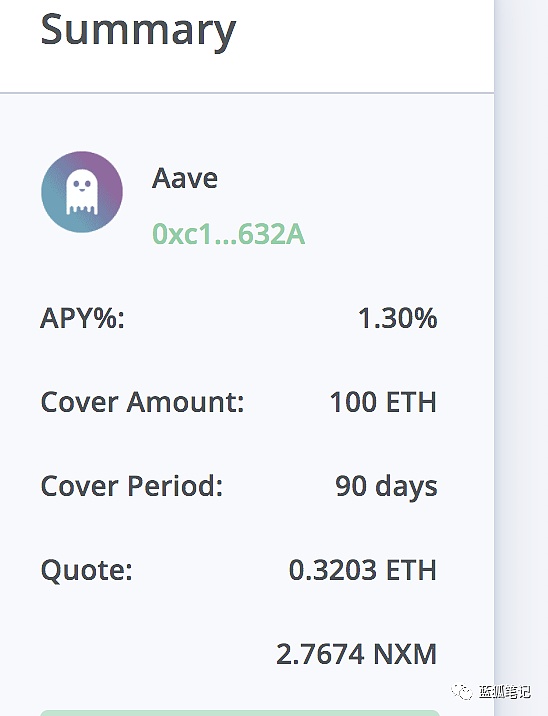

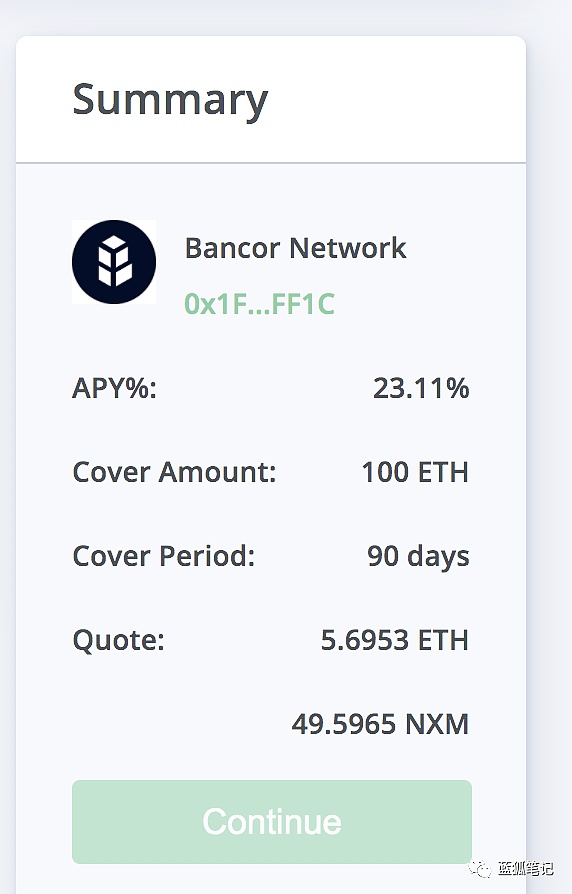

從上圖可以看到不同協議的保費是不同的。購買同樣天數和金額的保險,Bancor的保費貴于Aave。

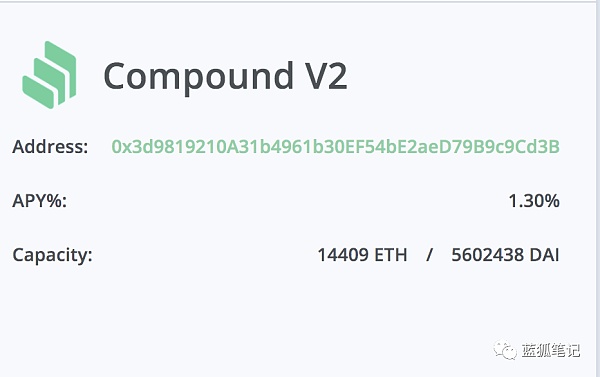

社區會員要購買DeFi保險,首先是選擇特定的協議,其次是選擇保險的天數和保險的金額。目前保險的可選期間為30天到365天,用戶可以自由設置;保險資產可以選擇ETH或DAI,金額根據其承保池中的金額有個最大的承保能力。例如,截止到藍狐筆記寫稿時,Compound V2最多可以承保的ETH為14,409個ETH,可以承保的DAI為5,602,438。

Nexus Mutual上當前Compound V2?保險容量最大為14409ETH和5602438DAI

數據:當前DeFi協議總鎖倉量為1890.5億美元:金色財經報道,據defillama數據顯示,目前DeFi協議總鎖倉量1890.5億美元,重復率約為39.4%,真實總鎖倉量1145.64億美元。鎖倉資產排名前五分別為Curve(143.3億美元)、AaveV2(137.1億美元)、instadapp(126.3億美元)、Compound(115億美元)、PancakeSwap(103億美元)。[2021/10/2 17:21:10]

承保

在Nexus Mutual上,DeFi用戶購買了保險,那么為保險提供承保的資金來自哪里?來自于Nexus Mutual社區的用戶提供的資金池。跟購買保險的用戶一樣,要參與承保,用戶也首先必須成為會員。

為什么Nexus Mutual的用戶愿意承保?因為可以獲得承保的收益。目前累計的保費超過774ETH,價值超過30萬美元,其中保費最多的是Curve穩定幣池。

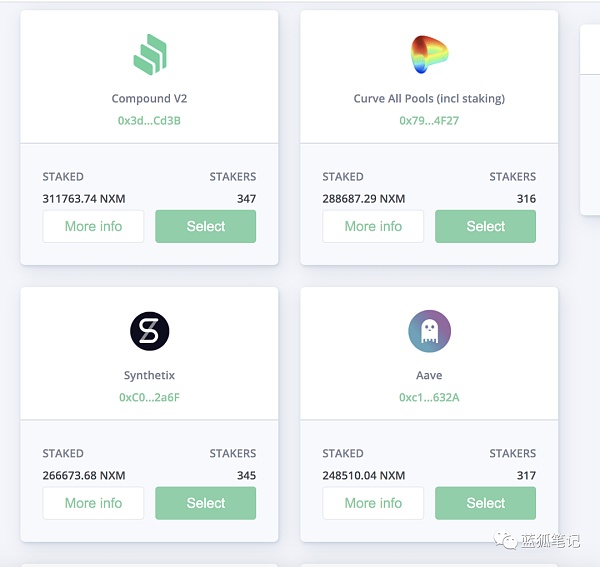

用戶首先會選擇自己認為安全的智能合約,然后決定存入相應的代幣量,從而賺取保費。用戶可以隨時調整自己的承保。目前用戶質押代幣量最多的幾個DeFi協議:Compound V2、Curve All Pools、Synthetix、Aave,質押者都超過300個,質押的NXM都超過了24萬個,按照目前的價格,這幾個協議的智能合約承保資金池都超過1000萬美元。

Nexus Mutual上承保資金池最多的幾個DeFi協議,都超過1000萬美元

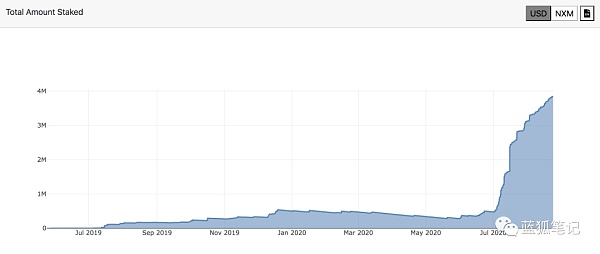

當然,因為用戶賺取了收益,也需要承擔義務。如果發生成功的索賠事件,該資金池的相應資金會償付給用戶,會使用ETH支付用戶的索賠,同時銷毀相應的NXM。如果用戶退出質押,則需要90天的鎖定期。

DMEX CPO Will:DeFi+算力NFT將開啟礦業2.0:金色財經現場報道,4月25日,2021新基建區塊鏈峰會在成都舉辦。在分布式存儲新時代分會場上,DMEX CPO Will分析認為在DeFi領域的三大應用場景交易、保險和借貸平臺,均誕生出一些成功的應用。在整個加密貨幣市場中,DeFi市值占比相對較小,還處于早期階段。但這個賽道的項目有良好的發展預期。NFT具備稀缺性、唯一性的特性。這些特性讓它在游戲領域、資產映射、數字藝術品領域都有廣泛的應用。互聯網的應用改變了信息傳遞和文明傳承的方式,區塊鏈的出現則讓我們看到了價值產生與傳遞的更多可能性。

Will介紹DMEX旨為降低用戶挖礦投資門檻,目前推出的產品形式,聯合挖礦和算力NFT。每一個算力NFT映射了一份真實的,專業的,合規的算力資產,基于此我們可以方便的打通和其他DeFi協議的交互。聯合礦池以Filecoin、ETH等主流資產為主。[2021/4/25 20:55:50]

社區用戶在Nexus Mutual的承保資金池中存入NXM。那么,用戶怎么獲得NXM代幣?要想獲得NXM,用戶在成為會員后,需要用ETH進行購買。也就是相當于向資金池中存入了ETH,從而獲得NXM。因此,NXM價值支撐也跟ETH價值的漲跌產生關系。

索賠評估

如果某個DeFi協議的智能合約出現風險事件,購買該協議保險的社區用戶可以提出保險索賠。保險索賠由索賠評估師們進行評估。而成為索賠評估師也需要質押NXM。索賠評估師們也會獲得相應的獎勵。

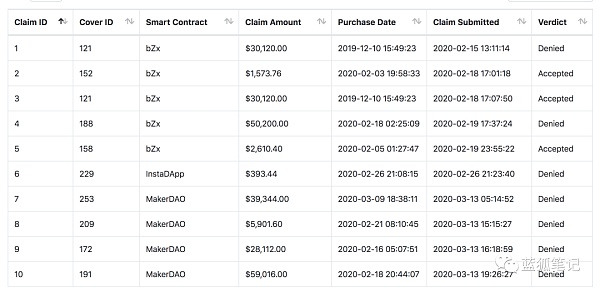

目前提出的索賠達到26個,通過的索賠為3個,23個索賠被否決。其中成功索賠的均為2020年2月份因bZx智能合約發生漏洞產生的賠付事件。賠付金額達到34,304.16美元。

歐易OKEx DeFi播報:DeFi總市值679.70億美元,歐易OKEx平臺MIR領漲:據歐易OKEx統計,DeFi項目當前總市值為679.70億美元,總鎖倉量為814.60億美元;

行情方面,今日DeFi代幣普漲,歐易OKEx平臺DeFi幣種漲幅最大前三位分別是MIR、MLN、JFI;

截至18:20,OKEx平臺熱門DeFi幣種如下:[2021/4/19 20:36:35]

Nexus Mutual上索賠達到26個,成功通過3個

NXM是Nexus Mutual的代幣,那么,它的價值來源是什么?

本質上Nexus Mutual也是流動性池的模式,社區會員向Nexus Mutual提供ETH資金,通過存入ETH,用戶獲得NXM代幣。部分類似于Uniswap流動性池模式,用戶提供了流動性之后,會獲得流動性份額代幣。NXM相當于Nexus Mutual中資金池的流動性份額代幣,正如Uniswap的流動性提供者可以獲得交易費用收益,而NXM持有人也有機會捕獲保費收益。

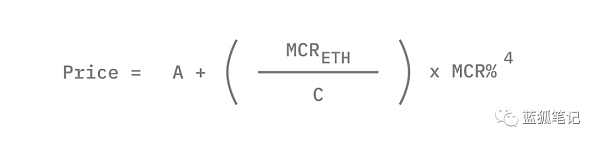

從Nexus Mutual的官方信息看,NXM有一個定價公式:

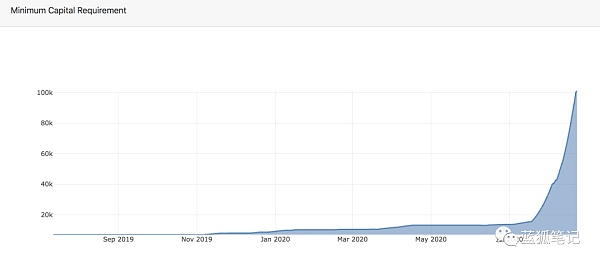

從這個定價公式看,其中的A、C是常數,不會變。影響NXM價格的是MCR(按ETH計價)和MCR%。MCR是Minimum Capital Requirement(最低資本要求),也就是說資金池中支付所有保險賠付的最低資金要求,可以支持一年期內99.5%的可償付。MCR%是指資金池的所有資金/MCR的比率。藍狐筆記寫稿時,Nexus Mutual 的MCR為101,298ETH ,MCR%為161.62%,可以計算出NXM的價格為50.5美元。

數據:以太坊上DeFi協議總鎖倉量606.3億美元:據歐科云鏈OKLink數據顯示,截至今日17時,以太坊上DeFi協議總鎖倉量約合606.3億美元,環比下降1.49%。

近24小時鎖倉量增幅前三名的DeFi協議分別是Idle V4(+19.22%),Cream V2(+13.83%)以及DOS Network(+12.55%)。

當前鎖倉量排名前三的DeFi協議分別是WBTC 72.3億美元(+0.91%),Maker 66.7億美元(-2.92%)以及BDP 61.1億美元(-1.56%)。[2021/3/11 18:36:22]

從NXM的價格計算公式中可以看出,MCR%對NXM短期價格影響最大,而其長期價值的捕獲則主要取決于MCR,也就是最低資本要求。MCR(最低資本要求)的上漲則主要取決于購買保險金額的上漲。從這個角度,NXM的價值主要取決于保險需求規模的基本面。如果DeFi整體持續上漲,那么對智能合約保險的需求也會持續上漲。

如果從短期看,MCR%對NXM的價格影響更顯著。在8月份,MCR%有兩個高點,一是在8月11日,達到165.0339%,一個是在8月21日,高達170.6783%,而這也是8月份內的兩個價格小高點,短期內MCR%對NXM的價格影響很明顯。如下圖:

NXM在8月11日和21日的價格小高點,也是當時MCR%的小高點

由于MCR%跟承保資金池的增長和MCR都有關系。那么,MCR%的上漲或下降,跟承保資金池和MCR的相對增長速度有關系。當MCR上漲速度超過承保資金池增長,MCR%會下降,這樣短期內會導致NXM價格下降。所以,我們在關注NXM價格的時候,要觀察MCR和MCR%的變化。

在藍狐筆記寫稿時,MCR%為161.62%,由于MCR每四個小時增加1%(而不是之前每24小時候增加1%),除非承保資金池增速更快,不然這會導致MCR%的下降。而MCR%的下降會導致NXM價格的下降。所以,投資NXM的小伙伴們不能完全按照傳統的代幣需求的邏輯進行投資,因為隨著MCR%的下降,短期內會導致NXM價格的下降。

當MCR%低于130%時,MCR停止增加。這個時候,隨著資金池的持續增加,MCR%可能會向上,NXM價格也隨之上漲,當然如果有人拋售NXM則另說。

整體來說,NXM價格上漲的支撐主要來自于其業務的基本面。如果購買保險的金額在上漲,那么,MCR也在上漲。MCR上漲,意味著NXM價格的上漲。當然,這也意味著,如果MCR下降,其價格也會下降。從這個角度,投資NXM,從長期的角度,主要看其購買保險資金的規模,也就是其業務本身的需求量大小,同時關注其承保資金池規模的增長。

MCR的上漲反應了用戶對保險需求的上漲,利于NXM長遠價值

此外,還要考慮競爭格局的問題。如果Nexus Mutual保險業務被新的競爭對手搶走,NXM的價格也會下降。因此長期投資NXM的很重要的考慮因素在于是否看好它的保險業務的競爭力。從這個角度看,NXM也存在一定的不確定性,如果其保險業務被新來者,如YFI搶占,那么有可能對其MCR和MCR%產生影響。

由于MCR是用ETH計價,在一定程度上,擁有NXM相當于擁有ETH的敞口。我們看看NXM美元計價與ETH計價波動,兩者存在較大相關性。

NXM的美元價格和ETH價格的趨勢

Nexus Mutual擁有先發優勢

目前Nexus Mutual的優勢在于它的占位。它是最早進行DeFi保險探索的項目之一。當我們提到DeFi保險的賽道時,Nexus Mutual是被無法忽視,也是無法繞過的項目。

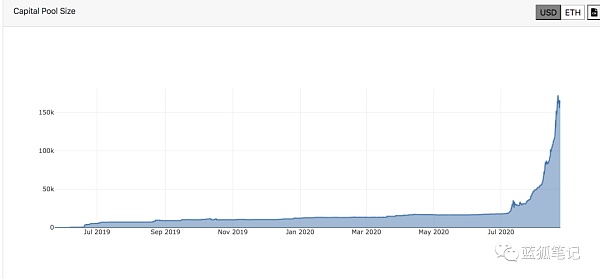

從目前整體數據看,截止到藍狐筆記寫稿時,Nexus Mutual資本池達到158,961個ETH,價值63,072,626美元,活躍保險總額達到104,537個ETH,達到其資本池容量的大約65%。不管是從承保的資金池還是保險的購買需求來看,發展都是比較迅速的。這些是NXM價值捕獲的基礎。

從下圖可以看出其承保資金池中ETH在最近一個月增長非常迅速。

Nexus Mutual的資產池增長很快

下圖可以看出Nexus Mutual上整體質押的NXM增長迅速,超過380萬個,達到總數的53%左右,由于其質押解鎖期達到90天,說明有不少用戶對它看好。

Nexus Mutual上質押的NXM增長很快

承保資金池并非是牢不可破的護城河

從上面的描述,從業務角度,我們可以看到Nexus Mutual本身主要由承保、購買保險、索賠這三個方面構成。

首先承保人提供的資金池是支撐整個Nexus Mutual保險的基礎。沒有承保人提供的資金池,就無法提供DeFi保險服務。所以,DeFi保險首要競爭力是其承保資金池中資金規模。而吸引資金的核心在于其收益率。

這意味著,Nexus Mutual的護城河并不是牢不可破的。如果在Nexus Mutual承保的收益,不如在YFI上承保的收益,承保的用戶也會流向YFI。如果沒有承保資金或承保資金規模不夠,那么,用戶也就無法夠買或購買能滿足自己需求的保險。這也意味著NXM價格無法上漲。當然,反過來也是一樣,如果Nexus Mutual上的承保收益高于YFI,那么,也會將資金從YFI上吸引過來。

當然,這不僅僅是Nexus Mutual的問題,整個DeFi保險領域也會有同樣的問題。那么,如何來提升承保人的收益?這成為DeFi保險的關鍵。這個可能需要創造性的解決方案。通過流動性挖礦還是其他的模式?

此外,購買保險的用戶如果保費過高,也會減少購買意愿,這兩者如何達成均衡也是重要考慮因素。

Nexus Mutual的軟肋

目前要想在Nexus Mutual上購買保險和承保,首先必須是其社區的會員,成為會員需要進行KYC。由于合規和監管原因,目前全世界有17個國家的用戶無法成為會員,其中包括印度、俄羅斯、中國、日本、墨西哥、伊朗等國家。

有17個國家的用戶無法成為會員

這意味著有很多用戶無法成為Nexus Mutual的社區用戶。而YFI新推出的無須KYC的無須許可的DeFi保險可能會對Nexus Mutual產生沖擊。

DeFi保險還處于非常早期的階段,目前看Nexus Mutual是DeFi保險的龍頭,但未來也許會有其他模式的DeFi保險誕生。DeFi保險的競爭才剛剛開始,未來的格局也許會發生變化。

過去的幾十年,計算機代碼已讓各類設備變得更智能、更先進,無數任務可被自動化執行,徹底改變了人們開展業務的方式。“智能合約”作為一種數字化契約,不需要外加人為干預,即可實現自我執行和自我驗證.

1900/1/1 0:00:00上周末,因SushiSwap匿名創始人Chef Nomi賣出devpool的全部SUSHI,造成SUSHI大跌,并帶動大盤下跌。SushiSwap一時面臨生死考驗.

1900/1/1 0:00:002020年8月20日,歐冶云商區塊鏈服務平臺“歐冶鏈”第一階段功能成功上線,這是繼歐冶金服“通寶”區塊鏈產品之后,歐冶區塊鏈平臺和應用建設的又一重大突破.

1900/1/1 0:00:00文章系金色財經專欄作者牛七的區塊鏈分析記供稿,發表言論僅代表其個人觀點,僅供學習交流!金色盤面不會主動提供任何交易指導,亦不會收取任何費用指導交易,請讀者仔細甄別,謹防上當.

1900/1/1 0:00:00波卡提供了代理模塊,你可以通過它來設置代理賬戶,從而增加一層安全性。Polkadot提供了一個模塊,允許用戶設置代理帳戶來代表他們執行有限行為的操作.

1900/1/1 0:00:00今天凌晨,Curve團隊未正式公布CRV開始的前提下,腿特用戶發布如下: 意為:CRV正式開啟,且預挖的CRV可以通過瀏覽器命令行領取.

1900/1/1 0:00:00