BTC/HKD+6.13%

BTC/HKD+6.13% ETH/HKD+8.38%

ETH/HKD+8.38% LTC/HKD+4.17%

LTC/HKD+4.17% ADA/HKD+9.34%

ADA/HKD+9.34% SOL/HKD+9.39%

SOL/HKD+9.39% XRP/HKD+9.17%

XRP/HKD+9.17%本文來自caia,原文作者:VettaFiResearch副主任RoxannaIslam

Odaily星球日報譯者|Moni

在當前宏觀市場動蕩的情況下,“相關性”是一個需要認真考慮的因素,事實上,目前加密行業討論最多的兩個“相關性問題”分別是:

1、比特幣與美股的相關性有多少,這種相關性意味著什么?

2、間接加密貨幣投資與比特幣的相關性如何?

下面,就讓我們一起來分析下。

問題1:比特幣與美股的相關性有多少,這種相關性意味著什么?

聲音 | Ran Neuner:熊市讓我們更關注加密行業的建設:CNBC數字貨幣頻道主持人Ran Neuner今日發推文稱,在熊市高峰期召開的各類會議比去年同期的會議們更有成效。去年,人們只想要幣價翻盤。而今年是人們真正想要建設這個空間,要領會到目前狀況帶來的好處可能需要幾年的時間。我們正在一個越來越好的行業中工作。[2018/11/28]

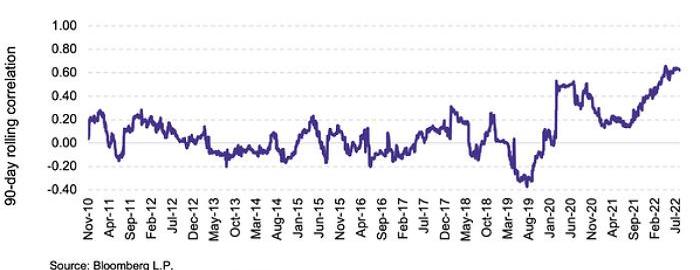

在比特幣的大部分生命周期中,基本上與傳統美股之間并沒有太多相關性,有時甚至會表現出負相關性。正因為如此,比特幣通常被視為一種多元化投資組合、或是一種通脹對沖資產,但在最近幾年,人們發現比特幣與美股之間的相關性不斷攀升,投資者也無法確定比特幣與美股這種耦合究竟是短期現象,還是長期趨勢。

就目前而言,加密市場對比特幣與美股之間的相關性存在兩種主流解讀:

聲音 | CME Exec:不要因為熊市而責備比特幣期貨:在CoinDesk的新加坡共識2018年活動的加密衍生品交易小組會議期間,芝加哥商品交易所集團董事總經理兼全球股票產品及另類投資主管蒂姆麥考特表示,不應將比特幣期貨歸咎為今年加密市場的價格暴跌因素。[2018/9/19]

第一,在市場波動和市場走向不確定的時候,看似不相關的資產類別反而會表現出較高的相關性。實際上,除了比特幣之外,即使是與美股呈負相關的債券市場,在整個2022年期間也呈現出與美股越來越高的正相關性。

第二,比特幣和美股表現出的相關性可能歸因于加密貨幣市場愈發成熟。比特幣自誕生至今已有約15年時間,但在過去的幾年里,加密貨幣對主流投資的滲透加速了。

舉幾個例子:2021年4月,Coinbase首次公開募股;6個月后,2021年10月,美國首個基于期貨的比特幣交易所交易基金ProSharesBitcoinStrategyETF(BITO)正式上市。此外,機構采用繼續增長,美國證券交易委員會、美聯儲和其他金融監管機構也開始認真對待加密貨幣,就像對待任何其他交易所交易證券一樣

分析 | Coindesk分析:比特幣若在6410美元附近探底 或將迎來熊市:據Coindesk分析,過去4小時的阻力指數顯示,比特幣目前的支撐位為6540美元。若比特幣在6410美元附近探底,則預示著熊市即將到來。[2018/9/17]

不過,由于歷史數據有限且沒有先例,因此很難判斷未來比特幣和美股的相關性會是什么樣子。但隨著市場正常化,相這種關性可能會略微脫鉤,但鑒于加密市場成熟度不斷提升,相關性可能仍然很高。

另一方面,加密貨幣與美股相關性走高或許并不一定是壞事,坦率地說,許多投資者已經開始使用比特幣和比特幣相關美股作為一種“回報增強劑”,有些投資者也會將加密作為自己技術投資配置的一部分,通常會在總投資組合中分配1-5%左右的比例。隨著比特幣價格徘徊在20,000美元區間,投資者可能會認為這是建立或增加投資配置的一個很好的切入點。

Coindesk分析師:BTC跌破關鍵支撐位,熊市復蘇:Coindesk分析師發文表示:BTC空頭強勢發力,今天早些時候,BTC價格跌至6400美元以下——這是8日低點;BTC可能會在周末跌破6000美元(2月低點),并可能在未來幾周跌至5090美元;若每日收盤價(UTC時間)高于6850美元(6月18日高點),將會中止當前的看跌觀點;如果突破50周的MA(暫報6958美元),將中止長期看跌觀點。行情顯示,BTC暫報6404.44美元,今日跌幅4.9%。[2018/6/22]

問題2:間接加密貨幣投資與比特幣的相關性如何?

在間接投資加密貨幣方面,通常有以下兩種方式:

加密貨幣熊市導致比特幣價格下跌20%:對于加密貨幣投資者來說,這是又一個艱難的一周,因為從3月26日起,比特幣的下跌趨勢還在繼續,比特幣的跌幅超過了20%。主要驅動因素是Twitter還宣布將禁止加密貨幣廣告,以打擊該行業的欺詐行為。由于缺乏媒體曝光,比特幣社區投資者群體的成長將變得更加困難。[2018/4/3]

1、投資為加密/區塊鏈公司提供主題或特定行業風險敞口的、基于指出的ETF

2、投資追蹤比特幣價格的比特幣期貨ETF

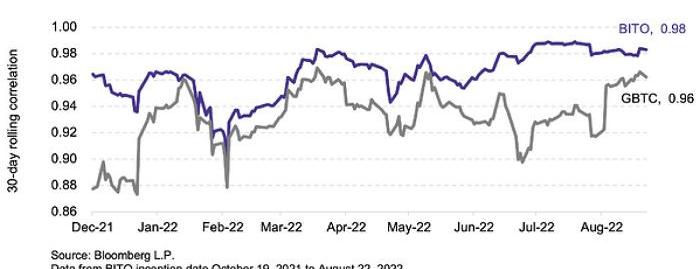

ProSharesBitcoinStrategyETF(BITO)是美國第一個、也是最大的一個比特幣期貨ETF,其資產管理規模約為7.063億美元,該ETF于現貨比特幣的關聯性很高。

自2022年初至今,ProSharesBitcoinStrategyETF(BITO)已下跌超過55.3%,而同期現貨比特幣價格的下跌幅度則為54.4%。

此外,灰度比特幣信托基金也與比特幣現貨價格高度相關;但是,由于其溢價/折價機制,GBTC的價格與比特幣價格還是存在較大差異。

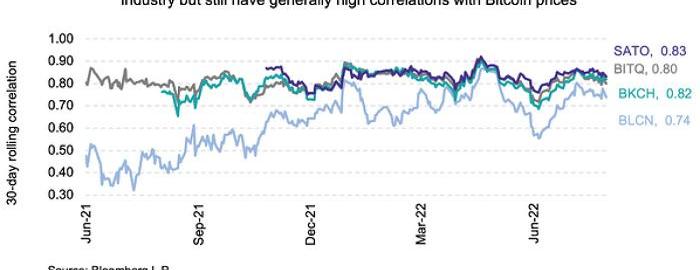

盡管基于指數的加密ETF并不會直接跟蹤加密貨幣的價格,但這些ETF中,大多數都與比特幣現貨價格存在相對較高的相關性,具體取決于基金持有加密美股的規模,示例如下:

1、一些持有純加密美股的ETF,比如BitwiseCryptoIndustryInnovatorsETF(BITQ)和GlobalXBlockchainETF(BKCH),與比特幣的相關度系數接近0.80;

2、SirenNasdaqNexGenEconomyETF(BLCN)等持有更多元化持股的主題ETF相關性可能略低。

3、InvescoAlerianGalaxyCryptoEconomyETF(SATO)也持有一些多元化的持股,但它與BTC的相關性系數高達0.83,這是因為該ETF對GBTC的投資配置占比達到了15%。

下表通過分析單個加密美股上市公司股價與比特幣價格的相關性對比,進一步研究了加密ETF和指數與比特幣之間的聯系。我們發現,現階段這些單個加密美股上市公司股價與比特幣價格的相關性系數范圍大約在0.60到0.85之間。

1、對于像Microstrategy(MSTR)這樣的公司而言,其美股與比特幣價格相關性最高,因為這些公司在其資產負債表上持有大量比特幣作為“收購并持有”策略。

2、加密礦企也與比特幣有很高的相關性,因為他們的大部分利潤是根據開采的比特幣價格獲得的,但可能會根據他們管理電力成本和管理費用的程度而有所不同。

3、加密交易所和加密金融科技公司與比特幣的相關性同樣相對較高,但此類公司的相關性系數低于加密生態系統的其他公司,因為加密交易所和加密金融科技公司的利潤通常來自交易量、費用和傭金。

總結

盡管比特幣與更廣泛的美股的相關性仍然很高,但鑒于持續的市場不確定性、以及比特幣誕生至今的歷史較短,很難區分這種相關性究竟是一種短期現象,還是一種長期趨勢。

但是,比特幣與傳統美股之間的高相關性并不一定是壞事。你會發現,一些技術投資者已經開始使用比特幣和比特幣相關美股作為一種“回報增強劑”,并且將加密貨幣作為自己技術投資配置的一部分了。

金色周刊是金色財經推出的一檔每周區塊鏈行業總結欄目,內容涵蓋一周重點新聞、礦業信息、項目動態、技術進展等行業動態。本文是其中的新聞周刊,帶您一覽本周區塊鏈行業大事.

1900/1/1 0:00:00咖啡品牌星巴克剛剛公布的NFT計劃,據說是有史以來最大的NFT忠誠度計劃,將為會員帶來「革命性」的Web3體驗。同一時間,加密幣大跌,英超聯賽宣布擱置NFT計劃.

1900/1/1 0:00:00原文:《Top10GameFiDevelopmentCompanies:2022andBeyond》byNordicBlockchainExperts編譯:ChinaDeFi本文權衡了數百家Ga.

1900/1/1 0:00:00本篇文章來自MystenLabs生態系統負責人KohKim的線上AMA。訪談過程中,Koh介紹了基于Move語言的Sui公鏈如何賦能鏈游,以及如何吸引游戲開發者學習和應用Move語言.

1900/1/1 0:00:00信貸是經濟機器的運行中最重要的組成部分之一,貸款人希望錢能生出利息,借款人想購買當前無法負擔的某種東西,貸款人以及借款人雙方基于信任產生借貸關系.

1900/1/1 0:00:0021:00-7:00關鍵詞:Monnai、Telefónica、Meta、Crypto.com1.基礎設施提供商Monnai獲得315萬美元種子輪融資;2.

1900/1/1 0:00:00