BTC/HKD-5.48%

BTC/HKD-5.48% ETH/HKD-7.53%

ETH/HKD-7.53% LTC/HKD-6.28%

LTC/HKD-6.28% ADA/HKD-10.09%

ADA/HKD-10.09% SOL/HKD-13.34%

SOL/HKD-13.34% XRP/HKD-9.38%

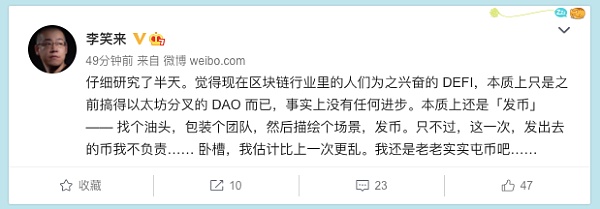

XRP/HKD-9.38%首先聲明,李笑來先生的今天發的微博內容有很獨到的見解,也有認知的偏差。不管從哪個方面來說,如果能理解這個微博的全部內容并且能提出不同的觀點,將會大大增進我們對DeFid的洞察力。

解析下李先生(下文李笑來先生簡稱李先生)的內容分為兩個部分與層次。

用DeFi類比The DAO事件

DeFi本質上還是發幣,比起1CO沒有進步,甚至風險更大

李笑來今日微博

一、用DeFi類比The DAO事件

“DAO 是Decentralized Autonomous Organization(分布式自治組織)的簡稱,The DAO是一個基于以太坊區塊鏈平臺的迄今為止世界上最大的眾籌項目。其目的是讓持有The DAO代幣的參與者通過投票的方式共同決定被投資項目, 整個社區完全自治, 并且通過代碼編寫的智能合約來實現。于2016年5月28日完成眾籌,共募集1150萬以太幣,在當時的價值達到1.49億美元。

電子標準院牽頭的IEEE標準《區塊鏈服務能力評價》獲批立項:金色財經報道,日前,由中國電子技術標準化研究院提出的《區塊鏈服務能力評價》(Standard for Blockchain Service Capability Evaluation)IEEE標準提案,在IEEE NesCOM(新標準委員會會議)上通過審查并正式獲批立項(項目編號:P3216)。P3216將納入IEEE計算機協會區塊鏈和分布式記賬技術委員會統一管理,相應的標準工作組成立會議也將于近期舉行。

P3216 區塊鏈服務能力評價將借鑒CMMI和ITSS方法論,給出區塊鏈服務能力框架。評價內容包括區塊鏈服務的組織、人員、技術、管理過程和資源五個方面,同時給出了具體的評價指標以和評價方法。該標準可以為監管機構對區塊鏈服務的監督和管理供支持,為區塊鏈服務需方采用區塊鏈服務提供保障,為區塊鏈服務供方展示服務能力提供支持。[2020/12/15 15:13:34]

在The DAO事件中,黑客利用The DAO智能合約中split函數的漏洞,在The DAO Token被銷毀前,多次轉移以太幣到Child DAO智能合約中,從而大規模盜取原The DAO智能合約中的以太幣。”

歷史上的今天 | 馬化騰評價Libra:技術都很成熟“主要看監管”:2019年6月19日,馬化騰在朋友圈評論Facebook的Libra時表示:技術都很成熟,并不難,就看監管是否允許而已。

2019年6月19日,根據CME的最新推文,CME比特幣期貨未平倉合約在一天內創下了創紀錄的643份,使6月17日創下了新的歷史高點,共5311份合約(相當于26555枚比特幣,約2.5億美元)。與去年6月的數據相比,增幅高達80%。[2020/6/19]

以上是The DAO的簡化介紹(搜“The DAO事件”網上很多資料,可以去了解)。事情發生在2016年,導致了ETH社區直接分裂,硬分叉為ETH和ETC。

簡化理解The DAO就是眾籌資金(eth)然后大家投票進行社區治理,決定投資什么項目。再通俗化理解就是一個公開透明的私募基金,但是這個私募基金面對公眾,又有公募基金的形態。是個很大的創新。

動態 | 美國商品期貨委員會向公眾收集對以太坊的評價結束 獲得 42 份公眾反饋:美國商品期貨委員會(CFTC)向公眾收集對以太坊的評價和反饋在 2 月 15 日正式結束,共獲得 42 份公眾反饋,包括以太坊基金會、ConsenSys、Coinbase、Circle 等關鍵機構均正式提交了反饋文件。CFTC 這次征集公眾對以太坊的評價和反饋的活動在 12 月中旬啟動,為期 60 天,請求公眾提供有關加密貨幣的技術、市場和機制的信息。[2019/2/18]

以上這段話,之所以提到私募和公募因為這兩者在傳統金融和現實社會里要求的資質和牌照不同,能做私募的機構多,能做公募的機構少。The DAO繞開了監管,但是沒有繞開黑客的獵槍。嚴格意義上來說,黑客沒有違規,利用代碼漏洞瘋狂薅羊毛,這也是區塊鏈不可篡改的特性導致的。分叉反而違背了區塊鏈的精神,不過,社區大部分人支持Vitalik分叉,那就分叉。

DeFi目前的發展,主要集中于去中心化借貸和去中心化交易所兩個方面,資管、衍生品、保險等領域也在發展不過目前主流還是這兩個。我想李先生所說的The DAO應該說的是DeFi大分類中的資管方面,這個還是DeFI的非主流。用The DAO類比不是很恰當。

北大國家發展研究院教授黃益平:對比特幣的評價當回歸兩條標準:據財新消息,北大國家發展研究院教授黃益平稱:比特幣是否屬于好的金融創新目前不能定論。比特幣需求最大的是地下經濟,例如使用比特幣隱藏腐敗貪污。我國的金融體系還未全面開放,腐敗問題還比較嚴重,如果比特幣合法化,將給金融監管帶來很大風險,給金融穩定帶來不利。評估比特幣作為金融創新工作的好壞,也應回歸以上兩條標準,即是否符合實體經濟的有效需求,以及是否風險可控。[2018/5/29]

二、DeFi本質上還是發幣,比起1CO沒有進步

這句話應該是李先生在說DeFi中的DEX領域(去中心化交易所)。不能籠統地直接說DeFi就是發幣,但是,如李笑來先生看到最近DEX(如Uniswap、Curve、balancer等DEX)的火熱,直接用DeFi代指DEX,這么理解也可以。

這些大火的DEX一個主要功能就是發幣——這個理解對不對?

火幣研究院長公布火幣項目評價五大體系:火幣研究院長袁煜明于4月26日清華區塊鏈公開課上透露火幣評價項目分五個維度(SMART):行業空間(S)、管理(M)、社區活躍度(A)、團隊可信度(R)、技術水平(T)。他表示,區塊鏈體系設計瑩遵守十大原則:

1.\t區塊鏈體系設計應當從供給出發,一切圍繞促進生產力。

2.\t完全標準化產品且供給無瓶頸的體系都不需要區塊鏈。

3.\t通證的體系設計必須有收斂性(抑制單向流動)。

4.\t通證的體系設計必須有魯棒性(抵御惡性沖擊)。

5.\t通證的供給不應該刻意設定上限,應該掛鉤整個體系的產能供給。

6.\t所有低階權利都可以用傳統金融工具或積分實現,都可以不用區塊鏈。

7.\t區塊鏈的體系中,通證錨定了體系里最重要的權利,且該權利難以用法幣衡量。

8.\t資產上鏈不是生態中所有信息與行為都上鏈,必然是鏈上鏈下混合,只有重要信息與行為才上鏈。

9.\t區塊鏈體系設計中要在需要設計好通證使用權益和持有權益的比例,匹配通證發行速度,以找到流動性和保值性的平衡點。

10.沒有終極形態,沒有上帝視角,只有持續試錯迭代。[2018/4/27]

沒有問題。李笑來先生的見解,這一點算是一針見血,是的,就是發幣。

1、不需要上幣費(用不到數千元就搞定了,鼠標點擊不超過100次就可以在Uniswap發個自己的ERC20代幣)。

2、不需要中心化交易所的審核,其實中心化交易所的審核有時也有很多不需要的限制,這些限制不完全處于自身的短期利益訴求(就是馬上能自己賺錢),還有些限制是為了配合監管層,這些監管導致很多Token發布于交易所,要把自己包裝成功能性代幣,而不是證券型代幣。通證模型的設計較為復雜,而且是不必要的復雜,對于這個經濟模型自身而言。只是為了配合監管。如果直接發個代幣與證券無異,證監會強勢介入,一個項目瞬間灰飛煙滅。不過,很多人沒有意識到這些通證模型設計的這些細微之處。

3、DeFi的DEX上發幣不需要白皮書,直接發就行了。快捷、高效、去中心化,這也是李笑來先生所說的“這一次,發出去的幣我不負責”。李先生的看法,在這一點上基本是正確的。但是,無論是誰發的幣,在什么時間發的幣,都要對幣負責——只是這個責任的大小問題。

1CO時代也好,現在DEX發幣時代也好,如果就是發個幣,不宣發,不做市是不可能有幣價的漲幅的。當然,從這個角度來說,確實風險更大泡沫更甚,“我估計比上一次更亂”李先生的這個觀點是正確的,上次的鐮刀入場費需要幾百萬上千萬的資金,這一次可以降下來兩三個數量級。騙子門檻更低了,假項目更多了。

這一點不太準確。是有進步。

先說Lending(借貸)業務——雖然李先生所指的不是Lending,我們也簡單評述一下。

1、Lending的流動性挖礦,普通人可以參與獲得收益,這是通證經濟模型的勝利,極大提高了流動性提高了人們參與的熱情,這種事情風險相對小(羊毛黨的風險本來就小)。

2、Lending是數字貨幣的“資產”屬性的延伸,以前所謂的加密資產,都不夠資格叫做資產,現實世界的資產是可以抵押的,加密資產以前不行,現在可以了,不是壞事兒。

回到李先生說的比起1CO沒進步,他指代的是DEX系統發幣的方式。有很大的進步。

1、不是退步。以前1CO的時候項目的本身好壞全部是吹出來的,做市資金的多寡也是模糊而不可知的。也不知道什么時候屠刀落下,一根釣魚線收割所有投資者,那時候是有白皮書,后來白皮書就非常朋克,非常妖孽,比如2019年的CXC項目,白皮書開頭就是宇宙的“熵增與熵減”,比如VDS的白皮書光自己的logo設計就講了五頁,各位讀者如果要感知下這些幣圈的文學作品可去網上搜索。本質上,一個項目和第二熱力學定律沒什么關系,和logo設計的優秀理念沒有什么關系,比如長久存活的狗狗幣,人家logo非常平常。這樣的logo我寫一千字說他有多好沒有意義。

狗狗幣的logo

現在省略了白皮書和上幣(中心化交易所)這兩個環節,并沒有什么退步,只是將多余的部分刪除了。想體現自己遠景的團隊還是會好好說一下自己要做的事情,并給出一定的證明。當然,之前的數字貨幣團隊也有很多是匿名的去中心化的,匿名不等于假貨,中本聰是誰?沒人知道。

2、有進步。現在的項目要發幣是變得容易了,但是簡單粗暴的要拉盤依然有很大困難,需要資金池,Curve、Uniswap、bancor等都是兌換池類型的DEX,沒有資金注入價格起不來,如果非要投資,不上不下的價格也不會是很快的導致讓我虧損。

前期的流動性和1CO模式沒有本質區別,需要項目方自己去注入流動性,把兌換池的水給續上。這時候注意!

DeFi項目的所有兌換記錄,時間數量規模頻次等等信息全部上鏈,可以從鏈上去抓取,有相關的網站做統計,如果實在不放心可以用爬蟲軟件去爬數據,這個需要真實資本的投入,而以前1CO的項目,請問你能去交易所的后臺去看一下項目到底是怎么做市的嗎?只有交易所和項目方自己知道。

DeFi的項目可以是空氣和無聊的東西,但是即使是很假的東西也可以公開可查鏈上數據,就這一點來說是巨大的進步。

總結

本文由李笑來先生的話,引出DeFi的分類、去中心化借貸和去中心化交易所領域的相關內容。指出DeFi不是The DAO,去中心化交易所可以發幣不過對于傳統的1CO有很大的進步,當然,對于李笑來先生的風險提示我們也給予很高的肯定。

眾多幣種深度回調 “新興”與“古典”何去何從?上周SushiSwap創始人拋售代幣的消息引發了Sushi價格大幅下降。一些業內人士由此擔心DeFi 領域泡沫正在顯示出破裂的跡象.

1900/1/1 0:00:00金色午報 | 3月30日午間重要動態一覽:7:00-12:00關鍵詞:新加坡、韓國、加拿大、荷蘭 1. 新加坡金管局:預計今年新加坡經濟會陷入衰退; 2.

1900/1/1 0:00:00各級別性質:日線-上漲,4小時-盤整(偏多格局),1小時-下跌截圖來自OKEX BTC/USDT永續合約1小時圖:對于行情從兩個角度來說.

1900/1/1 0:00:008月31日,DeBank數據顯示,DeFi協議總鎖倉量突破100億美元。從10億到100億,DeFi用了3個月。如今,DeFi熱潮仍在繼續.

1900/1/1 0:00:008月13日火幣全球站上線了DeFi專區,包括 JST、NEST、BAL、LINK、BAND 等15個熱門DeFi項目.

1900/1/1 0:00:00區塊鏈游戲其實是一個看起來“沉寂”了很久的板塊,從2019年開始以EOS作為底層開發的游戲DAPP數不勝數,而除了EOS以外比如本體、波場鏈上也出現了很多關于游戲的DAPP.

1900/1/1 0:00:00