BTC/HKD-0.35%

BTC/HKD-0.35% ETH/HKD-1.49%

ETH/HKD-1.49% LTC/HKD-2.42%

LTC/HKD-2.42% ADA/HKD-2.64%

ADA/HKD-2.64% SOL/HKD-2.4%

SOL/HKD-2.4% XRP/HKD-2.04%

XRP/HKD-2.04%自6月份以來,DeFi中的兩個最有代表性的應用的Compound和Uniswap中鎖定的數字資產出現了快速的增長。這兩個DeFi應用最近受到市場如此高度的歡迎,它對我們有什么樣的啟示呢?

Compound是一個抵押貸款應用。任何有閑置的數字資產的用戶都可以將其閑置資產放到Compound的池中供別的用戶借貸。借貸者需要抵押其所擁有另外一種資產來借出他希望獲得的數字資產。

Compound根據事先確定好的規則來自動監控所抵押的資產。當所抵押的資產的市值降到臨界點時,Compound智能合約就會自動向用戶發出補倉通知。如果用戶未能及時補倉,Compound就會自動執行合約將所抵押的資產賣出,以防止出借人的資產的損失。以上的這個流程完全是基于智能合約中確定的規則自動執行,不需要任何人為干預。

谷燕西:比特幣在2021年會有大幅增長:12月1日消息,美國力研咨詢公司創始人谷燕西在朋友圈中表示,比特幣的這次創新高同上一次有本質的不同。這次主要是美國金融和商業機構的開始認可:灰度和Microstrategy的大幅買入,CME比特幣期貨持倉量成為最高,PayPal開始向其用戶提供比特幣的買賣服務,Fidelity提供比特幣的托管服務,OCC明確表明聯邦銀行可以向加密數字貨幣公司提供合法的服務,這些因素都表明在美國市場中比特幣正在成為一個主流的資產種類。此外,Libra最早可能在明年1月推出,也是比特幣的利好消息。交易市場中的比特幣期權持倉情況也表明市場預期比特幣在2021年會有大幅增長。[2020/12/1 22:41:21]

谷燕西:未來區塊鏈上的數字資產交易應該是免費的:7月24日,區塊鏈和加密數字資產研究者谷燕西發表文章《未來區塊鏈上的數字資產交易應該是免費的》稱,基于互聯網時期的發展,目前證券行業的發展,以及從區塊鏈技術應用能產生的收益,未來的數字資產交易都應該是免費的。他稱,首先未來的數字資產交易所一定是基于分布式記賬技術的。分布式記賬技術會從根本上改變證券行業,在證券交易中采用區塊鏈技術和數字貨幣,就會采用交易即結算的方式。所以就不需要現在證券市場中的清算結算公司以及登記公司,證券交易的整體成本因此就會大幅下降。交易傭金因此就一定會大幅下降。其次,在未來的證券市場中,DeFi應用會進一步降低證券市場的成本。最后,由于區塊鏈技術直接支持點對點之間的交易的,未來的很多數字資產的交易實際上是可以在資產的產生方和資產的購買方之間直接完成的。就不需要券商這個金融中介,資產交易的成本因此就會進一步降低。[2020/7/24]

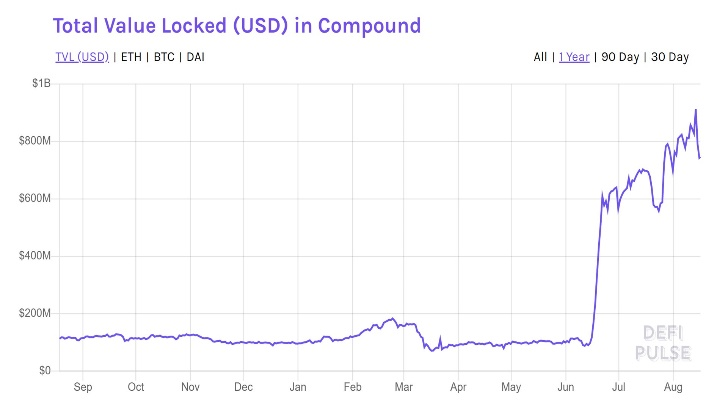

我們從上圖可以看出,在今年6月中旬之前,Compound中所抵押的資產數量是一直穩定狀態。

聲音 | 谷燕西:區塊鏈對證券行業有根本性影響:近日,CBX研究院院長谷燕西表示,區塊鏈對證券行業有根本性影響。他稱,區塊鏈技術本質上就是支持交易即結算,在證券行業里面最直接的應用是在清算結算,目前它們是由清算結算機構來完成的,在中國有中證登,在美國股票交易有DTCC、期權交易有OCC。中心化的結算清算機構最大問題在于效率低、成本高,因為它采用兩層清算制度:中心化清算機構對清算成員直接清算,這些清算成員通常是一流的金融機構、零售券商,它們和它們的客戶單獨清算。區塊鏈技術的應用可以讓交易用戶直接結算,這就不需要中心化的清算結算機構,整個市場的效率會提高很多。此外,區塊鏈技術還能對一級市場產生影響,總之,區塊鏈技術和加密數字資產能夠提供更加有效的一二級市場。(國盛區塊鏈研究院)[2020/2/18]

自6月中旬以來,它出現了暴漲的趨勢。這是因為Compound團隊發行了這個DeFi應用的治理代幣。任何在Compound中出借資產的用戶以及借出資產的用戶,都可以根據他們所鎖定的資產數量以及所貸出的資產數量來獲得這些治理代幣。市場中的投機力量為了獲得這些治理代幣,因此就將大量的數字資產鎖定在Compound之中。

聲音 | 谷燕西:Bitfinex被調查 對行業的健康長久發展非常有益:紐約總檢察長辦公室指控Bitfinex加密貨幣交易所損失8.5億美元,隨后利用關聯的穩定幣運營商Tether的資金,秘密填補差額。對此,DAEX基金會主席谷燕西表示,Bitfinex與Tether之間的關系一直是行業質疑的地方。現在紐約總檢察長辦公室對此進行調查。相信真相一定會公布于眾。這對行業的健康長久發展非常有益,對其它的嚴格按照監管規則發現穩定幣的項目是非常利好的消息。[2019/4/26]

Uniswap是一個自動做市的應用。任何用戶都可以在以太坊上采用Uniswap在任意兩種數字資產之間建立交易對并提供最初的流動性。其它任何用戶都可以針對這個交易對資產池進行交易。每次交易所需支付的傭金又返回到這個流動性池中。交易量越多,這個流動性池所產生的收益會也就越多。在這個初始流動性池建立之后,其它的用戶也可以繼續向這個流動性池提供更多的資產流動性。如果一些提供者收回其提供的資產,那么他就能夠依據其所提供的流動性在總流量中所占的比例獲得這個流動性池所賺取的相應的傭金收入。

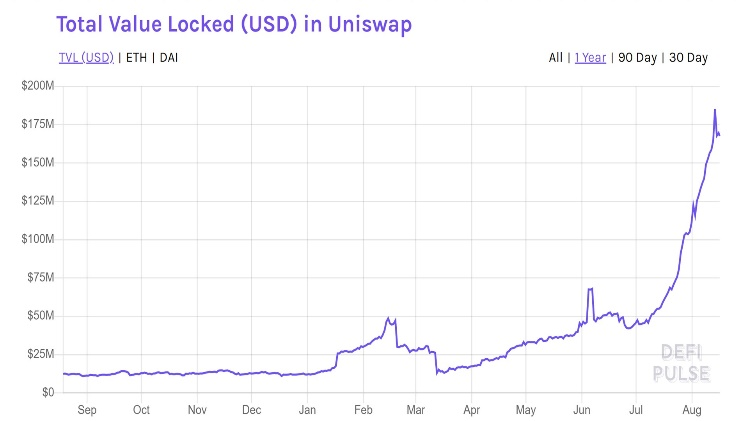

我們從上圖可以看出,Uniswap同樣在6月開始出現了爆發性的增長。我認為一個主要原因就是因為Compound中所產生的流動資產的數量的增加,導致更多的數字資產流入到Uniswap當中。投機者通過提供流動性來獲取利息收入。顯然從Uniswap中賺取的利息會超出將資產抵押在Compound中所獲得的利息收入。因此市場中的大量的投機資金就開始在這兩個DeFi應用中進行套利。

從以上兩個DeFi應用的迅速增長,我們可以看到未來的數字金融生態中很可能出現的業務場景。未來的數字金融生態一定是基于分布式記賬技術的。在這樣的金融市場基礎設施之上,會有更多種DeFi應用開發出來。現在的Compound和Uniswap都是在以太坊上開發運行出來的。同樣,未來的各種DeFi應用都會在同一個區塊鏈上開發出來,而且應用之間彼此互相影響。

在目前的金融市場當中,借貸業務既可以在銀行市場中發生,也可以在證券行業中發生。由于兩個市場在不同的系統的支持之上運行,因此用戶無法高效地使用其資產。同樣,交易業務同樣也在銀行市場和證券市場中進行。但它們交易的通常是不同的金融產品。總之,借貸業務和交易業務目前同時在銀行業和證券行業中進行。

在未來的數字金融生態當中,所有金融業務都在同樣一個金融市場基礎設施之上進行。用戶就可以在這個基礎設施之上直接開展其借貸業務。同現在的DeFi應用不同的之處在于,未來將主要以數字貨幣作為基本的價值交易媒介。用戶使用數字貨幣進行各種金融業務。因此主要的借貸方式應該是將其所擁有的數字資產,通過抵押的方式借貸出數字貨幣。但是這個借貸流程就可以采用DeFi的方式來完成。在借貸出數字貨幣之后,用戶就可以直接將這些數字貨幣或用于支付轉賬或用于交易。

同樣,與Uniswap同樣的交易機制在同一個金融市場基礎設施之上就很容易產生。如同我們在Uniswap的運行機制中看到的一樣,任何兩種數字資產之間的配對交易非常容易產生。交易市場因此也就能非常有效地對各種數字資產進行市場定價。

我此前提過,在未來的數字金融中的交易方式中,點對點之間的直接交易和中心化的撮合交易兩種方式會共存。由于新興的數字金融產品的特點,點對點之間的交易方式會越來越成為一個主要的交易方式。Uniswap這樣的DeFi應用是在目前的基于order book的交易方式之外的一個新的交易方式。數字資產的定價因此會更加準確。

由于以上的借貸和交易業務所使用的金融市場基礎設施一樣,交易媒介一樣,數字金融產品都是以同樣的方式產生和流通,金融業務都采用DeFi的方式自動進行,因此目前金融市場中銀行業與證券業的區分就不明顯,就會出現融合的趨勢。

Tags:數字資產區塊鏈CompoundCOM數字資產管理區塊鏈專業方向好就業嗎Yearn Compounding veCRV yVaultFlowCom

比特幣再次站上 12000 美元重要關口。幾個月以來,比特幣創逾一年以來新高、市場對于 DeFi 概念的追捧、去中心化交易所 Uniswap 產生的財富效應,已經超過了「古典幣圈」的預期.

1900/1/1 0:00:00眾所周知,牛市和幣本位合約更配!用戶在收獲合約盈利的同時還能享受幣價上漲帶來的收益。從7月底,BTC開始起舞,從9100點一路旋轉、跳躍、不停歇,8月10日成功站上了12000點!8月12日58.

1900/1/1 0:00:00文章系金色財經專欄作者牛七的區塊鏈分析記供稿,發表言論僅代表其個人觀點,僅供學習交流!金色盤面不會主動提供任何交易指導,亦不會收取任何費用指導交易,請讀者仔細甄別,謹防上當.

1900/1/1 0:00:00DeFi 流動性挖礦協議 Yearn.finance 于近日推出 yETH 機槍池后,很快得到了市場的追捧,據 9 月 4 日數據顯示,yETH Vault 已成功鎖定 34.5 萬 ETH.

1900/1/1 0:00:008月15日,灰度投資公司(Grayscale Investments)宣布其電視廣告視頻投放之后,創下了有史以來籌款表現最好的單周記錄,共獲得了2.17億美元的投資.

1900/1/1 0:00:001.DeFi總市值:119.92億美元 分析 | 金色盤面:BTC/USDT 30分鐘如期反彈:金色盤面分析師表示:BTC/USDT多頭在下午2點多如期發動了一次小規模的反攻,目前看效果不錯.

1900/1/1 0:00:00